Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Управление доходностью облигаций

Чтобы объяснить, как повысить эффективность портфеля, надо объяснить, как работает облигация. Облигация – это, с одной стороны, обязательство вернуть сумму вложения плюс доход, с другой стороны – это ценная бумага, которая может свободно покупаться и продаваться. Рассмотрим самый простой случай – дисконтная бескупонная облигация. У облигации есть номинальная стоимость – это стоимость, которую компания обязуется вернуть при погашении. Цена, по которой облигация продается при размещении, меньше, чем номинальная стоимость. Разница между текущей стоимостью и номиналом называется дисконтом. Размер дисконта у такой облигации определяет доходность. На практике выпускаются более сложные облигации, которые имеют купоны (промежуточные выплаты). Кроме того, эмитент может объявить оферту (обязательство досрочно выкупить облигацию). Для таких облигаций приведенные в материале расчеты несколько усложняются. Простая дисконтная облигация позволит нам более наглядно объяснить физический смысл. Еще один важный параметр – срок до погашения. Возьмем, например, облигацию со сроком погашения 1 год и текущей стоимостью 80% от номинала. Дисконт равен 20%, а доходность такой облигации составляет 25% годовых (20/80 * 100% = 25%).

Главный параметр, который влияет на стоимость облигаций, – это общий уровень процентных ставок. Когда уровень ставок растет, растет доходность, которую хотят получить инвесторы при вложении в облигации => увеличивается дисконт => падает цена облигации. При снижении процентных ставок все происходит наоборот: инвесторы готовы довольствоваться меньшей доходностью => уменьшается дисконт => растут цены на облигации. Если предположить, что доходность нашей облигации точно соответствует уровню процентных ставок, можно увидеть, как будет меняться ее стоимость в зависимости от этого параметра.

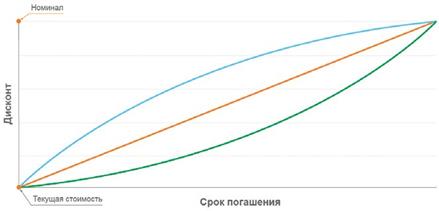

Поэтому для эффективного управления портфелем облигаций важно уметь точно прогнозировать будущий уровень процентных ставок. При неизменном уровне процентных ставок с течением времени стоимость облигации будет плавно приближаться к номинальной стоимости. В идеальном случае график текущих цен будет выглядеть как почти прямая линия или, точнее, слегка выпуклая вверх дуга. В случае нашей облигации, если процентные ставки будут сохраняться на уровне 25%, ее стоимость через полгода будет составлять примерно 89% от номинала, а дисконт 11%.

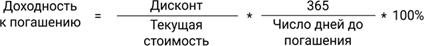

Формула для расчета доходности облигации к погашению выглядит так:

Но если общий уровень процентных ставок будет падать, цена на облигацию будет расти быстрее. И наоборот, при росте процентных ставок цена на облигацию будет расти медленнее или (при значительном росте) может даже временно снизиться. В приведенной выше таблице показано, какой будет цена нашей облигации через полгода при разном уровне процентных ставок. Мы видим, что если уровень процентных ставок вырастет до 50% годовых, цена нашей облигации останется на том же уровне, что и полгода назад, то есть не принесет владельцу за это время никакой выгоды. Но в случае снижения процентных ставок владелец облигации получит за эти полгода гораздо большую доходность, чем изначально рассчитывал. Допустим для простоты, что номинальная стоимость облигации 100 руб. Вложив 80 руб., владелец облигации получит за полгода 15,3 руб., что означает доходность облигации 38,25% годовых вместо ожидаемых 25%. Формула для расчета доходности облигации от владения выглядит так:

Цена облигаций с разным сроком до погашения при изменении уровня процентных ставок будет меняться по-разному. Цена облигаций с большим сроком до погашения более чувствительна к изменению уровня процентных ставок. Отсюда вытекает простое правило: при ожидаемом снижении уровня процентных ставок более выгодно покупать «длинные» облигации с большим сроком до погашения. При ожидании роста процентных ставок лучше покупать «короткие» облигации. УК Арсагера постоянно анализирует уровень процентных ставок и рассчитывает вектор процентных ставок для государственных, корпоративных и муниципальных облигаций. Этот показатель характеризует наши ожидания по изменению процентных ставок в ближайший год. Положительный вектор процентных ставок означает ожидание роста общего уровня процентных ставок и снижение цен на облигации. По нашему мнению, при положительном векторе процентных ставок целесообразно покупать «короткие» облигации. При отрицательном, наоборот, «длинные».

Значение вектора по модулю характеризует силу изменения уровня процентных ставок по облигациям в течение ближайшего года. Например, вектор процентных ставок +20% означает, что мы ожидаем роста процентных ставок по облигациям на 20%. При текущем уровне процентных ставок, скажем 10%, это будет означать, что мы ожидаем их роста до 12%.

|

||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2020-12-19; просмотров: 75; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.217.203.172 (0.004 с.) |

.

. .

.