Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Тема 2. Равновесие на денежном рынке. Денежная система и кредитно-денежная политикаСодержание книги

Поиск на нашем сайте

I. Основные вопросы темы

С определением сущности и функций денег мы кратко знакомились в теории макроэкономики, поэтому здесь кратко только вспомним основные положения. Деньги – это то, что обычно служит средством обращения или платежа; это всеобщий эквивалент, которые выражает ценность товаров и услуг и принимается в качестве расчетного средства при купле-продаже. Наиболее характерная черта денег – их высокая ликвидность, т. е. способность быстро и с минимальными издержками обмениваться на любые другие активы. Деньги выполняют три основные функции: 1) Мера стоимости. В этой функции деньги выступают в качестве соизмерителя стоимости всех других товаров. Это позволяет участникам обмена легко сравнивать ценность различных товаров и ресурсов, что значительно ускоряет и облегчает процесс обмена. 2) Средство обращения и платежа (иногда их разделяют на две функции). В этой функции деньги обслуживают сделки купли-продажи и позволяют значительно сократить так называемые транзакционные издержки (поиск информации о потенциальном партнере, расходы на составление контрактов, контроль за их исполнением и т.д.) 3) Деньги как средство сбережения. Поскольку деньги – наиболее ликвидное имущество, они являются удобной формой хранения. В этом случае деньги выступают особого рода активом, обеспечивающим своему владельцу покупательную способность в будущем. Современные деньги не имеют золотого обеспечения. Фактически они являются просто обязательствами или долгами. Банкноты – это обязательства государства, банковские деньги – обязательства банков. Но, тем не менее, деньги не имея собственной стоимости, обладают ценностью, которая равна стоимости того, что на них можно приобрести. Последнее же зависит от уровня цен, т.е. ценность денег обратно пропорциональная уровню цен. Принципиально важным для сохранения ценности денег является их ограниченная доступность или редкость. Задача сохранения ограниченной доступности денег лежит на государстве в лице его центрального банка. Обращение денег происходит в рамках определенных (национальных) денежных систем. Денежная система – это исторически сложившаяся и законодательно установленная государством форма организации денежного обращения в стране, структура которой отражена в табл. 1.1. Таблица 1.1 – Денежная система

В зависимости от вида обращаемых денег выделяются два типа денежных систем:

Современное денежное обращение представляет собой совокупность денежных средств, внешне выступающих в двух формах: наличной и безналичной. По объему наличные деньги значительно уступают денежными средствам, находящимся на банковских счетах: банкноты и разменная монета в современных условиях составляют лишь около 10% всех денежных средств. История свидетельствует о существовании таких разновидностей денежных систем как биметаллизм, базирующийся на использовании в качестве денег двух металлов – золота и серебра (XVI-XIX вв.), и монометаллизм, использующий в обращении лишь один металл – золото. В свою очередь монометаллизм существовал в виде трех стандартов:

Мировой экономический кризис 1929-1933 гг. положил конец эпохе монометаллизма. На его место приходит система неразменных кредитных денег, которая характеризуется следующим:

Различают также денежную систему с твердым обеспечением и свободноеденежное обращение. Такое различие связано с регулированием дефицита денежной массы в обращении. В системах с твердым обеспечением нехватка денег законодательно обеспечивает положение о нормах покрытия. В то же время существует опасность недостаточного снабжения народного хозяйства деньгами (дефляция), если в развивающейся экономике денежная масса не может быть увеличена из-за нехватки золотых запасов в центральном банке. При свободном денежном обращении всегда существует опасность чрезмерного увеличения денежной массы (инфляции), т.к. не существует никаких законодательных положений о покрытии находящихся в обращении денег. Многообразие денежных средств, функционирующих в современной экономике, порождает проблему измерения денежной массы.

Денежная масса – совокупность всех денежных средств, находящихся в хозяйстве в наличной и безналичной формах, обеспечивающая обращение товаров и услуг в народном хозяйстве. В структуре денежной массы выделяется активная часть, к которой относятся денежные средства, реально обслуживающие хозяйственный оборот, и пассивная часть, включающая денежные накопления, остатки на счетах, которые потенциально могут служить расчетными средствами. Особое место в структуре денежной массы занимают так называемые «квазиденьги» (от латинского quasi – как будто, почти), т.е. денежные средства на срочных счетах, сберегательных вкладах, депозитных сертификатах, акциях инвестиционных фондов и т.д. Совокупность наличных денег (металлические деньги и банкноты) и денег безналичных расчетов в центральном банке (бессрочные вклады) составляют деньги центрального банка. Их называют также монетарной или денежной базой, т.к. они определяют суммарную денежную массу в народном хозяйстве. Денежная масса, которой располагает народное хозяйство для осуществления операций обмена и платежа, зависит от предложения денег банковского сектора и от спроса на деньги, т.е. стремления учреждений небанковского сектора иметь у себя определенную денежную сумму в виде наличных денег или вкладов до востребования. Предложение и спрос на деньги определяют, в основном, объем и конъюнктуру денежного рынка. Под предложением денег обычно понимают денежную массу в обращении, т. е. совокупность платежных средств, обращающихся в стране в данный момент. Однако, ни среди государственных должностных лиц, отвечающих за регулирование денежного предложения, ни среди экономистов нет единой точки зрения на то, из каких отдельных элементов состоит денежное предложение: разнообразие форм вложения финансовых средств достигло такой степени, что переход от собственно денег (банкноты, вклады до востребования) к ликвидным и полуликвидным формам их размещения совершается незаметно. В результате граница между деньгами и неденежными авуарами теперь не такая четкая, как раньше. Для характеристики денежного предложения применяются различные обобщающие показатели, или так называемые денежные агрегаты. Состав денежных агрегатов различен по странам. К ним обычно относят следующие:

Агрегаты М3 и L более четко отражают тенденции в развитии экономики, чем М1: резкие изменения в этих агрегатах часто сигнализируют об аналогичных изменениях в ВВП. Так, быстрый рост денежной массы и кредита сопровождает период подъема, а их сокращение часто сопровождается спадами. Однако большинство экономистов предпочитает использовать агрегат М1, т. к. он включает активы, непосредственно используемые в качестве средства обращения. Мы также в дальнейшем будем понимать под предложением денег агрегат М1. Каким образом деньги поступают в экономику, позволяя ей функционировать и развиваться с наибольшей эффективностью, или другими словами, кто определяет денежное предложение? Деньги эмитируются (выпускаются в обращение) тремя типами учреждений: 1) коммерческими банками; 2) государственным казначейством; 3) эмиссионным банком (центральный банк). Однако об их деятельности мы расскажем ниже, а сейчас обратимся к спросу на деньги.

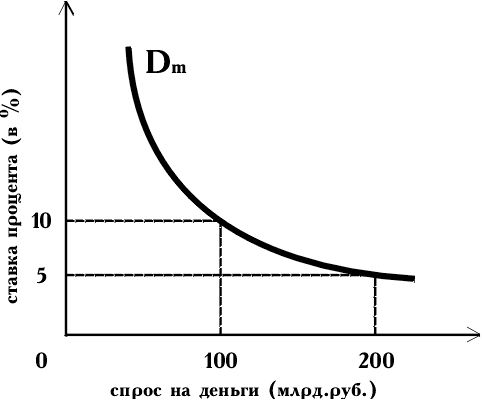

Спрос на деньги вытекает из двух функций денег – быть средством обращения и средством сохранения богатства. В первом случае речь идет о спросе на деньги для заключения сделок купли-продажи (трансакционный спрос), во втором – о спросе на деньги как средстве приобретения прочих финансовых активов (прежде всего облигаций и акций). Трансакционный спрос объясняется необходимостью хранения денег в форме наличных или средств на текущих счетах коммерческих банков и иных финансовых институтов с целью осуществления как запланированных, так и незапланированных покупок и платежей. Спрос на деньги для сделок определяется, главным образом, общим денежным доходом общества и изменяется прямо пропорционально номинальному ВВП. Спрос на деньги для приобретения прочих финансовых активов определяется стремлением получить доход в форме дивидендов или процентов и изменяется обратно пропорционально уровню процентной ставки. Эта зависимость отражает кривой спроса на деньги (Dm) (рис. 3.1). Кривая общего спроса на деньги (Dm) обозначает общее количество денег, которое население и фирмы хотят иметь для сделок и приобретения акций и облигаций при каждой возможной величине процентной ставки.

Рисунок 3.1 – Кривая общего спроса на деньги Теоретические модели спроса на деньги

|

||||||||||||

|

Последнее изменение этой страницы: 2020-10-24; просмотров: 94; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.227.190.69 (0.008 с.) |