Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Оценка эффективности инвестиций в производство центробежных насосовСодержание книги

Поиск на нашем сайте

Бюджет капиталовложений на основе выбранного критерия эффективности инвестиций определяет, какие долгосрочные активы необходимо приобрести или построить. В инвестиционном бюджете предусмотрено на приобретение нового оборудования 58200 тыс. руб. Центральное место в комплексе мероприятий по разработке инвестиционного проекта и анализу его эффективности занимает оценка будущих денежных потоков, возникающих в результате осуществления инвестиций. Все поступления и платежи отображаются в балансе «cash flow» в периоды времени, соответствующие фактическим датам осуществления этих платежей. Денежный поток обычно состоит из потоков от отдельных видов деятельности (частичных): ) денежного потока от операционной деятельности; ) денежного потока от инвестиционной деятельности; ) денежного потока от финансовой деятельности. Важнейшими выступают первые два вида денежных потоков. Чистый денежный поток формируется из чистой прибыли и амортизации прогнозного отчета о прибыли и убытках. Для денежного потока от инвестиционной деятельности к притокам относятся продажа активов (возможно, условная) в течение и по окончании проекта, поступления за счет уменьшения оборотного капитала; к оттокам - капитальные вложения, затраты на пуско-наладочные работы, ликвидационные затраты в конце проекта, затраты на увеличение оборотного капитала и средства, вложенные в дополнительные фонды. Для денежного потока от финансовой деятельности к притокам относятся вложения собственного (акционерного) капитала и привлеченных средств: субсидий и дотаций, заемных средств, в том числе и за счет выпуска предприятием собственных долговых ценных бумаг; к оттокам - затраты на возврат и обслуживание займов и выпущенных предприятием долговых ценных бумаг (в полном объеме), а также, при необходимости, на выплату дивидендов по акциям предприятия. Баланс денежных потоков проекта представлен в таблице 12.

Таблица 12 - Баланс движения денежных средств

Дисконтирование применяется для корректного сравнения инвестиций с будущими доходами, это процесс нахождения сегодняшней стоимости тех денег, получение которых ожидается в будущем. Ставка дисконтирования определяет ту финансовую отдачу, которую предприятие ожидает от сделанных инвестиций, она выбирается самими участниками проекта. Денежные потоки инвестиционного проекта показаны в таблице 13.

Таблица 13 - Чистые денежные потоки инвестиционного проекта

Из таблицы 47 можно видеть положительную величину дисконтированного чистого денежного потока, начиная с 2015 г., то есть на протяжении всей жизни проекта. Динамика чистых потоков денежных средств показана на рисунке 35.

Рисунок 35 - Динамика чистых денежных потоков

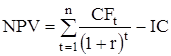

Анализ эффективности производственных инвестиций в основном заключается в оценке финансовых результатов инвестиций. Используемые в финансовом анализе методы оценки эффективности инвестиционных проектов можно разбить на две большие группы: динамические (учитывающие фактор времени) и статические (бухгалтерские). В последнее время в качестве основного измерителя эффективности инвестиционных проектов большое распространение получил метод расчета чистой современной стоимости (net present value - NPV). Суть этого метода состоит в том, чтобы найти разницу между инвестиционными затратами и будущими доходами, выраженную в скорректированной во времени денежной величине. Значение чистой современной стоимости можно рассчитать [22, с. 477]:

где NPV - чистая современная стоимость денежного потока; r - норма дисконта; n - число периодов реализации проектов; CFt - чистый поток платежей в периоде t. IС - сумма инвестиций на начало проекта. Используя формулу (61) рассчитаем значение чистой современной стоимости инвестиционного проекта:

= 47707 + 36806 + 28737 - 58200 = 55050 тыс. руб. Рассчитанная таким образом чистая современная стоимость потока платежей имеет положительный знак (NPV = 55050 тыс. руб.), это означает, что в течение своей экономической жизни проект возместит первоначальные затраты (инвестиции) и обеспечит получение дохода. То есть проект можно принять. Расчет индекса рентабельности дополняет расчет чистой современной стоимости с целью выбора проектов, порождающих максимальную стоимость доходов на единицу затрат. Для расчета индекса рентабельности при разовом вложении средств используется следующая формула [22, с. 485]:

где PI - дисконтированный индекс рентабельности; CFt - чистый поток платежей в периоде t; r - норма дисконта; n - число периодов реализации проектов; IС - начальные инвестиционные затраты. Рассчитаем дисконтированный индекс рентабельности инвестиций:

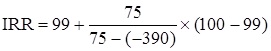

Поскольку дисконтированный индекс рентабельности проекта больше единицы (PI = 1,95), то проект следует принять к реализации. Важным показателем для оценки эффективности производственных инвестиций наряду с чистой современной стоимостью является внутренняя норма доходности (internal rate of return - IRR), под которой понимают процентную ставку, при которой чистая современная стоимость инвестиционного проекта равна нулю. Это означает, что при NPV = 0 современная стоимость проекта (PV) равна по абсолютной величине первоначальным инвестициям (IС), следовательно, они окупаются. Практическое применение данного метода сводится к последовательной итерации, с помощью которой находится ставка дисконтирования, обеспечивающая равенство между суммами дисконтированных доходов и инвестиций (NPV = 0). Для этого с помощью расчетов выбираются два значения коэффициента дисконтирования r1 < r2 таким образом, чтобы в интервале (r1,r2) функция NPV = f (r) меняла свое значение с «+» на «-», или наоборот. Далее используем формулу [22, с. 490]:

где IRR - внутренняя норма доходности инвестиционного проекта; r1 - значение процентной ставки в дисконтном множителе, при котором f(r1) < 0, f (r1) > 0; r2 - значение процентной ставки в дисконтном множителе, при котором f (r2) < 0, f (r2) > 0. Точность вычислений обратно пропорциональна длине интервала (r1,r2). Поэтому наилучший результат достигается в случае, когда длина интервала минимальна (равна 1 %), т. е. r1 и r2 - ближайшие друг к другу значения коэффициента дисконтирования. Проведем расчет внутренней нормы прибыли инвестиционного проекта. Возьмем принятую в данном проекте ставку дисконтирования - 35 % и произвольную ставку 47 %. Исходные данные для предварительного расчета внутренней нормы прибыли покажем в таблице 14.

Таблица 14 - Предварительный расчет внутренней нормы доходности инвестиционного проекта

Приведенная чистая стоимость инвестиционного проекта при ставке дисконтирования 40 % была посчитана выше и равна NPV35% = 55050 тыс. руб. Приведенная чистая стоимость при ставке дисконтирования r2 = 100 % будет равна: NVP100% = 32202 + 16770+ 8838 − 58200 = − 390 тыс. руб. Проведем предварительный расчет внутренней нормы прибыли:

Для более точного определения внутренней нормы доходности уменьшим интервал ставок дисконтирования: r1 = 99 %; r2 = 100 %. Чистая текущая стоимость при ставке дисконтирования r2 = 100 % была посчитана в предварительном расчете значения внутренней нормы доходности проекта и равна NPV100% = - 390 тыс. руб. Проведем по данным таблицы 15 расчет показателя внутренней нормы доходности при ставке r1 = 99 %.

Таблица 15 - Уточненный расчет внутренней нормы доходности инвестиционного проекта

Приведенная чистая стоимость при ставке дисконтирования r1 = 99 %:% = 32364 + 16939 + 8972 − 58200 = 75 тыс. руб. Проведем уточненный расчет внутренней нормы прибыли:

Значение ставки дисконтирования, при которой чистая приведенная стоимость инвестиционного проекта принимает нулевое значение, покажем на рисунке 36.

Рисунок 36 - Динамика чистой приведенной стоимости при разных ставках дисконтирования

Как можно видеть из проведенных расчетов внутренняя норма прибыли инвестиционного проекта производства новой модели центробежных насосов намного выше принятой нормы дисконта, то есть разница с принятой ставкой дисконтирования составляет 64,16 %. Эта разница составляет запас финансовой прочности, способный компенсировать ошибки при оценке величин будущих доходов в процессе инвестиционного планирования. Срок окупаемости инвестиций (payback period method - РР) - один из наиболее часто применяемых показателей для анализа инвестиционных проектов. Он определяет продолжительность времени, необходимого для возмещения начальных инвестиционных затрат из чистых денежных поступлений. Срок окупаемости может определяться в двух вариантах: на основе дисконтированных членов потока платежей, т. е. с учетом фактора времени, и без дисконтирования. Расчет срока окупаемости проекта проведем с помощью таблицы 50.

Таблица 50 - Расчет срока окупаемости

Окупаемость по проекту наступает в рамках первого года (2014 г.) с момента ввода в эксплуатацию основных фондов. Можно провести расчет более точно, т.е. рассмотреть и дробную часть шага по формуле [16, с. 165]:

где Рt− - отрицательная величина сальдо накопленного денежного потока на шаге до момента окупаемости; Рt+ - положительная величина сальдо накопленного денежного потока на шаге после момента окупаемости. Проведем более точный расчет срока окупаемости:

Срок окупаемости проекта с момента ввода в эксплуатацию нового оборудования, то есть с 2014 года, равен РР = 0 + 0,904 = 0,904 года или 330 дней. Расчет дисконтированного срока окупаемости инвестиционного проекта показан в таблице 51. Таблица 51 - Расчет дисконтного срока окупаемости

Дисконтированный срок окупаемости наступает в рамках второго года (2015 г.) с момента ввода в эксплуатацию нового производства. Рассчитанный более точный срок окупаемости, основанный на дисконтных оценках составляет 1,29 года или 1 год и 104 дня. На рисунке 37 дисконтированный срок окупаемости показан графически.

Рисунок 37 - Финансовый профиль проекта

Точка пересечения графика с осью абсцисс показывает срок окупаемости инвестиционного проекта производства новой модели центробежных насосов в ОАО «Волгограднефтемаш». Заключение

В процессе формирования операционного бюджета производства новой модели центробежного насоса были составлены следующие бюджеты: ) бюджет продаж; ) бюджет ожидаемых поступлений денежных средств; ) бюджет производства; ) бюджет прямых затрат на материал; ) бюджет ожидаемых выплат денежных средств; ) бюджет прямых затрат на оплату труда; ) бюджет общезаводских накладных расходов; ) бюджет товарно-материальных запасов; ) бюджет торговых и административных расходов; ) прогнозный отчет о прибылях и убытках; ) отчет о движении денежных средств. С использованием данных прогнозного отчета о прибылях и убытках проведен анализ безубыточности производства центробежных насосов, который показывает высокий показатель запаса финансовой прочности нового производства насосов и низкий уровень предпринимательского риска. В инвестиционном бюджете предусмотрено на приобретение нового оборудования на сумму 58200 тыс. руб. Проведенный анализ эффективности инвестиционного проекта подтверждает успешность реализации проекта: ) значение чистой современной стоимости положительно; ) дисконтированный индекс рентабельности проекта больше единицы; ) внутренняя норма прибыли инвестиционного проекта производства новой модели центробежных насосов намного выше принятой нормы дисконта, то есть разница с принятой ставкой дисконтирования составляет 64,16 %. ) срок окупаемости, основанный на дисконтных оценках составляет 1,29 года или 1 год и 104 дня.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2020-03-14; просмотров: 138; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.135.206.19 (0.01 с.) |

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

, (61)

, (61) =

= , (62)

, (62) = 1,95

= 1,95 , (63)

, (63) = 99,543 %.

= 99,543 %. = 99,16 %.

= 99,16 %.

, (64)

, (64) 0,904 года

0,904 года