Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Норматив затрат в зависимости от вида деятельностиСодержание книги

Поиск на нашем сайте

При определении налоговой базы расходы, подтвержденные документально, не могут учитываться одновременно с расходами в пределах установленного лимита. Право на получение профессиональных налоговых вычетов налогоплательщики реализуют путем подачи письменного заявления налоговому агенту. При отсутствии налогового агента такие налогоплательщики реализуют право на получение профессиональных налоговых вычетов путем подачи письменного заявления в налоговый орган одновременно с подачей налоговой декларации по окончании налогового периода (п. 3 ст. 221 НК РФ). Дата фактического получения дохода. В соответствии со ст. 223 НК РФ дата фактического получения дохода определяется как день: · выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц — при получении доходов в денежной форме; · передачи доходов в натуральной форме — при получении доходов в натуральной форме; · уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам, приобретения товаров (работ, услуг), приобретения ценных бумаг — при получении доходов в виде материальной выгоды. При получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом) (п. 2 ст. 223 НК РФ). Налоговые агенты. Особенности исчисления и уплаты налога налоговыми агентами. Российские организации, индивидуальные предприниматели и постоянные представительства иностранных организаций в РФ, от которых физические лица получают доходы, обязаны исчислить, удержать у налогоплательщика и уплатить в соответствующий бюджет сумму налога. Налог с доходов адвокатов исчисляется, удерживается и уплачивается коллегиями адвокатов, адвокатскими бюро и юридическими консультациями. Указанные российские организации, индивидуальные предприниматели и постоянные представительства иностранных организаций, коллегии адвокатов, адвокатские бюро и юридические консультации в РФ являются налоговыми агентами. Налог нужно удерживать со всех доходов, выплачиваемых физическим лицам. Исключение составляют только: · суммы, не облагаемые налогом (их перечень приведен в ст. 217 НК РФ); · доходы, выплачиваемые индивидуальным предпринимателям; · стоимость имущества, купленного у физических лиц; · выигрыши в лотерею, на тотализаторе и т.п. Налоговые агенты обязаны удерживать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате. Удержание у налогоплательщика начисленной суммы налога проводится налоговым агентом за счет любых денежных средств, выплачиваемых налоговым агентом налогоплательщику. Удерживаемая сумма не должна превышать 50% суммы выплаты. При невозможности удержать у налогоплательщика исчисленную сумму налога налоговый агент обязан в течение одного месяца с момента возникновения соответствующих обстоятельств письменно сообщить в налоговый орган по месту своего учета о невозможности удержать налог и сумме задолженности налогоплательщика. Невозможностью удержать налог, в частности, признаются случаи, когда заведомо известно, что период, в течение которого может быть удержана сумма начисленного налога, превысит 12 месяцев. Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода. В иных случаях налоговые агенты перечисляют суммы исчисленного и удержанного налога не позднее дня, следующего за днем фактического получения налогоплательщиком дохода — для доходов, выплачиваемых в денежной форме, а также дня, следующего за днем фактического удержания исчисленной суммы налога, — для доходов, полученных налогоплательщиком в натуральной форме либо в виде материальной выгоды (п. 6 ст. 226 НК РФ). Совокупная сумма налога, исчисленная и удержанная налоговым агентом у налогоплательщика, в отношении которого он признается источником дохода, уплачивается по месту учета налогового агента в налоговом органе. Уплата налога за счет средств налоговых агентов не допускается. Особенности исчисления и уплаты налога отношении отдельных видов доходов. Индивидуальные предприниматели и частные нотариусы сами рассчитывают и уплачивают налог со своих Доходов (ст. 227 НК РФ). Физические лица, не являющиеся индивидуальными предпринимателями, самостоятельно исчисляют и уплачивают налог только в тех случаях, если они: · получили доходы от других физических лиц — не индивидуальных предпринимателей, заключив с ними гражданско-правовые договоры, договоры найма или аренды; · продали имущество, принадлежащее им на праве собственности; · получили доход от источников, находящихся за пределами РФ (конечно, это касается только резидентов). Фактически уплаченные налогоплательщиком, являющимся налоговым резидентом РФ, за пределами РФ в соответствии с законодательством других государств суммы налога с доходов, полученных за пределами РФ, не засчитываются при уплате налога в РФ, если иное не предусмотрено соответствующим договором (соглашением) об избежании двойного налогообложения (п. 1 ст. 232 НК РФ). Для освобождения от уплаты налога, проведения зачета, получения налоговых вычетов или иных налоговых привилегий налогоплательщик должен представить в налоговые органы официальное подтверждение того, что он является резидентом государства, с которым РФ заключила действующий в течение соответствующего налогового периода (или его части) договор (соглашение) об избежании двойного налогообложения, а также документ о полученном доходе и об уплате им налога за пределами РФ, подтвержденный налоговым органом соответствующего иностранного государства (п. 2 ст. 232 НК РФ); · получили доход от налоговых агентов при условии, что те не удержали налог; · выиграли что-либо в лотерею, на тотализаторе. Пример 5.114. В собственности гражданина Р. И. Лаптева есть однокомнатная квартира. Он в этой квартире не проживает, а сдает ее другому физическому лицу — П. Р. Иванову. За наем квартиры Иванов ежемесячно платит Лаптеву 3000 руб. С этого дохода Лаптев должен исчислять и уплачивать НДФЛ в размере 13%. Указанные налогоплательщики обязаны представить в налоговый орган по месту своего учета соответствующую налоговую декларацию. Общая сумма налога, подлежащая уплате в соответствующий бюджет и исчисленная исходя из налоговой декларации, уплачивается в срок не позднее 15 июля года, следующего за истекшим налоговым периодом. Налогоплательщики, получившие доходы, при выплате которых налоговыми агентами не была удержана сумма налога, уплачивают налог равными долями в два платежа: · первый — не позднее 30 дней с даты вручения налоговым органом налогового уведомления об уплате налога; · второй — не позднее 30 дней после первого срока уплаты. Перечисленные категории налогоплательщиков должны представить в налоговый орган декларацию не позднее 30 апреля года, следующего за истекшим налоговым периодом. Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представлять такую декларацию в налоговый орган по месту жительства. Особенности исчисления и уплаты налога индивидуальными предпринимателями и другими лицами, занимающимися частной практикой. Индивидуальные предприниматели, частные нотариусы и другие лица, занимающиеся частной практикой, сами рассчитывают и уплачивают налог со своих доходов. В доход перечисленных категорий налогоплательщиков включаются все поступления от реализации товаров (выполнения работ, оказания услуг), а также стоимость имущества, полученного безвозмездно. Доходы и расходы отражаются в книге кассовым методом, т.е. после того, как они фактически получены или оплачены. Рассчитывая налоговую базу, индивидуальный предприниматель может уменьшить свой доход, облагаемый налогом по ставке 13%, на стандартные и профессиональные налоговые вычеты. Величину своего налогооблагаемого дохода индивидуальные предприниматели рассчитывают только после того, как закончится календарный год. В течение года предприниматели должны перечислять авансовые платежи (п. 9 ст. 227 НК РФ). Размер авансового платежа определяет налоговый орган на основе суммы предполагаемого дохода, указанного в налоговой декларации, или суммы фактически полученного дохода за предыдущий налоговый период. Авансовые платежи уплачиваются налогоплательщиком на основании налоговых уведомлений, высылаемых налоговым органом: 1) за январь-июнь — не позднее 15 июля в размере половины годовой суммы авансовых платежей; 2) за июль-сентябрь — не позднее 15 октября текущего года в размере 1/4 годовой суммы авансовых платежей; 3) за октябрь-декабрь — не позднее 15 января следующего года в размере 1/4 годовой суммы платежа. В случае значительного (более чем на 50%) увеличения или уменьшения в налоговом периоде дохода налогоплательщик обязан представить новую налоговую декларацию с указанием суммы предполагаемого дохода от осуществления деятельности на текущий год. В этом случае налоговый орган проводит перерасчет сумм авансовых платежей на текущий год по ненаступившим срокам уплаты. Такой перерасчет налоговый орган проводит не позднее пяти дней с момента получения новой налоговой декларации. Декларация должна быть сдана перечисленными лицами не позднее 30 апреля года, следующего за истекшим налоговым периодом. Налог, доначисленный по налоговым декларациям, уплачивается не позднее чем через 15 дней с момента подачи такой декларации. В налоговой декларации указываются все полученные в налоговом периоде доходы, источники их выплаты, налоговые вычеты, суммы фактически уплаченных в течение налогового периода авансовых платежей, суммы налога, подлежащие уплате. Пример 5.115. Индивидуальный предприниматель занимался оказанием бытовых услуг населению с 1 января по 31 декабря 2008 г. Сумма общего дохода от предпринимательской деятельности за 2008 г. составила 540 000 руб. — по 45 000 руб. ежемесячно. Следовательно, стандартными налоговыми вычетами индивидуальный предприниматель воспользоваться не может. Расходы за год, связанные с предпринимательской деятельностью и подтвержденные документами, составили 160 000 руб. При расчете налоговой базы предпринимателя за 2008 г. будут использоваться такие данные: 540 000 руб. — общий доход от предпринимательской деятельности; 160 000 руб. — профессиональный налоговый вычет. Налоговым органом на основании представленной индивидуальным предпринимателем в начале года декларации о предполагаемых доходах на 2008 г. был рассчитан авансовый платеж — 24 000 руб. В течение 2008 г. индивидуальный предприниматель сделал три авансовых платежа в размере 12 000 руб. (1/2 от 24 000 руб.); 6000 руб. (1/4 от 24 000 руб.) и еще 6000 руб. Итого налоговая база за 2008 г. равна 380 000 руб. (540 000 руб. - 160 000 руб.). Налог, рассчитанный по ставке 13%, составил 49 400 руб. Значит, индивидуальному предпринимателю необходимо было доплатить разницу между фактически начисленным налогом за 2008 г. и авансовыми платежами в размере 25 400 руб. (49 400 руб. -- 24 000 руб.) не позднее 15 дней с момента подачи декларации. Контрольные вопросы

Тесты 1. Налоговым резидентом РФ может быть признано физическое лицо: а) фактически находящееся на территории РФ и получающее доход в общей сложности более 183 дней в календарном году; б) фактически находящееся на территории РФ и получающее доход в общей сложности менее 183 дней в календарном году; в) являющееся гражданином РФ. 2. Плательщиками НДФЛ могут быть признаны: а) граждане РФ; б) граждане РФ, проживающие на территории государства более 100 дней; в) физические лица, являющиеся налоговыми резидентами РФ, а также физические лица, получающие доходы от источников в РФ. 3. Если по каждому виду полученных налогоплательщиком доходов установлены разные ставки, то налоговая база определяется: а) по максимальной ставке; б) по средней ставке; в) по каждому виду доходов в отдельности. 4. Если по решению суда или иных органов, распоряжению налогоплательщика из его дохода производят удержания, то такие удержания: а) уменьшают налогооблагаемую базу; б) не уменьшают налогооблагаемую базу; в) уменьшают налогооблагаемую базу при наличии у налогоплательщика иждивенцев. 5. Не подлежат налогообложению доходы физических лиц в виде процентов, полученных по вкладам в банках, находящихся на территорий РФ, если ставка: а) не превышает 5% годовых по вкладам в иностранной валюте; б) не превышает 6% годовых по вкладам в иностранной валюте; в) не превышает 9% годовых по вкладам в иностранной валюте. 6. Расходы на содержание студента, имеющего семью: а) не уменьшают налогооблагаемую базу родителей, если он проживает отдельно от родителей; б) уменьшают налогооблагаемую базу каждого из родителей; в) уменьшают налогооблагаемую базу каждого из родителей, если жена также студентка. 7. Налоговый вычет в размере 1000 руб. распространяется у налогоплательщиков на каждого ребенка возрастом: а) до 18 лет; б) до 24 лет; в) до 18 лет, а также на каждого студента дневной формы обучения в возрасте до 24 лет. 8. Лечение физического лица было оплачено за счет средств работодателя. Социальный налоговый вычет: а) предоставляется налогоплательщику; б) не предоставляется налогоплательщику; в) предоставляется налогоплательщику в размере 50% стоимости лечения. 9. При продаже жилого дома имущественный налоговый вычет предоставляется в сумме, полученной от продажи, если дом находился в собственности налогоплательщика: а) менее трех лет; б) пять лет и более; в) более трех лет. 10. Если в налоговом периоде имущественный налоговый вычет не был использован полностью, то его остаток: а) не может быть перенесен на последующие налоговые периоды; б) может быть перенесен на последующие ю налоговых периодов; в) может быть перенесен на последующие налоговые периоды до полного его использования. 11. Налоговая ставка в размере 35% установлена в отношении следующих доходов: а) получаемых физическими лицами, не являющимися налоговыми резидентами РФ; б) полученных в натуральном выражении; в) рассчитанных в виде материальной выгоды от экономии за пользование заемными средствами. 12. Налог, доначисленный по декларации, уплачивается индивидуальным предпринимателем: а) до 30 апреля года, следующего за отчетным; б) до 15 июля года, следующего за отчетным; в) в течение 15 дней после даты, установленной для подачи декларации. 13. Налоговую декларацию не обязаны представлять в налоговый орган: а) индивидуальные предприниматели; б) физические лица, получающие выигрыши; в) физические лица, претендующие на социальные вычеты. 14. Налоговая ставка в размере 13% установлена в отношении доходов: а) только граждан РФ; б) налоговых резидентов РФ, кроме выигрышей, призов, дивидендов, сумм экономии на процентах при получении налогоплательщиками заемных средств; в) только иностранных граждан. 15. Налоговый период по НДФЛ установлен как: а) календарный месяц; б) календарный квартал; в) календарный год. 16. Система ставок по НДФЛ: а) пропорциональная; б) прогрессивная; в) регрессивная. 17. Стоимость квартиры, подаренной родителями дочери: а) подлежит налогообложению; б) подлежит налогообложению, но только в части, превышающей 1 млн. руб.; в) не подлежит налогообложению. 18. Доходы от экономии в результате использования заемных средств возникают у физического лица, если: а) проценты, под которые выданы заемные средства, составляют более 2/3 ставки рефинансирования Банка России; б) проценты, под которые выданы заемные средства, составляют менее 2/3 ставки рефинансирования Банка России; в) проценты, под которые выданы заемные средства, равны 2/3 ставки рефинансирования Банка России. 19. Ограничение по социальному вычету на благотворительность составляет: а) 35% суммы заявленного дохода физического лица; б) 25% суммы заявленного дохода физического лица; в) 60% суммы заявленного дохода физического лица. 20. Размер социального вычета на образование при обучении ребенка по дневной форме в возрасте до 24 лет составляет: а) в размере фактических затрат, но не более 35 000 руб.; б) в размере фактических затрат, но не более 50 000 руб.; в) в размере фактических затрат.

а) два раза; б) четыре раза; в) три раза? 22. По какой ставке облагаются доходы от источников на территории России, полученные нерезидентами РФ: а) 9%; б) 30%; в) 35%?

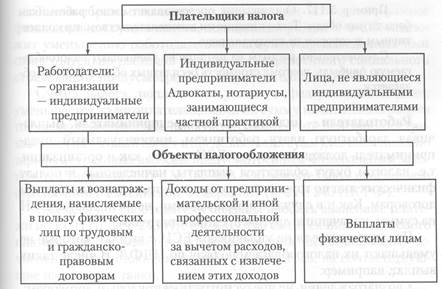

Единый социальный налог Предназначение единого социального налога — мобилизация средств для реализации прав граждан на государственное пенсионное и социальное обеспечение и медицинскую помощь. Единый социальный налог заменяет собой ранее действующие отчисления в государственные внебюджетные социальные фонды: · в Пенсионный фонд Российской Федерации (ПФР); · Фонд социального страхования Российской Федерации (ФСС); · фонды обязательного медицинского страхования (ФОМС). Введение налога обусловлено, во-первых, усилением контроля со стороны налоговых органов за его исчислением и уплатой (такого контроля внебюджетных фондов ранее было недостаточно), во-вторых, унификацией порядка исчисления налоговой базы по платежам в эти фонды. Порядок расчета и уплаты единого социального налога регламентируется гл. 24 НК РФ. Плательщики единого социального налога (ЕСН) перечислены на схеме. Расчет и уплата налога работодателями. Работодателями выступают организации и индивидуальные предприниматели.

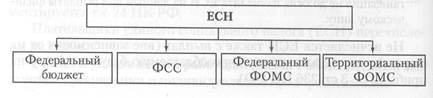

Работодатели организации. Организации платят ЕСН с сумм, начисленных в пользу физических лиц по трудовым, гражданско-правовым и авторским договорам, предметом которых является выполнение работ, оказание услуг. Однако это не относится к средствам, которые выплачиваются индивидуальным предпринимателям, так как они обязаны самостоятельно исчислять и уплачивать ЕНС со своих доходов. Не начисляют работодатели налог в том случае, если физическому лицу выплачиваются суммы в рамках гражданско-правовых договоров, предметом которых является переход права собственности или иных вещных прав на имущество, а также договоров, связанных с передачей в пользование имущества (п. 1 ст. 236 НК РФ). Пример 5.116. П. И. Иванов не является индивидуальным предпринимателем. Организация арендовала у него автомобиль. В договоре записано, что автомобиль используется для общехозяйственных нужд. Ежемесячная арендная плата — 2000 руб. Следовательно, организация не должна начислять ЕСН на данный вид выплаты физическому лицу. Не исчисляется ЕСН также с выплат (вне зависимости от их формы), не уменьшающих налогооблагаемую базу по налогу на прибыль (п. 3 ст. 236 НК РФ). Пример 5.117. Организация предоставляет своим работникам бесплатные обеды. Такое питание ни законодательством, ни коллективным договором не предусмотрено. Следовательно, расходы на питание не уменьшают налогооблагаемую прибыль, поэтому стоимость бесплатных обедов ЕСН не облагается. Работодатели — индивидуальные предприниматели. Выплачивая заработную плату работникам, индивидуальный предприниматель должен начислять ЕСН так же, как и организации, т.е. налогом будут облагаться выплаты, начисленные в пользу физических лиц по трудовым, гражданско-правовым и авторским договорам. Как и в случае с организациями, не начисляется ЕСН на суммы, уплаченные другим предпринимателям. Предприниматели не уплачивают ЕСН с выплат, которые не уменьшают их налогооблагаемую базу по НДФЛ. В числе таких выплат, например: вознаграждения, не предусмотренные трудовым договором; материальная помощь; оплата проезда до места работы и обратно. Пример 5.118. В августе 2008 г. индивидуальный предприниматель выдал своему работнику материальную помощь — 10 000 руб. Материальная помощь, выплаченная работнику, не уменьшает налогооблагаемую базу индивидуального предпринимателя при расчете НДФЛ, следовательно, не облагается ЕСН. Сумму ЕСН работодатель должен рассчитывать в отдельности по каждому работнику. Для этого налогооблагаемая база по каждому работнику (сумма выплат) умножается на соответствующие ставки, которые имеют регрессивную шкалу. ЕСН, который работодатель обязан уплачивать с выплат, произведенных в пользу своих работников, состоит из четырех частей. Направления выплат ЕСН

Таким образом, платежи по ЕСН делаются в четыре разные фонда, причем сумма налога, подлежащая уплате в ФСС, подлежит уменьшению работодателями на сумму произведенных ими самостоятельно расходов на цели государственного социального страхования, предусмотренных законодательством РФ. Сумма налога, подлежащая уплате в федеральный бюджет, уменьшается налогоплательщиками на сумму начисленных ими за тот же период страховых взносов на обязательное пенсионное страхование (налоговый вычет в пределах таких сумм), исчисленных по тарифам страховых взносов, предусмотренным Федеральным законом от 15 декабря 2001 г. № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации» (п. 2 ст. 243 НК РФ). Ежемесячно работодатели обязаны вносить авансовые платежи по ЕСН (п. 3 ст. 243 НК РФ). Сумма ежемесячного авансового платежа рассчитывается путем умножения налоговой базы, исчисленной нарастающим итогом с начала года, на соответствующие налоговые ставки. Согласно п. 1 ст. 243 НК РФ суммы налога должны начисляться и уплачиваться отдельно в федеральный бюджет и отдельно в каждый фонд в соответствии с установленной процентной ставкой. Пример 5.119. В январе 2008 г. организация выплатила своему сотруднику 5000 руб. Налоговые вычеты по страховым взносам в ПФР в данном примере не учитываются. За январь 2008 г. сумма ЕСН, начисленного организацией по своему работнику, составила: · в федеральный бюджет - 1000 руб. (5000 руб. х 20%: 100%); · в ФСС - 145 руб. (5000 руб. х 2,9%: 100%); · в Федеральный ФОМС - 55 руб. (5000 руб. х 1,1%: 100%); · в территориальный ФОМС - 100 руб. (5000 руб. х 2%: 100%). Авансовые платежи по ЕСН работодатель должен уплачивать ежемесячно до 15-го числа следующего месяца, соответственно до 15 февраля, 15 марта, 15 апреля и т.д. Отчетными периодами по налогу являются первый квартал, Полугодие, девять месяцев. Налоговым периодом признается календарный год. Отчетность по ЕСН должна быть представлена работодателем в налоговый орган не позднее 20-го числа месяца, следующего за отчетным периодом, соответственно до 20 апреля, 20 июля, 20 октября.

Ставки ЕСН, применяемые работодателями

По итогам каждого квартала работодателям нужно рассчитать разницу между суммой налога, начисленной исходя из налоговой базы, которая рассчитана нарастающим итогом с начала года, и суммой фактически уплаченных авансовых платежей. Эту разницу плательщики должны перечислить в срок представления расчетов по авансовым платежам соответственно не позднее 20-го числа месяца, следующего за отчетным, а именно 20 апреля, 20 июля и 20 октября (п. 3 ст. 243 НК РФ). Пример 5.120. Воспользуемся условиями примера 5.119. Предположим, что в I квартале 2008 г. выплаты работнику составили 20 000 руб. Таким образом, сумма ЕСН, которая должна быть уплачена по итогам I квартала, равна: · в федеральный бюджет - 4000 руб. (20 000 руб. х 20%: 100%); · в ФСС - 580 руб. (20 000 руб. х 2,9%: 100%); · в Федеральный ФОМС - 220 руб. (20 000 руб. х 1,1%: 100%); · в территориальный ФОМС - 400 руб. (20 000 руб. х 2%: 100%). Фактически за первые три месяца 2008 г. уплачено: · в федеральный бюджет — 3000 руб.; · в ФСС - 400 руб.; · в Федеральный ФОМС — 100 руб.; · в территориальный ФОМС — 30% руб. · В связи с этим по итогам I квартала 2008 г. организация доплатила следующие суммы: · в федеральный бюджет — 1000 руб. (4000 руб. - 3000 руб.); · в ФСС - 180 руб. (580 руб. - 400 руб.); · в Федеральный ФОМС - 120 руб. (220 руб. - 100 руб.); · в территориальный ФОМС — 100 руб. (400 руб. - 300 руб.). По окончании календарного года работодатели также должны подсчитать разницу между суммой налога, подлежащей уплате, и суммами, которые уже были перечислены в течение этого года. Выявленная недоплата должна быть погашена не позднее 15 дней со дня, установленного для подачи налоговой декларации (соответственно до 15 апреля следующего года включительно). Если же организация переплатила, то сумму переплаты можно зачесть в счет предстоящих платежей либо вернуть в порядке, предусмотренном в ст. 78 НК РФ. Если налогоплательщик является сельскохозяйственным товаропроизводителем, то он применяет налоговые ставки, приведенные в таблице. Ставки ЕСН для налогоплательщиков (сельскохозяйственных товаропроизводителей)

Уменьшение суммы налога на расходы, произведенные за счет ФСС. Работодатели вправе за счет начисленных к уплате сумм ЕСН в той части, которая идет в ФСС, произвести ряд расходов. Это может быть выплата разных пособий (по временной нетрудоспособности, беременности и родам, уходу за ребенком в возрасте до полутора лет и т.д.). Пример 5.121. Работница представила в бухгалтерию больничный лист. Организация выплатила ей 3000 руб. Следовательно, организация имеет право уменьшить размер своего платежа в ФСС на указанную сумму. Налоговый вычет по ЕСН. Работодатели помимо ЕСН должны уплачивать страховые взносы на обязательное пенсионное страхование. Сумма авансового платежа в федеральный бюджет может быть уменьшена на страховые взносы по обязательному пенсионному страхованию (п. 2 ст. 243 НК РФ). Это будет вычет из суммы ЕСН. Страховой взнос состоит из двух частей. За счет первой финансируется страховая часть трудовой пенсии, за счет второй — накопительная. Распределение суммы взноса между этими частями зависит от возраста работника. Для тарифов по обязательному пенсионному страхованию, как и для ЕСН, установлена регрессивная шкала налогообложения. Рассмотрим пример уменьшения платежей в федеральный бюджет на сумму страховых взносов по обязательному пенсионному страхованию. Пример 5.122. ООО «Вымпел» создано в июле 2008 г. В этом месяце в организации работали всего два человека: директор А. А. Петров (1953 года рождения) и рабочий П. П. Иванов (1970 года рождения). Директор за июль получил 10 000 руб., рабочий — 6000 руб. За июль 2008 г. суммы ЕСН и страховых взносов в ПФР, которые начислены на выплаты Петрову, составили: · в федеральный бюджет - 2000 руб. (10 000 руб. х 20%: 100%); · в ФСС - 290 руб. (10 000 руб. х 2,9%: 100%); · в Федеральный ФОМС - 110 руб. (10 000 руб. х 1,1%: 100%); · в территориальный ФОМС - 200 руб. (10 000 руб. х 2%: 100%); · на финансирование страховой части трудовой пенсии — 800 руб. (10 000 руб. х 8%: 100%); · на финансирование накопительной части трудовой пенсии — 600 руб. (10 000 руб. х 6%: 100%). Тарифы страховых взносов в ПФР в 2009 г.*

* Кроме работодателей-организаций, занятых в производстве сельскохозяйственной продукции, родовых, семейных общин коренных малочисленных народов Севера, занимающихся традиционными отраслями хозяйствования и крестьянских (фермерских) хозяйств. С выплат в пользу Иванова суммы ЕСН и страховых взносов были следующими: · в федеральный бюджет - 1200 руб. (6000 руб. х 20%: 100%); · в ФСС - 174 руб. (6000 руб. х 2,9%: 100%); · в Федеральный ФОМС - 66 руб. (6000 руб. х 1,1%: 100%); · в территориальный ФОМС - 120 руб. (6000 руб. х 2%: 100%); · на финансирование страховой части трудовой пенсии — 480 руб. (6000 руб. х 8%: 100%); · на финансирование накопительной части трудовой пенсии — 360 руб. (6000 руб. х 6%: 100%). · Таким образом, ООО «Вымпел» всего начислило: · в федеральный бюджет — 3200 руб. (2000 руб. + 1200 руб.); · в ФСС - 464 руб. (290 руб. +174 руб.); · в Федеральный ФОМС — 176 руб. (110 руб. + 66 руб.); · в территориальный ФОМС — 320 руб. (200 руб. +120 руб.); · на финансирование страховой части трудовой пенсии — 1280 руб. (800 руб. + 480 руб.); · на финансирование накопительной части трудовой пенсии — 960 руб. (600 руб. + 360 руб.). В федеральный бюджет ООО «Вымпел» перечислило разницу между суммой налога и суммой страховых взносов в ПФР — 960 руб. (3200 руб. - 1280 руб. - 960 руб.). Общая сумма авансовых платежей по ЕСН и страховых взносов за июль 2006 г. равна 3840 руб. (960 руб. + 464 руб. + 176 руб. + + 1280 руб.+ 640 руб.). Суммы, не облагаемые ЕСН, и налоговые льготы. Перечень сумм, которые не облагаются ЕСН, приведены в ст. 238 НК РФ. Условно их можно разделить на три основные группы: · государственные пособия; · компенсационные выплаты; · иные суммы, не подлежащие налогообложению. К государственным, в частности, относятся пособия по временной нетрудоспособности, уходу за больным ребенком, беременности и родам, безработице. Пример 5.123. Сотрудницам за время дополнительного отпуска по уходу за детьми до полутора лет организация выплачивает пособие в размере 500 руб. в месяц. Организация не должна начислять ЕСН на данную выплату. Выплачивается это пособие за счет средств ФСС. Компенсационные выплаты, как и пособия, не учитываются пРи расчете ЕСН. Компенсации начисляются по нормам, которые Устанавливает законодательство. Перечень выплат, которые являются компенсационными, приведен в подп. 2 п. 1 ст. 238 НК РФ. К компенсационным выплатам относятся выплаты, связанные с бесплатным предоставлением коммунальных услуг, питания, увольнением работников, включая компенсации за неиспользованный, а также с возмещением расходов на повышение профессионального уровня работников и т.д. Пример 5.124. Работник организации получил производственную травму. Ему была выплачена денежная компенсация. Организация не должна с данной выплаты исчислять ЕСН, поскольку согласно подп. 2 п. 1 ст. 238 НК РФ компенсационные выплаты, которые связаны с возмещением вреда, причиненного здоровью, ЕСН не облагаются. Возмещение командировочных расходов также относится

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 199; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.15.12.133 (0.017 с.) |

21. Сколько раз в течение года индивидуальные предприниматели уплачивают авансовые платежи по НДФЛ:

21. Сколько раз в течение года индивидуальные предприниматели уплачивают авансовые платежи по НДФЛ: