Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Стадии финансового анализа и формирование портфеля

Классификация проектов

Методы и содержание финансового анализа различных инвестиционных проектов определяются тем, к какой группе они относятся. Инвестиционные проекты могут быть классифицированы по следующим признакам: • величина требуемых инвестиций: — крупные, — традиционные, — мелкие (локальные); • тип предполагаемых доходов: — сокращение затрат, — дополнительные доходы от расширения традиционных производств и технологий, выхода на новые рынки сбыта, экспансии в новые сферы бизнеса и др., — снижение риска производства и сбыта, — социальный эффект; • отношения взаимозависимости: — независимые, — взаимоисключающие (альтернативные), — комплиментарные, — замещаемые; • тип денежного потока: — ординарные, — неординарные. Классификация проектов на независимые и альтернативные имеет очень большое значение при формировании портфеля в условиях бюджетных ограничений на суммарный объем капитальных вложений, когда часто приходится ранжировать проекты по степени их приоритетности. Проекты называются независимыми, если решение о принятии одного из них не влияет на решение о принятии другого; альтернативными — если они не могут быть реализованы одновременно, т.е. принятие одного из них автоматически означает, что другой должен быть отвергнут. Классификация проектов по признаку комплиментарности необходима, когда принятие проекта по выбранному основному критерию не является очевидным. В этом случае должны использоваться дополнительные критерии, в том числе и наличие отношений комплиментарности и степень комплиментарности. Проекты связаны между собой отношениями комплиментарности, если принятие нового проекта способствует росту доходов по одному или нескольким другим проектам. Для выявления отношений комплиментарности проекты должны рассматриваться в комплексе, а не изолированно. Если принятие нового проекта приводит к некоторому снижению доходов по одному или нескольким действующим проектам, проекты связаны между собой отношениями замещения. Если в проект сначала (единовременно или в течение нескольких последовательных базовых периодов) осуществляется исходная инвестиция (отток капитала), а затем следуют поступления (приток капитала), проект имеет ординарный тип денежного потока.

Проект с неординарным типом денежного потока характеризуется чередованием в любой последовательности притоков и оттоков денежных средств. На практике нередки случаи, когда проект завершается оттоком капитала (необходимость демонтажа оборудования, дополнительные затраты на восстановление окружающей среды и т.п.). Результатом классификации проектов является применение различных критериев приемлемости для разных групп капитальных вложений в ходе проведения финансового анализа.

Финансовый анализ

Это важнейший элемент формирования портфеля реальных инвестиционных проектов. Основной его акцент делается на оценку тех сторон проекта, которые могут быть количественно выражены в денежной форме. Существуют два основных подхода к финансовой оценке проектов, которые образуют теоретический фундамент анализа капитальных вложений: 1) бухгалтерский; 2) экономический (финансовый). 1. Бухгалтерский подход предполагает, что долгосрочный финансовый успех определяется доходностью, а краткосрочный — ликвидностью. Доходность и ликвидность лежат в основе анализа инвестиционных проектов. Доходность характеризует получение прибыли от капиталовложений в проект, их оценка производится на основе показателя коэффициента эффективности инвестиций (ARR) или возврата на инвестицию (ROI). Коэффициент эффективности инвестиций определяется как отношение средней балансовой прибыли в год (рассчитывается как сумма годовых доходов, деленная на количество лет жизни проекта) к первоначально вложенному капиталу (или средней величине вложенного капитала в течение срока службы инвестиций). Однако этот коэффициент имеет свои недостатки. К ним относится, прежде всего то, что в качестве оценки доходности проекта используется не денежные потоки, а балансовая прибыль, размер которой искажает затраты на амортизацию, прибыль или убытки от продажи основных активов и др. К искажениям показателя ARR приводит и исчисление прибыли от инвестиций как средней величины. Другая проблема связана с использованием в расчетах величины среднего вложенного капитала. Первоначально вложенный капитал состоит из затрат на создание, покупку и установку объектов основных средств и увеличение оборотного капитала, требуемого на начальном этапе инвестиций. Однако на последнем этапе проекта вложенный капитал сокращается до остаточной стоимости оборудования плюс оставшаяся часть оборотного капитала. Для определения среднего размера вложенного капитала первоначальные инвестиции

и остаточная стоимость капитала суммируются, а затем результат делится пополам. Таким образом первоначальные затраты и остаточная стоимость инвестиций усредняются для отражения стоимости активов, связанных между собой в течение всего срока службы инвестиций. Чем больше остаточная стоимость инвестиций, тем меньше значение ARR, что может привести к принятию неправильного инвестиционного решения. Ликвидность проекта связана с окупаемостью капитальных вложений, и оценка осуществляется по показателю срока окупаемости (РР). Чем быстрее проект может окупить первоначальные затраты, тем лучше; чем выше ликвидность, необходимая инвестору, тем короче должен быть срок окупаемости.

N РР = min N, при котором ∑ CFn ≥ I0, n= 1

где N — продолжительность проекта; CFn — годовые денежные потоки (доходы) от проекта; I0 — первоначально вложенный капитал (инвестиции).

Расчет срока окупаемости зависит от равномерности распределения прогнозируемых денежных потоков (доходов) от реализации проекта. Если эти потоки равномерны по годам, средний срок окупаемости рассчитывается делением вложенного капитала на величину годового дохода, обусловленного им. При неравномерных денежных потоках (когда прибыль распределена неравномерно) срок окупаемости исчисляется прямым подсчетом числа лет, в течение которых первоначальные инвестиции будут погашены кумулятивным доходом. У показателя срока окупаемости есть два существенных недостатка. Во-первых, он не принимает во внимание поступления, возникающие после завершения срока окупаемости проекта. Этот недостаток отражает краткосрочную ориентацию показателя РР, поэтому при его использовании в качестве инструмента принятия решений отвергаются проекты, рассчитанные на длительный срок окупаемости, и принимаются проекты, обеспечивающие быстрый возврат вложенного капитала. Во-вторых, показатель срока окупаемости игнорирует временной аспект стоимости денег. Данный недостаток легко преодолевается использованием дисконтированного срока окупаемости (DPP).

где i — ставка дисконтирования.

Очевидно, что в случае дисконтирования срок окупаемости увеличивается, т.е. всегда DPP > PP. Значит проект, приемлемый по показателю РР, может оказаться неприемлемым по показателю DPP. Преимущество показателя DPP над традиционным показателем РР состоит в наличии четкого критерия приемлемости проектов. При использовании DPP проект принимается, если он окупает себя в течение своего срока жизни. 2. Экономический (финансовый) подход опирается на новое понимание финансового успеха. Он в меньшей степени касается ликвидности и доходности, зато ориентирован на максимизацию «благосостояния» предприятия и его акционеров, рассмотрение риска. Поскольку максимизация благосостояния акционеров является целью предприятия, а капитальные вложения связаны с эффективным распределением ресурсов, удачными проектами являются те, которые приносят доход и предприятию, и его акционерам.

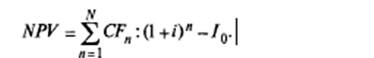

Подобно цене акций, прямо отражающей благосостояние акционера и представляющей текущую стоимость будущих доходов, стоимость проектов капитальных вложений определяется как превышение будущих доходов над текущими и будущими расходами. Инвестиционный проект считается приемлемым, если ожидаемая прибыль превышает ожидаемые затраты. Поэтому ликвидность (временной аспект поступлений) и доходность (финансовый аспект поступлений) становятся менее значимыми факторами. Не все потенциальные проекты одинаковы с точки зрения риска, но требования инвесторов к доходам напрямую зависят от его степени. Чем выше инвестиционный риск, тем большая прибыль нужна инвестору в качестве премии для его компенсации. Сочетание стремлений максимизировать благосостояние и снизить инвестиционный риск привело к появлению в финансовом анализе методов, основанных на дисконтировании денежных потоков, к числу которых относятся методы расчета: • чистой текущей стоимости (NPV); • индекса рентабельности (PI); • внутренней нормы доходности (IRR). Метод расчета чистой текущей стоимости (NPV) основан на сопоставлении первоначально вложенных инвестиций с общей суммой дисконтированных будущих доходов от этих вложений:

Критерий принятия решений методом NPV одинаков для любых видов инвестиций и предприятий. Если NPV > 0, инвестиционный проект следует принять, так как он увеличивает ценность предприятия и благосостояние его владельцев. Если NPV < 0, проект следует отвергнуть, так как он уменьшает благосостояние инвесторов и ценность предприятия. Если NPV = 0, проект вряд ли будет привлекательным, поскольку благосостояние владельцев останется на прежнем уровне, что является недостаточным вознаграждением за участие в проекте. Вместе с тем при реализации проекта с нулевым значением NPV возрастают объемы производства, и предприятие увеличивается в масштабах, что можно рассматривать как положительный результат осуществления инвестиций. Метод анализа NPV требует информации: о первоначальных затратах на инвестиции; будущих денежных потоках; об ожидаемом сроке службы инвестиций; о требуемой норме прибыли (ставке дисконтирования). Наибольшую трудность при этом представляет оценка требуемой нормы прибыли. Выбор ставки дисконтирования определяет относительную ценность денежных потоков, приходящихся на разные периоды времени, и поэтому является ключевым моментом при расчете NPV. Ставка, используемая при оценке NPV, должна отражать степень риска инвестиционного проекта и учитывать уровень инфляции.

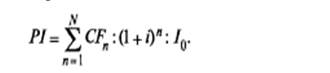

Метод расчета индекса рентабельности (РI) использует ту же информацию о дисконтированных денежных потоках, что и метод NPV. Однако PI является относительным показателем и определяет соотношение первоначально вложенных инвестиций и текущей стоимости будущих доходов проекта:

Очевидно, что если PI =1, будущие доходы будут равны вложенным средствам, т.е. предприятие ничего не выиграет от анализируемого проекта (эквивалентно NPV= 0). Если PI >1, проект следует принять как обеспечивающий приемлемый для инвестора уровень доходов на единицу затрат, а если PI < 1 — отвергнуть как неэффективный.

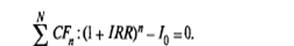

Метод расчета внутренней нормы доходности (IRR) основывается на определении значения коэффициента дисконтирования, при котором NPV= 0. Показатель IRR — это норма прибыли, полученная в результате осуществления проекта, при равенстве текущей стоимости будущих доходов и первоначальных затрат. Нахождение IRR проекта требует решения следующего уравнения:

Метод IRR представляет собой расчет процентного дохода от инвестиций, а не оценку вклада проекта в благосостояние предприятия. Критерий принятия решений основывается на превышении IRR проекта над требуемой инвестором нормой прибыли. Экономический смысл показателя IRR для предприятия состоит в возможности принимать любые решения инвестиционного характера, уровень рентабельности которых не ниже текущего значения показателя цены (стоимости) капитала (СС). Уровень СС имеет различный экономический смысл для отдельных субъектов хозяйствования: для инвесторов и кредиторов он характеризует требуемую ими норму доходности на предоставленный в пользование капитал; для предприятий, формирующих капитал с целью его инвестиционного использования, — удельные затраты по привлечению и обслуживанию используемых финансовых средств, т.е. ту цену, которую они платят за использование капитала. Оценка уровня стоимости капитала по предприятию в целом может быть произведена по показателю «средневзвешенная стоимость капитала» (WACC). Она определяется как среднеарифметическая взвешенная величина стоимости отдельных элементов капитала. В качестве «весов» каждого из элементов капитала выступает его доля в общей сумме капитала. При оценке и прогнозировании средневзвешенной стоимости капитала на предприятии должны учитываться факторы: структура капитала по источникам его формирования; продолжительность использования привлекаемого капитала; средняя ставка ссудного процента; уровень ставки налогообложения прибыли; дивидендная политика предприятия; стадия жизненного цикла предприятия; доступность различных источников, определяющая финансовую гибкость предприятия, и т.п. Именно с показателем СС сравнивается IRR: если IRR > СС, проект следует принять; если IRR < СС, — отвергнуть; при IRR = СС проект не является ни прибыльным, ни убыточным.

|

||||||||

|

Последнее изменение этой страницы: 2017-02-10; просмотров: 186; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.222.121.170 (0.017 с.) |