Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Чистый дисконтированный (приведенный) доход - (NPV). Срок окупаемости - (BP).

NPV называется чистым дисконтированным доходом (чистой приведенной стоимостью) проекта. NPV показывает приращение (уменьшение) капитала относительно текущей стоимости, т.е. NPV показывает ценность поступлений будущих периодов относительно текущей стоимости. Чистый приведенный доход представляет собой оценку сегодняшней стоимости потока будущего дохода и равна приведенной стоимости будущих поступлений, дисконтированных с помощью соответствующей процентной ставки, за вычетом приведенной стоимости затрат. Формула: NPV=ΣCFt/(1+r)t-1 - Investmtnts где: NPV - чистый приведенный доход; Investments - начальные инвестиции; CF t - денежный поток периода t; r - месячная ставка дисконтирования. Существует 2 способа определения ставки дисконтирования: 1. кумулятивный способ состоит в сложении безрисковой ставки и поправок на риск. В качестве безрисковой ставки может использоваться: - ставка рефинансирования - ставка по депозитам банка определенного уровня надежности - ставки по гос. цб 2. общий подход связан с тем, что ставка устанавливается сразу единым числом без разбивки на отдельные компоненты.

Если NPV>0, то проект эффективен, инвестр вернет вложенные средства, получит доход по ставке r и сверх этого получит дополнительную доходность по ставке превышающей r. Если NPV=0, то ивестр вернет вложенные средства и получит доход только по ставке r Если NPV<0, то проект не эффективен Срок окупаемости проекта - это время выхода аккумулированного денежного потока их зоны отрицательных значений, т.е. обращается в ноль. Срок окупаемости показывает через какой период времени величина затрат станет равна сумме доходов, полученных от инвестиционного проекта. Формула расчета простого срока окупаемости (PB): Investment = ΣCFt PBP - срок (период) окупаемости: показывает, через какой срок полностью вернутся (окупятся) денежные средства, за счет которых финансируется проект. Доход от использования средств в проекте может быть получен только после завершения периода окупаемости. Дисконтирование отсутствует: PBP = min { n: С учетом дисконтирования: PBP(r) = min { n: РВР(r) > РВР, поскольку за счет дисконтирования положительные денежные потоки в будущие периоды времени имеют меньшую ценность, чем отрицательные денежные потоки в начальные периоды времени. РВР(r) показывает, какое время потребуется для того, чтобы доходность от использования денежных средств в проекте оказалась равной доходности при альтернативном вложении средств.

Внутренняя норма рентабельности - Internal Rate of Return (IRR). Модифицированная внутренняя норма рентабельности - Modified Internal Rate of Return (MIRR). IRR (Internal Rate of Return) - внутренняя норма рентабельности (прибыльности, доходности, окупаемости) - это норма прибыли (барьерная ставка, ставка дисконтирования) при которой NPV (Чистая текущая стоимость) инвестиции равна нулю, или это та ставка дисконтирования, при которой дисконтированные доходы от проекта равны инвестиционным затратам. IRR определяет максимально приемлемую ставку дисконтирования, при которой можно инвестировать средства без каких-либо потерь для собственника. Ставка дисконтирования – это та норма доходности (в %), которую необходимо получить инвестору на вложенный капитал. Т.е. проект является привлекательным для инвестора, если его норма доходности превышает ставку дисконтирования для любого другого способа вложения капитала с аналогичным риском. Она включает в себя: минимальный гарантированный уровень доходности; темп инфляции; коэффициент, учитывающий степень риска конкретного инвестирования. Экономический смысл данного показателя заключается в том, что он показывает ожидаемую норму доходности (рентабельность инвестиций) или максимально допустимый уровень инвестиционных затрат в оцениваемый проект. IRR должен быть выше средневзвешенной цены инвестиционных ресурсов. Если это условие выдерживается, инвестор может принять проект, в противном случае он должен быть отклонен. Достоинства показателя внутренняя норма доходности (IRR) состоят в том, что кроме определения уровня рентабельности инвестиции, есть возможность сравнить проекты разного масштаба и различной длительности. Показатель эффективности инвестиций внутренняя норма доходности (IRR) имеет три основных недостатка: 1) По умолчанию предполагается, что положительные денежные потоки реинвестируются по ставке, равной внутренней норме доходности. В случае, если IRR близко к уровню реинвестиций фирмы, то этой проблемы не возникает; когда IRR, особенно привлекательного инвестиционного проекта равен, к примеру 80%, то имеется в виду, что все денежные поступления должны реинвестироваться при ставке 80%. Однако маловероятно, что предприятие обладает ежегодными инвестиционными возможностями, которые обеспечивают рентабельность в 80%. В данной ситуации показатель внутренней нормы доходности (IRR) завышает эффект от инвестиций (в показателе MIRR данная проблема устранена).

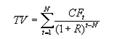

2) Нет возможности определить, сколько принесет денег инвестиция в абсолютных значениях (рублях, долларах). 3) В ситуации со знакопеременными денежными потоками может рассчитываться несколько значений IRR или возможно определение неправильного значения. Если IRR(> r (ставки дисконтирования), то это значит, что доходность использования денежных средств в проекте (неважно чьих - предприятия, акционера, кредитора) выше, чем при альтернативном размещении капитала. Значение IRR позволяет понять предприятию, какой максимальный процент (рассчитываемый по правилу "сложного" процента) по кредиту оно в принципе способно выдержать согласно проекту. Значение IRR является верхним пределом процента по кредиту, срок которого совпадает с горизонтом расчета. MIRR (Modified Internal Rate of Return) - модифицированная внутренняя норма рентабельности (прибыльности, доходности, окупаемости) Если при расчетах внутренней нормы рентабельности предусмотрено реинвестирование текущих поступлений в проект, то мы получим “модифицированную внутреннюю норму рентабельности”. MIRR показывает, при каком проценте доходности (исчисляемый по сложной схеме) банковского депозита вложение первоначального капитала в банк привело в конце горизонта расчета к точно такому же эффекту, который ожидается от вложения капитала в проект и размещения образующихся свободных денежных средств на банковский депозит. Модифицированная внутреняя норма рентабельности, MIRR (Modified internal rate of return) опирается на понятие будущей стоимости проекта. Будущая стоимость проекта, TV (Terminal value) - стоимость поступлений, полученных от реализации проекта, отнесенная к концу проекта с использованием нормы рентабельности реинвестиций. Норма рентабельности реинвестиций R, в данном случае, означает доход, который может быть получен при реинвестировании поступлений от проекта.

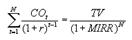

где: R - норма рентабельности реинвестиций (месячная), N - длительность проекта (в месяцах), CFt - чистый денежный поток месяца t. Модифицированная внутренняя норма рентабельности определяется как ставка дисконтирования, при которой выполняется следующее условие:

где: COt - выплаты месяца t, r - требуемая норма рентабельности инвестиций (месячная), N - длительность проекта в месяцах. Другими словами, для расчета показателя MIRR, платежи, связанные с реализацией проекта, приводятся к началу проекта с использованием ставки дисконтирования r, основанной на стоимости привлеченного капитала (ставка финансирования или требуемая норма рентабельности инвестиций). Инвестиционный проект является эффективным только в том случае, если MIRR(T,r) > r.

|

||||||

|

Последнее изменение этой страницы: 2017-02-10; просмотров: 125; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.217.182.45 (0.008 с.) |

> 0 }

> 0 } t-1 > 0 }

t-1 > 0 }