Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Расчет показателей эффективности инвестиционного проектаСодержание книги

Поиск на нашем сайте

Для оценки эффективности используются следующие показатели эффективности: интегральный эффект (чистый доход или чистый дисконтированный доход, срок окупаемости, внутренняя норма доходности, индекс рентабельности инвестиций). Интегральный эффект представляет собой разность между суммой эффектов и инвестиционных затрат за расчетный период, приведенных к одному (как правило, базисному) году по задаваемой инвестором норме дисконта:

где t – текущий расчетный шаг; Тр – расчетный период; Эфt – эффект полученный в ходе реализации инвестиционного проекта; Кt – инвестиционные затраты для реализации проекта.

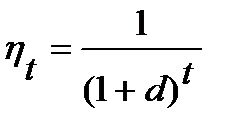

где d – норма дисконта (табл. 3). Другими словами интегральный эффект – накопленный дисконтированный эффект за расчетный период, приведенный к одному (как правило, базисному) году по задаваемой инвестором норме дисконта. Данный показатель имеет другие названия: чистый дисконтированный доход (ЧДД); чистая современная стоимость; Net Present Value (NPV). На основании табл. 17-18 определяются дисконтированные денежные потоки при эксплуатации базовой и новой платформ (табл. 19).

Таблица 19 Определение чистого дисконтированного дохода и чистого дохода при приобретении парка базовых и новых платформ, тыс. руб.

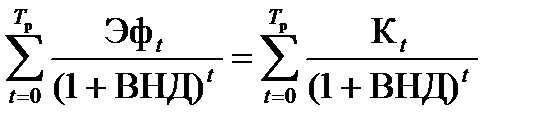

Из табл. 19 определяется интегральный эффект (чистый доход, если не учитывается дисконтирование денежного потока и чистый дисконтированный доход, если учитывается дисконтирование денежного потока). Внутренняя норма доходности инвестиций представляет собой ту норму дисконта, при которой приведенный эффект от реализации инвестиций за расчетный период равен приведенным инвестиционным вложениям обусловившим его получение. Внутренняя норма доходности определяется исходя из следующего выражения:

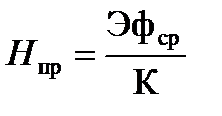

Для оценки эффективности проекта значение ВНД необходимо сопоставлять с требуемой инвестором нормой прибыли. Проекты, у которых ВНД больше или равна требуемой норме прибыли (как правило, имеют положительный ЧДД), являются эффективными. Проекты, у которых ВНД меньше требуемой нормы прибыли (как правило, имеют отрицательный ЧДД), являются неэффективными. При расчете внутренней нормы доходности рекомендуется использовать функцию ВСД, встроенную в MS Excel. При этом в качестве денежного потока выступает денежный поток, приведенный в табл. 18 (раздел 6). Без учета дисконтирования денежных потоков определяется показатель средняя норма прибыли на вложенный капитал:

где Эфср – среднегодовая величина эффекта, тыс. руб. Рассчитанные показатели внутренней нормы доходности и средней нормы прибыли приводятся в итоговой таблице показателей эффективности инвестиционных проектов. Срок окупаемости инвестиций это временной период от начала реализации проекта, за который суммарные приведенные инвестиционные вложения покрываются суммарным приведенным эффектом, обусловленный ими. В общем виде срок окупаемости инвестиций определяется из выражения:

В соответствии с Федеральным законом № 39-ФЗ «Об инвестиционной деятельности в российской федерации, осуществляемой в форме капитальных вложений» от 25.02.1999 г., срок окупаемости инвестиционного проекта – срок со дня начала финансирования инвестиционного проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат приобретает положительное значение. Срок окупаемости определяется по данным табл. 19. Для наглядности строятся графики изменения денежных потоков с учетом и без учета дисконтирования денежных потоков. Пример таких графиков приведен на рис. 1, 2.

Рис. 1. Динамика изменения чистого денежного потока

Рис. 2. Динамика изменения чистого дисконтированного денежного потока В табл. 20 приводятся результаты расчетов показателей общей эффективности с учетом и без учета дисконтирования денежных потоков. Таблица 20 Показатели общей эффективности

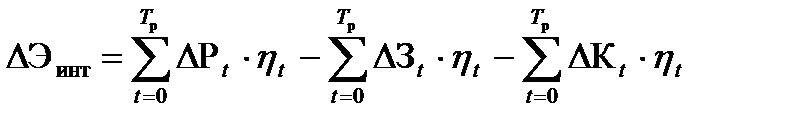

Для определения экономических преимуществ одного проекта по сравнению с другими могут быть использованы показатели сравнительной экономической эффективности (сравнительная величина интегрального эффекта, приведенные затраты и др.). Следует подчеркнуть, что для инновационных проектов определение показателей сравнительной эффективности является обязательным условием подтверждения конкурентоспособности нововведения по сравнению с альтернативными проектами. Сравнительная величина интегрального эффекта характеризует дополнительную величину интегрального эффекта, полученную от реализации проекта по сравнению с другими.

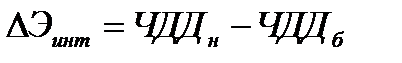

где DР – разница результатов по сравниваемым вариантам реализации инвестиций, руб.; DЗ – разница текущих затрат по сравниваемым вариантам реализации инвестиций, руб.; DК – разница инвестиционных затрат по сравниваемым вариантам реализации инвестиций. В отличие от интегрального эффекта, этот показатель не учитывает не изменяющиеся по вариантам составляющие. Информацией для расчета данного показателя являются данные табл. 19. Таким образом, сравнительная (дополнительная) величина интегрального эффекта определяется как разность между показателями ЧДД по вариантам реализации проекта.

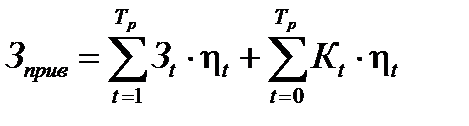

где ЧДДн, ЧДДб – чистый дисконтированный доход при приобретении платформ нового и базового типа соответственно, тыс. руб. При расчете данного показателя без учета фактора времени, вместо показателя ЧДД используется показатель ЧД (чистый доход). Результаты расчетов приводятся в итоговой таблице показателей сравнительной эффективности (табл. 21). Критерием выбора капиталоемкого варианта служит положительное значение сравнительного интегрального эффекта. Приведенные затраты являются частным случаем сравнительного интегрального эффекта и определяются в случае, если сравниваемые варианты отличаются друг от друга только размерами потребных инвестиционных вложений и текущими затратами. Наиболее эффективное решение будет соответствовать минимуму приведенных затрат. Приведенные затраты определяются по формуле:

где З – текущие затраты, возникающие в ходе реализации проекта, руб.; К – инвестиционные затраты для реализации проекта, руб. В табл. 21 производится расчет приведенных затрат.

Таблица 21 Определение приведенных затрат, тыс. руб.

В табл. 22 приводятся показатели сравнительной эффективности с учетом и без учета дисконтирования денежных потоков. Таблица 22 Показатели сравнительной эффективности

В табл. 23 приводятся показатели эффективности по проекту с учетом и без учета фактора времени.

Таблица 23 Обобщающая таблица показателей эффективности инвестиционного проекта

Сделать вывод об эффективности варианта реализации проекта.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-12-27; просмотров: 188; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.136.19.124 (0.011 с.) |

,

, – коэффициент дисконтирования, который определяется по формуле:

– коэффициент дисконтирования, который определяется по формуле: ,

, .

. .

. .

.

,

, ,

, ,

,