Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Оцінка та страхування ризиківСодержание книги

Поиск на нашем сайте

Автори бізнес-плану повинні заздалегідь передбачити усі типи ризику, з якими вони можуть зустрічатись, джерела та момент їх виникнення. Після цього потрібно розробити заходи для скорочення цих ризиків та мінімізації втрат, які вони, можуть викликати. Чим глибше Ви вивчите цю проблему, тим вищою буде довіра до Вас з боку, потенційних партнерів та інвесторів. Довіряють та дають гроші не тому, хто оптимістично стверджує, що його справа — виграш на сто відсотків, а тому, хто може заздалегідь передбачити «камінці» на своєму шляху та пояснити, як він збирається конструювати свій «автомобіль» і керувати ним в дорозі так, щоб упевнено почувати себе на ринковому шляху. На жаль, асортимент ризиків дуже широкий — від пожеж та землетрусів до страйків і міжнаціональних конфліктів, змін у податковому регулюванні та коливань курсів валют. Звичайно, що можливість кожного типу ризику різна, так само, як і сума збитків, які вони можуть викликати. Ви повинні хоча б орієнтовно оцінити ризики, які для Вас найбільш імовірні, та скільки вони Вам будуть, коштувати у разі їх реалізації. Звідси Ви вже можете переходити до відповіді на запитання: як зменшити ризики та втрати? Відповідь на це запитання складається з двох розділів. У першому Ви можете вказати організаційні заходи профілактики ризиків; а в другому — свою програму страхування від них. Наприклад, якщо є ризик перебою у графіку залізничних перевезень матеріалів та комплектуючих, Ви можете продумати альтернативну програму транспортування необхідних для Вас виробів за допомогою авіаційного чи автомобільного транспорту. Розділ має включати питання: § Можливі ризики та причини їх виникнення; § Оцінка ступеню ризику (визначення потенційних негативних наслідків); § Кількісний та якісний аналіз ризиків; § Механізми реагування на можливі негативні наслідки; § Заходи для нейтралізації, мінімізації або компенсації можливих негативних наслідків тієї або іншої діяльності.

Фінансовий план Цей розділ бізнес-плану узагальнює матеріали попередніх частин та подає їх у вартісному вираженні. Для цього потрібно підготувати відразу кілька документів: - прогноз обсягів реалізації; - баланс грошових витрат та надходжень; - зведений баланс активів і пасивів підприємства; - графік досягнення беззбитковості. Прогноз обсягів реалізації дає уяву про ту частку ринку, яку Ви передбачаєте завоювати своєю продукцією. Такий прогноз прийнято складати на три роки наперед. Для першого року дані подаються щомісячно, для другого - щоквартально, для третього - загальною сумою продажів за дванадцять місяців. Логіка тут проста. Передбачається, що для початкового періоду виробництва відомі майбутні покупці. Ви маєте з ними попередню домовленість про майбутні продажі. Проте, починаючи з другого року доводиться займатися прогнозуванням. Однак в цьому немає нічого страшного — ніхто не чекає від Вас наявності портфеля замовлень на кілька років наперед. Проте важливо, щоб оцінки були реалістичними насамперед до самих себе. Адже саме під ці цифри реалізації Ви будете купувати обладнання, витрачати кошти на рекламу, наймати нових робітників, вкладати особисті фінансові ресурси. Баланс грошових надходжень та платежів — це документ, який дає змогу оцінити, скільки грошей потрібно вкласти в проект в розбивці за часом. Основним його завданням є перевірка синхронності надходження та витрачання грошей, що означає перевірку майбутньої ліквідності (тобто постійну наявність на банківському рахунку коштів, яких достатньо для розрахунків по зобов'язаннях) Вашого підприємства у разі реалізації цього проекту. Звідси випливає дуже важлива інформація для визначення загальної вартості Вашого проекту. Дійсно, якщо збут Вашої продукції пов'язаний з достроковим «омертвлінням» коштів у розрахунках з покупцями, тобто в дебіторській заборгованості, щоб підтримати Вашу ліквідність доведеться робити регулярні додаткові вкладення грошових засобів. Треба зазначити, що проблеми з ліквідацією - серйозна причина комерційних невдач підприємців у ринковій економіці. Таблиця прибутків та витрат - це документ з досить простою структурою. Його завдання — показати, як буде формуватись та змінюватись Ваш прибуток (для першого року - щомісячно, для другого — кожного кварталу, а для третього - у розрахунку на рік). Зведений баланс активів та пасивів підприємства рекомендується складати на початок та кінець першого року реалізації Вашого проекту. Цей документ менш важливий, ніж баланс грошових витрат та надходжень. Однак обійтися без нього у бізнес-плані неможливо: його повинні досить ретельно вивчити фахівці комерційних банків для того, щоб оцінити, які суми планується вкласти в активи різних типів і за рахунок яких пасивів підприємець збирається фінансувати створення чи придбання цих активів. У цьому розділі бізнес-плану потрібно викласти план отримання коштів для створення чи розширення Вашого підприємства. Перше запитання, яке тут ставиться - скільки взагалі потрібно коштів для реалізації даного проекту? Друге запитання — звідки планується отримати ці кошти та в якій формі? Третє запитання — коли можна очікувати повного повернення вкладених коштів та отримання інвесторами прибутку на них? Що стосується першого запитання, то відповідь на нього випливає з «Фінансового плану». А відповідь на друге запитання - тема для особливої розмови. Практично тут йдеться про те, яку частку потрібних коштів є можливість отримати в формі кредиту, а яку краще залучити у вигляді пайового капіталу. Співвідношення цих двох джерел фінансування — завдання, яке не має однозначного розв'язання. Дуже багато факторів впливають на зацікавлені сторони. Якщо спробувати відокремити певні основні моменти, то вони полягають у тому, що банкіри намагаються скоротити свій ризик. Вони вважають, що розраховуватись повинні насамперед власники підприємства та інвестори-акціонери. Тому інвестування через кредити визнається за краще для проектів, які пов'язані з розширенням виробництва на вже діючих (та діючих успішно) підприємствах. З одного боку, від таких підприємств банкіри не будуть вимагати підвищення платні за кредит, оскільки ризик вкладень тут не дуже великий, а з другого — можна буде знайти матеріальне забезпечення кредитів, які виступають активами, що вже є. Для проектів, які пов'язані зі створенням нового підприємства чи реалізацією технічного нововведення, кращим джерелом фінансування може бути пайовий або акціонерний капітал. Що стосується третього аспекту розділу — оцінка строків повернення коштів, які надавались у позику, то це потребує проведення та включення в бізнес-план спеціальних розрахунків, що дадуть можливість визначити строк окупності вкладів. Фінансовий план має містити наступні основні підрозділи: § План доходів та видатків (план прибутків і збитків); § План грошових надходжень і виплат (план руху готівки); § Плановий баланс. § Очікувані фінансові коефіцієнти. План доходів і видатків, має характеризувати загальні суми прогнозованих доходів фірми від започаткованої бізнесової діяльності та її витрат за певний (у більшості випадків — трирічний) період. Він має складатися за стандартною формою і містити такі розрахункові показники: - Загальний обсяг продажу товарів; - Собівартість проданих товарів — усього, зокрема: матеріальні витрати й прямі витрати праці; - Валовий прибуток; - Операційні витрати — усього, зокрема: заробітна плата персоналу (за винятком прямих витрат праці), нарахування на заробітну плату, рентні платежі, комунальні послуги, витрати на утримання офісу й відрядження, реклама, страхові платежі, послуги зовнішніх консультантів, інші операційні витрати; - Операційний прибуток; - Сплата процентів за кредит; - Чистий прибуток до сплати податків; - Податок з прибутку; - Чистий прибуток. В плані необхідно подати структуру доходів і видатків у середньому по галузі бізнесу (у процентах до загального обсягу продажу товарів), а фінансові показники навести в помісячному й поквартальному розрізі відповідно для першого року нової бізнесової діяльності та інших двох років. У процесі розробки підрозділу фінансового плану «План доходів і видатків» необхідно спрогнозувати майбутні обсяги продажу товарів з помісячним розподілом для першого року і поквартальним — для другого й третього років нової бізнесової діяльності. Майбутній обсяг продажу має бути спрогнозованим окремо по кожному виробу та по всій сукупності таких на основі продажної ціни за одиницю й кількості проданих товарів у фізичних одиницях. При цьому необхідно давати чітке пояснення припущень, які обґрунтовують прогнозування обсягів продажу продукції У цьому підрозділі фінансового плану мають бути здійснені аналіз і розрахунок точки беззбитковості виробництва та реалізації продукції майбутнього бізнесу. План грошових надходжень та виплат має: а) визначити період діяльності, коли фірма відчуватиме брак або надлишок готівки; б) визначати кількість позикових коштів, які необхідні на цей період; в) показати, на що конкретно позичені кошти будуть витрачені; г) з'ясувати термін повернення позикових коштів. План грошових надходжень і виплат має бути сформовано в наступній послідовності: 1) визначено готівкові кошти фірми на початок місяця (перший рік діяльності) чи кварталу (другий і третій рік діяльності); 2) обчислено всі передбачувані грошові надходження у ті самі проміжки часу; 3) розраховано обов'язкові платежі; 4) визначено чистий потік готівки як різниця між загальними сумами грошових надходжень та обов'язкових платежів; 5) розраховано суму готівкових коштів на кінець відповідного періоду.

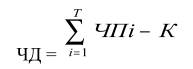

Фінансовий план – це тільки кількісне вираження маркетингових і виробничих планів, який допоможе переконатися, наскільки ваш маркетинговий план відповідає виробничому плану й допоможе вам керувати вашим бізнесом у майбутньому, а також людьми, залученими до нього. Він стане тим критерієм, за допомогою якого ви зможете оцінити вашу роботу. Оцінка ефективності проекту З метою оцінки ефективності проекту необхідно розрахувати деякі показники. 1) Розрахуємо чистий дохід від реалізації проекту (Показник ефекту від реалізації проекту).

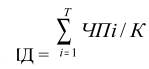

Т – кількість років дії проекту. У нашому випадку приймемо цей термін за 3-5 років. К – сума інвестицій, визначена в попередніх розділах. 2) Індекс прибутковості - показник ефективності інвестицій, кількість гривень прибутку, отримане на 1 гривню вкладених інвестицій:

3) Термін окупності проекту, тобто число років, необхідних для того, щоб чистий прибуток зрівнялася з величиною інвестицій. Т ок. = К / ПП сер., де ПП сер. – середньорічний чистий прибуток від реалізації проекту (середнє арифметичне).

Додатки Додаток є важливою частиною бізнес-плану, сприяє розвантаженню основного тексту від подробиць і дає можливість надати різні додаткові матеріали, а саме: матеріали, які розкривають, характеризують продукцію (фото, малюнок, креслення, результати сертифікації продукції тощо), які переконують у потребі продукції (матеріали маркетингового дослідження, порівняльні дані про конкурентів, заявки на постачання продукції); можливості виробництва, які розкривають організаційно-правову готовність проекту (схеми організаційної структури, механізму реалізації проекту, виписки з нормативних документів тощо); фінансово-економічні розрахунки, які обґрунтовують (калькуляції, таблиці тощо), підтверджують спрямованість, значимість (масштабність) і ефективність проекту (рішення, програми, плани, акти, листи тощо), які підтверджують реальність заходів, спрямованих на попередження ризику, нейтралізацію форс-мажорних обставин і реальність гарантій повернення коштів (гарантійні листи, договори, вартість застави, виписка з законодавчих та нормативних документів, інші матеріали) тощо.

|

||||

|

Последнее изменение этой страницы: 2016-12-10; просмотров: 275; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.218.1.38 (0.012 с.) |