Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Необходимость государственного регулирования рыночной экономики. Функции государстваСодержание книги

Поиск на нашем сайте

Фундаментальной проблемой для экономической теории и практики был и остается способ согласования действий участников общественного производства. Каков общественный механизм, который заставляет работников выполнять работу нужную для удовлетворения общественных потребностей, причем с высокой эффективностью и качеством? Есть два принципиально разных способа решения данной задачи: 1 способ – рыночный, 2 способ – административный - государственное руководство экономикой. Рыночная система базируется на принципе экономической целесообразности, т.е. на стремлении достичь максимальных результатов при минимальных затратах. Однако рыночный механизм имеет определенные недостатки, есть ряд противоречий, которые он сам разрешить не может. Несовершенство рынка проявляется в следующем: 1. Рыночный механизм не способен противостоять монополистическим тенденциям, он порождает монополии. 2. Рынок не заинтересован в производстве общественных товаров, особенность которых в том, что ими может пользоваться каждый, но не обязан за них платить. К тому же обычно нельзя или нецелесообразно ограничить их использование, например, дорожные знаки, вакцина, библиотеки, оборона страны пр. Они бесплатны для потребителя, но не бесплатны для общества. 3. Рыночный механизм непригоден для устранения внешних (побочных) эффектов, таких как загрязнение воздуха с ростом количества автомобилей,

широкое применение химии, генной инженерии для увеличения производства продуктов питания. 4. Рынок не способен обеспечить социальные гарантии, нейтрализовать чрезмерную дифференциацию в распределении доходов, не обеспечивает стабильную занятость и т.д. Таким образом, рынок, с одной стороны, представляет собой наилучший, т.е. наиболее эффективный способ хозяйствования, а с другой стороны, у него есть весьма существенные недостатки, которые могут быть нейтрализованы или смягчены с помощью разных форм вмешательства государства, политических и общественных организаций. В странах со смешанной экономикой сложился механизм сочетания рыночного и государственного регулирования, дополняющие друг друга. Государство всегда выполняло определенные функции в рыночной экономике, такие как: - обеспечение правовой основы функционирования рынка (правовая защита частной собственности, арбитраж в области экономических отношений); - защита конкуренции (антимонопольное законодательство); - перераспределение доходов с целью сокращения социального неравенства (трансфертные платежи, гарантии цен фермерам, установление минимального размера оплаты труда и т.д.); - перераспределение ресурсов между производством товаров индивидуального потребления и производством общественных благ. В чистом виде общественные блага производит только государство, например, оборона, но есть квази общественные блага, их производит и частный бизнес, например, образование, здравоохранение; - стабилизация экономики, т.е. поддержание макроэкономического равновесия на уровне, близком к полной занятости факторов производства в условиях стабильного уровня цен. Так как решить все проблемы сразу невозможно, встает вопрос о приоритетах.

Финансовая политика государства В 50-х годах 20 столетия Я. Тинберген предложил восемь целей экономической политики: - экономический рост, - обеспечение полной занятости, - экономическая эффективность, - стабилизация уровня цен, - экономическая свобода, - справедливое распределение доходов, - экономическое обеспечение (трансферты), - бездефицитный торговый баланс. В 70-е годы возник «магический четырехугольник» целей: - обеспечение полной занятости, - стабилизация цен (борьба с инфляцией), - устойчивый уровень развития, - сокращение бюджетного дефицита. Государственное регулирование экономики происходит двумя путями: - прямое воздействие на экономику, когда государство непосредственно принимает участие в процессе производства; - косвенное, когда государство воздействует на экономику посредством финансового механизма. Основным финансовым методом воздействия государства на экономику является проведение рациональной финансовой политики, используя бюджетные, налоговые и кредитно-денежные рычаги. Мероприятия государства по мобилизации финансовых ресурсов, их распределению и использованию на основе финансового законодательства называется финансовой политикой. Финансовая политика складывается из двух взаимосвязанных направлений: 1. фискальная политика – это политика в области налогообложения и регулирования структуры государственных расходов; 2. бюджетная политика, т.е. политика в области регулирования бюджета. Фискальная политика предполагает использование возможностей правительства изымать налоги и расходовать средства государственного бюджета для регулирования уровня деловой активности и решения различных социальных задач. Основным рычагом здесь является изменение налоговых ставок. Проведение фискальной политики – прерогатива законодательных органов власти. Фискальная политика складывается из двух направлений: 1. дискреционная фискальная политика – это политика сознательного манипулирования налогами и государственными расходами. В период спада экономики проводится стимулирующая дискреционная фискальная политика, направленная на увеличение государственных расходов и снижение налогов. Она приводит к фактическому дефициту бюджета, но останавливает спад производства. В условиях инфляции проводится сдерживающая дискреционная фискальная политика, которая направлена на уменьшение государственных расходов и увеличение налогов. Такая политика ориентируется на положительное сальдо государственного бюджета. 2. недискреционная фискальная политика или автоматическая фискальная политика (политика автоматических встроенных стабилизаторов). Встроенные стабилизаторы - это такие экономические механизмы, которые автоматически реагируют на изменение экономического положения без необходимости каких-либо действий со стороны правительства. К основным встроенным стабилизаторам относятся: - изменение налоговых поступлений. Сумма налогов зависит от величины доходов, поэтому в периоды экономического подъема налоговые поступления автоматически возрастают, что обеспечивает снижение покупательной способности и сдерживает экономический рост. И наоборот, в периоды экономического спада налоговые поступления автоматически сокращаются, что ведет к повышению покупательной способности и сдерживает спад производства. К встроенным стабилизаторам относится система пособий по безработице и различных социальных выплат. Реальная бюджетная политика зависит от того, какая концепция положена в ее основу.

Первая концепция: цель финансовой политики ежегодно сбалансированный бюджет (доходы = расходам). Вторая концепция базируется на том, что бюджет должен быть сбалансирован в ходе экономического цикла, а не каждый год. Третья концепция связана с идеей функциональных финансов, когда целью государственных финансов является сбалансированность экономики, а не бюджета. Вторая и третья концепции могут привести к бюджетному дефициту, что опасно даже для богатых стран. Государственный бюджет Государственный бюджет – это форма образования и расходования фонда денежных средств, предназначенных для финансового обеспечения задач и функций государства и местного самоуправления[7]. Государственный бюджет – это смета правительственных доходов и расходов по источникам поступления и основным каналам расходования средств. Проект бюджета каждый год готовится Правительством, затем его принимает Государственная Дума и Совет федераций, и он становится законом. В течение года бюджет выполняется, а потом власть утверждает исполнение бюджета. Бюджет это всегда некий компромисс между различными интересами. Бюджет состоит из двух частей: из расходов и доходов. Доходы бюджета: - налоговые доходы (НДС, налог на прибыль, акцизы и др.). Их доля в развитых странах 75-85%. - неналоговые поступления: доходы от использования государственной собственности, от государственного сектора в экономике, от внешнеэкономической деятельности). Их доля обычно - 5-8%. - прочие поступления: взносы в бюджетные и внебюджетные фонды, безвозмездная помощь. Их доля обычно – 10-12%.

Расходы бюджета: - на социальные услуги (здравоохранение, социальные пособия и т.д.). В развитых странах эта часть расходов достигает 40%; - расходы на хозяйственные нужды (вложения в инфраструктуру, дотации государственным предприятиям, расходы на государственные программы). В развитых странах – 10-20%; - расходы на вооружение и материальное обеспечение внешней политики (поддержка дипломатов, армии). В развитых странах – 10-20%; - административно-управленческие расходы (содержание государственного аппарата). В развитых странах – 5-10%. - платежи по государственному долгу. В развитых странах доходят до 7-8%. Соответствие доходной и расходной частей бюджета называется балансом дохода. Идеальное исполнение бюджета – это полное покрытие расходов доходами и образование остатка средств. Этот остаток Правительство может использовать при непредвиденных обстоятельствах, для выплаты государственного долга и т.п. Когда доходы бюджета превышают его расходы – это бюджетный профицит. Но бывает и обратная ситуация – превышение расходов над доходами, тогда образуется бюджетный дефицит. Причины бюджетного дефицита могут быть следующие: спад общественного производства, завышенные расходы на социальные программы, возросшие затраты на оборону, рост теневого сектора экономики, что уменьшает налоговые поступления. Существуют четыре способа борьбы с бюджетным дефицитом. 1 – сокращение бюджетных расходов, но при этом часто страдают социальные расходы, например, секвестр бюджета России в 1996 г. 2 – изыскание дополнительных источников доходов. Можно либо продать какую-то государственную собственность, либо увеличить налоги. 3 – денежная эмиссия, но это может привести к инфляции. 4 – государственные займы у физических и юридических лиц, у других государств, у международных финансовых организаций.

Задолженность правительственных органов накапливается и превращается в государственный долг. Ситуация иногда парадоксальная: с налогоплательщиками – держателями государственных ценных бумаг государство расплачивается увеличив с них же налоги. Государственный долг подразделяется на внутренний и внешний, на краткосрочный (до 1 года), среднесрочный (от 1 года до 5 лет) и долгосрочный (свыше 5 лет). Самые тяжелые – краткосрочные долги, т.к. у них самые высокие проценты. Государственный долг растет в разных странах разными темпами. Считается, что превышение государственного долга над ВВП более чем в 2 раза опасно для стабильности экономики, особенно – для устойчивого денежного обращения. Предметом особого внимания является внешний долг. На 1 июля 2006 года он составил 72,9 млрд. долларов (58,1 млрд. евро). Сейчас он сокращается, но все еще составляет значительную сумму. Пути погашения внешнего долга: 1. выплата долгов за счет золотовалютных резервов; 2. консолидация внешнего долга, т.е. превращение краткосрочной и среднесрочной задолженности в долгосрочную; 3. конверсия долга, т.е. превращение долга в долгосрочные иностранные инвестиции. В счет погашения долга кредиторам предлагается недвижимость, акции предприятий и т.д. Но это приводит к увеличению иностранного капитала в стране; 4. обращение страны-должника к международным организациям с просьбой списать долги. Пример международных организаций – МБРР (его называют Всемирным банком), Парижский клуб – клуб стран-кредиторов, Лондонский клуб – объединяет банки-кредиторы.

Налоги и налогообложение Налоги – это обязательные взносы в государственный бюджет или внебюджетные фонды физических и юридических лиц в порядке и на условиях, определенных законодательством [8]. Вопросы налогообложения в России регулируются Налоговым кодексом. Совокупность взимаемых в государстве налогов, сборов, пошлин и других платежей, а также форм и методов их построения образует налоговую систему. Налог отличается от сбора. Сбор – возмездный платеж. Объектами налогообложения являются доходы, прибыль, стоимость определенных товаров, отдельные виды деятельности, имущество, добавленная стоимость продукции, работ, услуг и др. объекты, установленные законом. Субъектами налогообложения являются физические и юридические лица. Налоги бывают двух видов: 1. П рямые налоги взимаются государством непосредственно с доходов и имущества налогоплательщиков. Их объектом выступает доход (зарплата, прибыль и т.п.) и стоимость имущества налогоплательщиков (земли, дома, машины). Примеры прямых налогов: налог на прибыль, налог на доходы физических лиц, налог на имущество. 2 Косвенные налоги устанавливаются в виде надбавок к цене товаров или тарифов на услуги. Они выступают в трех видах: акцизы, фискальные монопольные налоги и таможенные пошлины. Акцизами облагаются, как правило, товары массового производства (спиртные напитки, табак, бензин). Бюджет в России имеет три уровня: федеральный, региональный и местный, соответственно и налоги тоже делятся на федеральные, региональные и местные.

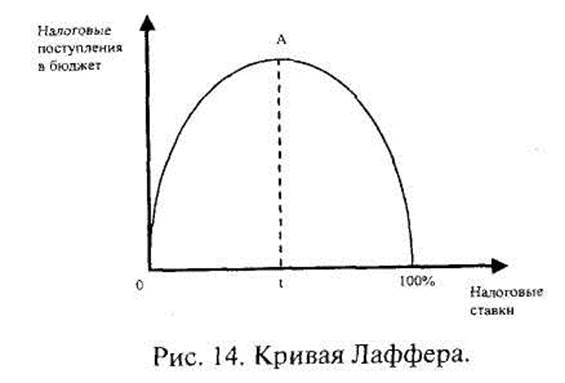

Налоги выполняют три важнейших функции: 1. фискальная функция – формирование денежных доходов государства, которые обеспечивают финансирование государственных расходов; 2. социальная функция – поддержание социального равновесия путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними; 3. регулирующая функция, т.е. воздействие через налоги на общественное воспроизводство. Заключается в следующем: установление и изменение системы налогообложения, определение налоговых ставок, их дифференциация, предоставление налоговых льгот, т.е. освобождение от налогов части прибыли и капитала с условием их целевого использования в соответствии с задачами государственной экономической политики. Сумма, с которой взимается налог, называется налоговой базой или налогооблагаемым доходом, который равен разности между объемом полученного дохода и налоговыми льготами. Часть налоговой базы, которую налогоплательщик обязан выплатить в виде налога, называется налоговой ставкой или нормой налогообложения. Принципы налогообложения: - уровень налоговой ставки должен устанавливаться с учетом возможностей налогоплательщика, - налогообложение доходов должно носить однократный характер, - обязательность уплаты налогов, - процедура уплаты налогов должна быть простой и удобной для налогоплательщиков и экономичной для учреждений, собирающих налоги, - налоговая система должна быть легко адаптируемой к меняющимся общественно-политическим потребностям, - налоговая система должна обеспечивать перераспределение создаваемого ВВП и быть эффективным инструментом государственной экономической политики. Существует несколько систем налогообложения: - система прогрессивного налогообложения: повышение налоговой ставки по мере роста налоговой базы. Налог возрастает быстрее, чем прирастает доход. Так раньше брался подоходный налог. Существовало несколько шкал налоговых ставок для разных по величине доходов. - пропорциональное налогообложение – единая налоговая ставка для доходов любой величины. Налог забирает одинаковую часть от любого дохода, например, НДФЛ. - регрессивное налогообложение – уменьшение налоговой ставки по мере роста налоговой базы, например, ЕСН. Существуют различные способы увеличения налоговых поступлений: - расширение круга налогоплательщиков, - увеличение числа объектов, с которых взимаются налоги, - повышение налоговых ставок. Чрезвычайно важно рассчитать оптимальную ставку налога, т.к. если ставки завышены, то это подрывает стимул к развитию производства, снижает трудовую активность, а некоторые предприниматели вообще уходят в теневую экономику. Ученые пришли к выводу (А. Лаффер), что существует ставка налога, после которой сумма налоговых поступлений в бюджет начинает снижаться (рис. 14).

В точке А доход государства максимальный. В США при ставке налога выше 50% люди перестают платить налоги.

Список использованной литературы Основная

1.Юферева Е.В., Бушуев В.К. Рыночная экономика. Учебное 2.Экономика: Учебник. 3-е изд., перераб. и доп. /Под ред, 3.Экономическая теория: учеб. Для студентов вузов /Под ред. Дополнительная

1.Вечканов Г.С, Вечканова Г.Р. Микро- и макроэкономика. 2.Кейнс Дж.М. Общая теория занятости, процента и денег: 3.Козырев В.М. Основы современной экономики: Учебник. 4.Макконнелл К.Р., Брю С.Л. Экономикс: принципы, 5.Маршалл А. Принципы экономической науки: (В 3-х т.: 6.Общая теория денег и кредита: Учебник для вузов /Под ред. Абрамов А.Н., Акимова Е.Н.

|

||||

|

Последнее изменение этой страницы: 2016-09-18; просмотров: 327; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.119.167.189 (0.011 с.) |