Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Порівняльний аналіз ефективності альтернативних проектівСодержание книги

Поиск на нашем сайте

Завдання. Здійснити порівняльний аналіз, на основі якого визначити кращий варіант з альтернативних проектів (необхідні для розрахунку вихідні дані наведено в табл. 3.1.). Таблиця 3.1. Вихідні дані для аналізу ефективності проектів

Порівняльний аналіз ефективності проектів будемо проводити в такій послідовності: 1. Визначаємо грошовий потік (CF) по кожному з проектів за кожний рік. Для проекту А грошові потоки становитимуть: СF2 = В-С = 826539 – 238425 = 58811 грн.; СF3 = В-С = 985488,8 – 286109,6= 699379 грн.; СF4 = В-С = 1144439 – 349689,6 = 794749 грн. Для проекту Б грошові потоки будуть: СF2 = В-С = 921908,84 – 254319,68 = 667589 грн.; СF3 = В-С = 1001383,7 – 302004,62 = 699379 грн.; СF4 = В-С = 1144438,6 – 365584,54 = 778854 грн. 2. Розраховуємо значення коефіцієнта дисконтування при ставці дисконту 16% за допомогою формули:

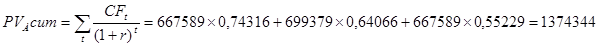

3. Розраховуємо дисконтовані грошові потоки за кожний рік по кожному з проектів, а також грошовий потік з початку існування проекту:

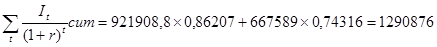

4.Розраховуємо дисконтовані інвестиції за кожний рік по кожному з проектів, а також дисконтовані інвестиції з початку існування проекту. Для проекту А:

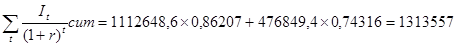

Для проекту Б:

5.Розраховуємо чисту теперішню вартість (NPV) по кожному з проектів, а також з початку існування проекту наростаючим підсумком: NPVА= -921908,8*0,86207 + (58811 - 667589)*0,74316 + 699379*0,64066 + 794749*0,55229 =33183,6 грн.; NPVВ = -1112648,6*0,86207 + (667589 - 476849,4)*0,74316 + 699379*0,64066 + 778854*0,55229 = 60787,6 грн.

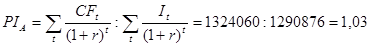

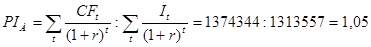

Оскільки для обох проектів значення NPV >0, то можна вважати обидва проекти ефективними і розглядати питання про їх подальший аналіз. В зв'язку з тим, що значення NPV для проекту Б більше, ніж для проекту А, то проект Б є ефективнішим за проект А. 6. Розраховуємо індекс рентабельності інвестицій (РІ) для проектів:

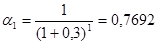

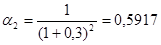

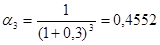

Так як для обох проектів значення РІ >1, можна вважати обидва проекти ефективними. В зв'язку з тим, що значення РІ для проекту Б більше, ніж для проекту А, проект Б с ефективнішим за проект А. 7. Визначимо значення внутрішньої норми прибутковості (ІRR) для обох проектів з використанням лінійної інтер- та екстраполяції. З проведених вище розрахунків нам вже відомо, що при ставці дисконту r = 16% значення NPV > 0. Для визначення значення внутрішньої норми прибутковості (ІRR), спочатку задамось таким значенням ставки дисконту, при якій би значення NPV було б від'ємним, наприклад, задаємось значенням ставки дисконту r= 30% і розрахуємо значення коефіцієнта дисконтування при ставці дисконту 30%.

Розрахуємо значення NPV для обох проектів: NPV = Σ CFt /– It / (1 + r) t NPVА= -921908,8*0,769+ (58811 - 667589)*0,592+ 699379*0,455 + 794749*0,350=-159590 грн.; NPVВ = -1112648,6*0,769+ (667589 - 476849,4)* 0,592+ 699379*0,64066 + 778854*0,55229 = -151988 грн. Виходячи з результатів наведених розрахунків при проектній дисконтній ставці r =30% обидва проекти (А і Б) перестають бути ефективними. З наведених даних розрахунків можна зробити висновок, що значення внутрішньої норми прибутковості (рентабельності) IRR знаходиться в межах від 0,3 > IRR >0,16. Визначимо значення внутрішньої норми прибутковості (ІRR) для обох проектів. ІRR= А+ a*(B - a) / (b - a) ІRRА=16+ 33183,6*(30 – 16)/(33183,6-(-159590)) = 18,41% ІRRВ=16+60787,6*(30 – 16)/(60787,6- (-151988))= 20% В зв'язку з тим що в вихідних даних не наводиться допустиме значення ціни капіталу при залученні коштів під проекти А і Б, порівняння значень внутрішньої норми прибутковості IRR по цим двом проектам свідчить про перевагу проекту В. Точність визначення величини внутрішньої норми прибутковості ІRR залежить від інтервалу значень, в яких знаходиться величина ставки дисконту, при якій NPV має додатне значення та величина ставки дисконту, при якій NPV має від'ємне значення. 1. Визначаємо термін окупності (РР), використовуючи формулу: РР= (t0 -1) + Σ I t – Σ CF(tо -1)/ CFtо РРА= (4 – 1) + (921908,8+ 667589,16 – 588114- 699379) / 794749 = 3,38 року; РРВ= (4 – 1) + (1112648,6+ 476849,4- 667589- 699379) / 778854 = 3,29 року. Висновок: В зв'язку з тим що в вихідних даних не наводиться допустиме значення нормативного терміну окупності, порівняння проектів А і В в залежності від терміну окупності (РР) показує незначну перевагу проекту В над проектом А, оскільки саме для нього термін окупності є дещо нижчим. Для проведення розрахунків щодо визначення ефективності проектів, що аналізуються можна також використати табличний спосіб. Такі дані відображені в таблиці 3.2 Таблиця 3.2 Розрахунок ефективності проектів, що аналізуються

Отже, провівши порівняльний аналіз проектів А та Б можна зробити наступні висновки: 1. Аналіз ефективності альтернативних проектів А і Б з використанням системи показників, що використовуються для обґрунтування інвестиційних рішень показує певну перевагу проекту Б над проектом А по більшості показників і тому проект Б може бути рекомендований інвесторам, як більш ефективний. 2. Якби проекти А і Б не були взаємовиключними, то інвесторам можна було б рекомендувати до впровадження обидва проекти.

РОЗДІЛ IV. Планування витрат на проект. Визначення кошторисної вартості будівництва торгового комплексу

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-09-13; просмотров: 231; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.12.71.166 (0.01 с.) |

;

;  ;

; ;

;  .

. грн

грн грн

грн тис.грн

тис.грн тис.грн

тис.грн

;

; ;

; ;

; .

.