Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Тема 1. Налоги в экономической системе.Содержание книги Поиск на нашем сайте

Тема 2. Налоговая система РФ. Основы существующей в РФ налоговой системы были заложены в конце 1991 г. принятием закона «об основах налоговой системы в РФ» и соответствующих законов по конкретным видам налогов. В 1998г. вступила в действие первая часть Налогового кодекса, в 2001 г. - вторая. Общие принципы построения налоговой системы РФ определяются в налоговом кодексе РФ 1 часть. К ним относятся: 1. Каждое лицо должно уплачивать законно установленные налоги и сборы. Законодательство о налогах и сборах основывается на признании всеобщности и равенства налогообложения. При установлении налогов учитывается фактическая способность налогоплательщика к уплате налога. 2. Налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев. Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала. 3. Налоги и сборы должны иметь экономическое основание и не могут быть произвольными. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав. 4. Не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации и, в частности, прямо или косвенно ограничивающие свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо иначе ограничивать или создавать препятствия не запрещенной законом экономической деятельности физических лиц и организаций. Ни на кого не может быть возложена обязанность уплачивать налоги и сборы, а также иные взносы и платежи, обладающие установленными Налоговым Кодексом признаками налогов или сборов, не предусмотренные Кодексом либо установленные в ином порядке, чем это определено Кодексом. 6. При установлении налогов должны быть определены все элементы налогообложения. Акты законодательства о налогах и сборах должны быть сформулированы таким образом, чтобы каждый точно знал, какие налоги (сборы), когда и в каком порядке он должен платить. 7. Все неустранимые сомнения, противоречия и неясности актов законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика сборов).

По кодексу налог – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований. Государственная пошлина является единственным и достаточным платежом за совершение государственным органом юридически значимых действий, к каковым приравнена выдача документов, включая водительские удостоверения Сбор - обязательный взнос, взимаемый с организаций и физических лиц, уплата которого является одним из условий совершения в отношении плательщиков сборов государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий, включая предоставление определенных прав или выдачу разрешений (лицензий). В РФ налоги и сборы делятся на федеральные, региональные и местные. Федеральные – устанавливаются Налоговым кодексом и обязательны к уплате на всей территории РФ. Часть федеральных налогов имеет регулирующий характер и распределяется между уровнями налоговой системы (регулируют распределение бюджетных средств по уровням).

К федеральным налогам и сборам относятся: 1) налог на добавленную стоимость; 2) акцизы; 3) налог на доходы физических лиц; 4) налог на прибыль организаций; 5) налог на добычу полезных ископаемых; 6) водный налог; 7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов; 8) государственная пошлина. 9) таможенная пошлина и таможенные сборы (устанавливаются таможенным кодексом); Региональные налоги – устанавливаются Налоговым кодексом и законами субъектов РФ и обязательны к уплате на территории этих субъектов. При установлении региональных налогов законодательными (представительными) органами государственной власти субъектов РФ могут устанавливаться (в порядке и пределах, которые предусмотрены Налоговым Кодексом) следующие элементы налогообложения: налоговые ставки, порядок и сроки уплаты налогов, налоговые льготы, основания и порядок их применения. К региональным налогам и сборам относятся: 1) налог на имущество организаций; 2) налог на недвижимость; При введении в действие налога на недвижимость прекращается действие на территории соответствующего субъекта РФ налога на имущество организаций, налога на имущество физических лиц и земельного налога. 3) транспортный налог; 4) налог на игорный бизнес; Местные налоги устанавливаются НК и нормативными правовыми актами представительных органов муниципальных образований и обязательны к уплате на территориях соответствующих муниципальных образований. К местным налогам и сборам относятся: 1) земельный налог; 2) налог на имущество физических лиц; Как правило, на региональный и местный уровень передаются наиболее трудно собираемые налоги, а на федеральном уровне остаются легко собираемые. В НК РФ определены следующие элементы налога: 1) Объект налогообложения - реализация товаров (работ, услуг), имущество, прибыль, доход, расход или иное обстоятельство, имеющее стоимостную, количественную или физическую характеристику, с наличием которого законодательство о налогах и сборах связывает возникновение у налогоплательщика обязанности по уплате налога. Объект налогообложения – то, что облагается налогом (имущество, прибыль и т.д.); 2) Налоговая база представляет собой стоимостную, физическую или иную характеристики объекта налогообложения. Налоговая база – та характеристика объекта обложения, которая используется при расчете суммы налога (среднегодовая стоимость имущества, денежное выражение прибыли и т.д.); 3) Под налоговым периодом понимается календарный год или иной период времени, по окончании которого определяется налоговая база и исчисляется сумма налога, подлежащая уплате (календарный год, квартал, месяц). Налоговый период может состоять из одного или нескольких отчетных периодов; 4) Налоговая ставка представляет собой величину налоговых начислений на единицу измерения налоговой базы. Может быть твердой (специфической) – устанавливается в рублях на единицу обложения (5 руб. за 1 тонну) или процентной (адвалорной) – устанавливается в процентах по отношению к налоговой базе (20% от налогооблагаемой прибыли); 5) порядок исчисления; 6) порядок и сроки уплаты налогов. Налог может уплачиваться разовым платежом или несколькими платежами (авансовыми платежами). Уплата налога производится в наличной или безналичной форме. При уплате налога и сбора с нарушением срока уплаты налогоплательщик уплачивает пени. Льготы не относятся к обязательным элементам налога. Льготами по налогам и сборам признаются предоставляемые отдельным категориям налогоплательщиков преимущества по сравнению с другими, включая возможность не уплачивать налог или сбор либо уплачивать их в меньшем размере. В законодательстве по налогам предусмотрены следующие виды льгот: 1) не облагаемый минимум объекта налога; 2) изъятие из объекта обложения определенных элементов; 3) освобождение от уплаты налогов отдельных категорий плательщиков; 4) понижение налоговых ставок; 5) вычет из налогового платежа за расчетный период; 6) изменение сроков уплаты налога – отсрочка, рассрочка, инвестиционный налоговый кредит. Тема 5 Налоговый контроль

Для охраны своих имущественных интересов в налоговой сфере государство должно: 1) создать специальный государственный орган (органы) и наделить их соответствующими властными полномочиями по отношению к лицам, обязанным уплачивать налоги и сборы; 2) законодательным путем установить порядок, формы и методы осуществления деятельности созданных органов на поведение обязанных лиц, обеспечивающие не только надлежащее поведение налогоплательщиков, но и поступление налоговых изъятий в соответствующий бюджет. Налоговый контроль – это особый организационно-правовой механизм взаимоотношений уполномоченных органов с обязанными лицами, основные элементы которого (субъекты, объект, методы, формы, порядок и характер деятельности уполномоченных органов) определяет государство. Таким образом, налоговый контроль можно определить как особый организационно-правовой механизм, представляющий собой систему взаимосвязанных элементов, посредством, которого обеспечивается надлежащее поведение обязанных лиц по уплате налогов и сборов, а также установление оснований для осуществления принудительных налоговых изъятий и применения мер ответственности за совершение налоговых правонарушений. Налоговый контроль как особый организационно-правовой механизм можно понимать как в широком, так и в узком смысле. В широком смысле налоговый контроль охватывает все сферы деятельности уполномоченных органов (включая осуществление налогового учета, налоговых проверок и т.д.), а также все сферы деятельности контролируемых субъектов, связанные с уплатой налогов и сборов (учет объектов налогообложения, соблюдение сроков и порядка уплаты налогов и сборов, порядок представления налоговой отчетности и т.д.). В узком смысле под налоговым контролем понимается только проведение налоговых проверок уполномоченными органами. Контрольные налоговые правоотношения имеют административно-правовую природу, поэтому им свойственны характерные для административно-правовых отношений признаки, такие, как государственно-властный характер контрольного налогового правоотношения; обязательным субъектом подобных правоотношений является уполномоченный орган; ответственность в случае нарушения правовых норм наступает перед государством и т.д. Основными элементами налогового контроля являются: субъекты налогового контроля; объект контроля; формы и методы контроля; порядок осуществления налогового контроля; мероприятия налогового контроля; направления налогового контроля; техника и технология налогового контроля; категории должностных лиц (кадры) налогового контроля; периодичность и глубина налогового контроля; и другие. Субъекты налогового контроля можно разделить на: 1) контролирующие субъекты, т.е. налоговые и другие органы, олицетворяющие государство и реализующие его интересы, и 2) субъекты, подверженные контролю, - контролируемые субъекты, защищающие свои частные интересы. Контролирующими субъектами являются налоговые и таможенные органы. Контролируемыми субъектами являются налогоплательщики, плательщики сборов, а также налоговые агенты и банки. Объектом налогового контроля является непосредственная деятельность подконтрольного субъекта, связанная с уплатой налогов и сборов. Контролирующий орган вправе проверять соблюдение своевременности, правильности и полноты уплаты налогов и сборов и выполнение установленных налоговых обязанностей, а контролируемый субъект обязан создавать для этого необходимые условия и выполнять требования уполномоченного органа. В свою очередь подконтрольный субъект вправе требовать от уполномоченного органа, чтобы последний осуществлял свою деятельность в рамках своих законодательно установленных полномочий. Реализация налогового контроля осуществляется в порядке, установленном Налоговым кодексом. Уполномоченными органами в ходе реализации мероприятий налогового контроля устанавливается: o правильность ведения обязанными лицами бухгалтерского учета доходов, расходов, объектов налогообложения; o проверка правильности исчисления сумм налогов и сборов; o проверка своевременности уплаты сумм налогов и сборов; o правильность ведения банковских операций, связанных с уплатой налогов и сборов; o выявление обстоятельств, способствующих совершению нарушений налогового законодательства. При осуществлении мероприятий налогового контроля уполномоченные органы руководствуются принципами законности, планирования мероприятий налогового контроля, принципом соблюдения налоговой тайны (специального режима доступа к сведениям о налогоплательщиках, плательщиках сборов и налоговых агентах, полученным должностными лицами уполномоченных контрольных органов); принципом последовательности проведения мероприятий налогового контроля и документального фиксирования установленных фактов, действий и событий; принципом недопустимости причинения ущерба проверяемой организации или физическому лицу при проведении налогового контроля. Налоговые проверки Налоговые проверки являются главной и наиболее эффективной формой осуществления налогового контроля. Налоговая проверка представляет собой совокупность специальных приемов налогового контроля, применяемых уполномоченными органами с целью установления достоверности и законности отражения объектов налогообложения и порядка уплаты налогов и сборов в документах, отчетах, бухгалтерских балансах и других носителях информации. В зависимости от различных критериев выделяются следующие виды налоговых проверок. В зависимости от характера материала, на основе которого проводятся налоговые проверки, они делятся на документальные, предполагающие проверку первичных документов, и фактические налоговые проверки, базирующиеся не только на проверке документов, но и на изучении фактического состояния проверяемых объектов (наличие денежных средств и материальных ценностей в натуральном виде). В зависимости от объема налоговой проверки и решаемых в ходе нее задач различают тематические и комплексные налоговые проверки. Тематические налоговые проверки проводятся по определенному кругу вопросов или одной теме в отношении налогоплательщиков, они позволяют глубоко изучить ту или иную проблему функционирования организации-налогоплательщика, дать сравнительный анализ состояния дел по отдельным вопросам, выявить и устранить типичные нарушения и недостатки, обобщить практику работы. Тематические проверки проводятся, как правило, по вопросам уплаты только прямых или только косвенных налогов, федеральных или региональных и т.д. Комплексные налоговые проверки охватывают всю совокупность направлений деятельности организации в налоговой сфере, используют различные приемы, способы и методики налогового контроля. Налоговые проверки могут быть комплексными и в силу состава контролирующих органов, принимающих в них участие. Обычно такие проверки проводятся группами, в состав которых входят специалисты различных уполномоченных органов. Кроме того, могут осуществляться сквозные налоговые поверки, которые охватывают все филиалы, представительства, отделения и головную организацию, в состав которой они входят. По степени охвата данных в процессе налоговой проверки различают сплошные налоговые проверки, когда проверке подвергаются все имеющиеся документы и материальные ценности за ревизуемый период, и выборочные налоговые проверки, когда налоговому контролю подвергается только определенная часть документов. В зависимости от включения в план проведения проверок бывают плановые и внеплановые налоговые проверки (проверки, которые проводятся при ликвидации или реорганизации организаций-налогоплательщиков; повторные налоговые проверки, проводимые вышестоящими налоговыми органами). В зависимости от места проведения проверки и глубины налоговой проверки выделяют камеральные и выездные налоговые проверки. камеральные налоговые проверки проводятся по месту нахождения налогового органа на основании представленных налогоплательщиком документов, а выездные налоговые проверки проводятся по месту фактического нахождения налогоплательщика, налогового агента или плательщика сборов с изучением документов, хранящихся у указанных лиц. Камеральная налоговая проверка – это проверка, которая проводится по месту нахождения налогового органа на основе налоговых деклараций и документов, представленных налогоплательщиком, служащих основанием для исчисления и уплаты налога, а также документов о деятельности налогоплательщика, имеющихся у налогового органа. Камеральная налоговая проверка является формой текущего налогового контроля и позволяет налоговым органам оперативно реагировать на нарушения налогового законодательства. Камеральная налоговая проверка проводится уполномоченными должностными лицами налогового органа в соответствии с их служебными обязанностями без какого-либо специального решения руководителя налогового органа в течение трех месяцев со дня представления налогоплательщиком налоговой декларации и документов., Если камеральной налоговой проверкой выявлены ошибки в налоговой декларации или противоречия между сведениями, содержащимися в представленных документах, сведениям, содержащимся в документах, имеющихся у налогового органа, об этом сообщается налогоплательщику с требованием представить в течение пяти дней необходимые пояснения или внести соответствующие исправления в установленный срок. Налогоплательщик, представляющий в налоговый орган пояснения относительно выявленных ошибок вправе дополнительно представить в налоговый орган выписки из регистров налогового и бухгалтерского учета и иные документы, подтверждающие достоверность данных, внесенных в налоговую декларацию. Лицо, проводящее камеральную налоговую проверку, обязано рассмотреть представленные налогоплательщиком пояснения и документы. Если после рассмотрения представленных пояснений и документов либо при отсутствии пояснений налогоплательщика налоговый орган установит факт совершения налогового правонарушения или иного нарушения законодательства о налогах и сборах, должностные лица налогового органа обязаны составить акт проверки. При проведении камеральных налоговых проверок налоговые органы вправе также истребовать в установленном порядке у налогоплательщиков, использующих налоговые льготы, документы, подтверждающие право этих налогоплательщиков на эти налоговые льготы На суммы доплат по налогам, выявленные по результатам камеральной проверки, направляется требование об уплате суммы налога и пеней. В ходе камеральной налоговой проверки осуществляется проверка правильности заполнения установленных форм соответствующих отчетных документов, налоговых деклараций, расчетов сумм налогов, правильность применения налоговых льгот, наличие необходимых платежных документов, проверка соблюдения установленных сроков уплаты налогов и представления документов, производится учет поступивших в бюджет сумм налогов и сборов и другое. При этом используются различные методы проведения налоговых проверок: 1. Арифметическая проверка: проверяется арифметическая правильность расчетов; 2. Формальная проверка: проверка правильности заполнения установленных форм и наличия необходимых документов; 3. Проверка соблюдения сроков уплаты налогов и представления документов; 4. Сопоставление различных документов. Выездная налоговая проверка – это налоговая проверка, осуществляемая налоговыми органами по месту нахождения налогоплательщика, плательщика сбора, налогового агента. В случае, если у налогоплательщика отсутствует возможность предоставить помещение для проведения выездной налоговой проверки, выездная налоговая проверка может проводиться по месту нахождения налогового органа. Выездная налоговая проверка в отношении одного налогоплательщика может проводиться по одному или нескольким налогам. В рамках выездной налоговой проверки может быть проверен период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки. Налоговые органы не вправе проводить две и более выездные налоговые проверки по одним и тем же налогам за один и тот же период. Налоговые органы не вправе проводить в отношении одного налогоплательщика более двух выездных налоговых проверок в течение календарного года. При определении количества выездных налоговых проверок налогоплательщика не учитывается количество проведенных самостоятельных выездных налоговых проверок его филиалов и представительств. Налоговый орган вправе проводить самостоятельную выездную налоговую проверку филиалов и представительств по вопросам правильности исчисления и своевременности уплаты региональных и (или) местных налогов. При проведении самостоятельной выездной налоговой проверки филиалов и представительств налогоплательщика срок проверки не может превышать один месяц. Самостоятельная выездная налоговая проверка филиала или представительства проводится на основании решения налогового органа по месту нахождения обособленного подразделения. Выездная налоговая проверка не может продолжаться более двух месяцев. Указанный срок может быть продлен до четырех месяцев, а в исключительных случаях - до шести месяцев. Повторная выездная налоговая проверка налогоплательщика может проводиться: 1) вышестоящим налоговым органом - в порядке контроля за деятельностью налогового органа, проводившего проверку; 2) налоговым органом, ранее проводившим проверку, на основании решения его руководителя (заместителя руководителя) - в случае представления налогоплательщиком уточненной налоговой декларации, в которой указана сумма налога в размере, меньшем ранее заявленного. В рамках этой повторной выездной налоговой проверки проверяется период, за который представлена уточненная налоговая декларация. Если при проведении повторной выездной налоговой проверки выявлен факт совершения налогоплательщиком налогового правонарушения, которое не было выявлено при проведении первоначальной выездной налоговой проверки, к налогоплательщику не применяются налоговые санкции,. Выездная налоговая проверка, осуществляемая в связи с реорганизацией или ликвидацией организации-налогоплательщика, может проводиться независимо от времени проведения и предмета предыдущей проверки. При этом проверяется период, не превышающий трех календарных лет, предшествующих году, в котором вынесено решение о проведении проверки. Налогоплательщик обязан обеспечить возможность должностных лиц налоговых органов, проводящих выездную налоговую проверку, ознакомиться с документами, связанными с исчислением и уплатой налогов. К общим правилам проведения выездной налоговой проверки относится 1. Проводится в отношении налогоплательщиков, плательщиков сборов и налоговых агентов (организаций, их филиалов и представительств, индивидуальных предпринимателей). 2. Налоговые органы вправе проверять филиалы и представительства налогоплательщика (налогового агента, плательщика сбора) независимо от проведения проверок самого налогоплательщика (налогового агента, плательщика сбора). При проведении выездных проверок организаций, имеющих филиалы и представительства, срок проведения проверки увеличивается на один месяц на проверку каждого филиала и представительства. 3. Выездная проверка проводится на основании решения руководителя (его заместителя) налогового органа. 4. Выездная проверка проводится по одному или нескольким налогам. 5. Глубина выездной налоговой проверки, т.е. временной период деятельности налогоплательщика, плательщика сбора или налогового агента, который может быть охвачен налоговой проверкой, составляет 3 календарных года, непосредственно предшествовавших году проведения проверки. 6. Продолжительность выездной налоговой проверки – 2 месяца 7. Заканчивается выездная налоговая проверка составлением справки о проведенной проверке, в которой фиксируются предмет проверки и сроки ее проведения, и акта выездной налоговой проверки.

Структура и функции ФНС РФ ( Федеральная налоговая служба).

Основные функции, возложенные на ФНС по контролю и надзору: · за соблюдением налогового законодельства РФ, · правильностью исчисления, полнотой, своевременностью внесения в соответствующий бюджет налоговых платежей, · за производством и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции, · соблюдение валютного законодательства в пределах компетенции налоговых органов, · информирует налогоплательщиков по вопросам налогообложения. ФНС находится в ведении министерства финансов РФ. ФНС руководствуется в своей деятельности Конституцией РФ, Федеральными Законами, актами президента и правительства РФ, международными договорами, нормативно – правовыми актами Минфина и положением о ФНС.

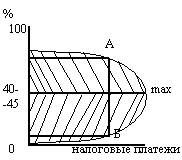

Тема 1. Налоги в экономической системе. Существование налогов это объективная необходимость, обусловленная наличием на определенной административно оформленной территории сообщества живущих на ней людей, исходя из этого государство, формирует соответствующую налоговую систему, совершенствует по мере развития ее структуру и механизм функционирования. Как правило, налоговая система отражает форму государственного устройства и может быть федеративной (Россия, Германия), конфедеративной (Швейцария), унитарной (Франция). Причем каждой из них присуща своя степень централизации, которая определяется долей национального дохода, проходящей перераспределение через государственный бюджет. С этим связан удельный вес услуг и общественных благ, представляемых государством бесплатно. Высокоцентрализованные системы – Австралия, Швеция; с минимальным уровнем централизации – США. Кроме того, что налоги обеспечивают доходы государственного бюджета, они также являются одним из важнейших инструментов осуществления экономической политики государства. Налоговый механизм используется для экономического воздействия государства на сферу производства, его динамику и структуру; для развития НТП; для решения социальных задач; для преодоления несправедливости рыночной системы. Нормально функционирующая налоговая система – важное средство борьбы с теневой экономикой. Кривая Лаффера 40-45 до 100 – соответствует экономической политике высоких налогов (политика сдерживания), 0 до 40-45 – область низких налогов (политика развития производства). Налог – изъятие в пользу государства части дохода самостоятельно – хозяйствующего субъекта, которая заранее определена и установлена в законодательном порядке. Налог изымается только из дохода и не должен затрагивать ни основной, ни оборотный капитал, иначе нарушится процесс расширенного воспроизводства. Виды налоговых платежей: -Налог – это безвозмездный платеж, уплачиваемый без какого-либо личного удовлетворения -сбор - плата хозяйствующего субъекта государству за право деятельности или право пользования -пошлина – это плата за проведение государственными органами юридически значимых действий в пользу плательщика -и иные платежи как правило, экологические платежи Отличительные признаки налогов: -принудительный характер платежей - законодательное оформление элементов налога -денежная форма платежа -безьэквивалентное изъятие - хозяйственная самостоятельность плательщиков; -уплата только из дохода Материальной основой налогов выступает часть денежных доходов физических и юридических лиц, участвующих в создании ВНП. Изъятие государством в свою пользу определенной части ВНП и составляет сущность налогов. Опыт свидетельствует о преимуществах налогообложения перед любой другой формой изъятия части доходов физических и юридических лиц. Именно правовой характер налогов и составляет это преимущество. Один и тот же объект не может быть обложен дважды одним и тем же налогом, за один и тот же период, то есть не допускается двойного налогообложения, хотя на практике это встречается (прибыль и дивиденды). При этом закон о налогах и его применение обратной силы не имеет. Обычно выделяют следующие основные функции налогов: 1) Фискальная – главная, наполняет бюджет финансовыми средствами, формирует материальную основу для выполнения основных функций. 2) Контрольная – с ее помощью оценивается эффективность налоговых каналов, она служит для выявления необходимости внесения изменений в налоговую политику и налоговую систему. 3) Регулирующая – с помощью которой государство воздействует на экономическое поведение хозяйствующих субъектов: а) стимулирующая – государство стимулирует НТП, создает дополнительные рабочие места, интенсифицирует и расширяет производство и др. путем снижения налоговых ставок, числа налогов, использование налоговых кредитов, отсрочка от уплаты нал. платежей и др. б) дестимулирующая – используется для снижения экономической активности в отдельных отраслях или в экономике в целом. При этом увеличиваются налоговые ставки, штрафы, отменяются льготы, усугубляются условия налогообложения и пр. 5) Распределительная – государство с ее помощью аккумулирует в бюджете часть доходов физических и юридических, а затем распределяет их на решение социальных, экономических и экологических проблем. В разных странах доля национального дохода, проходящая перераспределение через госбюджет различна: там, где она высока предоставляется больше общественных благ населению, причем на качество благ это не влияет. 6) Воспроизводственная - направлена на обеспечение воспроизводства и охрану окружающей среды, выполняется экологическими налогами. 7) Конституционная – обеспечивает сохранность единого экономического пространства страны. Налоговая система – совокупность совместимых налогов, установленных законодательной властью и взимаемых исполнительной, а так же методы и принципы построения налогов. Принципы налогообложения – это сущностное положения касающиеся целесообразности налогов. Наиболее полно принципы были сформулированы А. Смитом. Среди принципов налогообложения выделяют: *экономические принципы: 1. Принцип эффективности. Эффективными считаются налоговые системы оказывающие минимум неблагоприятного воздействия для процесса распределения ресурсов в экономике. Чаще всего эффективность налоговой системы оценивают по величине административных расходов на управление налогами и соблюдение налогового законодательства (они должны быть минимальными). 2. Принцип прогнозирования - могут запланировать доходы. 3. Принцип нейтральности. Налог не должен препятствовать развитию рыночных отношений. * организационные принципы: 1. принцип справедливости. налог уплачивается всеми на принципе равного подхода к налогоплательщикам, при этом тот кто получил больший доход должен платить больший налог. Это справедливо, так как для получения больших доходов, человек больше использует экономическое пространство и, следовательно, должен больше платить. 2. Удобство уплаты налогов (форма уплаты, сроки уплаты, время уплаты). 3. Принцип стабильности. Стабильность налоговой системы рассматривается как динамичная стабильность, т.е. изменение общественных отношений (характер общественного строя страны; уровень демократизации экономики; степень доверия населения правительству; устойчивость социально – политической ситуации) влечет изменения и в налоговой системе, но при этом основные принципы налогообложения, состав налоговой системы, основные льготы и санкции должны оставаться неизменными в течение нескольких лет, а в течение года не каких изменений в налоговую систему вноситься не должно. При этом должно соблюдаться условие, что ставки налогов не выходят за пределы экономической целесообразности, а все изменения известны предпринимателям не позднее, чем за 1 месяц до начала нового хозяйственного года. 4. Гармонизация с международными нормами и правилами. * правовые принципы 1. Законности 2. Отрицание обратной силы закона, ухудшающего положение граждан. 3. Приоритетности налогового законодательства. На практике и в теории выделяют налоговые системы прогрессивные и регрессивные в зависимости от того, как меняются налоги при изменении показателя платежеспособности физических и юридических лиц. Налоговая система является прогрессивной, если после выплаты всех налогов неравенство в экономическом положении плательщиков сокращается. Налоговая система регрессивная, если после выплаты всех налогов неравенство возрастает. Классификация налогов. В основе классификации налогов могут лежать различные признаки. 1) В зависимости от объекта обложения и от взаимоотношений плательщика и государства налоги группируются на: а) прямые налоги взимаются государством из дохода прямо непосредственно как часть последнего, при этом государство предъявляет свои права на долю дохода сразу же при его создании. Налоги непосредственно вносятся в казну. Для предпринимателей эта форма более выгодна, так как учитывает доходность налогоплательщика и взимаются на стадии получения дохода. Налогоплательщик точно знает сумму своего налога, что снижает неопределенность его бизнеса, а следовательно и риски, более достоверным становится планирование и прогнозирование. Прямые налоги делятся на: · реальные взимаются с отдельных видов имущества и учитывают среднюю, а не действительную доходность объекта обложения; · личные учитывают индивидуальную доходность объекта обложения, принимают во внимание финансовое положение плательщика. Основный личный налог – подоходный. Две формы обложения подоходным налогом: - шедулярная форма – на основе деления дохода на части в зависимости от источника получения; - глобальная – когда налог взимается с совокупного дохода плательщика, вне зависимости от источника его получения. Эта форма проще и действует в большинстве стран, но не редко используется сочетание двух форм. б) косвенные налоги – взимаются в составе цены товара или включаются в тариф. При реализации товаров и услуг налоги получают владельцы товаров и услуг и затем передают их государству. Таким образом, связь между налогоплательщиком и государством опосредована. Здесь государство заявляет о своих правах на часть дохода в момент реализации товаров или услуг. В отличие от прямых налогов, косвенные не связаны с доходом или имуществом плательщика, они связаны с его потреблением, поэтому их еще называют налогами на потребление. Три вида косвенных налогов: а) Акцизы – ими облагаются товары массового внутреннего производства, ряд услуг. Различают: - индивидуальные акцизы – взимаются с отдельных товаров по твердым ставкам с единицы товара. - универсальные – налог с оборота, взимается со стоимости товаров внутреннего производства, составляющих оборот. Налог с оборота в силу своей важности выделился из акцизов и приобрел самостоятельное значение. Разновидностью налога с оборота является НДС. б) Фискальные монопольные налоги устанавливаются на товары массового потребления, производимые и продаваемые государством. в) Таможенные пошлины: импортные экспортные, транзитные. 3) Взносы в фонды социального страхования по своей сути относятся к прямым целевым налогам, но выделяются в отдельный блок, так как их в основном платят работодатели, н

|

||||

|

Последнее изменение этой страницы: 2016-08-26; просмотров: 331; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 52.15.209.178 (0.012 с.) |