Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Глава 15. Соотношения издержек, объемов реализации и прибылиСодержание книги

Поиск на нашем сайте

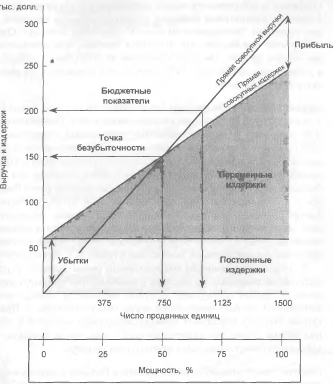

Классификация, построенная на динамике издержек в зависимости от объемов реализации: · Постоянные издержки – затраты, величина которых не зависит от количества выпускаемой продукции; · Переменные издержки – затраты, величина которых прямо связана с количеством выпускаемой продукции. Вклад в формирование прибыли (маржинальный доход) = отпускная цена – переменные издержки Вклад в формирование прибыли – нетто-поток денежных средств от продажи единицы продукции. Основная цель при принятии решений – максимизация величины вклада в формирование прибыли. Число проданных единиц * Вклад в формирование прибыли = Постоянные издержки + Прибыль Точка безубыточности = число проданных единиц, при котором прибыль = 0.

Рис. 23. График безубыточности. Запас прочности – разность между плановым числом выпуска продукции и точкой безубыточности. Может выражаться в абсолютных единицах или в % от планового объема выпуска. Запас прочности означает, что прежде чем компания начнет нести убытки ее выручка от реализации может сократиться на N %. Операционный рычаг показывает, как изменится прибыль при небольшом изменении объема продаж. Так, если рост на 10% объема продаж приводит к увеличению прибыли на 40%, говорят, что операционный рычаг компании равен 4 единицам. Графически (рис. 23) операционный рычаг определяется углом между прямыми совокупной выручки и совокупных издержек. Для анализа ассортимента продукции используют Коэффициент вклада в формирование прибыли = Вклад в формирование прибыли / Цена * 100% Совокупный вклад в формирование прибыли можно посчитать по трем формулам: · Число проданных единиц * Вклад в формирование прибыли · Выручка * Коэффициент вклада в формирование прибыли · Постоянные издержки + Прибыль Это позволяет написать несколько равенств, из которых, зная три параметра, находить четвертый. Например: Выручка * Коэффициент вклада в формирование прибыли = Постоянные издержки + Прибыль Для ассортимента продукции используют средневзвешенный коэффициент вклада в формирование прибыли. Если компания действует в условиях ограниченных производственных мощностей, при принятии решения о выпуске той или иной продукции надо исходить не из коэффициента вклада в формирование прибыли, а из вклада в формирование прибыли в расчете на единицу ограничивающего фактора[7]. Глава 16. Инвестиционные показатели Критерий оценки инвестиционных проектов – чистая приведенная стоимость (NPV). Внутренняя норма доходности (IRR) равна ставке дисконтирования, при которой чистая приведенная стоимость равна нулю. Для проверки достоверности исходных данных, заложенных в проект, испытывают их чувствительность, то есть рассматривают колебания получаемых результатов от небольших изменений исходных данных. Глава 17. Добавленная стоимость акционерного капитала [8] Бухгалтерский подход основан на первоначальных ценах активов; кроме того он ориентирован на прошлое. Необходим экономический подход для оценки компании. Подход на основе добавленной стоимости акционерного капитала означает оценку будущих поступлений, аналогично дисконтированному потоку денежных средств, но не для оценки проекта, а работы компании в целом. Добавленная стоимость создается, если внутренняя норма доходности выше средневзвешенных затрат на капитал (WACC). Специальные статьи Репутация. Когда одна компания приобретает другую по цене, которая превышает стоимость ее нетто-активов, можно говорить о том, что возникает репутация (goodwill). Репутация появляется не в отчетности продавца или покупателя, а только в консолидированной отчетности обеих компаний (рис. 24). Репутацию можно учесть (списать) двумя способами: · Как амортизацию в течение нескольких лет, уменьшая прибыль; это сокращает доходность компании; · Через уменьшение резервов (часть акционерного каптала); это сокращает квоту собственника в совокупных активах. Отсроченные налоги. У компаний есть возможность применять метод ускоренной амортизации. Чтобы не искажать показатели доходности, компании в бухучете применяют равномерную амортизацию, а в налоговом учете – ускоренную. То есть платят налоги в щадящем режиме, а начисляют – «по полной». Разницу относят как резервы. Переоценка основных средств (рис. 25)

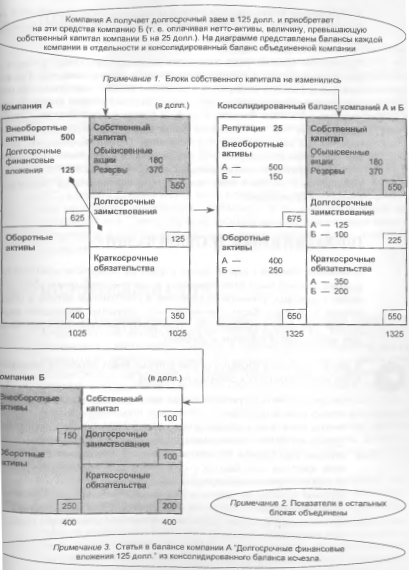

Рис. 24. Приобретение компании с репутацией

Рис. 25. Переоценка основных средств [1] Понесенные фактически затраты далеко не всегда совпадают с величиной расходов данного периода. Общее правило заключается в том, что расходы возникают тогда, когда товары используются в процессе создания дохода. Подробнее об этом можно прочитать в статье «Затраты и расходы: почему важно не путать эти понятия». [2] Чаще вместо выручки используют себестоимость реализованной продукции; иногда – закупочную стоимость. [3] Существует коэффициент точнее увязывающий ликвидность с показателем потока денежных средств. Он рассчитывается как отношение потока денежных средств от основной деятельности к среднегодовым краткосрочным обязательствам. [4] Этот вариант расчета часто используют для нахождения коэффициента под названием «коэффициент долговой нагрузки». [5] Иногда можно встретить форму отчета о движении денежных средств, составленного по принципу «Платежи и поступления», когда фиксируются все выписанные и полученные чеки. В таком виде от указанного отчета мало толку: он не дает возможность анализировать потоки денежных средств, и потому крупные крупные компании отказались от такого подхода. [6] Иначе называют мультипликатор курса [7] И здесь не обошлось без теории ограничений Голдратта! [8] Альтернативный подход основан на экономической добавленной стоимости EVA.

|

||||

|

Последнее изменение этой страницы: 2016-08-10; просмотров: 257; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.118.19.123 (0.008 с.) |