Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Роль рисков в рыночной экономике.Содержание книги Поиск на нашем сайте

Виктор Николаевич Рыбин перерыв в середине пары Научно-исследовательская работа 20 баллов 80-100 баллов — 5 60-80 баллов — 4 экзамен — 40 баллов практика — 60 баллов

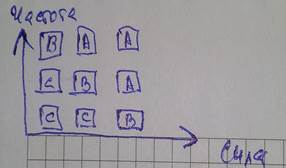

Л е к ц и я Роль рисков в рыночной экономике. Риски и классификация Сложность изучения рисков определяется следующими обстоятельствами: 1) сложность определения потерь от рисков не позволяет в ряде случаев выявить реальные убытки; 2) риски определяются на перспективу и сложно определить их обоснованное значение; 3) риски проявляют свое действие не только прямо, но и косвенно; 4) риски зависят от большого количества факторов, внешних и внутренних причин, от решений, принимаемых отдельными лицами и коллективами людей. Классификация рисков 1) Естественные катастрофы 2) Риски больших технологических систем (система страхования отсутствует) 3) Риски незначительного масштаба (рабочие места, инструменты) 4) Политические риски (воины, конфликты, забастовки) 5) Предпринимательские, коммерческие и информационные риски Управление рисками ñ простые (имеется один источник и один объект риска) ñ сложные Для управления простыми рисками разрабатываются специальные схемы, а финансовые риски, как правило, сложные. Способы защиты от простого риска: - ликвидировать можно источник риска - уменьшить влияние источника риска - создать защиту от источника риска (информационная) - убрать объект из зоны риска - создать совместные объекты для защиты от рисков Способы защиты от сложного риска: метод построение матрицы рисков Кажды риск идентифицируется с двух точек зрения: сумма ущерба и частота проявления В зависимости от силы влияния риска выделяются 3 уровня: незначительные, средние, очень сильное По частоте: высокая, средняя, и низкая

класс Б - серьезная опасность; требуют специальных мер по борьбе с рисками класс С содержит случай, который требует разработки нормативных рекомендаций, инструкций

Экономическая сущность и понятийный аппарат страхования Страховой фонд — резерв материальных и финансовых ресурсов, изъятие средств из национального дохода. Страховой фонд в РФ формируется в следующих организационных формах: 1) централизованный страховой (резервный) фонд (создается за счет общегородских ресурсов и служит для борьбы со стихийными бедствиями) 2) фонд самострахования (создается в виде материальных и финансовых запасов) 3) страховой фонд страховщиков (создается в страховых компаниях) Границы страхования Существуют условия эффективного страхования 1) Страхование эффективно, когда большое число объектов не может быть защищено от данного риска, т.е. когда действует закон больших чисел. ЗБЧ применительно к страхованию означает, что при большом числе договоров статистические оценки риска становятся надежными. Вероятность ДТП 10% (1 человек — хз, 1000 человек, 100 чел попадет) ЗБЧ начинает действовать при числе объектов выше 30. Минимально количество^ при котором действует ЗБЧ = 10/p H=10/p=10/0,1= 100 2) Возможность предсказания потерь от риска в данное время и в данном месте 3) Возможность четкого выделения страхуемых и нестрахуемых потерь 4) Страхование эффективно только в том случае, когда страхуется маловероятные потери. Когда страхуются маловероятные риски Картинка I Область повышенного спроса II Область умеренного спроса III Область низкого спроса

П р а к т и к а

ДТП и страхование Задача: -гаишник уезжает приезжает -не присутствует второй человек у капитана милиции -отсутствие запчастей

Л е к ц и я Если риски высокие, то цена страхования высокая и страхования неэффективное Страхование влияет двойственно. С одной стороны оно защищает от риска,а с другой открывает возможности для того, чтобы риск проявился. Управление финансами страховых компаний на основе концепций страхового менеджмента. Концепция ценностно-ориентированного менеджмента — относительно новая, но активно развивающаяся в теоретическом плане и интенсивно внедряемая в практику управления системы. Под стоимостью компании понимается ее справедливая стоимость, не учитывающая конъюнктурные колебания, а также возможные систематические переоценки и недооценки компании под действием спекулятивных факторов, т.е. стоимость компании VBM (Value — Based - Management) определяется ее фундаментальными факторами. Исходные данные рассчитываются по кварталам. Ингосстрах 1 квартал -57 2 квартал 108 3 квартал 100 4 квартал 189 1 квартал 99 2 квартал 32,7 3 квартал -69,95 бета = 1,39

П р а к т и к а

Л е к ц и я П р а к т и к а Задача 1: администрация предприятия А, где работает господин Б заключила за свой счет компании В договор страхования дополнительной пенсии для своих сотрудников. По этому договору компания Б гарантирует выплату пожизненной ренты сотруднику предприятия А. Кроме того господин Б застраховался в той же компании на случай смерти, указав в договоре, что при наступлении страхового случая страховое обеспечение должно быть выплачено его жене Г. Необходимо, учитывая правовые требования, отдельно по каждому договору указать если они имеются СТРАХОВАТЕЛЬ — администрация предприятия А СТРАХОВЩИК - компания В ЗАСТРАХОВАННЫЙ — сотрудники предприятия ВЫГОДОПРИОБРЕТАТЕЛЬ - сотрудники предприятия

СТРАХОВАТЕЛЬ — господин Б СТРАХОВЩИК — компания В ЗАСТРАХОВАННЫЙ - господин Б ВЫГОДОПРИОБРЕТАТЕЛЬ — жена Г

Задача 2: администрация предприятия А заключила за свой счет в компании Б договор страхования от несчастных случаев своего ключевого сотрудника господина В. По этому договору компания Б при наступлении указанных в договоре событий обязуется произвести выплату страхового обеспечения предприятию А. Выгодоприобретателем по догову был назначен страхователь с письменным разрешением застрахованного. СТРАХОВАТЕЛЬ — предприятие А СТРАХОВЩИК — компания Б ЗАСТРАХОВАННЫЙ - господин В ВЫГОДОПРИОБРЕТАТЕЛЬ — предприятие А

Задача 3: администрация предприятия А заключила за свой счет в компании Б договор страхования от несчастных случаев господина Б. По договору компания Б при наступлении страхового случая выплачивает предприятию А. Выгодоприобретателем по догову был назначен страхователь. В рез-те несчастного случая застрахованный утратил трудоспособность. СТРАХОВАТЕЛЬ — администрация А СТРАХОВЩИК — компания В ЗАСТРАХОВАННЫЙ - господин Б ВЫГОДОПРИОБРЕТАТЕЛЬ — господин Б

Выгодоприобретатель может быть назначен только при согласии застрахованного лица

Задача 4: по договору страхования имущества, принадлежащего на праве собственности господину Петрову была предусмотрена условная франшиза в размере 3 000 рублей. Страховая сумма была определена в размере 25 000 рублей. Определите размер страхового возмещения, если в результате страхового случая имущество господина Петова было уничтожено на 10%. Франшиза — часть, которая не выплачивается. Безусловная — из ущерба вычитать (если он превышает франшизу) Условная — вычитания не будет

Ущерб = 2500. Выплата =0, потому что меньше франшизы

Задача 5: по договору страхования имущества принадлежащего на праве собственности госпоже Сидоровой была предусмотрена условная франшиза в размере 10%. Страховая сумма 25 000 рублей. Размер страхового возмещения =?, если в результате страхового случая ущерб =4000 рублей Задача 6: автомобиль стоимостью 30 у.е. Был застрахован по системе пропорциональной ответственности. Страховая сумма в размере 24 у.е. Ущерб по договору составил 19 000 у.е. Определите размер страхового возмещения Пропорциональная ответственность = Страховая сумма/стоимость 24/30=0.8 0.8*19000=15200 Задача 7: урожай с/х культуры был застрахован по системе предельной ответственности. Стоимость урожая 60 д.е. За 1 центнер. Средняя урожайность 11 центнеров га. 200 га площадь посева. 75 процентов ответственность. Размер выплат, если факт урожайность 8,7 центнеров га Предусматривает возмещение ущерба как разницу между заранее обусловленным пределом и достигнутым уровнем дохода. 20 700 Задача 8: транспортные средства застрахованы по системе первого риска на сумму 100 тыс руб, стоимость автомобиля 160 тыс руб. Ущерб страхователя составил 140 тыс руб. Выплаты. 100 тыс руб Задача 9: в страховой компании 01.02.2010 года заключен договор страхования имущества на сумму до 31.01.2011. Страховая сумма 1 000 000 рублей. Страховой тариф 0,9%. Доля нагрузки в структуре тарифа 20%. Найти резервы заработанной премии на 01.03.2010 года

Л е к ц и я Страховая деятельность основана на следующих принципах: 1) принцип эквивалентности — этот принцип отражает необходимость в процессе страхования обеспечить равновесие между доходами и расходами страховой компании. Выплаты по страховым случаям покрываются из взносов страхователей. Принцип эквивалентности заключается в сбалансированности полученных страховых премий сумме ущербов. Этот принцип противоречит системе управления стоимостью. 2) Принцип случайности — страхуются только случайные события. 3) Принцип замкнутой раскладки ущерба 4) Принцип выравнивания ущербов в пространстве и во времени

Особенности страхования при формирования концепции стоимости. 1) Страховые компании не имеют четко выраженных реинвестиционных ресурсов 2) Страховые компании имеют сложности с оценкой долга 3) Высокая степень регулирования (минимальный размер уставного капитала для страховых компаний 120 тысяч рублей, если не только рисковыми занимаются, но и страхованием жизни то уставный капитал 240 000 рублей)

Обоснование стоимость страховой компании на основе модели дисконтирования денежных потоков. Существует 3 модели 1) Модель дисконтирования дивидендов для оценки страховой компании. В этой модели стоимость акций определяется на основе приведенной стоимости ожидаемых дивидендов.

Ке — стоимость привлеченного собственного капитала Если ожидаемые темпы роста дивидендов являются постоянными и сохраняются бесконечно то используется модель Гордона. DPSt- выплаченные дивиденды в t-периоде При определении стоимости обычно определяются 2 периода: прогнозный период (5-10 лет) и постпрогнозный период. - в прогнозном периоде рассчитываются все показатели, в том числе и дивиденды, однако дальше определяется продленная стоимость например t=5, то с 6-го года определяется по формуле Гордона

NI - чистая прибыль на последний год прогнозного периода g - долгосрочные темпы роста чистой прибыли k — альтернативные издержки собственного капитала r — долгосрочная ожидаемая рентабельность СК, инвестируемого в компанию ДУГЛАС КОУПЛЕНД

2) Модель денежных потоков на акции Это модель значительно сложнее, так как требует значительных расходов страховой компании на инвестиции и прежде всего на обучение страховых агентов. В РФ расходы на обучение распределяются в том периоде, в котором они произведены и поэтому расходы эти не отражают реальных денежных потоков. 3) Модель избыточного дохода Стоимость страховой компании выражается в виде суммы Ка, вложенного в страховую компаниию к настоящему времени и приведенной стоимости избыточных доходов в денежном выражении, которые страховая компания желает получить в будущем. с/к должна зарабатывать на инвестиционных доходах, превышающих среднерыночные показатели Избыточные д определяются по соотношению доходы ск-ст привл капит/инвестированные ск

ROE = 30,86% Собственный капитал 179,97 млн руб Dв=5% (безрисковая ставка) Dк=9% (прогнозируемая доходность ценных бумаг) Ц привл кап = 5%+1,15*(9-5)=9,6% В начале производится оценка балансовой стоимости и расчет собственного капитала на 5 лет.

Расчет прогнозируемой стоимости на 5 лет.

Мы не учли с 6-го до При определении стоимости выделяется постпронгнозный период и рассчитывается продленная стоимость с с 6-го до Если после 6-го года доходность СК снизится с 25% до 15%, а чистая прибыль увеличится на 5%, то чистая прибыль в 6-м году составит 9378*1,05=9847 Продленная стоимость определяется по формуле Гордона. (9847-65651*0,094)/(0,094-0,05)=83557

Финансовая деятельность. Внешняя группа — показатель EVA (основная цель, индикатор для повышения стоимости), доходность собственного капитала, цена собственного капитала, рыночная стоимость компании (капитализация, рыночная цена на количество), стоимость страховой компании как дисконтированный свободный денежный поток Внутрення группа — показатель EVA, доходность страховой деятельности в %, доходность инвестиционной деятельности в %, свободный денежный поток в текущем году, прирост свободного денежного потока на 1 работающего Отношения с клиентами Внутренняя группа — количество договоров страхования на страхового агента, средняя сумма договора страхования, процент отказов от страхового полиса, сумма выплат по страховым полисам, Внешняя группа — доля рынка, коэффициент выплат (сумма выплат/сумма премий) Л е к ц и я Человеческий капитализация Внешняя группа: уровень оплаты труда, уровень неденежной оплаты труда Виктор Николаевич Рыбин перерыв в середине пары Научно-исследовательская работа 20 баллов 80-100 баллов — 5 60-80 баллов — 4 экзамен — 40 баллов практика — 60 баллов

Л е к ц и я Роль рисков в рыночной экономике. Риски и классификация Сложность изучения рисков определяется следующими обстоятельствами: 1) сложность определения потерь от рисков не позволяет в ряде случаев выявить реальные убытки; 2) риски определяются на перспективу и сложно определить их обоснованное значение; 3) риски проявляют свое действие не только прямо, но и косвенно; 4) риски зависят от большого количества факторов, внешних и внутренних причин, от решений, принимаемых отдельными лицами и коллективами людей. Классификация рисков 1) Естественные катастрофы 2) Риски больших технологических систем (система страхования отсутствует) 3) Риски незначительного масштаба (рабочие места, инструменты) 4) Политические риски (воины, конфликты, забастовки) 5) Предпринимательские, коммерческие и информационные риски Управление рисками ñ простые (имеется один источник и один объект риска) ñ сложные Для управления простыми рисками разрабатываются специальные схемы, а финансовые риски, как правило, сложные. Способы защиты от простого риска: - ликвидировать можно источник риска - уменьшить влияние источника риска - создать защиту от источника риска (информационная) - убрать объект из зоны риска - создать совместные объекты для защиты от рисков Способы защиты от сложного риска: метод построение матрицы рисков Кажды риск идентифицируется с двух точек зрения: сумма ущерба и частота проявления В зависимости от силы влияния риска выделяются 3 уровня: незначительные, средние, очень сильное По частоте: высокая, средняя, и низкая

класс Б - серьезная опасность; требуют специальных мер по борьбе с рисками класс С содержит случай, который требует разработки нормативных рекомендаций, инструкций

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-08-14; просмотров: 135; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.227.140.100 (0.008 с.) |

=1,15

=1,15 , поэтому это не стоимость компании

, поэтому это не стоимость компании