Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Финансово-экономический анализ инвестиционного проекта создания производства клееного щита на базе ооо «аскона»Содержание книги

Поиск на нашем сайте

Допущения анализа Необходимо провести анализ финансово–экономических показателей проекта. Анализ проводился с учетом определенных допущений, рассматриваемых далее. При подготовке финансовой модели был сделан ряд общих предположений: 1. Условия анализа. Анализ нацелен на будущее и в принципе не учитывает расходы, имевшие место в прошлом. Однако необходимо учесть, что расходы на реконструкцию и ремонт рассчитаны в общем и могут включать некоторые элементы расходов, возникших во время подготовительных работ. 2. Состояние здания к моменту завершения реконструкции. Предполагается, что реконструкция помещений будет завершена с полной отделкой. В целом, для отделки отведено 30 дней. 3. Требуемая общая сумма собственных средств. Показатель максимального собственного капитала, который должен быть инвестирован в проект. 4. Налоги. Перечень налогов, облагаемая база и ставка представлены в табл. 3.1.

Таблица 3.1 Налоги предприятия ООО «Аскона»

1. Амортизация. В нашем случае используется обычная линейная амортизация. Для оборудования норма годовой амортизации составляет 20% в год, т.к. данное оборудование относиться с 3–й амортизационной группе и соответственно период амортизации составляет от 3–х до 5–ти лет. Для расчетов принимаем 5 лет (табл. 3.2) Таблица 3.2 Расчет амортизационных отчислений

Долговое финансирование В качестве обеспечения кредита будет заложено само оборудование и производственные помещения. Предполагается, что долговое финансирование будет использовано при реализации проекта в соответствии с табл. 3.3. Таблица 3.3 Условия долгового финансирования проекта

График погашения кредита представлен на рисунке 3.1.

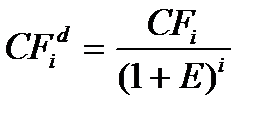

Рис.3.1. График погашения кредита Из рис. 3.1 видно, что кредит полностью погашается в конце 2019 года работы проекта. Денежные потоки Оценка эффективности проекта охватывает временной интервал в 3 года. Ставка дисконтирования (сравнения) принята в размере 18,15%, что соответствует уровню инфляции в нашей стране. Для инвестора отодвинутые во времени денежные поступления будут представлять меньшую ценность, выражаемую величиной дисконтированного денежного потока:

где CF – денежный поток; Е – ставка дисконта.

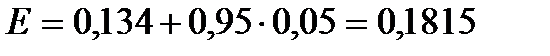

Ставка дисконта по методу оценки капитальных активов, рассчитывается по формуле:

где R – номинальная безрисковая ставка ссудного процента с учетом

Таким образом, ставка дисконта равна:

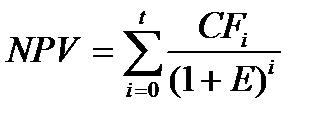

- чистая текущая стоимость NPV:

- внутренняя норма доходности IRR:

- индекс доходности PI:

Тогда будем иметь следующие результаты прогнозного анализа эффективности инвестиционного проекта, которые оформлены в виде Приложения 4, где рассчитан дисконтированный денежный поток и NPV (основной из показателей оценки эффективности инвестиционного проекта). Основные показатели эффективности инвестиционного проекта рассчитываются следующим образом (табл. 3.4): Таблица 3.4 Основные показатели эффективности инвестиционного проекта

Как показано в таблице 3.4, чистый дисконтированный доход (NPV) при ставке дисконта (в 18,15% в год) за 3 года реализации проекта составляет 5368 тыс.руб., IRR (внутренняя норма рентабельности) проекта составляет 32,19% (т.е. у предприятия имеется 14% запас увеличения ставки дисконтирования для осуществления данного проекта, но если ситуация на рынке изменится в худшую сторону, и ставка дисконтирования под влиянием данной ситуации увеличится более чем на 14%, то проект станет неэффективным), период полной окупаемости проекта (DPP) равен 26 месяцев с учетом дисконтирования, индекс рентабельности инвестиций (PI) равен 1,19.

Срок окупаемости проекта Период окупаемости простой и с учетом дисконтирования рассчитывается по формуле:

где РР – период окупаемости, лет; (m–1) – последний период (год), в котором ЧД (ЧДД) характеризуется отрицательной величиной; |– А | – модуль последнего отрицательного значения ЧД (ЧДД); В – первое положительное значение ЧД (ЧДД).

Таким образом, простой (без учета дисконтирования) период окупаемости проекта составляет:

Период окупаемости проекта с учетом дисконтирования составляет:

На рисунке 4 представлен финансовый профиль проекта: Рис. 3.2. Финансовый профиль проекта (Е=18,15%) Анализ чувствительности Наиболее распространенный метод, используемый для анализа чувствительности – имитационное моделирование. В качестве интегральных показателей, характеризующих финансовый результат проекта, используются ранее дисконтированные критерии: IRR, DPP, NPV, PI. В процессе анализа варьируется в определенном диапазоне значение одного из выбранных факторов при фиксированных значениях остальных и определяется зависимость интегральных показателей от этих изменений. В данной работе для исследования мы взяли следующие факторы: объем реализации и инвестиции (Приложение 4). Исследование проведем для показателя NPV (диапазон изменения данных параметров от 0 до Полученные значения оформлены в виде табл. 3.5. Таблица 3.5 Влияние изменения факторов на NPV (тыс.руб.)

На основании данной таблицы, построен график влияния изменения факторов на NPV (рис. 3.3). Рис. 3.3. Чувствительность проекта по NPV

Как видно из данных таблиц (Приложение 4), наибольшее влияние на изменение показателя NPV оказывает параметр изменения объема реализации. Также, в целом, можно отметить тот факт, что проект является достаточно чувствительным к изменениям. Это увеличивает риски по его реализации. Так при сокращении объемов реализации на 15%, проект становится неэффективен. Заключение В данной выпускной квалификационной работе исследованы вопросы эффективности инвестиционных проектов, а также существующих методов их оценки; и сразу следует отметить, что едино признанных лучших методов не существует. Разные авторы называют свой выбор, но в целом, подавляющее большинство сходятся на мнении, что именно методы дисконтирования – самые эффективные методы. К сожалению, многие из них очень неудобны в использовании. Зачастую информация, на которую опираются методы, очень расплывчата, имеет большие погрешности, а иногда и попросту отсутствует. Использование же простых методов оправдывается лишь легкостью их подсчета, но они никак не могут быть использованы в качестве существенных аргументов в пользу утверждения проекта, хотя они могут использоваться как фильтр на начальном этапе, когда необходимо сразу отсеять заведомо убыточные проекты. Используемые методы и экономические показатели характеризуют лишь финансовую сторону проекта, поэтому без учета их технической и экономической взаимосвязи, без тесной увязки целей предприятия с реальными ограничениями, без учета психологических факторов принятия решения невозможно достигнуть высокой эффективности данных методов, поэтому в практике инвестиционных расчетов все большее распространение получают методы, базирующиеся на сочетании формализованных методов оценки с комплексным анализом системы факторов, определяющих как коммерческую, так и техническую привлекательность проекта.

Данный проект характеризует реальное состояние ООО «Аскона» и прогнозирует финансовое состояние на ближайшее будущее и на более удаленную перспективу. Отмечу важнейшие характеристики: простота его изложения; обоснованность и достоверность используемой информации; объективная оценка трудностей на пути реализации намеченных в бизнес-плане мероприятий; точность финансовых расчётов. Также можно отметить, что данный проект является очень перспективным и может быть рекомендован к финансированию. Достоинством проекта является наличие существенного задела: определены поставщики; произведен предварительный расчет расходов на осуществление данного проекта; подготовлен квалифицированный штат работников; существует сформировавшаяся команда управления; существует устойчивый спрос на продукцию лесопиления. Проект является устойчивым к изменению внешних условий и в тоже время характеризуется достаточно высокой доходностью. В результате реализации проекта Получат рабочие места 27 человек. В бюджет области и района поступят дополнительные денежные средства в виде налогов. - финансовые ресурсы, необходимые для реализации проекта Необходимые средства составляют 28400 тыс.руб., инвестированные на покупку помещений и оборудования и разработку технической документации путем привлечения как заемных (кредитных) средств, так и собственных. Основные показатели эффективности, как видим, достаточно велики. Проект окупается, к тому же, по истечении проекта (3 года), предприятие получит чистой прибыли (приведенной к сегодняшнему дню) в размере 26202 тыс.руб., при начальных капиталовложениях в размере 28400 тыс.руб. Это позволяет сделать вывод о финансовой состоятельности и экономической эффективности проекта. Сделанные в работе расчеты могут служить основой для принятия решения по вложению денежных средств в рассмотренный проект внутри предприятия, а также после некоторых доработок может служить основой для формирования бизнес–плана инвестиционного проекта для внешних пользователей.

Таким образом, проект можно предложить инвесторам для его финансирования.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-07-16; просмотров: 176; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.141.201.92 (0.009 с.) |

, (7)

, (7) , (8)

, (8) – отношение изменчивости доходности инвестиций в данной отрасли

– отношение изменчивости доходности инвестиций в данной отрасли  =0,95).

=0,95).

при условии того, что среднегодовой уровень инфляции за время реализации проекта составит 8%.

при условии того, что среднегодовой уровень инфляции за время реализации проекта составит 8%. , (9)

, (9) , (10)

, (10) , (11)

, (11) , (12)

, (12) года

года года

года 30% с интервалом 15%, Е=18,15%).

30% с интервалом 15%, Е=18,15%).