Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Понятие и элементы банковской системыСодержание книги

Поиск на нашем сайте

Тема 6

ПОНЯТИЕ И ЭЛЕМЕНТЫ БАНКОВСКОЙ СИСТЕМЫ Банки составляют неотъемлемую черту современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Находясь в центре экономической жизни, обслуживая интересы производителей, банки опосредуют связи между промышленностью и торговлей, сельским хозяйством и населением. Банки - это атрибут не отдельно взятого экономического региона или какой-либо одной страны, сфера их деятельности не имеет не географических, ни национальных границ, это планетарное явление, обладающее колоссальной финансовой мощью, значительным денежным капиталом. Во всем мире, имея огромную власть, банки в России, однако, потеряли свою изначально высокую роль. На протяжении довольно длительного времени административное мышление подменяло экономический подход. В результате подлинные экономические функции кредитных учреждений из главных превращались во второстепенные. За всю историю России банки так часто игнорировали, до такой степени снизили их экономическое назначение, что даже сейчас, организуя переход к рынку, им не уделяется достаточного внимания. Вопрос о том, что такое банк, не является простым. В обиходе банки - это хранилища денег. Вместе с тем данное толкование банка не только не раскрывает его сути, но и скрывает его подлинное назначение в экономике страны. Еще более запутывает дело само терминологическое значение слова банк ("банко" - скамья, на которой совершались денежные и кредитные операции), а также такие современные выражения, как банк данных, банк растений, книжный банк, которые к банку, как таковому, не имеют никакого отношения. Деятельность банковских учреждений так многообразна, что их настоящая сущность оказывается неопределенной. В современном обществе банки занимаются самыми разнообразными видами операций. Они не только организуют денежный оборот и кредитные отношения; через них осуществляется финансирование народного хозяйства, страховые операции, купля-продажа ценных бумаг, а в некоторых случаях посреднические сделки и управление имуществом. Кредитные учреждения выступают в качестве консультантов, участвуют в обсуждении народнохозяйственных программ, ведут статистику, имеют свои подсобные предприятия. Географическое распределение банков и банковского капитала пока еще недостаточно равномерно. Наибольшее число банков сконцентрировано в Москве. Вторым финансовым центром России является Санкт-Петербург. Однако до сих пор есть регионы России, нуждающиеся в расширении банковской инфраструктуры. В целом по стране уровень развития филиальной сети остается недостаточно высоким, а банки с развитой филиальной сетью являются исключением на общем фоне мелких региональных банков. По наблюдениям Центрального Банка России, значительное число региональных банков в своей деятельности замыкаются на ограниченном круге местных клиентов (эти клиенты, как правило, являются и акционерами банка), не работая на межбанковском рынке даже с банками своего региона. Развитие банковской системы может сдерживаться под влиянием таких факторов, как: ü чрезмерный налоговый пресс на прибыль банков, ü отсутствие достаточных ресурсов для осуществления банковских операций, ü убыточность значительного числа крупных и средних предприятий, ü общее снижение уровня доходов населения. В современной экономике, тем не менее, существуют способы защиты или предупреждения кризисов в банковской сфере. Защиты как самого банка, так и его вкладчиков. В истории банковских кризисов недостаточная эффективность регулирования надзора за соблюдением установленных правил служила одной из причин развития кризисных явлений. Эта функция закреплена прежде всего за Центральным банком. К числу необходимых мер относится также стимулирование удельного веса срочных платных обязательств (срочных депозитов) и принятие мер, направленных на удешевление этих обязательств. Сделать это непросто, так как величина процента не диктуется Центробанком, а устанавливается в ходе конкурентной борьбы на рынке. Для банков существует практика обязательного резервирования. Не все привлечённые средства, а только ту её часть, которую не приходится резервировать, банк пускает в дело. Если же снизить нормативы обязательных резервов ЦБ, то коммерческие банки получат возможность использовать эти средства в активных операциях, и, следовательно, получать больший доход. Эта мера важна в условиях финансовой стабилизации, так как уравнивает коммерческие банки в конкуренции с небанковскими финансовыми учреждениями, которым не приходится резервировать свои средства в ЦБ. Существует ещё одна мера, которая может влиять на реальную цену, в которую обходятся банкам депозиты. Это система обязательного страхования. Банк должен перечислять определённые взносы как при любом механизме страхования, а в случае его банкротства интересы вкладчиков будут защищены ресурсами страхового фонда. Однако вопрос о применении системы обязательного страхования весьма сложен. С одной стороны, такая мера облегчает коммерческим банкам конкуренцию за вклады населения со Сбербанком, чьи депозиты фактически пользуются гарантиями государства. Но, с другой стороны, появляется проблема удорожания депозитов, усиливается опасность «процентной войны» между банками, то есть борьбы за депозиты путём необоснованного завышения процентных ставок. Кроме этого, это может привести к массовому оттоку вкладов из Сбербанка и даже его банкротству. Наиболее эффективными, с точки зрения общего повышения надёжности коммерческих банков, служат меры по повышению информационной прозрачности банковской деятельности. К их числу относится требование регулярной публикации банковских балансов и результатов аудиторских проверок. Если банк будет регулярно предоставлять серьёзную информацию о своей деятельности, то клиенты смогут более обоснованно принимать решения и не поддаваться панике, основанной на слухах. Банки будут вынуждены более осторожно подходить к формированию структуры своих активов и обязательств, поскольку неоправданно рискованные операции, став достоянием гласности, отвратят солидного клиента от сотрудничества с таким банком. Все эти результаты могут быть достигнуты при условии коренного пересмотра существующей системы финансового учёта и отчётности. В частности, необходим переход на международный план счетов и пересмотр методик расчёта важнейших нормативов. Кредитные организации начали переход на подготовку финансовой отчётности в соответствии с МСФО с 1 января 2004 г. Финансовая отчетность по МСФО должна составляться банками на основе бухгалтерской отчётности, составленной по российскому законодательству, с применением метода трансформации. При этом обязанность представлять обязательную бухгалтерскую отчётность, составленную по российским стандартам, в территориальные учреждения Банка России сохранена только до 1 января 2006г.

Виды банков и их структура Элементы банковской системы образуют единство, выражают при этом специфику целого и выступают носителями его свойств. Элементами банковской системы являются банки, некоторые специальные финансовые институты, выполняющие банковские операции, но не имеющие статуса банка, а также некоторые дополнительные учреждения, образующие банковскую инфраструктуру и обеспечивающие жизнедеятельность кредитных институтов. На практике функционирует многообразие банков. Их классификация по различным критериям приведена в таблице 15.1. Типы банков Таблица 15.1

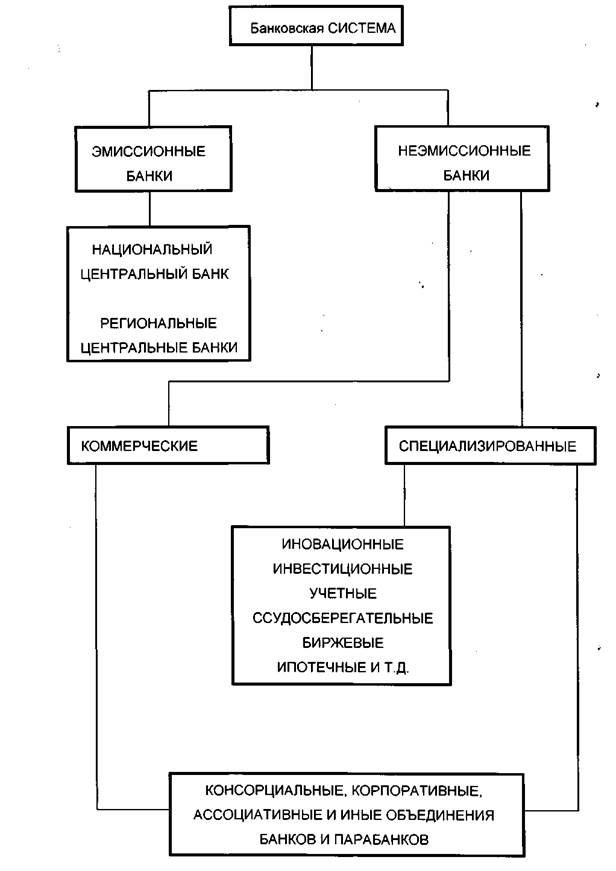

Банковские системы бывают: одноуровневые (преобладание горизонтальных связей между банками, т.е. универсализация их операций и функций) и двухуровневые (как горизонтальные, так и вертикальные связи; вертикальные – отношения подчинения между центральным эмиссионным банком как руководящим центром). За центральным эмиссионным банком закрепляется функция контроля за банковской системой. Все банки кроме центрального эмиссионного считаются коммерческими. В число коммерческих банков входят: а) частные коммерческие банки; б) сберегательные банки; в) кооперативные банки. Специализированные банки – те, которые осуществляют отдельные банковские операции или обслуживающие специфические клиентские группы. Схематично банковскую систему России можно представить в следующем виде (рис. 15.1.)

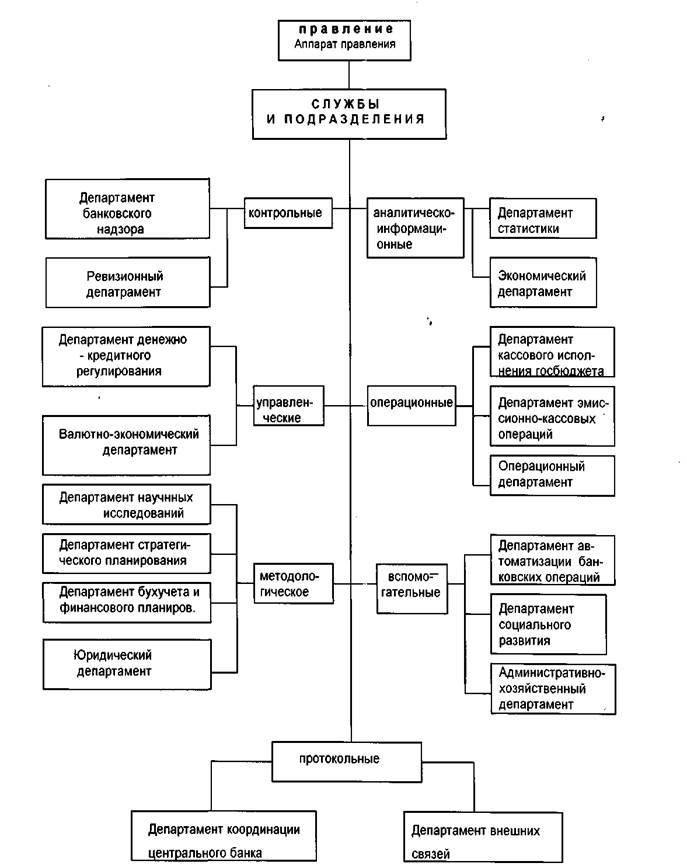

Рис. 15.1. Банковская система РФ Рассмотрим подробнее функции, структуру, выполняемые услуги представленных банков. А) ЭМИССИОННЫЕ БАНКИ Эмиссионным правом государство наделяет, как правило, только один банк, поскольку предоставление права эмиссии денег всем банкам расстроило бы денежное обращение страны. Эмиссионный банк располагает такими крупными средствами, какими не может располагать ни один из других банков, так как его пассивы - это средства бюджета и наличные деньги в обращении. Это обстоятельство дает ему возможность оказывать поддержку всем остальным банкам и руководить их деятельностью. Эмиссионный банк становиться центром по организации банковского дела в стране, вокруг которого группируются все прочие банки и иные кредитные учреждения. Такие операции, как правило, возлагаются на Центральный банк. Остановимся на нем подробнее. В странах с рыночной экономикой центральный банк - это банк, через который по всей территории страны осуществляются расчётные операции. Хотя платежи могут проводиться и с помощью прямых корреспондентских отношений между коммерческими банками, основная доля всех расчётов осуществляется именно через центральный (национальный) банк страны. ЦБ устанавливает правила совершения расчётов между банками и клиентами, и эти правила являются обязательными для всех субъектов хозяйствования: кредитных учреждений, предприятий, организаций и даже населения. Вторая функция ЦБ состоит в том, чтобы регулировать коммерческие банки и осуществлять надзор и регулирование их деятельности. Коммерческие банки во всех странах создавались и создаются как на основе бывших государственных банков, так и с участием капиталов местных бюджетов, предприятий, организаций, частных лиц. И там, где существуют специальные банки, существуют и специальные нормы, регулирующие их деятельность, например, закон об инвестиционных банках, о муниципальных банках. В России банки начали создаваться в 1989г., ещё в бытность Госбанка. Третья функция ЦБ - проведение денежно-кредитной политики. Центральные банки всех стран на территории разных стран проводят единую денежно-кредитную политику через свои учреждения, которые есть во всех территориальных подразделениях той или иной страны, например, Бундесбанк ФРГ, Банк Франции, Банк Англии и Федеральная резервная система США. ЦБ обеспечивает эмиссию наличных и безналичных денег и с помощью инструментов денежно-кредитной политики осуществляет воздействие на предложение денег в народном хозяйстве. Таким образом, Центральный банк хотя и не определяет прямо, но оказывает существенное воздействие на размеры эффективного спроса в экономике и влияет и на формирование уровня инфляции. Раньше Госбанк СССР, находившийся под влиянием Минфина, вынужден был покрывать дефицит бюджета за счёт кредитной эмиссии. В советские времена составлялся единый баланс для всех 4000 отделений Госбанка. Не было необходимости пересылать платежи - достаточно было сделать проводки на местах. Создание 2500 банков обусловило разделение всех их балансов - и по закону ЦБ не имеет права вмешиваться в оперативную деятельность этих банков. Он может следить за их деятельностью только путем установления специальных нормативов, единых для всех банков. Центральный Банк РФ проводит государственную политику в области надзора за деятельностью коммерческих банков, проведения расчётов, проведения единой денежно-кредитной политики, поддержания стоимости национальной валюты. При этом банк России исходит из государственных интересов. Основные функции центрального банка: ü эмиссия и контроль денежного обращения; ü расчётный и резервный центр банков; ü управление государственным долгом и исполнение государственного бюджета; ü выполнение роли "кредитора последней инстанции", "банка банков"; ü установление экономически обоснованных лимитов и нормативов деятельности банков, в том числе официальной ставки Центрального банка по кредитам; ü определение приоритетных целей денежно-кредитной и валютной политики и их реализация; ü проведение научных исследований; ü определение правовых основ и принципов функционирования кредитно-финансовых институтов, рынков краткосрочных и долгосрочных кредитных операций, а также видов платежных документов, обращающихся в стране; ü формирование эффективного механизма денежно-кредитного регулирования экономики. Оргструктура Центрального банка представлена его основными органами управления, а также службами и подразделениями, каждое из которых наделяется соответствующими полномочиями и выполняет строго определённые функции (рис. 15.2). В случае организации банка в форме акционерного общества создаются характерные для него органы управления (например, ревизионная комиссия, наблюдательный совет и т.д.) Б) НЕЭМИССИОННЫЕ БАНКИ. КОММЕРЧЕСКИЕ (УНИВЕРСАЛЬНЫЕ) БАНКИ Низовое звено банковской системы состоит из сети самостоятельных банковских учреждений, непосредственно выполняющих функции кредитно-расчетного обслуживания клиентуры на коммерческих принципах. Основной его составляющей являются коммерческие (универсальные) банки, деятельность которых всеобъемлюща. Они занимаются практически всеми видами кредитных, расчётных и финансовых операций, связанных с обслуживанием хозяйственной деятельности своих клиентов. Важнейшими их функциями традиционно являются: ü аккумуляция временно свободных денежных средств, сбережений и

Рис. 15.2. Оргструктура Центрального Банка РФ ü накоплений; ü обеспечение функционирования расчётно-платёжного механизма, осуществление и организация расчётов в народном хозяйстве, организация платёжного оборота; ü кредитование отдельных хозяйственных единиц, юридических и физических лиц, кредитно-финансовое обслуживание внутреннего и внешнего хозяйственного оборота; ü учёт векселей и операций с ними; ü хранение финансовых и материальных ценностей; ü доверительное управление имуществом клиентов (трастовые операции). Типы коммерческих банков. По форме собственности выделяют - государственные, акционерные, кооперативные, частные и смешанные банки. Государственная форма собственности чаще всего относится к центральным банкам. Капитал Банка России принадлежит государству. Подобная ситуация сложилась у центральных банков таких стран, как Германия, Франция, Великобритания, Бельгия. Доля государства в капитале центрального банка Японии составляет 50%, остальная часть принадлежит банкам; в Швейцарии государству принадлежат 47% капитала центрального банка (оставшиеся 53% принадлежат кантонам); в Австрии - 50% капитала Австрийского национального банка владеет государство, другой половиной - частные лица. Коммерческие банки в рыночном хозяйстве чаще всего являются частными (по международной терминологии понятие частного банка относится не только и даже не столько к банкам, принадлежащим отдельным лицам, сколько к акционерным и кооперативным банкам). В централизованной системе хозяйства коммерческие банки, как правило, бывают государственными. По законодательству большинства стран на национальных банковских рынках допускается функционирование иностранных банков. В ряде стран (во Франции и др.) деятельность иностранных банков не ограничивается. В России, Канаде и других странах для иностранных банков вводится определённый коридор, в количественных рамках которого они могут развёртывать свои операции. В России совокупный капитал иностранных банков не должен превышать 15%. По правовой форме организации банки можно разделить на общества открытого и закрытого типов, ограниченной ответственности. Разрешена также деятельность иностранных банков, а также банков с российским и иностранным совместным капиталом. По функциональному назначению банки можно подразделить на эмиссионные, депозитные и коммерческие. Эмиссионными являются все центральные банки, их классической операцией выступает выпуск наличных денег в обращение. Они не заняты обслуживанием индивидуальных клиентов. Депозитные банки специализируются на аккумуляции сбережений населения. Депозитная операция (приём вкладов) служит для данных банков основной операцией. Коммерческие банки заняты всеми операциями, дозволенными банковским законодательством. Коммерческие банки составляют основное ядро второго яруса банковской системы рыночного хозяйства. По характеру выполняемых операций банки делятся на универсальные и специализированные. Универсальные банки могут выполнять весь набор банковских услуг, обслуживать клиентов независимо от направленности их деятельности, как физических, так и юридических лиц. В числе специализированных банков находятся банки, специализирующиеся на внешнеэкономических операциях, ипотечные банки и др. В отличие от универсальных банков они специализируются на определённых видах операций. В России чаще всего декларируется необходимость развития универсальных банков. Считается, что универсальность деятельности способствует диверсификации* и уменьшению риска, более удобна клиенту, поскольку он может удовлетворять потребности в более многообразных видах банковского продукта. Универсальным банкам уделяют значительное внимание в большинстве европейских стран. Идея универсальной банковской деятельности развивалась параллельно с развитием специализации банковского хозяйства. Такова закономерность развития мирового банковского сообщества. Принято считать, что специализация позволяет банкам повышать качество обслуживания клиентов, снижать себестоимость банковского продукта. Идея специализации более характерна для банков США. Мировой опыт свидетельствует о том, что банки могут развиваться как по линии универсальности, так и по линии специализации. В том и в другом случаях банки могут получить хорошую прибыль, и лишь клиенты могут ответить на вопрос о том, какая линия развития окажется более предпочтительной. Виды банков можно классифицировать и по обслуживаемым ими отраслям. Это могут быть банки многоотраслевые и обслуживающие преимущественно одну из отраслей или подотраслей (авиационную, автомобильную, нефтехимическую промышленность, сельское хозяйство). В России преобладают многоотраслевые банки, что более предпочтительно с позиции снижения банковского риска. Вместе с тем в стране достаточно представительна прослойка банков, созданных группой предприятий отраслей. Они обслуживают преимущественно потребности своих учредителей; у таких банков существенно возрастают риски невозврата кредитов. По числу филиалов банки можно разделить на бесфилиальные и многофилиальные. Наибольшее число филиалов в России имеет Сберегательный банк РФ. Наибольшее количество филиалов сконцентрировано в Москве и Московской области. Второе место после Центра занимает Урал, далее - Дальний Восток, Поволжье, Северный Кавказ, Западная Сибирь. По сфере обслуживания банки делятся на региональные, межрегиональные, национальные, международные. К региональным банкам, обслуживающим главным образом какой-либо местный регион, относятся и муниципальные банки. По масштабам деятельности можно выделить малые, средние, крупные банки, банковские консорциумы, межбанковские объединения. В ряде стран функционируют учреждения мелкого кредита. К ним относятся ссудо-сберегательные банки, строительно-сберегательные кассы, кредитная кооперация и др. Группировка коммерческих банков по объявленным уставным фондам. Наличие в составе коммерческих банков кредитных организаций с небольшим уставным капиталом не укрепляет позиции банковской системы в целом. Практика показывает, что у банков с небольшой капитальной базой больше проблем с ликвидностью, развитием объёма операций. Вместе с тем это не означает, что малые банки не должны работать на рынке. Напротив, мировая практика показывает, что малые банки могут успешно работать с малыми, производственными структурами (чего избегают крупные банки, предпочитающие работать со средними и крупными клиентами). Малые банки, создаваемые в «складчину» мелкими товаропроизводителями, способны аккумулировать ресурсы там, куда не проникают банки с большой капитальной базой, зачастую оказывают больше финансовой поддержки в развитии регионов, мелкого и среднего бизнеса. В банковской системе действуют также банки специального назначения и кредитные организации (не банки). Банки специального назначения выполняют основные операции по указанию органов исполнительной власти, являются уполномоченными банками, осуществляют финансирование определенных государственных программ. Наряду с данными операциями уполномоченные банки выполняют и другие операции, вытекающие из их статуса как банка. Некоторые кредитные организации не имеют статуса банка, они выполняют лишь отдельные операции, в связи с чем не получают от центрального банка лицензию на осуществление совокупной банковской деятельности. В) СПЕЦИАЛИЗИРОВАННЫЕ БАНКИ Деятельность специализированных банков ориентирована на предоставление в основном одного-двух видов услуг для большинства своих клиентов (например, биржевые, кооперативные или коммунальные банки) либо отраслевая специализация. Наиболее ярко выражена функциональная специализация банков, т.к. она принципиальным образом влияет на характер деятельности банка, определяет особенности формирования активов и пассивов, построения балансов банка, а также специфику работы с клиентурой. Инвестиционные и инновационные банки специализируются на аккумуляции денежных средств на длительные сроки, в том числе посредством выпуска облигационных займов и предоставления долгосрочных ссуд. Особенностью деятельности инвестиционных банков является их ориентация на обслуживание и участие в эмиссионно-учредительской деятельности промышленных компаний. В некоторых странах инвестиционным банкам запрещается принимать вклады, их пассивы формируются за счёт собственной эмиссионной деятельности (выпуска ценных бумаг) и межбанковского кредита. Они выступают в качестве организаторов первичного и вторичного обращения ценных бумаг третьих лиц, гарантами эмиссии, посредниками и кредиторами при осуществлении фондовых операций. Учётные и депозитные банки исторически специализируются на осуществлении краткосрочных кредитных операций (в среднем 3-6 мес.) по привлечению и размещению временно свободных денежных средств, а в общей сумме активных операций существенный удельный вес занимают кредитные и учётные операции с краткосрочными коммерческими векселями. Провести жёсткую грань между спецификой деятельности депозитных и учётных банков (домов) весьма сложно. Так, во Франции учётные дома являются одной из разновидностей депозитных банков. Особую роль привилегированных кредитных институтов учётные дома (банки) играют в банковской системе Великобритании, где они наделены привилегией обращаться в Центральный банк как к "кредитору последней инстанции" и осуществляют размещение государственных казначейских векселей. Сберегательные (ссудосберегательные, взаимосберегательные) банки строят свою деятельность за счёт привлечения мелких вкладов на определённый срок, хотя, как правило, большинство из них практикует введение срочных счетов с различным режимом использования, позволяющих изымать вложенные на срок средства практически без ограничений в любое время. Исключение составляет изъятие особо крупных сумм, для чего банки требуют предварительного уведомления клиентов, сроки которого существенно варьируются в различных банках. Среди активных операций доминируют вложения в ипотеки под залог жилых строений и иные ценные бумаги, а также кредитование населения. Ипотечные (земельные) банки осуществляют кредитные операции по привлечению и размещению средств на долгосрочной основе под залог недвижимого имущества. Особенность формирования пассива ипотечных банков - существенный удельный вес собственных и привлечённых средств путём выпуска ипотечных облигаций. Специализация ипотечных банков - выдача ипотечного кредита под залог (перезалог) недвижимости. Степень специализации отраслевых банков, специфика формирования их активов и пассивов зависят в значительной мере от сферы их деятельности, а также от различий, связанных с особенностями организации хозяйственной деятельности отраслевой клиентуры, сезонными и прочими колебаниями производственного процесса. Ещё большая степень детализации, дифференциации видов банков в зависимости от их специализации на обслуживании конкретного типа клиентуры характерна как для нашей страны, так и для некоторых других стран. Создание биржевых и страховых банков во многом связано со спецификой хозяйственного развития нашей страны, а именно с феноменом бума страхового и биржевого дела, что и определило возможность возникновения банков, ориентированных на обслуживание исключительно операций биржевых или страховых структур. В то же время создание таких банков, как кооперативные, коммунальные, представляет собой более распространенное явление. В нашей стране в конце 80-х годов существовало деление всех банков универсального типа на коммерческие и кооперативные. Основное различие между указанными двумя типами банков заключалось в минимальной величине уставного капитала: для кооперативных - 0,5 млн. руб; для коммерческих - 5 млн. руб. Впоследствии указанное искусственное деление банков в зависимости от первоначально объявленной величины уставного фонда, а не специфики деятельности было ликвидировано, и банки, созданные как действительно кооперативные и сохранившие это название, приобрели и закрепили соответствующую ориентацию. Цель организации и деятельности кооперативного банка - содействие развитию и кредитно-финансовое обслуживание кооперации. Участниками кооперативного банка соответственно выступают кооперативы. Особенность осуществления пассивных операций - наличие наряду с традиционными также резервных фондов особого назначения. Среди активных операций выделяются краткосрочные и среднесрочные ссуды, в том числе и за счет спецфондов; учётные и факторинговые* операции; доверительные* операции, хранение ценностей, лизинговые* и фондовые* операции. Причём характерной для кооперативных банков является практика выдачи ссуд преимущественно под залог финансовых и материальных ценностей. Создание и деятельность коммунальных банков или банков, обслуживающих местное хозяйство, получили распространение в немногих странах. Цель создания коммунальных (муниципальных) банков - содействие развитию и кредитно-финансовое обслуживание местного хозяйства. Учредителями и участниками данных банков могут выступать местные органы власти, ведомства, общественные организации, страховые общества и банки, т.е. те организации, которые в наибольшей степени заинтересованы в развитии местной инфраструктуры и чей бизнес в существенной степени зависит от этого. Основные направления деятельности коммунальных банков - кредитование коммунального хозяйства, местных предприятий и организаций, а также индивидуального строительства, т.е. мероприятий с повышенной степенью риска с точки зрения обычной банковской практики. Именно данным обстоятельством объясняется особый порядок формирования активов и пассивов коммунальных банков: повышенные нормативы отчислений от прибыли в резервные фонды; привлечение заёмных средств путём выпуска облигационных и иных займов при наличии на то особых санкций (специального разрешения); обязательность (в большинстве случаев) обеспечения и целевая направленность на коммунальное строительство выдаваемых ссуд. Практикуется использование следующих видов залога или иного обеспечения: потенциальные доходы хозяйственных единиц (причём нередко с назначением своих контролеров, уполномоченных, управляющих); потенциальные местные налоговые поступления; залог земельных владений и строений. Не менее важная особенность деятельности коммунальных банков - достаточно существенный удельный вес в пассиве государственных ассигнований и спецфондов. Встречаются ограничения на осуществление долгосрочных ссудных операций, например в виде ограничения объёма долгосрочных ссуд, выданных банком, суммой долгосрочных депозитов клиентов и 50 % капитала банка.

Банковская система Германии

Важнейшая особенность банковской системы Германии – наличие двух уровней централизации управления банковской системой: функционируют государственный центральный банк федерального уровня (Дойче Бундесбанк) и девять центральных банков земель. Эти центральные банки фактически стали проводниками денежно-кредитной политики, осуществляемой ЕЦБ. В регионах они имеют разветвленную сеть отделений и филиалов. Банковский надзор и контроль за проведением денежно-кредитной политики в стране осуществляет не только Бундесбанк, но и взаимодействующий с ним особый орган – Федеральное ведомство контроля за кредитной системой. Второй уровень банковской системы представлен коммерческими банками. Коммерческие банки выделяются в четыре основные группы: 1) кредитные банки (более 250 частных коммерческих банков), в их деятельности преобладает предоставление краткосрочных кредитов. 2) Кооперативные банки (около 1300 кооперативных кредитных товариществ во главе с двумя центральными кооперативными банками), основное направление деятельности – привлечение средств населения во вклады и предоставление кредитов. 3) Специализированные банки (ипотечные жилищные и прочие кредитные учреждения), предоставляющие под залог имущества кредиты физическим лицам. 4) Публично-правовые кредитные учреждения (свыше 450 муниципальных сберегательных кассии ряд земельных банков¸ выполняющие функции универсальных коммерческих банков). В Германии банковская система является непрерывно развивающейся – со всеми позитивными и негативными сторонами этого процесса.

Банковская система Франции

Кредитная система Франции в историческом плане основой своего развития имела наиболее совершенную систему ростовщичества. Особенностью кредитной системы Франции является то, что ее центральный банк – Банк Франции, учрежденный в 1800г., не был государственным. Он был национализирован лишь в 1945 г. – с предоставлением акционерам в виде эквивалента надежных государственных облигаций с доходностью 3 % годовых. В стране существует Национальный кредитный совет – постоянно действующий орган, призванный заниматься концептуальными проблемами денежно-кредитной политики и контроля в этой сфере. Банковская политика осуществляется также через сеть государственных кредитных учреждений (Депозитно-страховая касса, Французский банк внешней торговли, сберегательные кассы) и через банки с существенной долей государства в уставном капитале. Значимая роль в банковской системе Франции принадлежит инвестиционным банкам, осуществляющим долгосрочное кредитование и получившим название деловых. Эта роль определяется тем, что названную группу банков сформировали давно сложившиеся банкирские дома с крупным накопленным собственным капиталом.

Банковская система Японии

Кредитная система Японии является одной из самых развитых – с растущей долей крупнейших банков в числе 100 наиболее крупных банков мира. Исторически в банковской системе Японии наиболее крупными были и остаются частные (акционерные) коммерческие банник, укреплявшие свои позиции по мере развития национальной экономики и бурного экономического роста в послевоенный период. В отличие от других стран, в Японии велико значение специальных банков, сыгравших важную роль в развитии экономики и осуществляющих кредитование и финансирование приоритетных инвестиционных проектов. Во главе кредитной системы – Банк Японии, созданный в 1882 г., и являющийся центральным банком со смешанным уставным капиталом, в котором контрольный пакет акций 55% принадлежит государству. Банк Японии имеет монопольное право на эмиссию наличных денег. В его компетенции: денежно-кредитное регулирование, выполнение международных расчетов, кассовое обслуживание казначейства и проведение операций на валютном рынке, а также с государственными ценными бумагами. В проведении денежно-кредитной политики Банк Японии находится под жестким контролем министерства финансов. Весьма существенное отличие банковской системы Японии – исключительно высокие требования к учредителям банков на стадии их лицензирования, что практически исключает отзыв лицензий. Для кредитной системы страны характерно наличие в ней свыше 40 страховых компаний, осуществляющих инвестиции в ценные бумаги финансовых компаний.

Тема 6

ПОНЯТИЕ И ЭЛЕМЕНТЫ БАНКОВСКОЙ СИСТЕМЫ Банки составляют неотъемлемую черту современного денежного хозяйства, их деятельность тесно связана с потребностями воспроизводства. Находясь в центре экономической жизни, обслуживая интересы производителей, банки опосредуют связи между промышленностью и торговлей, сельским хозяйством и населением. Банки - это атрибут не отдельно взятого экономического региона или какой-либо одной страны, сфера их деятельности не имеет не географических, ни национальных границ, это планетарное явление, обладающее колоссальной финансовой мощью, значительным денежным капиталом. Во всем мире, имея огромную власть, банки в России, однако, потеряли свою изначально высокую роль. На протяжении довольно длительного времени административное мышление подменяло экономический подход. В результате подлинные экономические функции кредитных учреждений из главных превращались во второстепенные. За всю историю России банки так часто игнорировали, до такой степени снизили их экономическое назначение, что даже сейчас, организуя переход к рынку, им не уделяется достаточного внимания. Вопрос о том, что такое банк, не является простым. В обиходе банки - это хранилища денег. Вместе с тем данное тол

|

||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-07-11; просмотров: 300; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.191.54.190 (0.012 с.) |