Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Пояснения по расчетному шагуСодержание книги

Поиск на нашем сайте

Если размещение денег на банковском депозите под 10% годовых – единственный бизнес инвестора, то суммы в $100,00 сегодня, $110,00 через год и $121,00 через два года для него эквивалентны. Процедура «перенесения сумм в будущее» называется наращением процентов или компаундированием, и символически данная процедура записывается следующим образом:

где FV или Future Value – это будущее значение некоторой суммы. Будущие доходы это конечно интересно, но нам как инвестору лучше если мы получим денежные средства раньше. Поэтому одна и та же сумма, полученная сегодня и через год не является для нас одинаково значимыми. «Перенесения сумм в настоящее» называется дисконтированием и символически записывается как

где PV или Present Value – это современное или приведенное значение некоторой суммы.

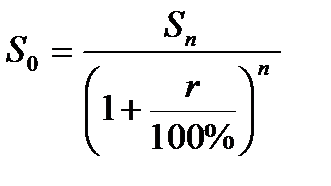

На языке математики процедура дисконтирования выражается следующей формулой:

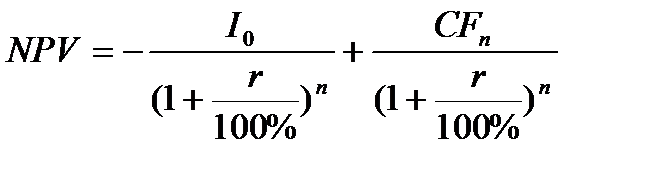

Чистый дисконтированный доход (ЧДД; интегральный эффект; Net Present Value — NPV) — накопленный дисконтированный эффект за расчетный период. ЧДД зависит от нормы дисконта Y и рассчитывается по формуле:

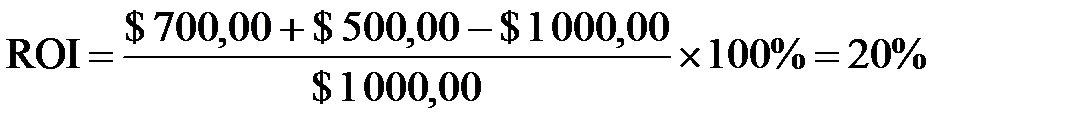

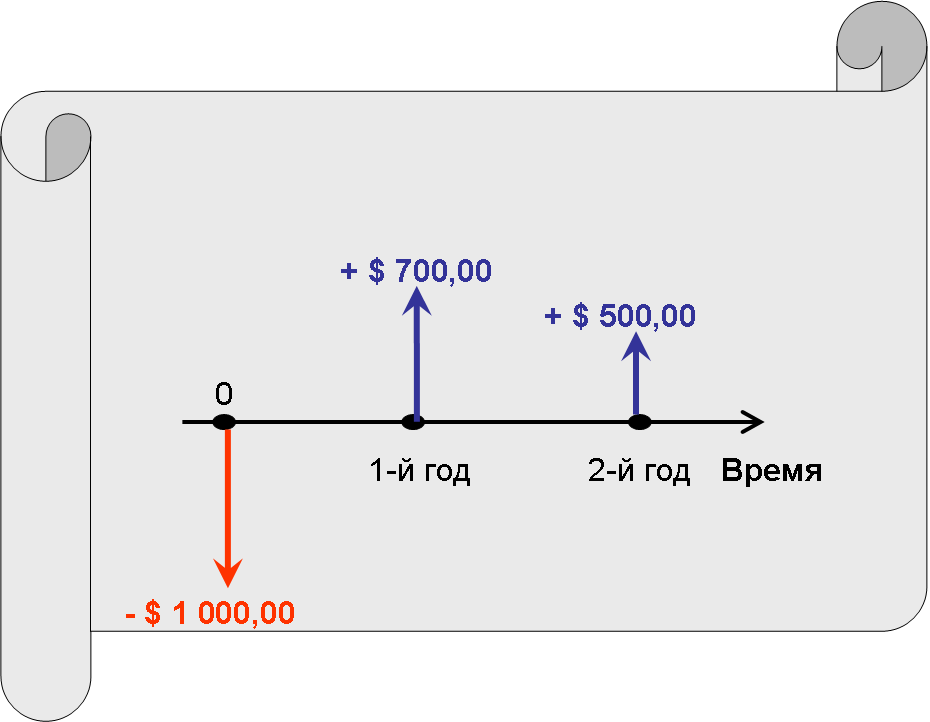

Теперь давайте с вами рассмотрим пример инвестирования. Вы будете инвестором. Согласны? Я предлагаю вам участие в инвестиционном проекте. Дайте мне взаймы $1 000,00. Я верну вам через год... целых... $700,00. Но это еще не все. Еще через год вы получите дополнительно $500,00. Согласны? С точки зрения ROI вы получаете 20% на вложенный капитал.

Как вам проект? Давайте начнем с того, с чего и следует начинать – нарисуем Cash-flow

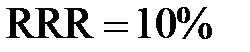

и предположим, что Вы, если бы я Вам не предложил вложить деньги в мой проект, оставили в банке под 10% годовых. Если просто сложить «минусы» с «плюсами», то получиться следующее:

Положительное сальдо в $200,00 не означает, что следует инвестировать средства в предлагаемый мною проект. Это означает, что со мною можно продолжать разговор. Но для вас требуемая норма доходности

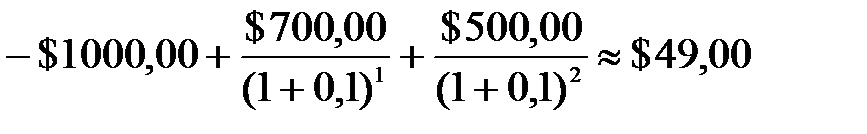

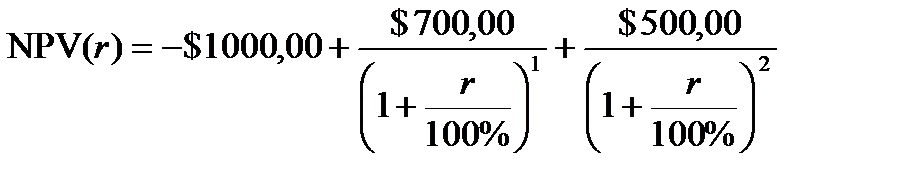

А теперь вы будете инвестором. Но мужчины – люди более склонные к риску, а потому требующие более высокой доходности от своего бизнеса, например, вкладывающие средства в ПИФы (паевые инвестиционные фонды). У вас требуемая норма доходности RRR составляет 15%, следовательно, для вас дисконтирование с точностью до центов дает

Итак, у нас есть инвестор, для которого

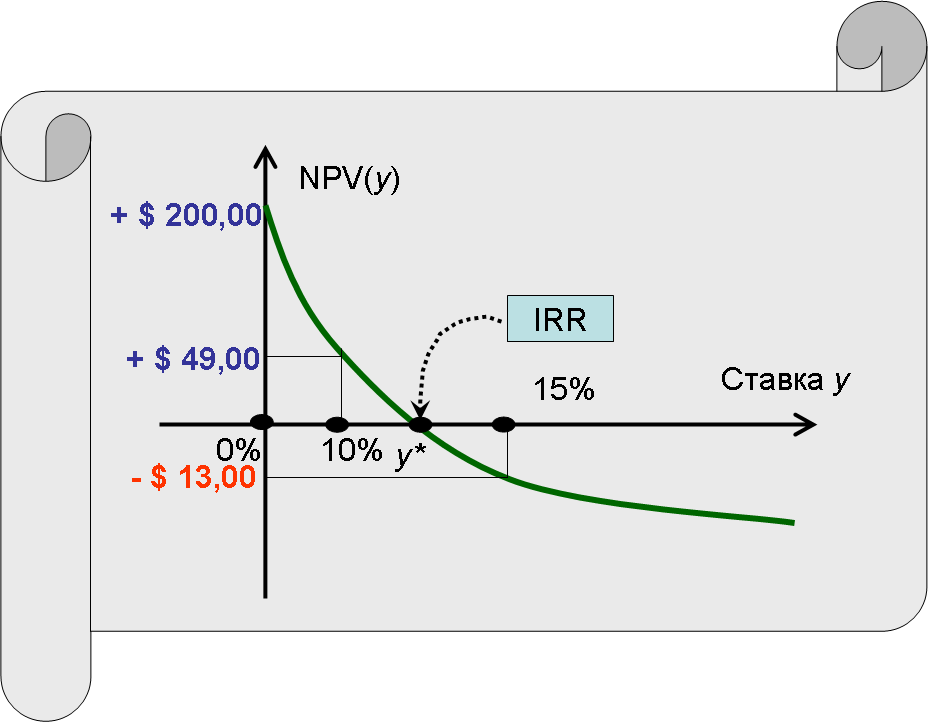

Построим график этой функции.

При

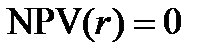

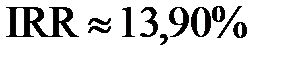

Эта точка носит название внутренней нормы доходности проекта или IRR = Internal Rate of Return. Для рассматриваемого случая IRR можно найти численно:

Внутренней нормой доходности (ВНД, внутренней нормой дисконта; внутренней нормой рентабельности; Internal Rate of Return — IRR) обычно называют такое положительное число r', что при норме дисконта r = r' чистый дисконтированный доход проекта обращается в 0.

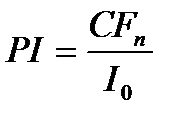

Индекс доходности (ИД); другие названия: индекс прибыльности, Profitabily Index (PI) - индекс доходности затрат (PI) — отношение суммы денежных притоков (накопленных поступлений) к сумме денежных оттоков (накопленным затратам);

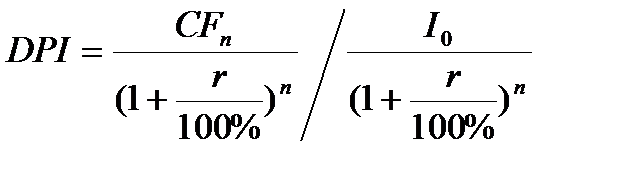

- индекс доходности дисконтированных затрат (DPI) — отношение суммы дисконтированных денежных притоков к сумме дисконтированных денежных оттоков;

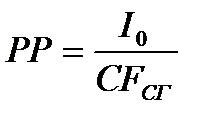

Срок окупаемости (Payback period; (PP) мес.), дисконтированный срок окупаемости – минимальный временной интервал, за пределами которого интегральный эффект становится и в дальнейшем остается неотрицательным. Иначе, - это период (в месяцах, кварталах, годах), начиная с которого вложения и затраты, связанные с инвестиционным проектом, покрываются суммарными результатами его осуществления. Точка окупаемости – это временная точка, когда суммарный результат проекта превышает инвестиционные вложения. Формула расчета срока окупаемости имеет вид

где РР - срок окупаемости инвестиций (лет); Iо - первоначальные инвестиции; CFcг - среднегодовая стоимость денежных поступлений от реализации инвестиционного проекта. Помимо этого рассчитывается дисконтированный срок окупаемости

Точка безубыточности проекта – объём производства и реализации продукции, при котором расходы будут компенсированы доходами, а при производстве и реализации каждой последующей единицы продукции предприятие начинает получать прибыль. Точку безубыточности можно определить в единицах продукции, в денежном выражении или с учётом ожидаемого размера прибыли. Формула расчета точки безубыточности в денежном исчислении: Тбд = В*Зпост/(В - Зпер)

Формула расчета точки безубыточности в натуральном исчислении (в штуках продукции или товара): Тбн = Зпост / (Ц - ЗСпер) В — выручка от продаж. Рн — объем реализации в натуральном исчислении. Зпер — переменные затраты. Зпост — постоянные затраты. Ц — цена за шт. ЗСпер — средние переменные затраты (на единицу продукции). Тбд — точка безубыточности в денежном исчислении. Тбн — точка безубыточности в натуральном исчислении.

|

||||||

|

Последнее изменение этой страницы: 2016-04-19; просмотров: 178; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.8.49 (0.009 с.) |

,

, ,

,

,

,

, поэтому, продисконтировав платежи по этой ставке, с точностью до центов вы получите

, поэтому, продисконтировав платежи по этой ставке, с точностью до центов вы получите

.

. , а

, а  , есть инвестор Ольга, для которой

, есть инвестор Ольга, для которой  , а

, а  , и, наконец, есть инвестор Александр, для которого

, и, наконец, есть инвестор Александр, для которого  , а

, а  . Если мы меняем ставку дисконтирования (r) или RRR, то естественным образом меняется значение NPV. Мы получаем, как говорят математики, функцию, формула которой выглядит следующим образом:

. Если мы меняем ставку дисконтирования (r) или RRR, то естественным образом меняется значение NPV. Мы получаем, как говорят математики, функцию, формула которой выглядит следующим образом: .

.

, а при

, а при  . Очевидно, что в какой-то точке r* график пересечет горизонтальную ось, т.е. r* является корнем уравнения

. Очевидно, что в какой-то точке r* график пересечет горизонтальную ось, т.е. r* является корнем уравнения