Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Аналіз ліквідності і платоспроможності ТОВ «АгроСіч»Содержание книги

Поиск на нашем сайте

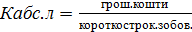

Аналіз ліквідності балансу полягає у порівнянні статей балансу, що згруповані за ознакою ліквідності та статей пасиву, що згруповані за ознакою термінів погашення. Аналіз ліквідності балансу може проводитись двома методами: коефіцієнтним та методом балансових пропорцій. Для оцінки ліквідності використовуються такі коефіцієнти: Коефіцієнт абсолютної ліквідності:

Аналізують цей показник в динаміці та порівнюють з рекомендованим значенням. Коефіцієнт абсолютної ліквідності вважається достатнім, якщо він більше 0,2. Однак, слід зважати на те, що на величину цього показника значною мірою впливають випадкові фактори, пов’язані з рухом грошових коштів. Тому для більш достовірної оцінки коефіцієнта абсолютної ліквідності його слід аналізувати не рідше 1 разу на місяць. Коефіцієнт поточної ліквідності:

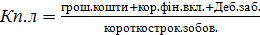

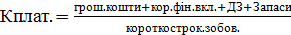

Рекомендоване значення цього показника – 0,8. Аналізують цей показник в динаміці та порівнюють з рекомендованим значенням. Аналіз ліквідності доповнюється аналізом платоспроможності, яка характеризує спроможність підприємства своєчасно та повністю виконати свої платіжні зобов’язання, які випливають із кредитних та інших операцій грошового характеру, що мають певні терміни сплати. Аналіз платоспроможності доцільно здійснювати як за поточний так і на прогнозований період. Коефіцієнт платоспроможності розраховуються за формулою:

Цей коефіцієнт має бути не менше 2, щоб підприємство після повернення всіх боргів мало у своєму розпорядженні кошти для поточної діяльності. Розраховуємо показники ліквідності для ТОВ „АгроСіч” і наведені результати відображаємо в таблицях: Таблиця 3.1 – Аналіз показників ліквідності ТОВ „АгроСіч” за 2011-2013 рр.. Показник Реком. Знач. 2011 р. 2012 р.

2013 р. Темп росту Поч. Кін. 2012 р. 2013 р. Коефіцієнт абсолютної ліквідності ≥0,2 0,01 0,014 0,021

0,017 80,95 Коефіцієнт поточної ліквідності ≥0,8 0,98 0,92 1,25

0,93 135,87 101,09 Коефіцієнт платоспроможності ≥2 2,26 2,35 3,31

2,38 140,85 101,28 В таблиці 3.1представлено аналіз ліквідності підприємства. Як бачимо коефіцієнт абсолютної ліквідності у 2001, 2012 і 2013 рр. дорівнював 0,014, 0,021 та 0,017 відповідно, що є значно менше, ніж рекомендоване значення (0,2). Отриманий результат свідчить про поганий фінансовий стан підприємства, тому що результат коефіцієнтів абсолютної ліквідності значно менший за оптимальне значення. Коефіцієнт поточної ліквідності збільшується у 2012 р. та 2013 р. порівняно з 2011 р. на 35,87 % та 1,09 % відповідно і становить: у 2011р. - 0,92, у 2012 – 1,25 та у 2013 – 0,93. Це є гарним результатом, адже значення коефіцієнта перевищують рекомендоване ( 0,8). Коефіцієнт платоспроможності протягом останніх трьох років також є вищим норми: 2,35, 3,31 та 2,38 у 2011 -2013 рр. (норматив = 2). Це свідчить про присутність на підприємстві достатніх запасів грошових резервів.

Умови ліквідності балансу Статті активу Умова ліквідності Статті пасиву Грошові кошти А1 ≥ П1 Кредиторська заборгованість Дебіторська заборгованість, короткострокові фінансові вкладення А2 ≥ П2 Короткострокові кредити Матеріально-виробничі запаси А3 ≥ П3 Довгострокові кредити Необоротні активи А4 ≤ П4 Власний капітал

Таблиця 3.2 – Умови ліквідності балансу ТОВ „АгроСіч” за 2011 рік (початок року) Статті активу Умова ліквідності Статті пасиву А1 < П1 А2 ≥ П2 А3 < П3 А4 < П4

Таблиця 3.3 – Умови ліквідності балансу ТОВ „АгроСіч” за 2011 р. (кінець року) Статті активу Умова ліквідності Статті пасиву А1 < П1 А2 < П2 А3 ≥ П3 А4 < П4

Таблиця 3.4 – Умови ліквідності балансу ТОВ „АгроСіч” за 2012 р. Статті активу Умова ліквідності Статті пасиву А1 < П1 А2 ≥ П2 А3 < П3 А4 < П4

Таблиця 3.5 – Умови ліквідності балансу ТОВ «АгроСіч» за 2013 р. Статті активу Умова ліквідності Статті пасиву А1 < П1 А2 ≥ П2 А3 ≥ П3 А4 < П4

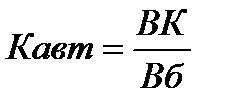

Проаналізувавши ліквідність балансу, можна сказати, що протягом 3-х років баланс є неліквідним. Адже у 2011, 2012 рр. виконувалась тільки одна рівність: дебіторська заборгованість > короткострокові кредити. Ситуація покращилась у 2013 році, коли стала виконуватись ще одна рівність: матеріально-виробничі запаси > довгострокові кредити. 4.Аналіз фінансової стійкості ТОВ „АгроСіч” Для аналізу фінансової стійкості підприємства з погляду структури джерел фінансування необхідно виконати обчислення на початок і кінець року значення наступних показників: - Коефіцієнт автономії (або коефіцієнт фінансової незалежності). Цей показник є однією з важливіших характеристик фінансової стійкості підприємства, який відображає його незалежність від зовнішніх джерел фінансування і визначає частку власних джерел коштів у загальній сумі джерел утворення майна. Обчислюється показник за формулою (4.1):

де Кавт – коефіцієнт автономії; ВК – власний капітал підприємства ; Вб – валюта балансу. Коефіцієнт автономії вважається достатнім, якщо його величина перевищує 0,5. Однак, жорстких нормативів до його величини немає, оскільки вона залежить від галузевих особливостей діяльності підприємства. - Коефіцієнт фінансового важеля. Розраховується за формулою (4.5):

Таблиця 4.1 - Аналіз показників фінансової стійкості за 2011 - 2013 р. Показник 2011 р. 2012 р.

2013 р. Темп росту, % Поч. року Кінець року 2012 р. 2013 р. Коефіцієнт автономії 0,33 0,35 0,45 0,39 1,29 1,11 Коефіцієнт фінансового важеля 1,84 1,2

1,57 0,65 0,85

За даними таблиць показників фінансової стійкості можна зробити висновок про те, що коефіцієнт автономії впродовж аналізованого періоду знаходився не на досить високому рівні. В 2011 році його значення дорівнювало 0,35, в 2012 році відбулося його зростання і він становив 0,45. В 2013 році відбулося він знову зменшився до значення 0,39. Тобто найкраще значення коефіцієнта автономії порівняно з рекомендованим (0,5) складалося у 2012 році. Коефіцієнт фінансового важеля протягом 2011-2013 рр. коливався в межах від 1,2 до 2.

Основою забезпечення фінансової рівноваги підприємства є наявність у підприємств власних обігових коштів.

необ кр кор об А Д ВК З А ВОК - + = - = , (4.3)де ВОК – власні обігові кошти; Аоб – оборотні активи; Зкор – короткострокові зобов'язання (короткострокові кредити і кредиторська заборгованість); ВК – власний капітал; Дкр – довгострокові зобов'язання; Анеоб – необоротні активи. Збільшення величини ВОК в динаміці свідчить про зростання фінансової стійкості підприємства. Відносним показником фінансової рівноваги в цьому випадку може бути коефіцієнт маневреності власного капіталу, котрий показує, яка частина власного капіталу фінансує оборотні активи.

ВК ВОК k ман = (4.4)

Важливий показник фінансового стану – забезпеченість матеріальних оборотних коштів (запасів і витрат) стійкими джерелами фінансування. Надлишок чи нестача планових джерел для формування запасів є одним із критеріїв оцінювання фінансової стійкості підприємства, відповідно до якого виділяють 4 типи фінансової стійкості.

1.Абсолютна короткострокова фінансова стійкість (джерела фінансування)

ВОК витрати і Запаси < ; (4.5)2.Нормальна короткострокова фінансова стійкість

план Ж Д витрати і Запаси ВОК < < (4.6)

ТМЦ під Кредити ВОК ДЖ план + = (4.7)де ДЖплан – планові джерела фінансування, ТМЦ – товаро-матеріальні цінності. 3.Передкризова (нестійка) фінансова стійкість, при якій порушується платіжний баланс, але зберігається можливість відновлення рівноваги платіжних засобів і платіжних зобов’язань за рахунок залучення тимчасово вільних джерел коштів (непростроченої заборгованості по зарплаті, бюджету, соцстраху, тощо)

де ДЖ т.в – джерела тимчасово вільні. 4.Кризова фінансова стійкість

Рівновага платіжного балансу в цьому випадку може бути забезпечена лише за рахунок прострочених платежів з оплати праці, позичок банку, постачальникам, бюджету тощо. А це означає, що підприємство знаходиться в кризовій ситуації. Результати розрахунків за аналізований період подаємо в наступних таблицях: Таблиця 4.4 - Визначення типу фінансової стійкості Показник 2011 р.

2012 р.

2013 р. Темп росту Поч. Кінець 2012 р. 2013 р. ВОК 1,31 1,23 Коефіцієнт маневреності 1,24 1,27 1,21 1,2 0,95 0,94 Запаси 1,07 1,19

Як бачимо, наявність власних обігових коштів, їх збільшення у 2012 та 2013 рр., перевищення величини ВОК над величиною запасів у 2011 р. (6750 > 3660) , у 2012 р. (8814 > 3916), у 2013 р. (8306 > 4360) свідчить про абсолютну короткострокову фінансову стійкість підприємства.

ВИСНОВКИ

Фінансовий стан – найважливіша характеристика економічної діяльності підприємства. Він відображає конкурентоспроможність підприємства, його потенціал в діловому співробітництві, оцінює в якій мірі гарантовані економічні інтереси самого підприємства та його партнерів за фінансовими та іншими відносинами. Без аналізу фінансового стану сьогодні стає неможливим функціонування будь якого суб’єкта економічної діяльності, включаючи і тих які з певних причин не переслідують мету максимізації прибутку. Стійке фінансове становище формується в процесі всієї виробничо-господарської або комерційної діяльності підприємства. Стійка діяльність підприємства залежить як від обґрунтованості стратегії розвитку, маркетингової політики, від ефективного використання всіх існуючих в його розпорядженні ресурсів, так і від зовнішніх умов. має абсолютну фінансову стійкість підприємства у 2009, 2010 і у 2011 роках , перевищення величини ВОК над величиною запасів і витрат у 2009 р. (5476.8 > 1734.8) , у 2010 р. (6458.6 > 1235), свідчить про абсолютну фінансову стійкість підприємства. У 2011 році (7318 > 1560.6) відбулося також збільшення власних обігових коштів, що призвело до стабільного стану підприємства і у 2011 році. По показниках фінансової стійкості можна зробити висновок про те, що коефіцієнт автономії впродовж аналізованого періоду знаходився на високому рівні. Що стосується показників ліквідності, то проаналізувавши їх можна зробити висновок, що баланс за досліджуваний період високоліквідний. Щороку збільшується кількість грошових коштів і зменшується кредиторська заборгованість. По проведеному фінансовому аналізі можна зробити висновок, що підприємство в цілому має дуже добрі результати по всім показникам, воно знаходиться в стабільному стані через присутність достатніх грошових коштів. Наявність великої кількості грошових коштів ще не означає, що підприємство гарно ними розпоряджається. Проаналізувавши всі показники, пропонуємо такі заходи для підприємства: - проведення реструктуризації активів підприємства; - перетворення в грошову форму наявних матеріальних та фінансових активів підприємства. - постійний моніторинг зовнішнього і внутрішнього стану підприємства; - розробку заходів із зниження зовнішньої вразливості підприємства; - розробку підготовчих планів при виникненні проблемних ситуацій, здійсненні попередніх заходів для їхнього забезпечення; - впровадження планів практичних заходів при виникненні кризової ситуації, прийняття ризикових і нестандартних рішень у випадку відхилення розвитку ситуації; - координацію дій всіх учасників і контроль за виконанням заходів та їхніми результатами.

СПИСОК ВИКОРИСТАНОЇ ЛІТЕРАТУРИ: 1. Бень Т.Г., Довбня С.Б. Інтегральна оцінка фінансового стану підприємства // Фінанси України. 2004. - № 6 - с. 53 - 60. 2. Білик М. Удосконалення методичних підходів до аналізу фінансового стану підприємства//Економіст. - 2003. - №11. - с. 40-43. 3. Кручок С.І. Оцінка фінансового стану підприємств // Фінанси України. 2004.-№8-с. 41 -47. 4. Павловська О.В. Удосконалення методів аналізу фінансового стану підприємств // Фінанси України. -2003. - №11. -с.55-61. 5. Абрютина М.С., Грачев А.В. Анализ финансово-экономической деятельности предприятия. //Учебно- практическое пособие 2-е изд., испр.- М. : Издательство «Дело и Сервис», 2002.-256 с. 6. Бандурка О.М., Коробков М.Я., Орлов П.І., Петрова К.Л. Фінансова діяльність підприємства. - К.: Либідь, 1998. – 312 с. 7. Буряк П.Ю., Римар М.В., Бець Т.М. Фінансово-економічний аналіз.//Підручник-К.:ВД „Професіонал”.2004.-528с. 8. Зятковський І.В. Фінанси підприємств. - Тернопіль: Економічна думка, 2004. – 248 с. 9. Макарчук І. Основні показники оцінки платоспроможності та ліквідності підприємств та методика їх визначення // Формування ринкових відносин в Україні. - 2008. - №7. - С. 36-41. 10. Поддерьогін А.М. Фінанси підприємств: Підручник. - К.: КНЕУ, 2000. - 460с. 11. Шило В.П., Верхоглядова Н.І., Ільїна С.Б., Темченко А.Г., Брадул О.М. Аналіз фінансового стану виробничої та комерційної діяльності підприємства: Навч. посіб-К.: Кондор, 2005р.-240с 12. Череп А.В. Економічний аналіз: Навч.посібник. - К.: Кондор, 2005. - 160с. 13. Теорія економічного аналізу: Навч. посібник/Т.М. Чебан, Т.А. Калінська, І.О. Дмитрієнко: За ред. проф. В.Є. Труша.- К.: Центр навч. літератури, 2003. - 214с. 14. Мних Є.В. Економічний аналіз: Підручник.- К.: Центр навчальної літератури, 2003.- 412с.

|

||||

|

Последнее изменение этой страницы: 2024-06-27; просмотров: 5; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.133.122.95 (0.013 с.) |

(3.1)

(3.1) (3.2)

(3.2) (3.3)

(3.3) (4.1)

(4.1)  (4.2)

(4.2) (4.8)

(4.8) (2.9)

(2.9)