Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Обзор российского рынка ипотечного кредитования

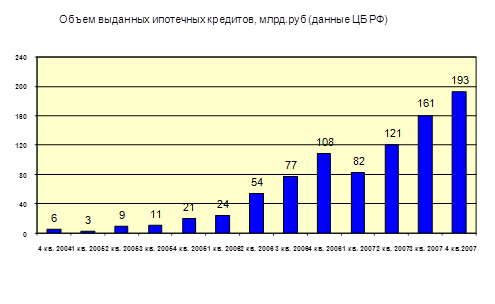

Развитие ипотечного кредитования, наряду с потребительским кредитованием и кредитованием малого бизнеса, является одним из приоритетных направлений стратегии развития банковского сектора Российской Федерации. Российский рынок ипотечного кредитования характеризуется высокими темпами роста. Рынок ипотечного кредитования продолжает демонстрировать стремительные темпы роста на фоне рекордно высоких цен на недвижимость, растущей инфляции и кризиса ликвидности на мировых рынках капитала. По прогнозам экспертов «Альфа-Банка», в текущем году объем российского рынка ипотечного кредитования увеличится на 35-50%. 2007 г. можно назвать годом усиления экономического роста России, рекордного объёма инвестиций со стороны зарубежных партнёров и годом активизации деятельности на российском рынке иностранных банков и иных иностранных финансовых институтов. В сфере ипотечного кредитования можно отметить высокие темпы развития ипотечного рынка, а также самодостаточность банковской системы России, устойчивость и надёжность которой особенно проявились на фоне разразившегося мирового финансового кризиса. За период 2002 по 2006 год он увеличился с 3,6 миллиардов рублей до 264 миллиардов рублей. Только за первое полугодие 2007 г. объём ипотечных сделок на приобретение жилых помещений составил 206,0 млрд руб., что составило 78% от годового объёма сделок за весь 2006 г., а за 9 месяцев 2007 г. ипотечных кредитов было выдано почти на 364,0 млрд руб. За весь 2007 год было выдано ипотечных кредитов на сумму около 500,0 млрд. руб., что в полтора раза больше, чем в 2006 году.

Объем выданных ипотечных кредитов, млрд. руб.

Из негативных тенденций 2007 г. можно отметить значительный рост инфляции, размер которой по итогам года составил почти 12%, и дефицит ликвидности из-за разразившегося мирового финансового кризиса, с которым российские банки столкнулись во втором полугодии. Доля ипотеки в банковских кредитах физ. лицам (без учета рефинансированных кредитов) растет и составляет на 1 апреля 2008 года 27%, тогда как на начало 2007 года 19%, а на 2005 год около 7%. Хотя конечно доля ипотеки еще низка, даже в странах Восточной Европы этот показатель превышает 50%, не говоря уже о наиболее развитых странах, где он больше 80%.

Динамика ипотеки и прочих потребкредитов на балансах банков

С тех пор как в России появилась ипотека, ставки по кредитам плавно снижались. В 2008 году впервые они пошли вверх. Если в 2001 году ставки по кредитам составляли порядка 16-18% в валюте и 23-25% в рублях, то к 2007 году размер ставок снизился до 11-12% в валюте и 13-16% в рублях, хотя это существенно превышает общемировой уровень. Если говорить о снижении процентных ставок по ипотечным кредитам, то в ближайшей перспективе это вряд ли произойдёт. Скорее всего, ставки останутся на том же уровне либо повысятся ещё на 0,5 — 1% из-за сохраняющегося с 2008 г. в России уровня инфляции и продолжающегося кризиса на мировых финансовых рынках. На сегодняшний день рынок ипотечного кредитования в России сохраняет значительный потенциал. По мнению экспертов Международной финансовой корпорации (IFC) - инвестиционного подразделения группы Всемирного банка, на сегодняшний день Россия обладает наибольшим среди европейских стран потенциалом ипотечного рынка, емкость рынка оценивается в 10 - 30 млрд. долларов США. Рынок ипотечного кредитования в России, за исключением столичных регионов (Москва, Санкт-Петербург), является высоко концентрированным. На российском ипотечном рынке присутствует около 600 российских банков, однако более 50% объема рынка формируют всего 8-10 участников (рис. 3). Согласно данным Ассоциации российских банков (АРБ), на российском рынке ипотечного кредитования свои услуги предлагают более 140 банков.

Структура российского рынка ипотечного кредитования по участникам, % от выдаваемых кредитов (по данным АРБ)

Рынок ипотеки в России по-прежнему сильно дифференцирован, и структура выдачи кредитов по федеральным округам крайне неоднородна. Однако прирост в выдаче кредитов был достаточно равномерным. По предварительным данным АИЖК, в среднем по всем регионам объем ипотечного кредитования увеличился в 1,33 раза, а в регионах, где ипотечное кредитование только зарождается, прирост был максимальным — более чем в 5 раз (Чеченская республика, Кабардино-Балкария, Ненецкий автономный округ).

Следует отметить обратную пропорцию между растущей стоимостью жилья и количеством выданных кредитов по округам. За 2007 г. по стоимостному показателю лидирует Центральный ФО - 28%, а в количественном на его долю приходится только 18%. Обратная ситуация с лидером по количеству выданных кредитов Приволжским ФО – 26% по количеству и только 18% по стоимости (данные ЦБ РФ и АИЖК). Диспропорция количества выданных кредитов по федеральным округам была значительной на протяжении всего 2007 г. Так, наибольшее их количество за 2007 г. пришлось на уже упомянутый Приволжский ФО и на Сибирский ФО – 21%. Остальные округа: Центральный ФО – 18 %, Уральский ФО – 15%, Северо-западный ФО – 8%, Южный ФО – 7% и Дальневосточный ФО – 5% (данные ЦБ РФ, расчёты Евротрастбанка). Регионами – лидерами по объему выдачи ипотечных кредитов за 2007 г. стали: Москва и Московская область – 20%, Тюменская область – 6,7%, Санкт-Петербург – 6,6%, Свердловская область – 3,8%, Новосибирская область – 3,6% (данные ЦБ РФ, расчёты Евротрастбанка). Таким образом, в 2007 г. ипотечные программы стали активно продвигаться по всей стране, в том числе за счет наращивания филиальных сетей и расширения сферы деятельности крупных банков. Например, Европейский трастовый банк обеспечил своё присутствие более чем в 40 областях, а в текущем году планирует дальнейшее увеличение количества филиалов и максимальный охват регионов России. Рынок ипотечных ценных бумаг в России ещё очень молодой, и класс инвесторов, готовых вкладывать средства в подобные бумаги, ещё не сложился. Об этом говорит тот факт, что из 9 выпусков ипотечных ценных бумаг на территории России было размещено всего 2, а остальные имели трансграничную секьюритизацию и размещались на зарубежных рынках. И, к сожалению, ситуация в этом вопросе продолжает оставаться прежней, несмотря на то, что в России есть институты, денежные средства которых могли бы с большим успехом использоваться в качестве инвестиций в ипотечные ценные бумаги. К таким институтам, прежде всего, относятся Пенсионный фонд РФ и страховые компании, имеющие страховые резервы. Если говорить о выпуске ипотечных ценных бумаг на международных рынках, то иностранных инвесторов до недавнего времени было много. Однако из-за продолжающегося финансового кризиса они значительно снизили свой интерес к таким бумагам. Возобновление размещения ипотечных ценных бумаг станет возможным в первую очередь на международных рынках и, скорее всего, не ранее второй половины или даже конца 2008 г., когда, по прогнозам экспертов, на них произойдет стабилизация. Что касается России, то вряд ли следует ожидать рыночного размещения ипотечных ценных бумаг ранее 2009 г., и то при условии, что удастся решить вопрос о присутствии на внутреннем рынке Пенсионного фонда РФ и увеличить количество страховых компаний, изъявивших желание инвестировать в долговые инструменты. Конечно, рынок ипотечного кредитования в нашей стране сильно отличается от более развитого рынка США. Объёмы ипотечного кредитования в Росси не превышают 2% ВВП, в то время как в США этот показатель доходит до 60%. Кроме того, практически все выданные в России кредиты – это кредиты с фиксированной процентной ставкой, а в США основную долю составляли кредиты с плавающей процентной ставкой. К тому же, спрос на жилье у нас по-прежнему в разы превышает предложение, в связи с чем вряд ли можно ожидать резкого падения цен. Так, по итогам 2007 г. по данным Ростата России введено в эксплуатацию 60,4 млн кв. м жилья, тогда как спрос по оценкам Правительства России составляет не менее 100 млн кв. м.

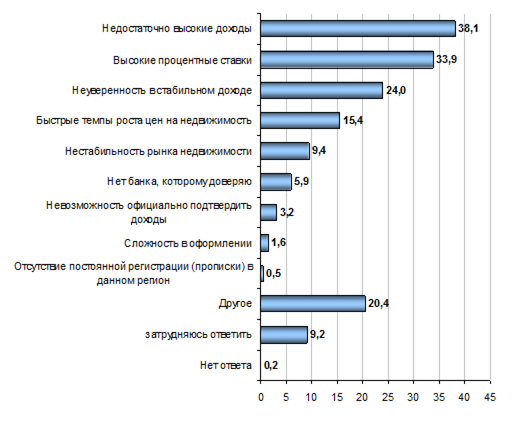

Основные факторы отказа от ипотечного кредитования, актуальные в настоящее время для россиян, раскрывают результаты исследования, проведенного компанией Business Vision (рис. 4). Наиболее часто жители российских городов не прибегают к ипотечному кредитованию в связи с отсутствием необходимых доходов (для 38,1% горожан отказ от ипотечного кредитования при покупке квартиры оказывается связан с уровнем собственных доходов в сопоставлении со стоимостью недвижимости и предлагаемыми условиями кредитования). Вместе с тем, примечательно, что для 33,9% горожан отказ от ипотечного кредитования при покупке квартиры оказывается связан с величиной процентной ставки. Так, 24% участников опроса не взяли ипотечный кредит в связи с неуверенностью в стабильности доходв, 15,4% - в связи с быстрыми темпами роста цен на недвижимость.

Причины отказа от ипотечного кредитования, % от числа городских жителей, купивших квартиру, но не взявших при этом ипотечный кредит (по результатам исследований компании Business Vision)

Ситуация с недостаточной популярностью ипотечного кредитования примечательна тем, что она проявляется в условиях значительного превышения спроса над предложением. Состояние жилищного фонда сегодня не отвечает потребностям населения. Лишь около 15% населения крупнейших российских городов удовлетворены своими жилищными условиями. Почти пятая часть населения крупных городов планирует покупку жилья в ближайшие пять лет. Количество аварийных и ветхих домов превышает предельно допустимую норму. Кроме этого, в ветхий фонд ежегодно переходит практически 5 млн. кв. м жилья. Результаты исследований свидетельствуют о том, что доверие к ипотечным кредитам по сравнению с другими вариантами покупки жилья пока невелико. Значительно большим доверием среди потребителей пользуется, в частности, покупка жилья с рассрочкой платежа от строительной компании. Исследование, проведенное компанией Business Vision, показало, что данный вариант по отношению к банковскому кредиту считает для себя «безусловно выгодным» в 4 раза большее число будущих покупателей жилья.

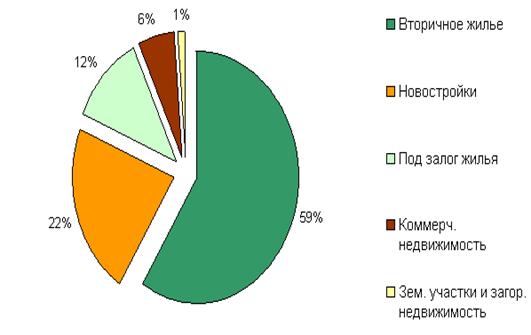

Сдерживающее влияние на увеличение спроса в сегменте ипотечного кредитования в значительной мере оказывают и высокие процентные ставки по кредитам. В настоящее время для 70% потребителей основным критерием выбора банка являются низкие ставки по ипотечному кредитованию. Несмотря на присутствие факторов, сдерживающих потребительский спрос, средний размер ипотечного кредита в первом квартале 2007 года по сравнению с аналогичным периодом 2006 года вырос на 5-10%. Преимущественная часть россиян, купивших недвижимость в течение 2007 года, считает ипотеку выгодной (72%). Лишь 4% россиян, купивших недвижимость в 2007 году, полагают, что ипотечное кредитование не является выгодным. Основным преимуществом обращения к ипотеке, по мнению большинства жителей российских городов, является возможность сразу получить. Структура потребительского спроса на различные виды ипотечных кредитов в настоящее время выглядит следующим образом: наиболее востребованы кредиты на покупку вторичного жилья (59%); кредиты на покупку квартир в новостройках востребованы существенно меньше (22%), что во многом связано с ограничениями, накладываемыми сотрудничеством банков с застройщиками. Кредит под залог имеющегося жилья востребован (12%), однако банковские предложения в этом сегменте минимальны. Спрос на ипотеку коммерческой недвижимости находится скорее в зародышевом состоянии (6%). Практически отсутствует спрос на ипотеку земельных участков, загородной недвижимости (1%).

Структура российского рынка ипотечного кредитования по видам выдаваемых кредитов, % (по данным компании «Мой Дом»)

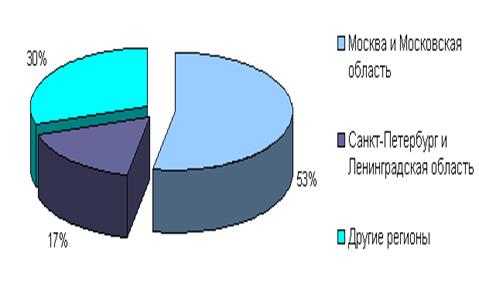

Ключевой тенденцией текущего года на рынке ипотеки станет увеличение доли ипотечного кредитования в нестоличных регионах. К концу 2007 года доля нестоличных регионов в общем объеме ипотечного кредитования была сравнима с рынками Московской и Ленинградской областей. Объёмы ипотечного кредитования будут распределяться примерно следующим образом: Москва и Московская область – 53%, Санкт-Петербург и Ленинградская область – 17% и другие регионы России – 30%.

Доли регионов в объеме российского рынка ипотечного кредитования в 2007 году.

Инструменты ипотечного кредитования, В системе мер по становлению и развитию жилищного ипотечного кредитования в банке важное место отводится обоснованию выбора инструментов ипотечного кредитования. Под инструментами ипотечного кредитования понимается механизм расчета платежей заемщика по кредиту, включающий способы погашения основного долга и уплаты процентов по кредиту. Инструменты ипотечного кредитования определяют форму организации денежного потока по долгосрочному ипотечному кредиту. Инструменты ипотечного кредитования призваны увязать интересы кредитора и заемщика путем: - обеспечения прибыльности ипотечной деятельности и возвратности средств кредитора, защиты его средств от инфляции;

- снижение рисков ипотечного кредитования; - обеспечения таких условий кредитования, при которых кредит становится доступным для заемщика. Выбор инструмента кредитования обусловлен рядом факторов, среди которых можно назвать следующие: - ситуация в экономике (уровень инфляции, доходы населения, денежная политика правительства и т.п.); - источники и цена привлеченных средств для выдачи ипотечных кредитов; - необходимость обеспечения простоты и доступности для понимания расчетов по кредитам.[1] Все инструменты ипотечного кредитования могут быть как самоамортизирующимися (предусматривающими равномерные выплаты – постоянный ипотечный кредит), так и с «шаровым» платежом, с фиксированными выплатами основной суммы долга, нарастающими платежами, с переменной ставкой.[2] Первая группа кредитов - стандартный ипотечный кредит предполагает такую организацию денежного потока, при которой платежи по кредиту осуществляются в виде равных, как правило ежемесячных, взносов. Такой кредит называется аннуитетный ипотечный кредит. Срочный аннуитет ‑ это денежный поток с равными поступлениями в течение ограниченного времени. Поступления делаются в конце (или в начале) равных временных интервалов. Для расчета платежей по кредиту применяется следующая формула: P´r

1-(1+r) -n где: R ‑ размер месячного платежа по кредиту; P ‑ сумма ипотечного кредита; n ‑ общее число платежей по кредиту за весь срок кредита (количество месяцев); r ‑ процентная ставка по кредиту за месяц.[3] Платеж по кредиту осуществляется ежемесячно. Заемщик ежемесячно выплачивает равные суммы, часть которой идет на погашение кредита и часть – на уплату начисленных за месяц процентов, что, во-первых, дает стабильность заемщику в размере его расходов по кредиту, во-вторых, поскольку проценты начисляются на остаток невыплаченной суммы по кредиту, то заемщик выплачивает процентов меньше, чем если бы не осуществлялось ежемесячное погашение части основного долга и проценты начислялись бы на всю сумму полученного кредита. Банк в свою очередь наряду с начисленными процентами получает в погашение часть выданного кредита, т.е. данный вариант наиболее удобен для России.[4] В целях анализа, а также по просьбе заемщика может быть рассчитан баланс основной суммы кредита на любой месяц кредитного срока. При этом используется следующая формула:

1-(1+r) -t

r

где: P t ‑ баланс долга на конец t-го периода; R ‑ размер ежемесячного взноса; t ‑ оставшееся число платежей (количество месяцев) до окончания кредитного срока; r ‑ процентная ставка по кредиту за месяц. Модификацией стандартного аннуитетного кредита с ежемесячными платежами является ипотечный кредит с двухнедельной периодичностью платежей, который позволяет сократить срок кредита и общую сумму процентных платежей. Вторая группа кредитов ‑ ипотечные кредиты с переменными выплатами ‑ подразделяется на две подгруппы: кредиты, размеры платежей по которым определяются сразу при заключении кредитного договора, и кредиты с альтернативными инструментами ипотечного кредитования, использующие индексирующие коэффициенты. Среди кредитов второй группы наиболее распространенными являются кредиты с переменной процентной ставкой, кредиты с фиксированной выплатой основной суммы долга, кредиты с «шаровым» платежом, ипотека с ростом платежей, индексируемые кредиты. В условиях нестабильной экономики наиболее приемлем кредит с переменной процентной ставкой. В его основе лежит пересмотр процентной ставки в зависимости от изменения ситуации на финансовом рынке, то есть в соответствии с изменением стоимости привлекаемых ресурсов. Изначально расчеты проводятся по формуле стандартного аннуитетного ипотечного кредита. Полученная таким образом сумма платежа действует до пересмотра процентной ставки. Затем аналогичный расчет, учитывающий новую процентную ставку, делается на оставшийся срок кредита и так далее для каждого периода кредита, характеризующегося переменной ставкой. При использовании данного кредитного инструмента важно обосновать подход к выбору индекса, на основе которого меняется процентная ставка по кредиту. В качестве индексирующих показателей могут быть использованы доходность государственных ценных бумаг; ставки по межбанковским кредитам; ставка LIBOR (Лондонская межбанковская ставка предложения кредитных ресурсов в долларах США); средний процент по депозитным сертификатам коммерческих банков; курс доллара США и т. д. Выбор индекса обусловлен прежде всего показателем, в наибольшей степени характеризующим стоимость ресурсов, за счет которых предоставляются ипотечные кредиты. Применяя кредит с переменной процентной ставкой, можно столкнуться с рядом проблем, а именно: - не все устанавливаемые индексы для пересмотра процентной ставки верно отражают инфляцию и реальную стоимость ресурсов; - частый пересмотр процентной ставки делает кредит менее привлекательным; - возможна несопоставимость платежей по кредиту и доходов заемщика; - относительная сложность инструмента. При использовании кредита с переменной процентной ставкой процент по нему, как правило, устанавливается на 1,5‑2% ниже, чем по кредитам с фиксированной процентной ставкой. Чтобы повысить привлекательность для заемщиков ипотечных кредитов с переменной процентной ставкой, применяется механизм регулирования процентной ставки. Суть регулирования заключается в установлении ограничений на максимальный уровень процентной ставки. При этом возможно одновременно определить максимально допустимое увеличение процента в течение одного года и максимальный предел увеличения процента за весь кредитный период. Однако в целях защиты интересов банка может быть установлен минимальный уровень процентной ставки. Кредит с фиксированной выплатой основной суммы долга широко применялся банками в практике потребительского кредитования. При этом заемщик осуществляет равновеликие платежи в счет погашения основной суммы долга, а проценты начисляются на оставшуюся часть долга и вносятся в составе общего платежа. Таким образом, величина ежемесячного платежа изменяется в сторону уменьшения. Недостатком данного кредитного инструмента является значительная нагрузка на заемщика в первые месяцы, что приводит к возрастанию риска невозврата. Кроме того, увеличивается требуемый порог платежеспособности потенциального заемщика, ограничивается число возможных пользователей ипотечного кредита. Учитывая эти моменты, можно сделать вывод, что кредит с фиксированной суммой основного долга в меньшей степени подходит для практики ипотечного кредитования. В последнее время достаточно широкое применение в практике зарубежных банков нашли кредиты с «шаровым» платежом, когда предусматривается крупный итоговый («шаровой») платеж в счет погашения основного долга. Разновидностями такого рода кредитов являются кредиты, предполагающие: в течение кредитного периода выплату только процентов, а в конце срока «шаровой» платеж в счет погашения долга; частичную амортизацию кредита с итоговым «шаровым» платежом, то есть в течение кредитного срока уплачиваются проценты и частично погашается основной долг, а в конце срока вносится оставшаяся часть долга; замораживание процентных выплат до конца срока кредита, по окончании срока выплачивается вся сумма кредита и начисленный сложный процент. Недостатком кредита с «шаровым» платежом является повышенный риск невозврата кредита, то есть кредитный риск. Это связано с тем, что возврат основной суммы отодвигается на конец срока, поэтому велика вероятность изменения финансового положения заемщика, которое может привести к его неплатежеспособности. Кроме того, с течением времени возрастает риск изменения стоимости залога, вероятность снижения цен на недвижимость, что приобретает особую значимость в условиях погашения основной суммы долга в конце срока. Индексируемые инструменты ипотечного кредитования были разработаны для стран с высокой инфляцией. Среди таких инструментов следует назвать кредит с индексацией непогашенной суммы долга и кредит с двойной индексацией. Кредит с индексацией долга предполагает корректировку непогашенной суммы долга на основе выбранного индекса. В качестве индекса берутся различные показатели в зависимости от ситуации в экономике, а также от источников и стоимости ресурсов, привлекаемых для выдачи ипотечных кредитов, ‑ индекс потребительских цен, доллар США, индекс минимальной заработной платы, уровень инфляции и др. Такой инструмент позволяет производить погашение кредита одинаковыми платежами в реальных суммах при изменении номинальных величин платежей. Инфляционный риск при этом целиком переносится на заемщика. В то же время возрастает кредитный риск, так как рост индекса может опережать рост реального дохода заемщика. Кредит с двойной индексацией позволяет более равномерно распределить риски между заемщиком и кредитором. Применяются два индекса: платежи индексируются по какому-либо показателю дохода, обеспечивая тем самым возвратность кредита и его доступность; номинальный непогашенный остаток кредита индексируется по индексу, отражающему уровень инфляции (стоимости потребительской корзины и т. д.), что позволяет защитить реальную стоимость капитала кредитора. Таким образом, в заранее оговоренное время (чем выше инфляция, тем чаще) меняется номинальная стоимость платежей с учетом изменений в индексе заработной платы, а номинальная стоимость непогашенного остатка долга изменяется с учетом динамики индекса инфляции.[5] Разновидностью кредита с двойной индексацией является кредит с регулируемой отсрочкой платежа, который предполагает применение двух процентных ставок. Одна процентная ставка должна обеспечить прибыльность кредитных организаций для банка, а другая – сделать кредит доступным для заемщика. Первая ставка, более высокая, называется «Контрактной ставкой» т определяет размер платежа, который сделает кредитование рентабельным для банка и который клиент должен был бы в принципе выплачивать банку. Размер этого процента регулярно рассчитывается на основе ставки процента на межбанковском рынке кредитов. Однако в действительности регулярные ежемесячные платежи по кредиту заемщик делает по достаточно низкой ставке, которая называется «платежной». Разница между величиной, которую клиент должен банку по контрактной ставке, и тем, что он платит по платежной ставке, регулярно прибавляется к сумме основного долга заемщика. Величина ежемесячного платежа заемщика периодически пересчитывается исходя из возросшей суммы задолженности таким образом, чтобы к концу срока клиент погасил ее полностью. Можно сказать, что платежи по полной «контрактной» процентной ставке взимаются в более поздний период. В то же время использование кредитных инструментов (в частности, инструмент с регулируемой отсрочкой платежей) с индексацией основной суммы долга сопряжено с проблемой роста кредитной задолженности или «негативной амортизации», что увеличивает риск ликвидности, который означает, что приток наличных средств в банк может оказаться недостаточным по сравнению с величиной платежей по требованиям вкладчиков (включая платежи по процентам). Очевидно, что риск ликвидности выше для тех банков, пассивы которых сконцентрированы в краткосрочных депозитах, а активы - в долгосрочных кредитах. Поскольку существует множество различных видов ипотек (некоторые из них предусматривают равновеликие выплаты, в то время как другие - переменные платежи) и поскольку сумма залога по ним может быть различна, необходимо с должным вниманием и осторожностью относится к определению сумм и времени осуществления платежей при оценке риска и требуемой ставки.

|

||||||||||||

|

Последнее изменение этой страницы: 2020-12-17; просмотров: 123; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.223.159.195 (0.048 с.) |

R =

R =