Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Звіт про проходження практикиСтр 1 из 4Следующая ⇒

Рой Наталья Миколаївна яка навчається в Українському Фінансовому Економічному Інституті по спеціальності “Фінанси” в ЗАО “Албфа Банк” з “05” лютого 2001р. по “16” квітня 2001р.

Керівники практики:

Від кафедри __________ Павловська О. В. Фінансових дисциплін (підпис) кандидат ек. наук

Від ЗАО “Альфа Банк” __________ Крамаренко Н. Л. (підпис) головний бухгалтер

ЗВІТ

про проходження практики по спеціальності “Фінанси” з “05” лютого 2001р. по “16” квітня 2001р.

База практики: ЗАО “Альфа Банк” Студентки IV курсу економічного факультету __________ Рой Н. М.

Керівники практики: Від кафедри __________ Павловська О. В. Фінансових дисциплін (підпис) кандидат ек. наук

Від ЗАО “Альфа Банк” __________ Крамаренко Н. Л. (підпис) головний бухгалтер

Методичні принципи бухгалтерського обліку. Оцінка активів та зобов ’ язань – оцінка окремих активів та зобов’язань здійснюється за історичною вартістю, без урахування ані змін загального рівня цін, ані конкретних цін на активи банку і обліковуються: активи – за первісною (історичною) вартістю за сумою фактично сплачених за них коштів; зобов ’ язання – за вартістю їх виникнення (за сумою мобілізованих коштів в обмін на зобов’язання). Активи та зобов'язання в іноземній валюті переоцінюються щоденно, в кінці операційного дня після завершення всіх операцій, в еквіваленті національної валюти по курсу НБУ на день здійснення операцій. Приведення вартості активів у відповідність до ринкових цін здійснюється шляхом їх переоцінки. Всі операції відображаються у бухгалтерському обліку в день їх здійснення, тобто в день виникнення прав (активів) або зобов’язань (пасивів) незалежно від дати руху коштів за ними. Усі рахунки активів та пасивів оцінюються окремо і відображаються в розгорнутому вигляді. Залишки за балансовими рахунками на початок 2001 року відповідають залишкам на кінець 2000 року. Активи – це ресурси, що контролюються банком в результаті попередніх подій і з яких передбачається отримання майбутньої економічної вигоди, яка врешті призведе до потоку коштів для Банку. Майбутня економічна вигода, що втілена в актив Банку, отримується шляхом: - використання активу для надання послуг; - обміну одного активу на інший; - використання активу для погашення зобов’язань. Активи поділяються на наступні основні види: - банкноти та монету; - кошти на кореспондентських рахунках; - основні засоби та нематеріальні активи; - дебіторську заборгованість за операціями з клієнтами, банками та іншими суб’єктами; - дебіторську заборгованість за фінансовими та господарськими операціями Банку; - господарські матеріали; - запаси товарно-матеріальних цінностей; - витрати майбутніх періодів. Активи характеризують склад, розміщення і використання грошових коштів, згрупованих за їх економічним значенням в процесі відтворення.

Доходи та витрати Доходи банку – це збільшення економічної вигоди протягом звітного періоду у формі припливу коштів, зростання активів або зменшення зобов’язань, що впливає на збільшення капіталу і не є внесками засновників Банку. Витрати банку – це зменшення економічної вигоди у звітному періоді у формі відпливу коштів використання активів, або виникнення заборгованості, що впливає на зменшення власного капіталу і не являється розподіленням між засновниками Банку. При визнанні доходів та витрат Банком застосовується принцип нарахування, тобто усі доходи і витрати, що відносяться до звітного періоду, відображаються у цьому ж періоді незалежно від того, коли отримані кошти. Облік операцій здійснюється згідно з Правилами бухгалтерського обліку процентних і комісійних доходів і витрат банків, затверджених постановою Правління НБУ від 25.09.97року №316 (із змінами і доповненнями). Проценти за наданими та отриманими позиками, депозитами нараховуються щомісячно в останній робочий день. При розрахунку процентів для визначення кількості днів застосовуються: - для гривневих кредитів – метод “факт/факт”. Фактична кількість днів у місяці та році; - для кредитів, виданих в іноземній валюті – метод “факт/360”. Фактична кількість днів у місяці, але умовно у році 360 днів. У разі, коли фінансове становище клієнта погіршилося настільки, що немає впевненості в отриманні доходів, і керівництво Банку приймає рішення про визнання його сумнівним дебітором і передає його справу до суду, в такому випадку Банк переходить до касового методу врахування доходів. Касовий метод застосовується при отриманні доходу за разові послуги та за касове обслуговування. Винагороди, комісійні та інші прибутки відображаються в міру виконання операцій. Доходи (витрати) вважаються непередбаченими, якщо вони відповідають таким ознакам: - виникають у разі надзвичайних подій і мають одноразовий характер – прибуток (збиток) буде визначений тільки за фактом подій; - не повторюються по суті (виникли через зміни у правилах бухгалтерського обліку активів і пасивів). Непередбачені доходи (витрати) обліковуються на рахунках 6809, 7809. Отримані доходи, які належать до майбутніх періодів, обліковуються як відстрочені доходи на балансовому рахунку 3600 “Доходи майбутніх періодів”. Здійснені витрати та платежі, які належать до майбутніх періодів, обліковуються як відстрочені витрати на балансовому рахунку 3500 “Витрати майбутніх періодів”. Дивіденди, які отримуються, визнаються у тому періоді, у якому Банк отримує інформацію про їх оголошення. Обороти і залишки за рахунками доходів та витрат накопичуються з початку звітного року і в кінці року закриваються на рахунок 5040 “Прибуток чи збиток минулого року, що очікує затвердження”. У фінансових звітах Банк відносить до відповідної статті звіту суми доходів і витрат за кожним фінансовим інструментом на кожну звітну дату в межах принципу обережності.

4. Характеристика окремих підрозділів ЗАО “Альфа Банк”

Кредитний відділ ЗАО “Альфа Банк” здійснює кредитні операції відповідно до основних напрямків кредитної діяльності банку на підставі чинного законодавства України, свого Статуту, Ліцензії Національного банку України на право проведення активних операцій, нормативних актів НБУ та внутрішніх Положень.

При проведенні кредитної діяльності дії Банку спрямовуються на поєднання інтересів Банку, його вкладників та суб’єктів господарської діяльності з урахуванням загальнодержавних інтересів. Джерелом формування банківських кредитних ресурсів є: - власні кошти банку; - залишки на поточних рахунках; - кошти юридичних та фізичних осіб, залучені на депозитні рахунки до запитання чи строкові; - міжбанківські кредити та кредити, куплені на кредитних аукціонах; - кредити, надані міжнародними фінансовими організаціями та іноземними банками; Банком надаються кредити суб’єктам господарської діяльності, незалежно від форми їх власності як у гривні так і в іноземній валюті, а також кредити у гривні на споживчі цілі фізичним особам. Рішення щодо можливості надання кредитів приймається колегіально Кредитним комітетом Банку, що діє на підставі положення про Кредитний комітет, затвердженого Правлінням Банку. Облікова політика Банку спрямована на забезпечення своєчасного і достовірного обліку заборгованості по наданих кредитах на відповідних рахунках ІІ класу балансу, які відкриваються для кожного контрагента, по кожній угоді, виду операції, строку та напрямку використання коштів. Здійснюється постійний контроль за погашенням заборгованості у визначений строк та встановленій черговості чи віднесення її на рахунок простроченої, пролонгованої або сумнівної заборгованості. При перенесенні строку погашення кредиту на більш пізній строк (пролонгації), бухгалтерська проводка здійснюється у день, коли підписана угода з клієнтом про пролонгацію. При порушенні строків погашення кредиту або (та) виплати доходів за ними, суми непогашених в строк платежів переносяться на відповідні рахунки по обліку простроченої заборгованості. Бухгалтерська проводка по перенесенню заборгованості на рахунки простроченої заборгованості здійснюється: ¨ за кредитами – на слідуючий робочий день після строку повернення, обумовленому в кредитному договорі; ¨ за процентами – на 8-й день після строку виплати, обумовленому в кредитному договорі. У випадку, якщо день перенесення сум заборгованості на рахунки простроченої заборгованості співпадають з загальновихідними або святковими днями, операція по перенесенню здійснюється на слідуючий робочий день після загальновихідних (святкових) днів.

При перенесенні заборгованості за кредитами або доходами на рахунки по обліку сумнівної або безнадійної заборгованості, бухгалтерська проводка здійснюється у день, коли прийнято рішення про визнання її сумнівною або безнадійною. Порядок визнання сумнівної заборгованості по кредитній операції або сумнівним доходам за нею безнадійними, регламентується окремим нормативним документом банку. При визначенні кількості днів для нарахування процентних доходів день виникнення заборгованості по кредитній операції приймається до відома, а день погашення заборгованості при розрахунку не зараховується. Для відшкодування можливих втрат за кредитними операціями Банк створює резерв за кредитами у національній та іноземній валютах. Створення резерву під кредитні ризики – це визнання витрат для відображення реального результату діяльності Банку. Розрахунок резерву здійснюється згідно з Постановою Національного банку України від 06.07.2000 року № 279 (із змінами і доповненнями). Резерв формується в тій валюті, в якій враховується заборгованість. Банк використовує резерви лише для покриття збитків за непогашеною позичальниками заборгованістю за основним боргом, стягнення якої є неможливим. Оцінка застави, яка приймається у погашення кредиту, проводиться Банком за ринковою вартістю, і щоквартально враховуються зміни кон'юктури ринку. А також у разі пролонгації кредитного договору проводиться перегляд вартості заставленого майна. Результати переоцінки вартості заставленого майна підтверджуються Протоколом кредитного комітету. Послуги кредитного відділу ЗАО ”Альфа Банк” включають: - видача короткостроковихї кредитів – до 1-го року; - відкриття кредитної лінії; - надання “овердрафту” по розрахунковому рахунку та інші кредитні послуги Для отримання банківського кредиту необхідно мати наступні документи: 1. Заява на видачу кредиту на необхідну суму, з вказанням цілі кредитування та строків використання кредиту 2. Установчі документи: - копія статуту з поміткою податкової інспекції, завіреної нотаріально - копія установчого договору, завіреного нотаріально - копія затвердження про державну реєстрацію - копія затвердження про реєстрацію в управлінні статистики - карточка зі зразками підписів, завірена нотаріально або в банку 3. Фінансові документи: - баланс за 3-и останні періоди, завірений податковою інспекцією - копія заключення про аудиторську перевірку - довідка про погашення раніше отриманих кредитів - виписка по розрахунковому та валютному рахунках за 3 останніх місяця 4. Комерційні документи: - бізнес-план проекту з технічно-економічним обгрунтуванням та розрахунками, що підтверджують можливість своєчасного погашення кредиту та відсотків по ньому

- копії контрактів та договорів, рахунків-фактур, по угоді покупки, на яку будуть направлені кредитні кошти. 5. Гарантія погашення кредиту та уплати відсотків, гарантія банку, залог та змішані форми забезпечення: - залогове забезпечення (квартира, власність підприємства, споруди, основні фонди (устаткування), автомобілі) - гарантія банка (договір гарантії, установчі документи банка-гаранта) 6. Заява позичальника на ім'я керівника банків, де він має розрахунковий та валютних рахунки, про надання права представників банку знайомитись в будь-який час з рухом на його рахунку. Оцінка фінансового стану позичальників здійснюється банком на момент надання кредиту та щоквартально протягом дії кредитної угоди і подається на розгляд Комітету для затвердження категорій позичальників.

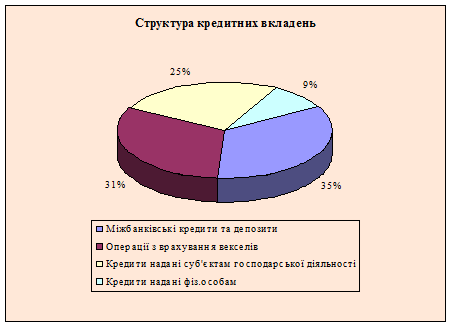

Розмір кредитних вкладень на 01.12.2000 р. становить 37,7 млн. грн., їх структура має такий вигляд: Валютний відділ

Облік операцій в іноземній валюті здійснюється згідно з “Правилами бухгалтерського обліку уповноваженими банками України обмінних операцій в іноземній валюті та банківських металах”, затвердженими Постановою Правління НБУ від 07.12.200 №471. У разі здійснення обмінних операцій кінцевим результатом є проведення операцій за дебетом рахунку в одній валюті та кредитом – в іншій. Під час відображення операцій з іноземною валютою за балансовими рахунками (у разі їх первісного визнання) використовуються такі курси: а) за офіційним валютним курсом на дату валютування відображається іноземна валюта в подвійній оцінці – за номіналом та в гривневому еквіваленті (доходи та витрати, що нараховані, отримані або сплачені в іноземній валюті; усі зарахування та списання з кореспондентського рахунку, у тому числі внесок в іноземній валюті до статутного капіталу, куплена-продана іноземна валюта тощо); б) за ринковим курсом гривні відображаються в разі купівлі-продажу іноземної валюти за гривні; в) за офіційним валютним курсом гривні відображаються на дату нарахування, отримання і сплати доходів та витрат в іноземній валюті. У разі здійснення виправних проводок за рахунками доходів і витрат сума в гривнях за проводкою сторно має дорівнювати сумі в гривнях за помилковою проводкою; г) за офіційним валютним курсом на дату підписання установчого договору гривні відображаються під час обліку внесків до статутного капіталу в іноземній валюті за рахунком 5000 “Зареєстрований статутний капітал банку”. Сума різниці між вартістю акцій за офіційним валютним курсом на дату підписання установчого договору (номінальна вартість) при формуванні статутного капіталу за участю іноземних інвесторів (а в разі збільшення статутного капіталу банку – на дату прийняття рішення про збільшення статутного капіталу) та вартістю акцій за офіційним валютним курсом на дату фактичного внесення (одержання) коштів як внеску в іноземній валюті до статутного капіталу банку відображається за рахунком 5010 “Емісійні різниці”; Переоцінка (перерахунок гривневого еквівалента залишків іноземної валюти) усіх монетарних статей в іноземній валюті здійснюється під час кожної зміни офіційного валютного курсу. Курсова різниця від переоцінки грошових коштів та інших монетарних статей в іноземній валюті зараховується на рахунок 6204 “Результат від торгівлі іноземною валютою та банківськими металами”. У фінансовій звітності немонетарні статті, зарахування яких до балансу пов’язане з операціями в іноземній валюті, відображаються в гривнях за валютним курсом на дату здійснення операції. Дебіторська заборгованість за авансами з придбання основних засобів, нематеріальних активів, товарно-матеріальних цінностей тощо та кредиторська заборгованість з продажу основних засобів, нематеріальних активів, товарно-матеріальних цінностей тощо відображаються у фінансовій звітності за офіційним валютним курсом на дату розрахунку. Кредиторська заборгованість з придбання за іноземну валюту основних засобів, нематеріальних активів, товарно-матеріальних цінностей і дебіторська заборгованість з продажу за іноземну валюту основних засобів, нематеріальних активів, товарно-матеріальних цінностей є монетарними (грошовими) статтями балансу, тому підлягають сплаті та одержанню у визначеній в іноземній валюті сумі і переоцінюються під час кожної зміни офіційного валютного курсу. Акції резидентів придбані за іноземну валюту відображаються за офіційним курсом на дату переходу права власності і обліковуються на рахунках 3205 “Інші акції та вкладення з нефіксованим прибутком у портфелі банку на інвестиції” (за їх історичною вартістю). Облік реалізованого результату Банк не веде. Курсові різниці за операціями в іноземній валюті визначаються як різниця між оцінкою валютних активів та пасивів на дату відображення їх в бухгалтерському обліку й на дату фактичного курсу НБУ та відображаються в балансі Банку в кінці операційного дня. Результати від операцій з іноземною валютою відображаються на балансовому рахунку 6204. В аналітичному обліку ведуться рахунки в розрізі операцій: з безготівковою валютою; купівлі-продажу валюти по агентським угодам; переоцінки залишків валютних коштів. Операції в бухгалтерському обліку відображаються незалежно від дати розрахунку, тобто здійснюються за датою операції. У разі виникнення невідповідності між датою операції та датою валютування ці операції обліковуються на таких позабалансових рахунках: група 920 “Валюта та банківські метали, які куплені, але не отримані”; група 921 “Валюта та банківські метали, які продані, але не відіслані”. 9350 А “Активи до отримання та депозити до розміщення за спотовими контрактами”; 9360 П “Активи до відсилання та депозити до залучення за спотовими контрактами. Під час здійснення бухгалтерської проводки за позабалансовими рахунками: а) іноземна валюта обліковується у подвійній оцінці – за номіналом і в гривневому еквіваленті за офіційним валютним курсом на дату здійснення проводки; б) гривні обліковуються за курсом згідно з договором у разі купівлі-продажу іноземної валюти за національну валюту з відображенням майбутніх доходів чи витрат. Переоцінку рахунків в іноземній валюті класу 9 “Позабалансові рахунки” у зв’язку зі зміною курсів валют Банк здійснює в кінці операційного дня у загальному порядку. Результат переоцінки рахунків класу 9 не відображається на балансових рахунках. Бухгалтерські проводки за обмінними операціями здійснюються з використанням технічних рахунків. Для відображення обмінних операцій за балансовими рахунками використовуються технічні рахунки 3800 “Позиція банку щодо іноземної валюти та банківських металів” та 3801 “Еквівалент позиції банку щодо іноземної валюти та банківських металів” для обліку гривневого еквівалента позиції щодо іноземної валюти та банківських металів. Наприкінці кожного операційного дня суми в гривневому еквіваленті на технічних рахунках 3800 та 3801 дорівнюють між собою. Залишки за цими рахунками не включаються до підрахунку загальної суми активів, зобов’язань та валюти балансу Банку. Різниця між сумами залишків у відповідній іноземній івалюті за аналітичними рахунками 3800 (за офіційним курсом) та 3801 (за курсами договорів) того самого коду іноземної валюти відображається на відповідному балансовому рахунку залежно від характеру операцій: 6204 “Результат від торгівлі іноземною валютою та банківськими металами”; 5010 “Емісійні різниці”. Для позабалансових обмінних операцій використовається технічний рахунок 9920 “Позабалансова позиція банку за іноземною валютою та банківськими металами”. Банк самостійно визначає порядок ведення аналітичного обліку за технічними рахунками та технічні аспекти переоцінки рахунків в іноземній валюті. Формування фінансової звітності здійснюється без урахування залишків за технічними рахунками 3800 та 3801. У звіті “Про прибутки та збитки” доходи та витрати від операцій з іноземною валютою відображаються в гривневому еквіваленті за офіційними курсами щодо іноземних валют на дату відображення в обліку. У “Балансовому звіті” активи і пасиви в іноземній валюті відображаються за офіційним курсом, встановленим НБУ за останній робочий день звітного періоду.

Управління внутрішнього аудиту ЗАО “Альфа Банк” Дане управління функціонує на підставі положення “Про управління внутрішнього аудиту ЗАО “Альфа Банк”, яке затверджене головою правління банку і погоджено Головою ради ЗАО “Альфа Банк”. Це управління є самостійним структурним підрозділом банку та складається з відділу внутрішнього аудиту та аналітичного відділу. Управління здійснює свою діяльність, згідно з діючим законодавством України, Уставом банку та нормативними актами НБУ. Управління здійснює внуртішній аудит, контроль та ревізію діяльності структурних підрозділів банку. Метою діяльності даного управління є упередження, виявлення, локалізація та усунення недолікив та порушеньв процесі функціонування банку і здійснює виконання наступних задач: · Розробка системи упередження недолікив та порушень в ході виконання господарських операцій. · Виявлення недоліків та порушень, усунення причин цих недоліків, контроль за виконанням заходів по усуненню наслідків недоліків та порушень. · Перевірка бухгалтерського обліку та звітності, іншої інформації відносно фінансово-господарської діяльності банку, з метою визначення їх відповідності чинному законодавству та встановленим нормативним актам. · Контроль за виконанням внутрішнього бюджету банку. Основними функціями управління ВА є: · контроль, перевірка та ревізія діяльності банку. · Складання звітів по результатам ревізій та перевірок · Підготовка заходів та проектів, нормативних актів по усуненню порушень та відхилень, комплексне вивчення економічної ефективності, законності, достовірності та доцільності господарських та фінансових операцій на основі використання облікової, звітної, нормативної та йншої економічної інформації. · Розроблення рекомендацій по оптимізації роботи банку. · При необхідності проведення ревізії господарської діяльності підприємств та організацій де банк бере участь в спільній госодарській діяльності. · Здійснення консультативної підтримки працівників банку та його структурних підрозділів з питань управлння та ведення господарської діяльності та виконання податкових зобов'язань. · Подає на розгляд Ради банку та Голови Правління банку звіту про поточний стан банку, який містить: - звіт про прибутки та збитки - сума сумнівних кредитів та наявність джерел покриття - виконання економічних нормативів - стан внутрішнього бюджету - пропозиції про оптимізацію зазначених показників Управління внтрішнього аудиту вправі використовувати у встановленому порядку кадровий, матеріально-технічний та фінансовий потенціал банку.

Назва норм-ву |

Формула розр-ку |

Крит. знач. Нормативу | Значення нормативів ЗАО “Альфа Банк” |

Відхи-лення | |||||||||||||||||||||||||||||||||||||||||||||||

| 1999 | 2000 | |||||||||||||||||||||||||||||||||||||||||||||||||||

| Н1 | 10.000.000 | 14.312.079 | 14.165.322 | -146.757 | ||||||||||||||||||||||||||||||||||||||||||||||||

| Н3 | К(=вл.к.)/А*100% | >=8% | 48.63 | 62.05 | 13.42 | |||||||||||||||||||||||||||||||||||||||||||||||

| Н4 | К / Азаг | >=4% | 36.32 | 40.31 | 3.99 | |||||||||||||||||||||||||||||||||||||||||||||||

| Н5 | Кор/р+каса/ Пот.рах-ки клієнтів | >=20% | 114.72 | 172.54 | 57.82 | |||||||||||||||||||||||||||||||||||||||||||||||

| Н6 | А / Зоб-ня заг. (П-вл. К-л) | >=100% | 150.26 | 173.99 | 23.73 | |||||||||||||||||||||||||||||||||||||||||||||||

| Н7 | Високо лікв. А/ Робочі А | >=20% | 39.82 | 50.47 | 10.65 | |||||||||||||||||||||||||||||||||||||||||||||||

| Н8 | Зс / К * 100% | <=25% | 23.34 | 17.65 | 5.69 | |||||||||||||||||||||||||||||||||||||||||||||||

| Н9 | Ск / К * 100% | <=800% | 57.37 | 29.65 | 27.72 | |||||||||||||||||||||||||||||||||||||||||||||||

| Н12 | МБн / К | <=200% | 36.64 | 10.59 | 26.05 | |||||||||||||||||||||||||||||||||||||||||||||||

| Н13 | МБо + ЦП / К | <=300% | 30.79 | 7.06 | 23.73 | |||||||||||||||||||||||||||||||||||||||||||||||

| Н14 | Кінв / К+ЦП+Вас | <=50% | 14.83 | 15.67 | -0.84 | |||||||||||||||||||||||||||||||||||||||||||||||

Із даних таблиці видно, що всі значення нормативів ЗАО “Альфа Банк” свідчать про дотриманість банком виконання нормативів НБУ. Єдиний норматив Н8 – максимальний розмір ризику на одного позичальника, хоча й нижчий критичного значення, але у 1999р. все ж таки наближається до нього, та у 2000р. це значення з 23,34 знижується до 17,65, що говорить про зменшення ризику на одного позичальника.

А це значить, що ЗАО “Альфа Банк” за допомогою аналізу своїх балансових даних перевіряє ступінь реалізації основних цільових установок у своїй діяльності: фактор їх доходності, збалансованість структури активних і пасивних операцій з метою підтримання ліквідності, дотримання економічних нормативів, встановлених НБУ, мінімізацію всіх видів банківських ризиків.

Аналіз балансу банку

Основний документ для аналізу фінансового стану – це баланс комерційного банку. Баланси, які публікуються, складені за уніфікованою системою, яка діє в Україні. Для аналізу балансу необхідно співставити різні частини активу і пасиву, доходи по різних активах і пасивах (витрати на різні групи). Доцільно проводити аналіз банківського балансу в динаміці за різні періоди.

Таблиця 3: Класифікація активів балансу банку відповідно до ступеня ризику

| Вид актів | Грошовий вираз (грн) | Коефіцієнт ризику |

| Перша група: -каса і прирівняні до неї кошти -кошти на коррахунках НБУ -кошти на депозитних рахунках у банках | 136,500 2,420,000 7,000,000 | 0 0 0 |

| Друга група: -готівка в процесі інкасації -кошти на рахунках в іноземних банках | - 190,000 | 0,1 0,1 |

| Третя група: -будинки, споруди -кредити під заставу майна, векселів (за умови, що сума застави не менша 125% від суми кредиту) -позички під страхування, гарантію, поручительство (в тому числі під гарантію місцевих органів влади) -позички без забезпечення (бланковий кредит) -прострочені позичкі (незалежно від забезпечення) крім безнадійних щодо повернення -пролонговані кредити (незалежно від забезпечення) -безнадійні щодо повернення позичкі -інші основні фонди -дебітори -факторингові операції -операції з ЦП -витрати майбутніх періодів | 480,000 5,650,000 - - - - - 1,200,00 100,200 - 4,186,000 1,150,000 | 0,5 1,0 1,0 1,0 1,0 1,0 1,0 1,0 1,0 1,0 1,0 1,0 |

Прибуток:

Прибуток визначається як різниця між отриманими доходами і понесеними витратами. В основу методики розрахунку суми прибутку лежить розмір доходу, який припадає на власний капітал банку; при створенні банку в акціонерній формі – дивідендом. Його рівень не може бути нижчий базової %-ної ставки по пасивним операціям, оскільки в цьому випадку ринкова вартість випущених банком ЦП буде нижча номінальної. При встановленні норми доходу на власний капітал необхідно враховувати відсотки, що сплачуються по привілейованим акціям. Помноживши середню норму доходності на розмір власного капіталу можна визначити масу прибутку, яка направляється на виплату дивідендів (Пд). Вона є основою для розрахування суми необхідного прибутку. Для цього до маси прибутку, що використовується для виплати дивідендів, потрібно додати:

· утримки банку

· відрахування в резервний фонд банку (РФ)

· платежі до бюджету (ПлБ)

· розмір фондів економічного стимулювання банку (ФЕС)

Таким чином мінімальний необхідний об'єм доходу банку обчислюється за формулою:

НОД=УБ + Пд + РФ + ПлБ + ФЕС

Пропозиції:

Відповідність банку до нормативів ліквідності.

Банк повинен визначати потребу в ліквідних коштах хоча б на котроткострокову перспективу, а прогнозування цієї потреби може виконуватись двома методами. Один з них передбачає аналіз потреб в кредиті та очікуваного рівня вкладів кожного з ведучих клієнтів, а другий – прогнозування об'єма ссуд та вкладів. Також попереднє вивчення господарських та фінансових вимог на міському ринку, специфіки клієнтури, можливостей виходу на нові ринки, а також перспективи розвитку банківських послуг, в тому числі відкриття нових видів рахунків, проведення операцій по трасту, лізингу, факторингу та ін. При цьому, окрім міських факторів, необхідно врахувати ще й загальнонаціональні. Наприклад – зміни в грошово-кредитній політиці, в законодавстві та ін. Вивчення всього цього, а також прогнозування, допоможуть банку більш точно визначити необхідну долю ліквідних коштів в активі банку. При цьому банк повинен спиратися на свій досвід.

В керівництві активами банку потрібно звернути увагу на наступні моменти:

1. Управління готівкою повинно бути більш ефективним, тобто необхідно планувати притоки та відтоки готівки та розробити графіки платежів.

2. Строки, на які банк розміщює засоби, повинні відповідати строкам залучення ресурсів. Не допустимо перевищення грошових засобів на рахунках активу над грошовими засобами на рахунках пасиву.

3. Акцентувати увагу на збільшення рентабельності роботи в цілому та на прибутковість окремих операцій особливо. Так, в керуванні кредитним портфелем необхідно:

а) контролювати розміщення кредитних вкладань по ступеню їх ризику, форм забезпечення повернення ссуд, рівня прибутковості. Кредитні вкладання банку можно класифікувати з урахуваннням ряду критеріїв (рівень кредитоспроможності клієнта, форма забезпечення повернення кредиту, можливість страхування ссуд, оцінка надійності кредиту економістом банку та ін.). Доля кожної групи кредитів в загальній сумі кредитних вкладень комерційного банку та її зміни є основними для прогнозування рівня коефіцієнта ліквідності, показують можливість продовження попередньої кредитної політики банку або необхідність її зміни. Групування ссуд по окремими позичальникам, яка відбувається за допомогою ПК, дозволяє щоденно контролювати рівень коефіцієнтів ліквідності та аналізувати можливості подальшої видачі крупних кредитів самостійно банком або шляхом участі в банківських консорціумах.

б) аналізування розміщення кредитів по строкам їх погашення, що виконується шляхом групування залишків заборгованості по ссудним рахункам з урахуванням строкових зобов'язань або обертання кредитів на шість груп (до 1міс.; від 1 до 3 міс.; від 3 до 6міс.; від 6 до 12 міс.; від 1 до 3 років.; вище 3 років), яке служить основою для прогнозування рівня поточної ліквідності балансу банку, розкриття “вузьких” місць в його кредитній політиці;

в) аналізування розміщення кредитів по строках на основі бази даних. Розроблений метод аналізу майбутнього погашення та майбутньої видачі кредитів найближчі 30 днів по окремим клієнтамта видам ссуд (на основі кредитних договорів та обертаємості кредитів), яких дозволяє контролювати вивільнення ресурсів або виникнення потреби в них. Такий аналіз можна робити щоденно, а також з урахуванням данних кредитних договорів, які знаходяться на стадії проробки. Результати аналізу можуть використовуватися комерційним банком для оперативного вирішення питань з купівлі чи продажу ресурсів. Такий аналіз розкриває глибинні, скриті процеси, виявляє ті тенденції, які при інших незмінних обставинах можуть визивати падіння рівня ліквідності та платоспроможності комерційного банка, дає можливість попередити ці події шляхом внесення коректив в політику банку;

г) глибоко вивчати кредитоспроможність позичальників;

д) обмежити розмір кредиту, який надається одному позичальнику частиною власних коштів;

е) видавати кредити можливо більшому числу клієнтів при зберіганні загального об'єму кредитування;

ж) збільшити повернення кредитів, у тому числі за рахунок більш надійного забезпечення;

з) вжити засобів щодо стягнення простроченої ссудної заборгованості та нарахованих процентів за користування кредитами;

4. Використовувати методи аналіза групи розрахункових рахунків клієнтів та інтенсивності платіжного обороту по кореспондентському рахунку банка. Результати такого аналізу служать основою для аргументованої перегрупування активів балансу банку.

5. Змінити структуру активів, тобто збільшити долю ліквідних активів за рахунок достатнього погашення кредитів, збільшення власних засобів, отримання займів в інших банках, та ін.