Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Использование уровней Фибоначчи

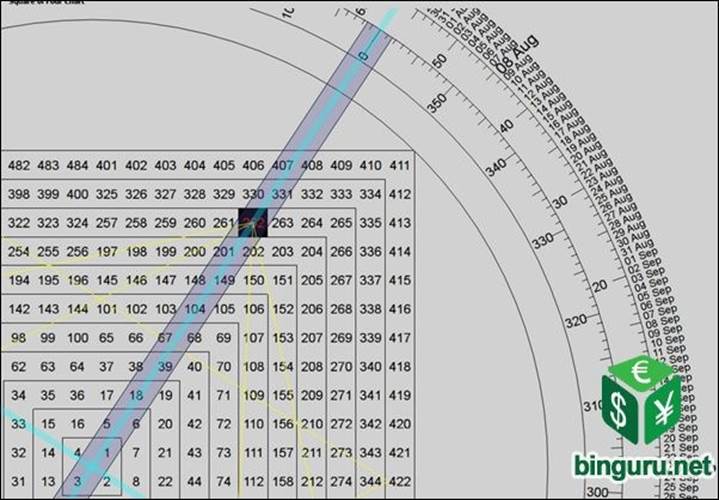

Фибоначчи — это технический инструмент, по сути, автоматического построения уровней поддержки и сопротивления. Их нужно дополнять: ● стандартными линиями поддержки и сопротивления; ● линиями тренда; ● японскими свечами; ● вспомогательными индикаторами. И тогда они станут неплохим помощником в вашей работе. Именно так и создается торговая стратегия, на базе комбинируемых инструментов и изучения их особенностей в разных рыночных условиях. Три самых важных уровня коррекции фибоначчи, это: ● 0.382 (38.2%) ● 0.5 (50.0%) ● 0.618 (61.8%) Все остальные уровни, скажем, 0.236 или 0.764 являются вспомогательными. А это важные уровни расширения: ● 1.00 (100%) ● 1.382 (138.2%) ● 1.618 (161.8%) Использовать Фибоначчи нетрудно. Берутся свинги (верхний и нижний), как максимальные и минимальные значения цены. От них протягивается сетка, а ее линии используются как намеки на уровни поддержки и сопротивления. Применять ли Фибоначчи в вашей работе — решать вам. Лично я привык чертить уровни руками, от зон, что выбираю сам. Но при этом вполне понимаю тех, кто использует такие дополнительные инструменты для обнаружения иных зон. Как мы помним по концепции самоисполняющегося пророчества, чем больше трейдеров используют определенный инструмент, тем большую значимость они имеют. А Фибоначчи — очень популярный инструмент, что нередко проскакивает и на графиках профессиональных банковских трейдеров. Так что это пророчество, что сбывается достаточно часто. СвингиГанна Про Вильяма Делберта Ганна (W.D. Gann) ходит такое количество легенд и разнообразных эзотерических историй, что он стал напоминать некое мифическое существо, а не реально существовавшего трейдера. Несомненно то, что Ганн был одним из наиболее впечатляющих по своим достижениям биржевых трейдеров. При этом его теории абсолютно непереносимы для обывателя. Скажем, хотите я вас напугаю, пожалуйста:

Это из трудов Вильяма Ганна, нравится? У него есть еще про фазы луны и много чего интересного. Очевидно — это обычный городской сумасшедший. Вот только он умудрялся со 100 долларов в 1920 годах доходить до $30000 и более. А в те времена за 350 долларов можно было купить автомобиль Ford. Можете смело экстраполировать на современные доходы. Фактически, Ганн на бирже сделал более миллиарда долларов по текущему курсу.

Мы не будем углубляться в основы его многочисленных фондовых теорий, рассматривать его графики, напоминающие заклинания для вызова духов из преисподней. Я бы также не рекомендовал сильно этими теориями увлекаться.

Очень часто я наблюдал на западных форекс-форумах весьма потешную картину. Человек решал таки осилить Ганна, о чем всем гордо сообщал. Старожилы форума делали грустные глаза и печально прощались с гражданином который, сам того не понимая, подписывал договор с дьяволом. Спустя год человек появлялся вновь и рассказывал о своих результатах. Выяснялось, что он «уже начал что-то понимать и скоро, наверное, поймет чуть больше, но нужно время». И уходил вновь. Навсегда. Больше никто не возвращался. Куда пропадают трейдеры, что решили осилить Ганна, я не знаю. Возможно, их засасывает в другое измерение, вероятно, их съедает Ктулху. Поэтому мы не будем дразнить бесов, а изучим лишь частное, практическое проявление его системы — свинги Ганна.

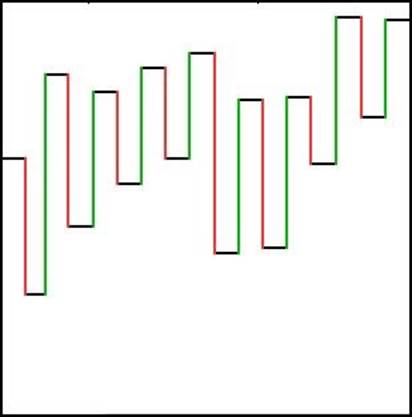

КлассификациясвинговГанна Свинги — это свечная модель, что основана на граничных значениях цены, мы уже с ними знакомы. Именно Ганн предлагал 3 вида свингов: ● однобаровые; ● двухбаровые; ● трехбаровые. Рассмотрим пример однобаровых свингов и, для чистоты эксперименты, именно на барах. Однобаровые свинги Обычный график с барами весьма скучный и примитивный, выглядит он вот так. Ничего примечательного.

Давайте его разукрасим, используя однобаровые свинги. Их суть проста. Когда текущий бар по своим максимумам и минимумам выше предыдущего бара в восходящем тренде — это и есть однобаровый свинг. И наоборот, для нисходящего. Посмотрим на следующем примере:

● Зеленый бар — обновляет верхние максимумы и верхние минимумы. ● Красный бар — наоборот, обновляет нижние максимумы и нижние минимумы. ● Черный бар — это внутренний бар. ● Синий — а это внешний бар. Внутренние и внешние бары мы обсуждали в уроке про price action. Так мы разложили рыночную картину на несколько составляющих. Теперь нам нужно сконструировать свинги. Для этого достаточно выделить бары, что обновляют максимумы и минимумы друг друга, вот так:

Теперь эти точки надо соединить. Лучший способ это сделать — использовать так называемый манхэттенский график. Получится вот такая красота:

В построение свингов помогают и индикаторы, такие как CM Gann Swing High Low на платформе Tradingview. Как использовать манхэттенский график поговорим чуть позже. Другой пример визуализации 1-барового свинга:

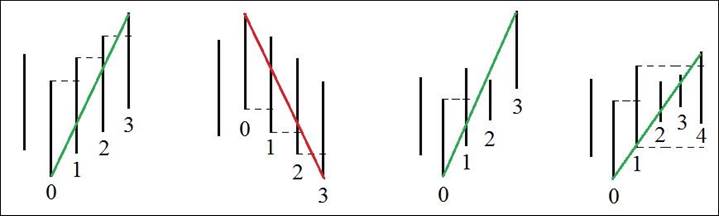

Давайте теперь взглянем и на 2- и 3-баровые свинги. Двухбаровые свинги Здесь нам нужно уже два бара подряд, что обновляют максимумы и минимумы друг друга. Также необходимо учитывать и внутренние/внешние бары, что мы будет использовать при построение свингов. Внутренние бары при подсчете мы пропускаем. Нам нужны лишь бары, что обновляют максимумы/минимумы. Что же касается внешних баров, то они должны быть выше/ниже предыдущего бара. Как говорится, лучше один раз показать:

Важно: старший ТФ должен указывать в направлении открытия сделки. Пример 2-барового свинга:

Другой пример визуализации:

Трехбаровые свинги Что мы все бары да бары? Как насчет примеров на свечах? Как строятся свинги мы уже поняли, это последовательность баров или свечей, обновляющих нижние/верхние максимумы и минимумы. Когда свеча обновляет значения предыдущей, она является верхней или нижней — и, соответственно, первой в последовательности. Когда цена растет, мы линией просто соединяем их верхние значения. Вот давайте посмотрим на движение цены вниз. Как обычно, внутренние свечи мы игнорируем, ибо в 3-баровом свинге требуется обновление трех баров подряд.

После соединения свингов, вот что получится у нас на графике.

Как-то не сильно красиво, особенно для волатильного рынка, правда? Каша. Здесь нам на помощь и придет тот самый манхэттенский график, которым мы соединяем свинги строго по горизонтали и вертикали.

Рисуется он просто, верхние максимумы и минимумы формируют линию вверх в восходящем тренде, а нижние максимумы и нижние минимумы — такую же линию вниз.

Впрочем, в реальной жизни мы редко видим прям сразу 3 свечи подряд. Как правило, между ними есть препятствия, что портят всю красоту. Скажем, 1-2 свечи, что разбивают 3-баровую последовательность. Например:

Сравним два рисунка. ● На рисунке А мы видим стандартный 3-баровый свинг Ганна, где точка X – это нижний свинг на откате. ● А вот на рисунке Б точка Y, если слушать Ганна, не является нижним свингом, поскольку до нее нет последовательных нисходящих свечей. Однако, я бы рекомендовал их воспринимать как идентичные примеры. Иначе мы будем до пенсии искать стройные 3-баровые конструкции, чтобы сделать наши свинги. Так что пусть там мешаются мелкие свечи, главное выстроить свинг на трех обновлениях минимумов. Еще один пример визуализации:

|

||||||

|

Последнее изменение этой страницы: 2020-11-11; просмотров: 101; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.217.144.32 (0.008 с.) |