Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Понятие и роль банковской инфраструктуры в развитии банковской системыСтр 1 из 7Следующая ⇒

Введение банковский страхование кредитный брокер Банковская инфраструктура относится к элементам организационного блока банковской системы. Банки как элементы, образующие банковскую систему, способны успешно развиваться только взаимодействуя с другими ее элементами и, прежде всего, с банковской инфраструктурой, под которой понимается совокупность элементов, обеспечивающая жизнедеятельность банка. В более широком смысле банковская инфраструктура - это система взаимосвязанных институтов, в свою очередь являющаяся подсистемой национальной банковской системы, функционально обеспечивающая удовлетворение потребностей физических и юридических лиц и государства в банковских услугах. Потребность в исследованиях инфраструктуры различных сфер экономики приобретает особую актуальность в условиях рыночной экономики, характеризующейся существенным расширением и усложнением хозяйственных связей. Формирование и развитие банковской инфраструктуры, адекватной современному этапу, остается наименее разработанным направлением в современных экономических исследованиях. Вместе с тем совершенно очевидно, что без наличия высокоразвитой банковской инфраструктуры социально-экономическое развитие страны и ее регионов не может быть эффективным. Большой вклад в исследование банковской инфраструктуры внесли российские экономисты Е.Г. Ясин, М. Матовников, A.M. Тавасиев, Г.Н. Белоглазова, О.И. Лаврушин, С.А. Марачев, С.М. Ильясов и др. Цель работы заключается в выявлении места и влияния банковской инфраструктуры (ее элементов) на состояние и развитие банковской системы России. В соответствии с данной целью в работе поставлены следующие задачи: · Определить понятие и выявить сущность банковской инфраструктуры · Рассмотреть и проанализировать институциональную структуру банковской инфраструктуры · Обозначить факторы, влияющие на развитие банковской инфраструктуры · Рассмотреть деятельность бюро кредитных историй в банковской инфраструктуре России · Выявить значение агенства по страхованию вкладов, как института банковской инфраструктуры, в развитии банковской системы России · Рассмотреть институциональные аспекты деятельности коллекторских агентств в России

· Рассмотреть деятельность нового элемента банковской инфраструктуры России, как кредитные брокеры.

Объектом исследования является банковская инфраструктура России, ее становление и развитие. Предметом исследования являются закономерности развития банковской инфраструктуры (ее элементов) и ее влияние на состояние и развитие банковской системы России.

Понятие и роль банковской инфраструктуры в развитии банковской системы Особенности развития отдельных институтов банковской инфраструктуры в России Агентство по страхованию вкладов, как институт банковской инфраструктуры. Его роль и значение в развитие банковской системы РФ Агентство по страхованию вкладов создано в январе 2004 года на основании Федерального закона от 23 декабря 2003 года №177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». Агентство наделено следующими функциями: - обеспечение функционирования системы страхования вкладов; осуществление функций конкурсного управляющего (ликвидатора) несостоятельных кредитных организаций; финансовое оздоровление (санация) банков. Агентство ведет реестр банков-участников системы обязательного страхования банковских вкладов (ССВ), выплачивает вкладчикам страховое возмещение по вкладам при наступлении страхового случая, управляет фондом обязательного страхования вкладов (ФОСВ). Во исполнение Федерального закона от 20 августа 2004 года №121-ФЗ «О внесении изменений в Федеральный закон «О несостоятельности (банкротстве) кредитных организаций» и признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации» в России введен институт корпоративного конкурсного управляющего (ликвидатора) несостоятельных кредитных организаций, имевших лицензию Банка России на привлечение денежных средств физических лиц, а также при банкротстве отсутствующих кредитных организаций-должников. В соответствии с Федеральным законом от 27 октября 2008 года №175-ФЗ «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2014 года» на Агентство возложена функция финансового оздоровления (санации) системно значимых банков, являющихся участниками ССВ.

Система обязательного страхования банковских вкладов населения (ССВ) создана в соответствии с Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации». Её основная задача - защита сбережений населения, размещаемых во вкладах и на счетах в российских банках на территории Российской Федерации. Участие в системе страхования обязательно для всех банков, имеющих право на работу с частными вкладами. Вклады считаются застрахованными со дня включения банка в реестр банков - участников системы обязательного страхования вкладов. Для страхования вкладов вкладчику не требуется заключения отдельного договора страхования: оно осуществляется в силу закона. АСВ, возвращая за банк вкладчику сумму его накоплений, занимает его место в очереди кредиторов и в дальнейшем само выясняет отношения с банком по возврату задолженности. трахованию подлежат все денежные средства во вкладах и на счетах физических лиц в банках (включая дебетовые пластиковые карты) за исключением: • средств на счетах физических лиц - предпринимателей без образования юридического лица, адвокатов и нотариусов, если они открыты в связи с указанной деятельностью; • вкладов на предъявителя; • средств, переданных банкам в доверительное управление; • вкладов в зарубежных филиалах российских банков. Страхованию также не подлежат средства на металлических счетах, поскольку действующее законодательство относит к денежным средствам только российскую валюту и валюту иностранных государств, а не драгоценные металлы. Кроме того, страхованию не подлежат электронные денежные средства и денежные переводы, осуществляемые без открытия счёта. Финансовой основой ССВ является Фонд обязательного страхования вкладов. Размер Фонда по состоянию на 1 января 2013 года составлял 190,6 млрд руб. Источники формирования фонда: страховые взносы банков (80,6%) прибыль от инвестирования средств фонда (14,1%) имущественный взнос Российской Федерации (5,3%) Ставка страховых взносов едина для всех банков. Она устанавливается советом директоров АСВ и не может превышать 0,15 процента среднего размера страхуемых вкладов физических лиц в банке за квартал. В случае дефицита Фонда ставка страховых взносов может быть увеличена до 0,3 процента, но не более чем на два расчетных периода в течение 18 месяцев. В настоящее время страховые взносы уплачиваются банками ежеквартально по ставке, установленной советом директоров АСВ 23 сентября 2008 года, в размере 0,1 процента. Показатель достаточности Фонда определяется как отношение размера Фонда к объёму страховой ответственности Агентства без учета Сбербанка России. Целевой ориентир достаточности Фонда - 5,0%. На 1 января 2012 года фактическое значение этого показателя составило 4,5%. Агентством разработана система анализа рисков, позволяющая оценивать достаточность средств Фонда. Анализ учитывает сценарные условия функционирования экономики, основные параметры прогнозов социально-экономического развития Российской Федерации, подготовленных Минэкономразвития России.

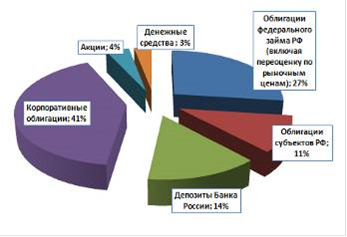

Для прогнозирования потоков средств Фонда применяется методика оценки финансовой устойчивости системы обязательного страхования вкладов, использующая статистическую обработку данных отчетности банков, а также исторические данные об их банкротствах. Для ежеквартальной оценки страховых рисков ССВ наряду с эконометрической моделью используются модели, позволяющие оценить финансовую устойчивость банков на основании информации об их кредитных рейтингах, а также о текущих рыночных котировках эмитированных банками ценных бумаг и экспертные оценки. Инвестирование средств Фонда осуществляется на принципах возвратности, прибыльности и ликвидности приобретаемых активов. Для АСВ, как и для всех остальных государственных корпораций, Правительством Российской Федерации устанавливаются общий порядок и условия инвестирования, а также порядок и механизмы контроля за инвестированием временно свободных средств. В перечень разрешенных активов для инвестирования средств Фонда включены: государственные ценные бумаги Российской Федерации и субъектов Российской Федерации; депозиты Банка России; облигации российских эмитентов; акции российских эмитентов, созданных в форме ОАО; ипотечные ценные бумаги российских эмитентов; ценные бумаги международных финансовых организаций, допущенные к размещению и (или) публичному обращению в Российской Федерации. Не допускается инвестирование средств Фонда в депозиты и ценные бумаги российских кредитных организаций. Структура вложений Фонда обязательного страхования вкладов определяется советом директоров АСВ ежегодно с учётом текущей и перспективной конъюнктуры на инвестиционных рынках. Структура вложений средств Фонда обязательного страхования вкладов на 1 января 2012 года:

Если в отношении банка наступает страховой случай (у него отзывается лицензия на осуществление банковских операций), его вкладчику выплачивается денежная компенсация - возмещение по вкладам в размере до 700 тыс. рублей. В случае ликвидации банка (признания его банкротом) его расчеты с вкладчиком в части, превышающей указанную выплату, проводятся позднее, в ходе ликвидационных процедур (конкурсного производства) в банке (при наличии у банка средств). Для получения возмещения по вкладам гражданин должен представить в АСВ (или уполномоченному банку-агенту) заявление и документ, удостоверяющий его личность (как правило, паспорт). Сделать это можно в любое время со дня наступления страхового случая до завершения ликвидации (конкурсного производства) банка, которая, как правило, длится два-три года. В исключительных случаях, при наличии уважительных причин, страховое возмещение выплачивается также и лицам, не обратившимся в эти сроки.

Выплата возмещения производится непосредственно в АСВ либо через уполномоченный банк-агент в соответствии с реестром обязательств банка перед вкладчиками. Выплаты начинаются не позднее 14 дней со дня наступления страхового случая. Этот период необходим для получения от банка информации о вкладах и организации расчетов. Средний срок фактического начала выплат ещё меньше - 11,5 суток. Постепенное снижение срока начала выплат является стратегическим ориентиром АСВ, направленным на сглаживание негативных последствий наступления страхового случая. По заявлению вкладчика выплата может производиться как наличными деньгами, так и путем перечисления средств на счет в банке, указанный вкладчиком. В соответствии с действующим законодательством возмещение по вкладам выплачивается вкладчику в размере 100 процентов суммы вкладов в банке, но не более 700 тысяч рублей. Валютные вклады пересчитываются по курсу Банка России на дату наступления страхового случая. При расчете размера страхового возмещения суммы встречных требований банка к вкладчику вычитаются из общей суммы вкладов. Сумма компенсации в одном банке не может превышать 700 тысяч рублей, даже если вкладчик хранит деньги на нескольких счетах. Однако если он имеет вклады в разных банках, в каждом из них максимальная сумма возмещения будет составлять 700 тысяч рублей. Государственная корпорация АСВ - востребованный инструмент внутренней политики государства, эффективный стабилизирующий элемент банковской системы России. Она защищает права и интересы вкладчиков и кредиторов, поэтому пользуется доверием общества. Чтобы быть в числе лидеров мирового сообщества страховщиков депозитов, следует постоянно совершенствовать свою работу, использовать передовой международный опыт, эффективно выполнять поставленные государством задачи, активно взаимодействовать с зарубежными коллегами с целью обмена опытом. Заключение

Потребность в исследованиях инфраструктуры различных сфер экономики приобретает особую актуальность в условиях рыночной экономики, характеризующейся существенным расширением и усложнением хозяйственных связей. Формирование и развитие банковской инфраструктуры, адекватной современному этапу, остается наименее разработанным направлением в современных экономических исследованиях. Вместе с тем совершенно очевидно, что без наличия высокоразвитой банковской инфраструктуры социально-экономическое развитие страны и ее регионов не может быть эффективным. В современных условиях, когда экономические риски в банковской деятельности усиливаются, обостряется необходимость подготовки экономических кадров, обладающих большими профессиональными знаниями в области банковского дела, управления банком и его отделениями. В коммерческих банках зачастую работают люди, не знающие современной банковской технологии. Это сдерживает развитие банковской системы, приводит к ошибкам при формировании кредитного портфеля, убыткам при совершении тех или иных операций.

Особым блоком банковской инфраструктуры является банковское законодательство. Так же как и другие блоки, оно оказывает существенное влияние, как на развитие банковской системы, так и ее взаимоотношения с предприятиями, организациями, населением. Банки как элементы, образующие банковскую систему, способны успешно развиваться только взаимодействуя с другими ее элементами и, прежде всего, с банковской инфраструктурой, под которой понимается совокупность элементов, обеспечивающая жизнедеятельность банка. К таким элементам можно отнести: • рейтинговые агентства; • банковские ассоциации и союзы; • коллекторские агентства; • бюро кредитных историй; • агентство по страхованию вкладов и другие. Таким образом, можно определить любой элемент банковской инфраструктуры с любой интересующей точки зрения и на основе полученных данных разрабатывать стратегию развития этого элемента, инфраструктуры в целом или банковского сектора.

Список использованной литературы банковский страхование кредитный брокер 1. Федеральный закон Российской Федерации 30 декабря 2004 года №218-ФЗ О кредитных историях. . О страховании вкладов физических лиц в банках Российской Федерации [Электронныйресурс]: Федеральный закон Российской Федерации от 23 декабря 2009 г. №177-ФЗ/[Официальный сайт Российская газета]. . Банки и банковское дело / Под. ред. Балагурова И.Т. - СПб.: Питер, 2003. - 256 с. 4. Деньги, кредит, банки: Учебник/ Белозерцева В.А. - М, 2009 . Банковское дело / Под ред. Г.Н. Белоглазовой. - М.: Финансы и статистика, 2004. - 592 с. . Василишен Э.Н., Маршавина Л.Я. Механизм регулирования деятельности коммерческих банков России на макро- и микроуровне. - М.: ОАО «Издательство «Экономика», 1999. . Воронин Б.Б. Становление системы кредитных историй // Деньги и Кредит. - 2005. - №10. 8. Воробьев Б.Б. Развитие системы кредитных отношений // Деньги и Кредит. - 2010. . Гусев, Д.Н. Коллекторские агентства: история и опыт регулирования / Д.Н. Гусев, 2010 . Изофенко Р.Н. Кредитные бюро в условиях финансового кризиса // Управление в кредитной организации, 2009, №4 . Деньги, кредит, банки: Учебник:/ Г.И. Кравцова, Г.С. Кузьменко, Е.И. Кравцов БГЭУ - 2007 . Деньги, кредит, банки: Учебник / Под ред. О.И. Лаврушина. - 2-е изд., пе-рераб. и доп. - М.: Финансы и статистика, 2000. . Банковский менеджмент: Учебник/ Лаврушин О.И. - Кнорус, 2009 . Овчинникова О.П., МихалеваЮ.В. Стратегия институционально-сетевого развития банковской инфраструктуры // Финансы и кредит. - 2009. - №3. 15. Сорвин С. К вопросу о концепции развития регионального банковского сектора. // Деньги и кредит 2005 №5. 16. «Бизнес и банки», Москва, Банковская газета, №2, 2011 г. 17. Деньги банки: энциклопедический словарь. - М.: АО «Центр социально-экономических исследований и информации СЭИ», 2004. - С. 40. 18. Система страхования вкладов [Электронныйресурс]/[Официальный сайт ОАО «Московский кредитный банк»]. . http://ru.wikipedia.org/wiki/Агентство_по_страхованию_вкладов 20. http://www.nbki company/.ru/ . http://asv.org.ru/agency/ Введение банковский страхование кредитный брокер Банковская инфраструктура относится к элементам организационного блока банковской системы. Банки как элементы, образующие банковскую систему, способны успешно развиваться только взаимодействуя с другими ее элементами и, прежде всего, с банковской инфраструктурой, под которой понимается совокупность элементов, обеспечивающая жизнедеятельность банка. В более широком смысле банковская инфраструктура - это система взаимосвязанных институтов, в свою очередь являющаяся подсистемой национальной банковской системы, функционально обеспечивающая удовлетворение потребностей физических и юридических лиц и государства в банковских услугах. Потребность в исследованиях инфраструктуры различных сфер экономики приобретает особую актуальность в условиях рыночной экономики, характеризующейся существенным расширением и усложнением хозяйственных связей. Формирование и развитие банковской инфраструктуры, адекватной современному этапу, остается наименее разработанным направлением в современных экономических исследованиях. Вместе с тем совершенно очевидно, что без наличия высокоразвитой банковской инфраструктуры социально-экономическое развитие страны и ее регионов не может быть эффективным. Большой вклад в исследование банковской инфраструктуры внесли российские экономисты Е.Г. Ясин, М. Матовников, A.M. Тавасиев, Г.Н. Белоглазова, О.И. Лаврушин, С.А. Марачев, С.М. Ильясов и др. Цель работы заключается в выявлении места и влияния банковской инфраструктуры (ее элементов) на состояние и развитие банковской системы России. В соответствии с данной целью в работе поставлены следующие задачи: · Определить понятие и выявить сущность банковской инфраструктуры · Рассмотреть и проанализировать институциональную структуру банковской инфраструктуры · Обозначить факторы, влияющие на развитие банковской инфраструктуры · Рассмотреть деятельность бюро кредитных историй в банковской инфраструктуре России · Выявить значение агенства по страхованию вкладов, как института банковской инфраструктуры, в развитии банковской системы России · Рассмотреть институциональные аспекты деятельности коллекторских агентств в России · Рассмотреть деятельность нового элемента банковской инфраструктуры России, как кредитные брокеры.

Объектом исследования является банковская инфраструктура России, ее становление и развитие. Предметом исследования являются закономерности развития банковской инфраструктуры (ее элементов) и ее влияние на состояние и развитие банковской системы России.

Понятие и роль банковской инфраструктуры в развитии банковской системы

|

|||||||||

|

Последнее изменение этой страницы: 2020-03-14; просмотров: 204; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.129.39.55 (0.063 с.) |