Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Роль безготівкових розрахунків в господарському оборотіСтр 1 из 5Следующая ⇒

Зміст

Вступ 1. Роль безготівкових розрахунків в господарському обороті 2. Форми безготівкових розрахунків на підприємствах та їх вдосконалення 3. Електрона система безготівкових розрахунків 4. Вплив структури безготівкових розрахунків на фінансове становище підприємства Висновки та пропозиції Список використаної літератури Додатки

Вступ

Однією із важливих складових фінансово-кредитного механізму є розрахунковий механізм, на основі якого здійснюються розрахунки між підприємствами з приводу купівлі-продажу товарів, послуг, з фінансовими органами при сплаті податків, з кредитними установами при погашенні позик тощо. Широке розгалуження господарських зв'язків, територіальна віддаленість підприємств, розвинута мережа банківських установ сприяли розвитку саме безготівкових розрахунків. Безготівковий оборот грошей має ряд переваг у порівнянні з готівковим обігом. По-перше, при використанні безготівкових грошей відпадає потреба у витратах на друкування грошових знаків, їх транспортування і зберігання. По-друге, розрахунки здійснюються через банківські установи, і за умови їх стабільності і високо рівня технічного оснащення суттєво прискорюють платіжний оборот. По-третє, з точки зору державного контролю за грошовим оборотом безготівкові розрахунки дозволяють контролювати законність грошових операцій, виявляють приховані доходи суб'єктів підприємницької діяльності. Тому більше 90% всієї грошової маси у розвинутих ринкових країнах складають безготівкові (депозитні) гроші. Беручи до уваги вищенаведене, актуальність даної роботи очевидна. Метою курсової роботи є вивчення організації безготівкових розрахунків і шляхів їх удосконалення. Виходячи з зазначеної мети задачами курсової роботи є розгляд сутності та принципів безготівкових розрахунків, вивчення документообігу при використанні різних форм безготівкових розрахунків, виявлення шляхів удосконалення безготівкових розрахунків. Об'єктом дослідження даної роботи є ТОВ „ДС-СОЮЗ”, що спеціалізується на розробці, виготовленні і постачанні насосного обладнання. Номенклатура виготовляємої продукції складається з живильних, конденсатних, мережних насосів, які широко використовуються в тепловій і комунікаційній енергетиці, теплопостачанні, водопостачанні, в сільському господарстві та різних галузях промисловості.

Таблиця 1. Показники платоспроможності та ліквідності ТОВ „ДС-СОЮЗ”

Провівши розрахунки в таблиці згідно даних балансу ми можемо відмітити, що коефіцієнт грошової платоспроможності не відповідає граничнодопустимим значенням – це свідчить про неефективне використання грошових коштів. Порівнюючи 2009 з 2008 роком відмічаємо тенденцію до покращення стану ліквідності. Проаналізувавши коефіцієнт розрахункової платоспроможності визначаємо, що цей показник значно менший за граничнодопустимий і характеризується зменшенням у 2009 році на 0,04, що відбулося за рахунок значного збільшення загальної суми поточних зобов’язань. Розрахунки по коефіцієнту ліквідної платоспроможності в звітному періоді відповідає граничнодопустимій нормі. Цей показник значно покращився (на 0,338) в порівняні з 2008 роком, що вказує на більш ефективну діяльність підприємства. Середній коефіцієнт означає чи вистачає у підприємства оборотних засобів на покриття своїх поточних боргів (зобов’язань). Згідно розрахунку ми можемо відмітити, що в 2009 році загальна вартість оборотних засобів перевищує поточні боргові зобов’язання на 3,9%. Більш реальним коефіцієнтом платоспроможності являється коефіцієнт критичної ліквідності, бо в попередніх коефіцієнтах беруть участь запаси, а також продукція в стадії незавершеного виробництва, які не так швидко перетворяться в грошові кошти. Цей показник не відповідає граничнодопустимим нормам і становив в 2008 та в 2009 роках 0,665 та 0,612 відповідно, що вказує про зниження ефективності діяльності підприємства.

В таблиці №2 ми проведемо порівняльний аналіз фінансово-господарської діяльності підприємства на основі даних балансу.

Таблиця 2.

Коефіцієнт фінансової незалежності вказує частку власного капіталу в сукупному капіталі, чим більше значення цього показника, тим більшою є фінансова незалежність підприємства від кредиторів, мінімальна частка капіталу повинна складати не менше 50% сукупного капіталу, задіяного в господарській діяльності. Вона засвідчує можливість підприємства погасити борги власними коштами. В нашому випадку ми відмічаємо тенденцію в направленні до зміцнення фінансової незалежності, і ми відмічаємо що в кінці звітного періоду цей коефіцієнт перевищує мінімально-доцільне значення показника. Коефіцієнт фінансової стійкості характеризує ступінь ризикованості діяльності і на здатність підприємства погасити борги власним капіталом. Покращення значення показника на кінець періоду відбулося за рахунок значного зростання власного капіталу в порівнянні з довгостроковими поточними зобов’язаннями, і на даному етапі цей показник відповідає гранично-допустимому, що вказує на позитивну діяльність підприємства. Коефіцієнт інвестування також вказує, що на кінець періоду фінансово-економічний стан підприємства має тенденцію до покращення, і він відповідає гранично допустимій нормі. Це відбулось також за рахунок збільшення власного капіталу. Коефіцієнт маневрування характеризує яка частка власного капіталу використовується для формування оборотних активів. Він характеризується зменшенням до гранично-допустимої норми. Коефіцієнт забезпеченості оборотних активів власним оборотним капіталом, Коефіцієнт поточної ліквідності, Коефіцієнт загальної ліквідності мають тенденцію до покращення, при чому це відбувається за рахунок збільшення оборотних активів та зобов’язань.

Фондовіддача активів покращила свій показник за рахунок збільшення об’ємів реалізації товарів, робіт та послуг. Рентабельність сукупного капіталу зросла за рахунок збільшення прибутків від звичайної діяльності до оподаткування, так як і рентабельність власного капіталу. В цілому фінансовий стан підприємства є позитивний і має тенденцію зміцнення і стабілізації економічної діяльності. При написанні курсової роботи був використаний статистичний, аналітичний матеріал, дані фінансової і бухгалтерської звітності; також використовувалася як періодична література, книги, так і законодавчі, нормативні і інструктивні матеріали, що стосуються даної теми. Розрахунки чеками У розрахунках між підприємствами застосовуються розрахункові чеки. Для отримання готівки з рахунків у банківських установах використовуються грошові чеки. Розрахунковий чек — це документ стандартної форми з дорученням чекодавця своєму банкові переказати кошти з рахунку чекодавця на рахунок пред'явника чека (отримувача коштів). Розрахунковий чек, як і платіжне доручення, заповнює платник. На відміну від платіжного доручення чек передається платником підприємству — отримувачу платежу безпосередньо під час здійснення господарської операції. Отримувач платежу подає чек у свій банк для оплати. Існує кілька видів розрахункових чеків: акцептовані, не акцептовані банком, з лімітованих і нелімітованих книжок. Останні застосовуються у місцевих розрахунках за отримані товари, надані послуги, у постійних розрахунках з транспортними організаціями (оплата фрахту), з підприємствами зв'язку. Грошові чеки застосовуються тільки для отримання підприємствами з рахунків у банківських установах готівки для виплати заробітної плати, премій і винагород, дивідендів, коштів на відрядження, на господарські витрати. Платником по чеку завжди є банк або інша кредитна установа. Право чекодавця — звертатися до банку з вимогою щодо оплати чека; обов'язок банку — виконати цю вимогу, виходячи з угоди між банком і клієнтом. Відповідно до чекової угоди клієнту дозволяється використовувати його власні, а також залучені кошти для оплати своїх чеків. Банк сплачує готівкою або безготівковим переказом коштів з рахунку чекодавця на рахунок пред'явника чека.

Чек як грошовий документ короткострокової дії не має статусу законного платіжного засобу. Обіг чеків не регулюється законодавством, а визначається потребою комерційного обороту. Через це розрахунки чеками мають умовний характер: видача боржником чека ще не означає оплати його зобов'язань перед кредитором. Зобов'язання погашається тільки після повної оплати чека банком-платником. Чекова форма розрахунків потребує від банківської установи дотримання відповідних правил: банк зобов'язаний упевнитися в достовірності чека (форма, термін дії, відсутність виправлень, відповідність підпису чекодавця зразкові підпису, який є в банківській установі). Чек може бути оплачений тільки тій особі, яку вказано в ньому (іменний чек), або пред'явнику, коли чек видано на пред'явника. Чекодавець не тільки несе відповідальність за оплату чека банком-платником, а й зобов'язаний забезпечити цей платіж, заздалегідь надавши банку необхідні кошти для покриття своїх чеків (кошти на рахунку чекодавця чи кредит). За видачу чека без покриття чекодавець несе відповідальність. Банк-платник, підпис якого на чекові відсутній, як правило, не несе відповідальності перед власником чека за його оплату, крім випадків, коли чек банком акцептовано. Чекова форма розрахунків має певні переваги перед іншими формами. Це, передовсім, відносна швидкість розрахунків і надходження коштів на рахунок постачальника, що сприяє зменшенню дебіторської заборгованості. Принциповими недоліками такої форми розрахунків є недостатня гарантія платежу, оскільки на рахунку чекодавця може не бути потрібних коштів, неможливість розрахунків чеками на велику суму, складність оформлення чека. Вексель Вексельна форма розрахунків — це розрахунки між постачальником (отримувачем коштів) і покупцем (платником коштів) з відстрочкою платежу, яка оформлюється векселем. Вексель — це письмове зобов'язання, боргова розписка стандартної форми, що дає право її власникові вимагати сплати відповідної суми (визначеної у векселі) від особи, яка видала вексель, у відповідний строк і у відповідному місці. Висновки та пропозиції

Сферу обігу народного господарства обслуговує грошово-кредитний оборот, який складається із готівково-грошового обігу і платіжного обороту, який у свою чергу, переважно здійснюється у безготівковій формі. Особливістю безготівкових розрахунків є те, що всі платіжні операції здійснюються за розрахунковими (платіжними, комерційними) документами, від правильності оформлення яких залежить чіткість взаємовідносин між платником, одержувачем коштів і банками, що їх обслуговують. У вступі курсової роботи ми дали коротку характеристику ТОВ „ДС-СОЮЗ”. На основі даних балансу визначили коефіцієнти платоспроможності та ліквідності, а також дали оцінку фінансово-господарській діяльності підприємства. В першому розділі ми розповіли про роль безготівкових розрахунків в господарському обороті. Визначили,що широке використання безготівкового грошового обороту зумовлено тим, що безготівковий оборот має суттєві переваги перед готівковим і тому більш ефективний як для суспільства в цілому, так і для кожного окремого економічного суб'єкта. По-перше, значно зменшуються суспільні витрати обігу. По-друге, створюються необхідні умови для державного регулювання грошового обігу. По-третє, покращується економічний стан суб'єктів грошового обігу, тому що прискорюється обіг їх коштів, забезпечується тісний їх зв'язок з банками і грошовим ринком у цілому.

В другому розділі розглянуті форми безготівкових розрахунків на підприємстві „ДС-СОЮЗ” та їх вдосконалення. При різноманітності форм власності і підприємницької діяльності сучасна система безготівкових розрахунків в Україні передбачає вільний вибір підприємствами форм і способів безготівкових розрахунків, регламентованих банківськими інструкціями. Кожна з форм безготівкових розрахунків характеризується своєю структурою, сукупністю ознак, конкретним механізмом платежу. Тому доцільність використання тієї чи іншої форми розрахунків визначається конкретним господарським завданням, змістом і методами розв'язання фінансових проблем господарськими суб'єктами. Для підвищення платоспроможності підприємства доцільно обирати такі прогресивні форми розрахунки, як чеки, векселя акредитиви. Саме ці форми розрахунків знайшли найбільшого застосування в ринкових країнах, бо гарантують повне і своєчасне надходження коштів на рахунок виробника продукції. В умовах кризи платежів, коли спостерігається загальна неплатоспроможність підприємств, доцільно було використовувати безгрошові способи розрахунків між підприємствами, такі як залік, перерахування боргових зобов'язань, цесія. В третьому та четвертому розділах ми розглянули електрону систему безготівкових розрахунків та вплив її структури на фінансове становище підприємства..З метою прискорення грошового обігу у сучасній системі безготівкових розрахунків успішно розвивається електронна система, яка дозволяє значно підвищити швидкість, якість і надійність здійснення платежів не тільки для виробників, але і для споживачів. Одним із найбільш простих і зручних засобів для споживача у безготівкових розрахунках є кредитна картка Вибір форми чи способу безготівкових розрахунків впливає на фінансове становище підприємства через такі фактори, як: зміна дебіторської і кредиторської заборгованості в результаті розбіжностей у часі між надходженням продукції до покупця і оплати рахунків постачальника і зміна обсягів виробничих запасів, пов'язаної з документооборотом тієї чи іншої форми розрахунків. Ефективний вибір структури безготівкових розрахунків на підприємстві забезпечить зниження обсягів дебіторської і кредиторської заборгованості, прискорить оборотність товарно-матеріальних запасів і коштів, вкладених у розрахунки, відповідно, збільшить їх обсяги, що забезпечить підвищення таких показників фінансового становища підприємства, як фінансова стійкість, платоспроможність і ліквідність. Запропоновані рекомендації можуть сприяти налагодженню цілісного розрахунково–платіжного механізму і покращенню фінансового стану підприємства. Таким чином, введення в безготівковий платіжний оборот найбільш ефективних форм розрахунків, створення умов для росту ефективності діючих форм зменшує масу обігових коштів, які залучаються в обіг. І навпаки, застосування менш ефективних форм веде до необґрунтованого залучення обігових коштів в розрахунки, що супроводжується рядом негативних явищ. Зміст

Вступ 1. Роль безготівкових розрахунків в господарському обороті 2. Форми безготівкових розрахунків на підприємствах та їх вдосконалення 3. Електрона система безготівкових розрахунків 4. Вплив структури безготівкових розрахунків на фінансове становище підприємства Висновки та пропозиції Список використаної літератури Додатки

Вступ

Однією із важливих складових фінансово-кредитного механізму є розрахунковий механізм, на основі якого здійснюються розрахунки між підприємствами з приводу купівлі-продажу товарів, послуг, з фінансовими органами при сплаті податків, з кредитними установами при погашенні позик тощо. Широке розгалуження господарських зв'язків, територіальна віддаленість підприємств, розвинута мережа банківських установ сприяли розвитку саме безготівкових розрахунків. Безготівковий оборот грошей має ряд переваг у порівнянні з готівковим обігом. По-перше, при використанні безготівкових грошей відпадає потреба у витратах на друкування грошових знаків, їх транспортування і зберігання. По-друге, розрахунки здійснюються через банківські установи, і за умови їх стабільності і високо рівня технічного оснащення суттєво прискорюють платіжний оборот. По-третє, з точки зору державного контролю за грошовим оборотом безготівкові розрахунки дозволяють контролювати законність грошових операцій, виявляють приховані доходи суб'єктів підприємницької діяльності. Тому більше 90% всієї грошової маси у розвинутих ринкових країнах складають безготівкові (депозитні) гроші. Беручи до уваги вищенаведене, актуальність даної роботи очевидна. Метою курсової роботи є вивчення організації безготівкових розрахунків і шляхів їх удосконалення. Виходячи з зазначеної мети задачами курсової роботи є розгляд сутності та принципів безготівкових розрахунків, вивчення документообігу при використанні різних форм безготівкових розрахунків, виявлення шляхів удосконалення безготівкових розрахунків. Об'єктом дослідження даної роботи є ТОВ „ДС-СОЮЗ”, що спеціалізується на розробці, виготовленні і постачанні насосного обладнання. Номенклатура виготовляємої продукції складається з живильних, конденсатних, мережних насосів, які широко використовуються в тепловій і комунікаційній енергетиці, теплопостачанні, водопостачанні, в сільському господарстві та різних галузях промисловості.

Таблиця 1. Показники платоспроможності та ліквідності ТОВ „ДС-СОЮЗ”

Провівши розрахунки в таблиці згідно даних балансу ми можемо відмітити, що коефіцієнт грошової платоспроможності не відповідає граничнодопустимим значенням – це свідчить про неефективне використання грошових коштів. Порівнюючи 2009 з 2008 роком відмічаємо тенденцію до покращення стану ліквідності. Проаналізувавши коефіцієнт розрахункової платоспроможності визначаємо, що цей показник значно менший за граничнодопустимий і характеризується зменшенням у 2009 році на 0,04, що відбулося за рахунок значного збільшення загальної суми поточних зобов’язань. Розрахунки по коефіцієнту ліквідної платоспроможності в звітному періоді відповідає граничнодопустимій нормі. Цей показник значно покращився (на 0,338) в порівняні з 2008 роком, що вказує на більш ефективну діяльність підприємства. Середній коефіцієнт означає чи вистачає у підприємства оборотних засобів на покриття своїх поточних боргів (зобов’язань). Згідно розрахунку ми можемо відмітити, що в 2009 році загальна вартість оборотних засобів перевищує поточні боргові зобов’язання на 3,9%. Більш реальним коефіцієнтом платоспроможності являється коефіцієнт критичної ліквідності, бо в попередніх коефіцієнтах беруть участь запаси, а також продукція в стадії незавершеного виробництва, які не так швидко перетворяться в грошові кошти. Цей показник не відповідає граничнодопустимим нормам і становив в 2008 та в 2009 роках 0,665 та 0,612 відповідно, що вказує про зниження ефективності діяльності підприємства. В таблиці №2 ми проведемо порівняльний аналіз фінансово-господарської діяльності підприємства на основі даних балансу.

Таблиця 2.

Коефіцієнт фінансової незалежності вказує частку власного капіталу в сукупному капіталі, чим більше значення цього показника, тим більшою є фінансова незалежність підприємства від кредиторів, мінімальна частка капіталу повинна складати не менше 50% сукупного капіталу, задіяного в господарській діяльності. Вона засвідчує можливість підприємства погасити борги власними коштами. В нашому випадку ми відмічаємо тенденцію в направленні до зміцнення фінансової незалежності, і ми відмічаємо що в кінці звітного періоду цей коефіцієнт перевищує мінімально-доцільне значення показника. Коефіцієнт фінансової стійкості характеризує ступінь ризикованості діяльності і на здатність підприємства погасити борги власним капіталом. Покращення значення показника на кінець періоду відбулося за рахунок значного зростання власного капіталу в порівнянні з довгостроковими поточними зобов’язаннями, і на даному етапі цей показник відповідає гранично-допустимому, що вказує на позитивну діяльність підприємства. Коефіцієнт інвестування також вказує, що на кінець періоду фінансово-економічний стан підприємства має тенденцію до покращення, і він відповідає гранично допустимій нормі. Це відбулось також за рахунок збільшення власного капіталу. Коефіцієнт маневрування характеризує яка частка власного капіталу використовується для формування оборотних активів. Він характеризується зменшенням до гранично-допустимої норми. Коефіцієнт забезпеченості оборотних активів власним оборотним капіталом, Коефіцієнт поточної ліквідності, Коефіцієнт загальної ліквідності мають тенденцію до покращення, при чому це відбувається за рахунок збільшення оборотних активів та зобов’язань. Фондовіддача активів покращила свій показник за рахунок збільшення об’ємів реалізації товарів, робіт та послуг. Рентабельність сукупного капіталу зросла за рахунок збільшення прибутків від звичайної діяльності до оподаткування, так як і рентабельність власного капіталу. В цілому фінансовий стан підприємства є позитивний і має тенденцію зміцнення і стабілізації економічної діяльності. При написанні курсової роботи був використаний статистичний, аналітичний матеріал, дані фінансової і бухгалтерської звітності; також використовувалася як періодична література, книги, так і законодавчі, нормативні і інструктивні матеріали, що стосуються даної теми. Роль безготівкових розрахунків в господарському обороті

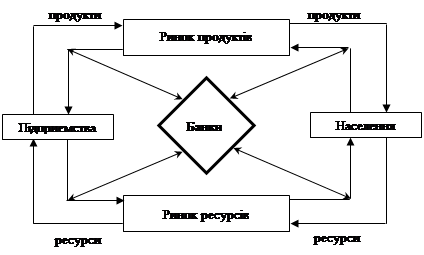

В національній економіці відбувається безперервний кругообіг доходів і продуктів, який опосередковується відповідним оборотом грошей. Грошовий оборот — це рух грошей у процесі виробництва, розподілу, обміну й споживання національного продукту, який здійснюється шляхом безготівкових розрахунків та через обіг готівки. Грошовий оборот — це сукупність усіх грошових платежів і розрахунків, що відбуваються в народному господарстві. У процесі руху доходів і продуктів (товарів і послуг) виникають взаємопов'язані, але протилежні за напрямком товарні і грошові потоки. У розвинутому ринковому господарстві грошовий оборот не може здійснюватися без участі й активної ролі банків. Банки стають необхідними посередниками у взаємних виплатах і розрахунках між підприємствами, організаціями, установами та окремими фізичними особами. Банк є найважливішим грошово-кредитним інститутом суспільства, в якому створюються і зберігаються гроші. Гроші проходять через банки в міру здійснення платежів. Побудуємо модель грошового обороту, що описує потік товарів і послуг, якими обмінюються підприємства (фірми) і населення, збалансований контр потоком грошових платежів, які здійснюються при цьому обміні. Товарні потоки закономірно створюють зустрічний рух грошових коштів — як у національній, так і в іноземній валюті. Базова модель грошового обороту (мал.1.) включає в себе: - ринки ресурсів і продуктів; - банки; - суб'єкти народногосподарського обороту — підприємства і населення. Потоки товарів і послуг на цьому малюнку спрямовані за годинниковою стрілкою; потоки грошових платежів — проти годинникової стрілки. У базовій моделі допускається, що всі ресурси належать населенню (хоча насправді йому належить тільки один ресурс — робоча сила). Банк є вихідним і кінцевим пунктом моделі, через який здійснюється кругооборот готівки і безготівкових платежів, тому банки зображені в центрі малюнка. Потоки економічних ресурсів, з одного боку, і грошовий потік доходів та споживчих витрат, з іншого здійснюються одночасно. Будь-які затримки, крім тих, які викликані продажем товарів у кредит, створюють ситуацію неплатежів, що загрожує дезорганізацією народногосподарського обороту. Базова модель грошового обороту дає загальне уявлення про функціонування національної грошової системи. Альтернативою грошового обороту є неефективний бартерний обмін. Криза неплатежів сприяє розширенню прямого безгрошового обміну товарами і послугами.

Мал.1.1. Базова модель грошового обороту.

Складнішою модель грошового обороту буде тоді, коли в ній враховуватимуться заощадження, інвестиції, фінансові ринки, державний сектор, а також міжнародні економічні зв'язки. Грошовий оборот поділяється на дві взаємопов'язані частини: сферу безготівкового обігу і сферу готівкового обігу. Готівка, як правило, використовується при виплаті заробітної плати, пенсій, стипендій (тобто при утворенні доходів населення), а також при купівлі товарів і послуг у роздрібній торгівлі, розміщенні коштів у банківських внесках тощо (тобто при витрачанні доходів населення). У сфері безготівкового грошового обігу рух грошей здійснюється у вигляді перерахування сум через рахунки в банках. У безготівковій формі здійснюється переважна більшість грошових операцій у народному господарстві: розрахунки між підприємствами (фірмами), деякі види розрахунків підприємств і організацій з населенням (наприклад, перерахування грошових коштів, у тому числі заробітної плати і пенсій, на поточні рахунки, відкриті в установах банків) тощо. Таким чином, за своєю специфікою готівковий обіг призначений для обслуговування споживчого ринку, тоді як фінанси підприємств функціонують у формі безготівкових грошей. Оскільки безготівкова і готівкова грошові сфери обслуговують різні кола народногосподарського обороту, вони мають виконувати різні економічні завдання й працювати по-різному. Безготівковий грошовий обіг має переваги порівняно з обігом готівки: економляться кошти, прискорюється оборот грошей. На підтримку сфери готівкового обігу доводиться витрачати значні кошти на друкування, рахування, сортування, упаковку, інкасацію готівки тощо. Крім того, готівковий обіг вимагає значного штату касирів і контролерів. Торговельні автомати поки що дуже дорогі, і тому, по суті, не використовуються у вітчизняній торговельній мережі. Широке використання безготівкового грошового обороту зумовлене тим, що безготівковий оборот має суттєві переваги перед готівковим і тому більш ефективний як для суспільства в цілому, так і для кожного окремого економічного суб’єкта. По-перше, значно зменшуються суспільні витрати обігу. По-друге, створюється необхідні умови для державного регулювання грошового обігу. По-третє, покращується економічний стан суб’єктів грошового обігу, тому що прискорюється обіг їх коштів, забезпечується тісний їх зв’язок з банками і грошовим ринком у цілому. Тому всім учасникам сфери обігу повинно бути економічно вигідно розраховуватися за своїми зобов’язаннями у безготівкові формі через банки (за винятком платежів на невеликі суми). Зосередження грошових коштів господарських суб’єктів у банках і здійснення розрахунків через банки дозволяє: - здійснювати контроль за дотриманням платіжної і договірної дисципліни; -запропонувати господарським суб’єктам використання найбільш ефективної форми розрахунків; -зосереджувати вільні грошові кошти господарських суб’єктів і всієї фінансово-кредитної системи держави з метою використання їх в інтересах розвитку держави; -скоротити витрати обігу, тому що відпадає необхідність у друкуванні, транспортуванні і зберіганні грошових знаків; -прискорити обіг оборотних засобів і процес реалізації продукції. Безготівковий грошовий обіг — це рух грошових коштів без використання готівкових грошових знаків шляхом перерахування сум за рахунками в банках чи зарахування взаємних вимог. У безготівковому обігу гроші функціонують як засіб платежу, бо є певний проміжок часу між одержанням товарів та оплатою їх. Безготівкові розрахунки — розрахунки, що проводяться без участі готівки, тобто в сфері безготівкового грошового обігу. Безготівкові розрахунки поділяються на міжбанківські та міжгосподарські, які обслуговують, відповідно, відносини між банками та між клієнтами банків. Безготівкові розрахунки є розрахунками (платежами) за продукцію та послуги, що здійснюються двома основними способами: акцептно-інкасовим, коли поставка передує оплаті, та акредетивним, — коли оплата передує відправленню продукції. Акцепт у даному разі виступає як згода на оплату розрахункових документів. Інкасо — це банківська розрахункова операція, завдяки якій банк одержує гроші за дорученням клієнта і зараховує ці гроші на його банківський рахунок на підставі поданих розрахункових документів. Акредитив — це розрахунковий документ, за яким один банк доручає іншому здійснити за рахунок спеціально заброньованих для цього грошових коштів оплату товарно-транспортних документів за відвантажені чи надані послуги. Велике значення має встановлення ринкових розрахунково-платіжних відносин між господарськими суб'єктами. Суть таких відносин можна передати формулою: "Перш ніж продати продукцію, слід зважити, кому продаєш". Господарські суб'єкти самостійно обирають форми розрахунків та вказують їх при укладенні договорів. Установи банків здійснюють контроль за додержанням правил розрахунків, а також за станом розрахунків підприємств. Підприємства (платники та одержувачі коштів) зі свого боку також мають контролювати проведення безготівкових розрахунків. Народногосподарське значення безготівкових розрахунків полягає у прискоренні обігу грошових і фінансових коштів, забезпеченні в максимально короткий час грошової компенсації виробникам — власникам поставленої продукції, виконаних робіт і наданих послуг. Прискорення міжгосподарських розрахунків важливе як з мікро-, так і з макроекономічної точок зору. Безготівкові розрахунки в своїй цілісній сукупності формують певну систему. Система безготівкових розрахунків є складовою загальної національної грошової системи. В ході становлення ринкових відносин і відповідної трансформації грошової сфери економіки посилюється значення і роль безготівкових розрахунків як важливого самостійного і відособленого об'єкта економічних відносин, а відповідно й окремого предмета дослідження економічної науки. Оскільки безготівкові розрахунки мають вирішальне значення у здійсненні народногосподарського обороту, необхідний контроль за станом розрахунків, законністю проведення грошових операцій, правильним оформленням розрахункових документів та вчасністю їх проходження.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2020-03-02; просмотров: 213; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.144.238.20 (0.087 с.) |