Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Аналіз фінансової стійкості підприємстваСодержание книги

Поиск на нашем сайте

Фінансова стійкість характеризує рівень ризику діяльності компанії і її залежності від позикового капіталу. За результатами розрахунків фінансової стійкості можна зробити висновки: - про інтенсивність використання позикових засобів; - про ступінь залежності від короткострокових зобов'язань; - про рівень довгострокової стійкості компанії без позикових засобів. Аналіз фінансової стійкості підприємства здійснюється за даними балансу підприємства, характеризує структуру джерел фінансування ресурсів підприємства, ступінь фінансової стійкості і незалежності підприємства від зовнішніх джерел фінансування діяльності. В таблиці 2.10 представлені абсолютні показники фінансової стійкості досліджуваного підприємства.

Таблиця 2.10 Абсолютні показники фінансової стійкості УМГ „Прикарпаттрансгаз” у 2007 -2008 роках

За результатами аналізу даних таблиці 2.10 досліджуване підприємство має надлишок власних оборотних коштів, надлишок власних оборотних коштів та довгострокових зобов’язань, надлишоко основних джерел фінансування запасів, що свідчить про абсолютну фінансову стійкість УМГ „Прикарпаттрансаз” у період 2006-2008 років, так як підприємство своєчасно виконує всі розрахунки, водночас у нього залишаються грошові кошти для закупівлі сировини, матеріалів, напівфабрикатів тощо, тобто забезпечення наступного виробничого процесу матеріальними ресурсами. Використовуючи методику розрахунку показників фінансової стійкості, та на основі даних балансу підприємства дамо оцінку фінансової стійкості підприємства „Прикарпаттрансгаз” (табл. 2.11).

Таблиця 2.11 Показники фінансової стійкості підприємства „Прикарпаттрансгаз”

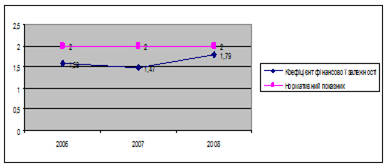

Відповідно за даними таблиці 2.11, перші п¢ять показників характеризують фінансовий стан підприємства з позиції структури капіталу. Чим вище рівень першого показника та нижче другого, тим стійкішим є фінансове положення підприємства. У нашому випадку станом на 2006 рік УМГ „Прикарпаттрансгаз” фінансувалося за рахунок власного капіталу на 65 % та на 35 % за рахунок позиченого. За період з 2006 року до 2008 року відбувається збільшення (зменшення) в динаміці коефіцієнтів автономії та коефіцієнтів концентрації залученого капіталу. Це є позитивною тенденцією, тому, що свідчить про збільшення (зменшення) підприємством фінансування своєї діяльності за рахунок власного капіталу до 80 % і за рахунок залученого до 12%. Відповідно при зростанні частки власного капіталу зменшується коефіцієнт фінансової залежності та збільшується коефіцієнт фінансування. Тобто у 2006 році на кожну гривню власних коштів підприємства приходилося 0,83 грн. позичених та на кожну гривню позичених коштів припадає 0,23 грн. власних. Зменшення в динаміці коефіцієнта фінансової залежності та коефіцієнта заборгованості означає зменшення частки позичених коштів у фінансуванні підприємства, а зростання коефіцієнта фінансування - зростання власних коштів та навпаки. Але вже на кінець 2008 року спостерігається зменшення першого показника на 0,1 та відповідне збільшення другого. За рахунок цього відбувається зміна і у наступних трьох показниках. Це свідчить про посилення залежності підприємства від зовнішніх кредиторів, а саме про зниження фінансової стійкості. Станом на 2006 рік поточні зобов’язання у загальній сумі зобов’язань складають 37 %, а на кінець 2008 року вони знизились до 17%. У 2006 році 33 % власних коштів було вкладено в оборотний капітал, за рахунок цього були сформовані на 100 % матеріальні запаси та на 7 % обігові засоби. В результаті діяльності підприємства за 2006 рік відмічався зріст коефіцієнтів забезпеченості, що свідчить про підвищення ефективності роботи організації. Але на кінець 2007 року динаміка цих коефіцієнтів змінилася на протилежну, тобто у сторону зменшення. На кінець 2008 року маємо значення цих коефіцієнтів нижче нормативно прийнятого, а саме, тільки 8 % власних коштів вкладено в оборотний капітал. За рахунок цього були сформовані на 14 % матеріальні запаси та на 8 % обігові засоби. Тобто у підприємства не вистачає власних коштів для фінансування своєї діяльності. На графічному відображенні динаміки показників фінансової стійкості УМГ „Прикарпаттрансгаз” можна побачити (рис. 2.11 -2.6):

Рис. 2.11. Динаміка показників фінансової залежності УМГ „Прикарпаттрансгаз” протягом 2006-2008 рр.

Рис. 2.12. Динаміка показників концентрації залученого капіталу УМГ „Прикарпаттрансгаз” протягом 2006-2008 рр.

Рис. 2.13. Динаміка показників Коефіцієнт забезпеченості запасів УМГ „Прикарпаттрансгаз” протягом 2006-2008 рр.

Рис. 2.14 Динаміка показників маневреності власних коштів УМГ „Прикарпаттрансгаз” протягом 2006-2008 рр.

На графічному відображенні динаміки показників фінансової стійкості УМГ „Прикарпаттрансгаз” можна побачити станом на 2007 рік - тенденцію зниження коефіцієнтів фінансової залежності, концентрації залученого капіталу, маневреності власних коштів, але інша ситуація спостерігається у 2008 році, а саме: збільшуються всі перераховані показники. В цілому фінансовий стан підприємства потребує оздоровлення, так як рівень забезпеченості підприємства власними коштами за результатами проведеного аналізу є дуже низьким та підприємство залучає велику кількість позикових коштів для здійснення своєї діяльності. Оцінка ділової активності

Ділова активність — це комплексна характеристика, яка втілює різні аспекти діяльності підприємства, а тому визначається системою таких критеріїв, як місце підприємства на ринку конкретних товарів, географія ділових відносин, репутація підприємства як партнера, активність іноваційно-інвестиційної діяльності, конкурентоспроможність. Таким чином, ділова активність може характеризуватись динамікою показників ефективності виробничо-господарської діяльності в цілому. Позитивна динаміка цих показників сприятиме зміцненню фінансового стану підприємства. Оцінка ділової активності дозволяє проаналізувати ефективність основної діяльності підприємства, що характеризується швидкістю обертання фінансових ресурсів підприємства. Оцінка здійснюється за допомогою коефіцієнтів оборотності. Коефіцієнти оборотності – система показників фінансової активності підприємства, яка характеризує наскільки швидко сформований капітал обертається в процесі його господарської діяльності. Для оцінки ділової активності „Прикарпаттрансгаз” проведемо розрахунки показників ділової активності за 2006-2008 роки, використавши для цього дані річних фінансових звітів. (Табл.2.12) Коефіцієнт обігу активів за три звітних періоду збільшився з 1,27 до 2,15. Тривалість одного обороту цих активів на початок 2006 року була 287 діб. За 2007 рік тривалість обороту зменшилась на 36 діб, а за 2008 рік на 82 доби. На кінець 2008 року стала дорівнювати 170 діб.

Таблиця 2.12 Показники оборотності активів та фінансових ресурсів УМГ „Прикарпаттрансгаз ” за 2006-2008 роки

Тривалість обороту загального капіталу залежить від його органічної будови – співвідношення основного та оборотного капіталу. Чим більша частка основного капіталу в загальній величині, тим повільніше він обертається, та навпаки, за умов збільшення питомої ваги оборотних активів прискорюється загальне обертання капіталу. Тобто за звітний період 2006 року повний цикл виробництва та обігу підприємства дорівнював 1,27 раз або 287 діб на один цикл. За рахунок збільшення цих коефіцієнтів повний цикл виробництва та обігу став 2,15 раз або 170 діб на один цикл. Економічний ефект в результаті прискорення обертання виражається у відносному вивільненні коштів з обороту, а також у збільшенні суми прибутку. Однак, слід мати на увазі, що показник обіговості активів буде тим вище, чим швидше будуть зношені основні засоби підприємства. Аналіз ефективності використання капіталу підприємства показав, що середній термін обігу кредиторської заборгованості на кінець 2006 року складав 29 діб. За наступний період спостерігається зменшення цього показника на 4 доби, а за 2008 рік збільшення на 10 діб. Тобто на кінець 2008 року середній термін обігу кредиторської заборгованості став дорівнювати 15 діб і це означає, що підприємство за 15 діб оплачує виставлені йому рахунки. Ці зміни привели до збільшення в динаміці коефіцієнта обігу кредиторської заборгованості з 12,54 до 24,05. На кінець 2008 року підприємство зробило 24,05 обороти, щоб сплатити кредиторські рахунки по господарським операціям. Тобто зростання у динаміці коефіцієнта обігу кредиторської заборгованості свідчить про підвищення швидкості сплати заборгованості підприємства. Коефіцієнт обігу дебіторської заборгованості за 2006-2008 звітних періоду збільшився з 5,17 до 7,55. Період погашення цих активів на початок 2006 року був 71 день. За 2007 рік тривалість обороту зменшилась на 13 діб, а за 2008 рік на 10 діб. На кінець 2008 року стала дорівнювати 48 діб. Тобто на кінець 2008 року підприємству потрібно зробити 7,55 оборотів (тривалість одного обороту 48 діб), щоб сплатити в повному обсязі свої зобов’язання. Зростання у динаміці коефіцієнту обігу поточних зобов’язання є позитивним моментом, бо свідчить про покращення стану розрахунків з кредиторами підприємства. Випереджальне зменшення залишків оборотних активів проти зменшення чистого доходу від реалізації продукції (робіт, послуг) характеризує відносне зниження фондовіддачі та збільшення фондомісткості. На кінець 2007 року фондовіддача зменшилась на 0,02, а фондомісткість збільшилась на відповідну величину. Низький рівень фондовіддачі свідчить або про недостатній рівень реалізації або про високий рівень вкладень в основні засоби. Але на кінець 2008 року спостерігається збільшення (зменшення) цих показників на 0,05. За рахунок збільшення фондовіддачі відбувається зменшення витрат реалізованої продукції. На графічному відображенні динаміки деяких показників ділової активності УМГ „Прикарпаттрансгаз” можна побачити (рис. 2.13-2.17): - тенденцію збільшення коефіцієнтів оборотності активів, оборотності кредиторської заборгованості, оборотності запасів, концентрації залученого капіталу.

Рис. 2.13. Динаміка показників оборотності активів УМГ „Прикарпаттрансгаз” протягом 2006-2008 рр.

Рис. 2.14. Динаміка показників оборотності запасів УМГ „Прикарпаттрансгаз” протягом 2006-2008 рр.

Рис. 2.15 Динаміка показників оборотності дебіторської заборгованості УМГ „Прикарпаттрансгаз” протягом 2006-2008 рр.

Рис. 2.16. Динаміка показників оборотності кредиторської заборгованості УМГ „Прикарпаттрансгаз” протягом 2006-2008 рр.

Рис. 2.17. Динаміка показників фондовіддачі УМГ „Прикарпаттрансгаз” протягом 2006-2008 рр.

Аналіз ділової активності свідчить, що на підприємстві відбуваються протягом аналізуємого періоду позитивні тенденції. Збільшується коефіцієнт оборотності активів за рахунок збільшення оборотності запасів та дебіторської заборгованості. Все це призвело до зменшення тривалості оборотних коштів і до збільшення прибутку підприємства. РОЗДІЛ 3. ШЛЯХИ ПОКРАЩЕННЯ ФІНАНСОВОГО СТАНУ УМГ „ПРИКАРПАТТРАНСГАЗ”

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2020-03-02; просмотров: 265; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 216.73.216.119 (0.011 с.) |