Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Альтернативные теории потребления.Содержание книги

Поиск на нашем сайте

В рамках классической теории сформировалось представление об автономности, т.е. независимости потребления от национального дохода. Автономность потребления означает устойчивость совокупного спроса при снижении номинальной заработной платы и служит дополнительным аргументом в пользу эффективности рыночной системы. Теория временных предпочтений И. Фишера. Текущее потребление, согласно И. Фишеру, зависит от величины не столько национального дохода данного года, сколько равновесной ставки процента финансового рынка. При низкой ставке текущее потребление может оказаться выше величины текущего национального дохода, так как объем потребляемых прошлых сбережений будет выше объема текущих. При высокой ставке процента потребление может оказаться ниже уровня текущего национального дохода, поскольку объем текущих сбережений превысит объем потребляемых прошлых сбережений. Теория перманентного дохода М. Фридмена. Данная теория утверждает, что потребление пропорционально национальному доходу, но не текущему, а перманентному. Под перманентным (непрерывным) национальным доходом понимается средний национальный доход, рассчитанный за несколько лет. Например, если за последние три года величины годовых национальных доходов составили соответственно 100, 95, 105 ден. ед., то перманентный национальный доход составит 100 ден. ед. Допустим, величина текущего потребления равна перманентному доходу (100). В этом случае по отношению к фактическому национальному доходу текущего года наблюдается эффект автономного потребления. Если доход равен 90 ден. ед., то потребление составит 100. Дополнительное потребление осуществится за счет потребительского кредита и продажи домохо- зяйствами своих активов крупным финансовым инвесторам. Если национальный доход текущего года составит 110 ден. ед., то потребление снова будет равно 100, а сбережения возрастут на 10 ден. ед. Теория жизненного цикла Ф. Модильяни. В соответствии с данной теорией величина текущего потребления зависит не столько от величины текущего национального дохода, сколько от уровня ожидаемого дохода. Другими словами, каждый индивид тратит на потребление в данном году сумму, эквивалентную среднегодовому реальному доходу, который он рассчитывает получить в оставшиеся годы жизни. Поскольку молодежь, как правило, ожидает в будущем более высокого уровня реальных доходов, она склонна увеличивать текущее потребление за счет открытия потребительского и ипотечного кредитов. И наоборот, люди зрелого возраста ожидают снижения реальных доходов к старости и потому сокращают текущее потребление, увеличивая количество сбережений. Пожилые люди тратят пенсии и сбережения из расчета оставшихся лет жизни. Ожидания разных возрастных групп агрегируются таким образом, что для каждого года существует некоторая величина потребления, являющаяся функцией не от текущего, а от ожидаемого национального дохода. Величина потребления может быть как больше, так и меньше текущего национального дохода. Инвестиции: типы, функции и факторы, определяющие объем инвестиций. Мультипликатор и акселератор инвестиций. Инвестиции — это вложения государственного или частного капитала в различные отрасли экономики с целью извлечения прибыли. Выделяют три типа инвестиций: производственные инвестиции (в здания, сооружения, оборудование); инвестиции в товарно-материальные запасы (сырье, материалы, незавершенное производство, готовые изделия);инвестиции в жилищное строительство (приобретение домов для проживания или сдачи в аренду). Различают валовые и чистые инвестиции. Валовые инвестиции вкладывают с целью замещения старого оборудования (амортизация), а также расширения производства. Чистые инвестиции — это валовые инвестиции за вычетом суммы амортизации основного капитала. Соответственно, инвестиционный спрос состоит из двух частей: а)спрос на восстановление изношенного капитала; б)спрос на увеличение чистого реального капитала. Инвестиционный спрос — самая динамичная составляющая совокупных расходов. Он зависит от таких факторов, как ожидаемая норма чистой прибыли, реальная ставка процента, уровень налогообложения, изменения в технологии производства, наличный основной капитал. Планируемые инвестиции представляют собой планы фирм по увеличению своего физического капитала и товарных запасов. Фактические инвестиции — это сумма запланированных и незапланированных инвестиций. Последние возникают по причине непредусмотренных изменений в товарных запасах. В зависимости от факторов, определяющих объем спроса на инвестиции, различают автономные (не зависящие от совокупного дохода) и индуцированные (вызванные изменением совокупного дохода) инвестиции. Простейшая функция автономных инвестиций имеет следующий вид:Ia = Io-dr где Iа — автономные инвестиционные расходы; Io — автономные инвестиции, определяемые внешними экономическими факторами (запасы полезных ископаемых, например);d-эмпирический коэфф. чувствительности инвестиций к динамике ставки процента; r-реальная ставка процента. Мультипликатор инвестиций — это числовой коэффициент, показывающий, во сколько раз прирост дохода больше, чем вызвавший его прирост инвестиций. m1=ДY/ДI ДI – прирост инвест., m1- мульт. С ростом инв. Увел. Занытость – доход – потребление – вновь доход. Если произойдёт прирост объёма инвст., то доход увел. На велечину большую в m1 арз,чем прирост инв. Следует отметить, что мультипликационный эффект проявляет себя только в обществе с неполной занятостью, где существует резерв рабочей силы, вовлечение которой в производственный процесс принесет увеличение уровня дохода. Кроме эффекта мультипликации в экономике существует и эффект акселерации, согласно которому прирост или сокращение дохода отзывается приростом или сокращением индуцированных (зависящих от уровня дохода) инвестиций. Акселератор (ускоритель) — это коэффициент, рассчитывавши как отношение прироста инвестиций к вызвавшему его приросту дохода. Принцип акселерации отражает более резкую динамику прироста (сокращения) инвестиций по сравнению с вызывающей их динамикой дохода, поэтому акселератор обычно больше единицы. Мульт. и аксел. связаны между собой:рост инвестиций увеличивает доход, рост дохода –развитие производства и потребления, это подталкивает рост инвестиций в произ-во (акселер.), в результате повышается доход. Равновесный объем национального выпуска в кейнсианской модели. Определение равновесного объема выпуска методами сопоставления «совокупных расходов и доходов» и «инвестиций и сбережений». Парадокс бережливости. Равновесный объем национального выпуска можно определить двумя методами: методом сопоставления совокупных доходов и совокупных расходов и методом сравнения инвестиций («инъекций») и сбережений («утечек»). Для их лучшего усвоения целесообразно сделать два упрощения. Во-первых, предположить, что налоги и амортизация равны нулю, т.е. объем национального выпуска и личный располагаемый доход количественно равны. Во-вторых, уровни цен и заработной платы постоянны.

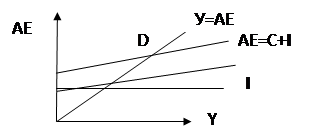

Определение равновесного объёма про-ва методами сопоставления совокупных доходов и расходов.Т. D характеризует равновесие на товарном рынке. Величина Y равна величине планированных и фактических совокупных расходов. Если объём производства < равновесного, то планируемые расходы превышают объём выпуска. Это означает, что покупатели готовы приобрести товаров больше, чем фирмы производят, т.е. AD>AS. Фирмы снижают заказы и наращивают пр-во,т.е. доход и планируемые расходы выравниваются. В случае превышения объёма пр-ва над планируемыми расходами,фирмы столкнутся с трудностями реализации и будут сокращать пр-во пока AD =AS. Равновесие достигается только тогда,когда AD =AS. Равновесный объём пр-ва- тот, порождающий AE, достаточные для приобретения произведённой продукции. Планир. совокупные расходы(АЕ)-кол-во средств, которые домашние хозяйства и фирмы готовы потратить на т.и у. Совокупный спрос(AD)-линия АЕ. Фактические совокупные расходы(АЕ)-биссектриса, в каждой т. которой АЕ=доходу. Линия фактических расходов –линия AS.Вывод модели Кейнса: расходы определяют уровень пр-ва. Чем больше AD, тем больше объём пр-ва. Определение равновесного объёма методом сопоставления сбережений и инвестиций.Сбережения способствуют сокращению совокупного спроса и их называют утечкой, а инвестиции увеличивают спроси их называют инъекциями.

Модель «сбережения—инвестиции» или альтернативный способ определения равновесного объема национального производства. Домашние хоз-ва сберегают больше, чем фирмы готовы инвестировать – идёт сокращение производство. Дом. хоз-ва сберегают меньше – у фирмы появляются мотивы для наращивания производства. Модель «сбережения—инвестиции» можно использовать для анализа ситуаций, когда общество изменяет отношение к сбережениям. В ответ на решение домашних хозяйств больше сберегать объем сбережений сокращается или остается на прежнем уровне. Если прирост сбережений не сопровождается приростом инвестиций, то любая попытка больше сберегать оказывается тщетной из-за значительного снижения равновесного ВВП, обусловленного эффектом мультипликации. Данная ситуация получила название парадокса бережливости.

|

||||

|

Последнее изменение этой страницы: 2016-04-07; просмотров: 311; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.116.85.96 (0.01 с.) |

Рынок товаров находится в состоянии равновесия, если величина дохода (выпуска) равна величине планируемых совокупных расходов и величине фактических совокупных расходов. Планируемые совокупные расходы — это количество средств, которое домашние хозяйства и фирмы готовы истратить на товары и услуги. Фактические совокупные расходы графически иллюстрируются биссектрисой, в каждой точке которой фактические совокупные расходы равны доходу (У = АЕ эффект)

Рынок товаров находится в состоянии равновесия, если величина дохода (выпуска) равна величине планируемых совокупных расходов и величине фактических совокупных расходов. Планируемые совокупные расходы — это количество средств, которое домашние хозяйства и фирмы готовы истратить на товары и услуги. Фактические совокупные расходы графически иллюстрируются биссектрисой, в каждой точке которой фактические совокупные расходы равны доходу (У = АЕ эффект) Т. D определяет уровень пр-ва, при котором устанавливается равновесие между S и I. При уровне выпуска У2 равнов. сбереж., будут > инвестиций, т.е. избыток сбережений вызывает накопления товаров и фирмы сокращают производство. При У1 инвест. > сбереж., т.е. это сигнал для фирм увеличивать пр-во.

Т. D определяет уровень пр-ва, при котором устанавливается равновесие между S и I. При уровне выпуска У2 равнов. сбереж., будут > инвестиций, т.е. избыток сбережений вызывает накопления товаров и фирмы сокращают производство. При У1 инвест. > сбереж., т.е. это сигнал для фирм увеличивать пр-во.