Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ деловой активности предприятия

Показатели, используемые для оценки эффективности производства, объединяются в группу для анализа деловой активности предприятия. Анализ деловой активности позволяет охарактеризовать результаты и эффективность текущей основной производственной деятельности. При анализе деловой активности предприятия рассматриваются показатели, характеризующие эффективность использования средств производства, материальных, трудовых и финансовых ресурсов. Анализ деловой активности включает в себя: • анализ объема производства и реализации продукции в динамике, выполнения плана по производству и реализации за несколько лет; • анализ эффективности использования ресурсов предприятия. Для оценки эффективности использования основных фондов применяется показатель фондоотдачи: ФО = ОР/ОФ, где ОР — объем реализации, руб.; ОФ — среднегодовая стоимость основных фондов. Прирост объема производства должен обеспечиваться за счет повышения эффективности использования основных средств предприятия. Материалоотдача характеризует эффективность использования материальных ресурсов. Материалоотдача показывает, сколько произведено продукции с каждого рубля затраченных материалов (сырья, энергии и т. д.). Материалоотдача рассчитывается как отношение стоимости произведенной продукции к сумме материальных затрат. М0 = ОП/МЗ, где МЗ — материальные затраты. Увеличение объема производства и реализации продукции должно происходить благодаря росту материалоотдачи. Производительность труда отражает эффективность использования трудовых ресурсов. Основным показателем производительности труда на предприятии является показатель выработки. В = К/Ч, где К — количество произведенной продукции или выполненной работы в натуральных единицах измерения за период; Ч — среднесписочная численность работающих, чел. Рост производительности труда приводит к увеличению объема производства и реализации продукции. Показатели оборачиваемости. Чем быстрее капитал сделает кругооборот (от стадии закупки сырья до получения оплаты за продукцию), тем больше предприятие может произвести и реализовать при одинаковой величине капитала за определенный отрезок времени.

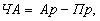

Коэффициент оборачиваемости активов рассчитывается как отношение объема реализации среднегодовой стоимости активов. Этот показатель характеризует эффективность использования предприятием всех ресурсов предприятия. Коэффициент показывает, сколько раз за анализируемый период (год) совершается полный цикл производства и обращения. Коа=ОР/Аср,

Аср— среднегодовая стоимость активов предприятия, руб. Анализ этого показателя в динамике позволяет выявить имеющиеся тенденции. Увеличение коэффициента оборачиваемости активов с течением времени свидетельствует о более эффективном управлении активами предприятия. Коэффициент оборачиваемости собственных средств рассчитывается как отношение объема реализации к средней за период величине собственного капитала. Кобсс=ОР/СК, где СК — среднегодовая величина суммы собственных средств. Коэффициент оборачиваемости собственных средств определяет скорость оборота собственного капитала. Коэффициент оборачиваемости текущих активов рассчитывается как отношение объема производства к среднегодовой величине текущих активов. Анализируемый показатель следует рассмотреть в динамике. Отрицательная динамика свидетельствует об ухудшении финансового положения предприятия, и наоборот. Коэффициент оборачиваемости запасов представляет собой отношение себестоимости продукции, реализованной в рассматриваемом периоде, к среднегодовой величине запасов, незавершенного производства и готовой продукции на складе. Более наглядными показателями оборачиваемости являются показатели, рассчитанные в днях, то есть время обращения. Д=Т/К, где Т — продолжительность периода в днях; К — величина исследуемого показателя. Например, период оборота собственных средств рассчитывается по формуле: Д=Т/КСС, где КСС — коэффициент оборота собственных средств. Аналогично рассчитываются коэффициенты оборачиваемости дебиторской и кредиторской задолженности. Коэффициент оборачиваемости оборотного капитала равен частному от деления стоимости реализованной продукции (выручки от реализации — Вр) за данный период на средний остаток оборотного капитала за тот же период (Ок).

Кок=Вр/Ок. При расчете средней продолжительности одного оборота в днях для упрощения расчетов часто принимают продолжительность любого месяца равной 30 дням, любого квартала — 90 дням и года — 360 дням. Продолжительность оборота в днях исчисляется по формуле: ПО=Т/Коб где Коб — коэффициент оборачиваемости; Т — продолжительность периода, за который определяются показатели, в днях (Т = 30; 90; 360). Если подставить в формулу соответствующие величины для определения продолжительности оборота в днях, получится развернутое выражение, включающее в себя все исходные величины: ПО = (Т*А)/Вр, где А — средняя величина актива за рассматриваемый период. Достоинство этой формулы в том, что поскольку величина Т заранее задана, то с ее помощью по известным двум величинам всегда можно определить третью, поэтому она широко применяется в практике финансовых и плановых расчетов. Длительность производственного цикла представляет собой промежуток времени с момента поступления материалов на склад предприятия и заканчивается в момент отгрузки покупателю продукции. Длительность финансового цикла — это интервал времени с момента оплаты поставщикам ресурсов и до получения денег от покупателей за отгруженную продукцию. Длительность операционного цикла. Операционный цикл начинается с момента поступления материалов на склад предприятия и завершается получением денежных средств от покупателей за реализованную продукцию. Длительности производственного, финансового и операционного цикла должны быть изучены в динамике за ряд лет. Оценка деловой активности может быть также получена в результате сравнения деятельности анализируемого предприятия с другими предприятиями отрасли. Одной из хар-к стаб положения предп-я служит его финансовая устойчивость. Финан положение предп-я считается устойч-м, е. оно покрывает собственными сред-ми не менее 50%финанс рес-в, необход для осущ-я нормальной хоз-й деят-ти, эффективно исп-т финан рес-сы, соблюдает финансовую, кредитную и расчетную дисциплину, т.е. явл платежеспособным. Финанс положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости. Финанс устойчивость орг-ции характ-т также финанс коэфф-ты. Чистые активы - это величина, кот определяется путем вычета из суммы активов предп-я, приним-х к расчету, суммы его долговых обязательств, принимаемых к расчету. Активы, участвующие в расчете, - это денежное и неденежное имущество фирмы, в состав кот включаются по балансовой стоимости след статьи: *Внеоборотные активы, отражаемые в первом разделе баланса, кроме балансовой стоимости собственных акций, выкупленных у акционеров; *запасы и затраты, денежные средства, расчеты и пр активы,показываемые во втором разделе бух баланса, за искл задолженности участников (учредителей) по их вкладам в уставный капитал и балансовой стоимости собственных акций, выкупленных у акционеров. При наличии у компании на конец года оценочных резервов по сомнительны долгам и под обесценение ц.б. показатели статей, в связи с которыми они созданы, показываются в расчете с соответств-м уменьшением их балансовой стоим-ти на стоимость данных резервов.

Пассивы, участвующие в расчете, - это обязательства фирмы. В их состав включаются следующие статьи: *статья четвертого раздела бух баланса - целевые финансирования и поступления; *статьи пятого раздела баланса - долгосрочные и краткосрочные обязательства банкам и иным юр и физ лицам, расчеты и пр пассивы, кроме сумм, отраженных по статьям "доходы будущих периодов"и "Фонды потребления". Порядок оценки стоимости чистых активов можно представить так:

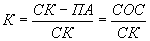

Коэффициент маневренности. Пок-т, какая часть собственного капитала находится в мобильной форме, позволяющей относительно свободно маневрировать капиталом. Высокие значения коэфф-та маневренности положительно характеризуют финансовое состояние.

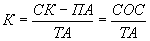

Коэффициент обеспеченности собственными средствами.На осн-ии данного коэффициента структура баланса признается удовлетворительной (неудовлетворительной), а сама орг-ция -платежеспособной (неплатежеспособной). Рост данного показателя в динамике за ряд периодов рассматр-ся как увеличение финанс устойчивости компании.

Коэффициент обеспеченности запасов собственными источниками. Показывает достаточность собственных оборотных средств для покрытия запасов, затрат незаверше произ-ва и авансов поставщикам. Для финансово устойчивого предприятия значение данного показателя должно превышать1.

Коэффициент автономии (концентрации собственного капитала). Харак-т долю владельцев предприятия в общей сумме средств авансированных в его деят-ть. Чем выше значение этого коэффициента, тем более финанс устойчиво, стабильно и независимо от внешних источников предприятие.

Коэффициент соотношения собственных и заемных средств - дает наиболее общую оценку финанс устойчивости. Рост показателя в динамике свидет-т об усилении зависимости предприятия от внеш инвесторов и кредиторов, т.е. о снижении финансовой устойчивости.

Коэффициент обеспеченности долгосрочных инвестицийопределяет, какая доля инвестированного капитала иммобилизована в постоянные активы.

Коэффициент иммобилизации хар-т соотн-е постоянных и текущих активов, отражаетотраслевую специфику фирмы.

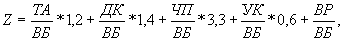

Показатель вероятности банкротства Е.Альтмана(Z-показатель). Степень близости предприятия к банкротству определяется по следующей шкале:

* Z < 1,8 – вероят-ть банкротства очень высокая; от 1,81 < Z<2,7 вер-ть высокая; от 2,71 < Z<2,99 вер-ть средняя; Z от 3,0 – низкая

Факторный анализ прибыли.

Анализ финансовых результатов деятельности предприятия осуществляется с помощью разных методов, в том числе: 1) с помощью горизонтального анализа отслеживаются изменения каждого показателя за отчетный период по сравнению с базисным периодом; 2) с помощью вертикального (структурного) анализа определяется изменение соответствующих статей бухгалтерской отчетности; 3) с помощью трендового анализа определяется динамика изменения показателей за ряд периодов; 4) с помощью факторного анализа определяется влияние отдельных факторов на показатели финансовых результатов. Анализ бухгалтерской прибыли (до налогообложения) начинается с анализа ее динамики как в целом, так и в разрезе элементов, формирующих ее структуру. При этом учитываются факторы, оказавшие влияние на величину прибыли. Различают внешние и внутренние факторы. К внешним факторам можно отнести: 1) социально-экономическое положение; 2) природно-климатические условия; 3) уровень цен на сырье, материалы, электроэнергию; 4) тарифы на транспортные перевозки; 5) регулирование внешнеэкономической деятельности. К внутренним факторам можно отнести: 1) номенклатуру реализованной продукции; 2) объем выручки от реализации; 3) структуру себестоимости реализованной продукции; 4) размеры операционных и внереализационных расходов. Факторы первой группы оказывают влияние на величину прибыли до налогообложения, факторы второй группы — на величину валовой прибыли. Формирование чистой прибыли отчетного периода отражает отчет о прибылях и убытках, представленный в таблице

Отчет о прибылях и убытках

На основе данных отчета о прибылях и убытках можно составить таблицы, позволяющие исследовать динамику и структуру прибыли как в общей сумме, так и в разрезе составляющих ее элементов. Уровень и динамику показателей прибыли и убытков за отчетный период наглядно иллюстрирует таблица. Анализ прибыли предприятия пе отчету о прибылях и убытках

Увеличение общей суммы прибыли свидетельствует о достижении высоких результатов в отчетном периоде по сравнению с базисным периодом. Рост прибыли является результатом положительного изменения всех определяющих ее факторов, в том числе увеличения операционных доходов и снижения операционных и внереализационных расходов.

Детальный анализ формирования бухгалтерской прибыли (прибыли до уплаты налога) по методу вертикального анализа (таблица) включает: 1) расчет удельных весов промежуточных показателей в общем итоге, принятом за 100%; 2) изменения показателей в денежном выражении и в процентах к итогу. Анализ бухгалтерской прибыли (прибыли до уплаты налога) по отчету о прибылях и убытках

Особое значение для оценки финансовых результатов деятельности предприятия имеет факторный анализ прибыли от реализации (продаж), которая является главной составляющей бухгалтерской прибыли (прибыли до уплаты налога). Изменение прибыли от реализации (продаж) позволяет проанализировать таблица. Анализ прибыли от реализации продукции (продаж)

Главным показателем прибыли от реализации (продаж) является валовая прибыль, которая формируется под влиянием следующих факторов: 1) выручки от реализации в натуральном выражении (тонны, штуки, л, м2 л и т.д.); 2) себестоимости реализованной продукции; 3) цены реализации (продажи); 4) изменения в ассортименте реализованной продукции. Валовая прибыль = объем реализованной продукции в натуральном выражении (цена реализации единицы продукции - себестоимость единицы продукции) = выручка от реализации продукции - себестоимость реализованной продукции. Таким образом, основными факторами, оказывающими влияние на валовую прибыль предприятия, являются изменение выручки от реализации, себестоимости реализованной продукции и изменения в ассортименте реализованной продукции. Факторный (пофакторный) анализ прибыли проводится с помощью элиминирования (метода цепных подстановок), представляющего собой технический прием анализа, используемый для определения влияния отдельных факторов на объект изучения. Для проведения факторного анализа валовой прибыли необходимо составить таблицу с исходными данными (таблица). Факторный анализ валовой прибыли

1. Влияние изменения выручки от реализации за отчетный период на валовую прибыль предприятия рассчитывается как разница между валовой прибылью отчетного и базисного года (валовая прибыль отчетного периода определяется как валовая прибыль базисного периода, пересчитанная на индекс изменения выручки от реализации): Δ валовой прибыли = валовая прибыль отчетного периода - валовая прибыль базисного периода = валовая прибыль базисного периода • индекс изменения выручки от реализации - валовая прибыль базисного периода = валовая прибыль базисного периода (индекс изменения выручки от реализации - 1). Индекс изменения выручки от реализации -выручка от реализации в базисных ценах отчетного периода / выручка от реализации в базисном периоде. 2. Влияние изменения себестоимости реализованной продукции за отчетный период на валовую прибыль предприятия рассчитывается как разница между себестоимостью отчетного периода в фактических и базисных ценах: Факторный анализ валовой прибыли Δ валовой прибыли = себестоимость в фактических затратах отчетного периода - себестоимость в базисных затратах отчетного периода. Внимание! В результате роста себестоимости продукции валовая прибыль от реализации снижается! 3. Влияние изменения цены реализации на валовую прибыль предприятия рассчитывается как разница между выручкой от реализации в фактических ценах и выручкой от реализации в базисных ценах отчетного периода: Δ валовой прибыли = выручка от реализации в фактических ценах отчетного периода - выручка от реализации в базисных ценах отчетного периода. 4. Влияние изменения ассортимента реализованной продукции на валовую прибыль предприятия рассчитывается в том случае, если существуют различия в уровне рентабельности отдельных видов продукции, и определяется следующим способом: Δ валовой прибыли = валовая прибыль в базисных ценах за отчетный период -- валовая прибыль базисного периода х индекс изменения выручки от реализации = (валовая прибыль в базисных ценах за отчетный период / выручка от реализации в базисных ценах за отчетный период - валовая прибыль базисного периода / выручка от реализации базисного периода) х выручка от реализации в базисных ценах за отчетный период. Кроме перечисленных факторов, на показатель валовой прибыли воздействуют и другие факторы, в том числе нарушение производственной и технологической дисциплины. Результаты проведенного факторного анализа целесообразно обобщить в отдельной аналитической таблице. Результаты факторного анализа валовой прибыли Факторный анализ прибыли от продаж Важнейшая составляющая часть прибыли — прибыль от реализации продукции, товаров, работ, услуг, связанная с факторами производства и реализации. Величина прибыли зависит от: • изменения объема реализации; • структуры и ассортимента продукции; • изменения себестоимости; • цены на реализованную продукцию; • цены на сырье, материалы, топливо, тарифы на энергию, транспорт, трудовые ресурсы и т.п. Увеличение объема реализации продукции ведет к увеличению прибыли, но насыщение рынка продукцией определенного вида может привести к снижению её цены и сокращению впоследствие возможного объема реализации. Изменение структуры товарного выпуска оказывает неоднозначное влияние на величину прибыли от продаж. Увеличение удельного веса более рентабельных видов продукции в общем объеме реализации ведет к росту прибыли. При увеличении доли низкорентабельной продукции общая сумма прибыли уменьшается. Изменение себестоимости продукции влияет на прибыль обратно пропорционально. Снижение себестоимости ведет к увеличению прибыли, а её рост - к снижению суммы прибыли. Увеличение цены на продукцию прямо пропорционально увеличивает прибыль, а рост цены на ресурсы ведет к повышению себестоимости и снижает возможную сумму прибыли. Степень влияния каждого из этих факторов на прибыль устанавливают по данным отчета о прибылях и убытках и дополнительно рассчитанным показателям о выручке от реализации в ценах и затратах предшествующего года. Рассмотрим влияние основных факторов по условным показателям таблицы. Методика расчета влияния факторов на прибыль от продаж включает этапы:

|

|||||||||

|

Последнее изменение этой страницы: 2017-02-05; просмотров: 308; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.190.217.134 (0.05 с.) |

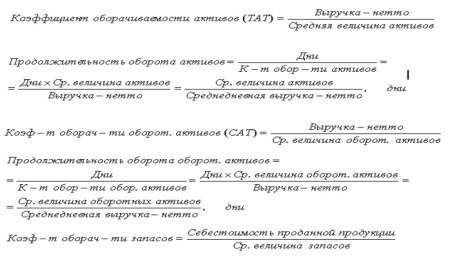

где Ар -активы,принимаемые к расчету, Пр-пассивы,принимаемые к расчету, ЧА-стоимость чистых активов.

где Ар -активы,принимаемые к расчету, Пр-пассивы,принимаемые к расчету, ЧА-стоимость чистых активов.

; где СК - собственный капитал; ПА - постоянные активы; СОС - собственные оборотные средства.

; где СК - собственный капитал; ПА - постоянные активы; СОС - собственные оборотные средства. ; где ТА - текущие активы.

; где ТА - текущие активы. ; где Зап -запасы сырья и материалов, незавершенное производство и авансы поставщикам.

; где Зап -запасы сырья и материалов, незавершенное производство и авансы поставщикам. ; где ВБ - валюта баланса. СК - собственный капитал.

; где ВБ - валюта баланса. СК - собственный капитал. ; где ЗPR- заемный капитал.

; где ЗPR- заемный капитал. ; где ДО - долгосрочные обязательства, ПА - постоянные активы.

; где ДО - долгосрочные обязательства, ПА - постоянные активы.

где: ТА - текущие активы, ДК - добавочный капитал, ЧП - чистая прибыль, УК - уставный капитал, ВР - выручка от реализации, ВБ - валюта баланса.

где: ТА - текущие активы, ДК - добавочный капитал, ЧП - чистая прибыль, УК - уставный капитал, ВР - выручка от реализации, ВБ - валюта баланса.