Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Макроэкономическое равновесие на товарном рынкеСодержание книги

Поиск на нашем сайте

(модель IS)

Кривая IS отражает соотношения процентной ставки r и уровня национального дохода Y, при которых обеспечивается равновесие на товарном рынке. Согласно кейнсианской модели условие такого равновесия — равенство объемов совокупного спроса и совокупного предложения (AD=AS). При этом если абстрагироваться от государственных расходов и чистого экспорта совокупный спрос AD состоит из потребительских C (Y) и инвестиционных I(r) расходов: AD = C (Y) + I(r) (15) Что же касается предложения (AS), то оно в соответствии с кейнсианской трактовкой имеет вид: AS = C(Y) + S(Y) (16) Отсюда следует, что равновесное состояние на товарном рынке может иметь место только при соблюдении следующего равенства: I(r) = S(Y) (17) Кривая IS демонстрирует, какова будет процентная ставка при каждом значении ВВП (дохода Y) при условии, что инвестиции равны сбережениям или, на сколько нужно изменить ставку процента при изменении ВВП для сохранения равновесия на товарных рынках, то есть I=S. Так, если ВВП возрастет, то возрастут и сбережения, а для соответствующего роста инвестиций необходимо снизить процентную ставку. То есть, обратная зависимость (отрицательный наклон IS) обусловлена тем, что при снижении ставки процента растут I, ВВП, Y и S. После падения цен на нефть в конце 2014 года, ЦБ РФ для предотвращения гиперинфляции принял решение о резком увеличении ключевой ставки, то к чему это привело можно просмотреть на следующих примерах. На рисунке 1.2 отображен рост инфляции и ключевая ставка, установленная ЦБ РФ в 2014 году. Как видно в феврале 2014 года она составляла 5,5% годовых, а в декабре 2014 года уже 17% годовых. Построим график отражающий равновесие на рынке товаров с февраля 2014 по декабрь 2014 года[8].

Рисунок 10 -РФ – рост инфляции и процентной ставки 2014 г. Согласно данным ЦБ РФ на 01.02.2014 ключевая ставка составляла 5,5% такому низкому уровня процентной ставки соответствует положительный инвестиционный климат в РФ, предприятия инвестируют в производство, зарубежные компании и инвесторы смело вкладываю деньги в Российский бизнес, такой процентной ставке на оси инвестиций соответствует показатель I1. Рост инвестиции уравновешивается увеличивающимися сбережениями I1=S1. Высокий уровень инвестиций и сбережений свидетельствует о увеличении ВВП (дохода) Y1, при соответствии друг другу этих показателей происходит уравновешивание рынка товаров в точке E1.

Далее, в связи с изменением в мировой обстановке, увеличением добычи нефти США, снижением Россией экспорта нефти и соответственно ослаблением рубля – ЦБ РФ с целью предотвращения девальвации рубля и высокой инфляции постепенно производит увеличение ключевой ставки. 3 марта 2014 – 7%, 28 апреля 2014 – 7,5%, 28 июля 2014 – 8%, 5 ноября 2014 – 9,5%, 12 декабря 10,5% и наконец 16 декабря 2014 – 17% годовых.

Рисунок 11- Кривая IS на примере изменения ставки рефинансирования ЦБ в период 2014 года. При установлении ЦБ РФ 17% ключевой ставки происходит резкое снижение инвестиционного потока на рисунке 11 такая ситуация соответствует показателю I7, высокая процентная ставка блокирует предприятиям, компаниям, предпринимателям и потребителям доступ к кредитным деньгам, поскольку покрыть настолько высокий процент ожидаемой прибылью не представляется возможным такой процент им не интересен. В стране возникает дефицит денег. Потребителям приходится тратить свои сбережения и соответственно уровень сбережений опускается до S7 (рис. 11)[9]. Инвестиции уравновешиваются количеством сбережений. Высокая процентная ставки, нежелание потребителей тратить без того маленькие сбережения и низкий уровень инвестиций приводит к замедлению производства и соответственно к замедлению роста ВВП (Рис. 12) и снижению дохода – на рисунке 11 это точка Y7. Рынок товаров уравновешивается в точке E7 – инвестиции минимальны, сбережения минимальны ожидаемый ВВП будет ниже ВВП 2013 года. На рисунке 12 изображен темп роста ВВП РФ в 2014 году на котором четко видно, что благодаря не высоким процентным ставкам в начале 2014 года и соответственно высоким инвестициям происходило увеличение темпа роста ВВП. И чем выше была ставка рефинансирования, тем более замедлялся темп роста ВВП.

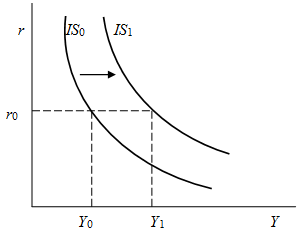

Рисунок 11- Темп роста ВВП в РФ 2014 год. Кроме процентной ставки на изменение положения кривой IS оказывают другие факторы, т.е. кривая IS может сдвигаться и при стабильной ставке процента r0 oбеспечивать другое значение ВВП (Y). Основными факторами сдвига кривой IS отличными от ставки процента, являются: [14, с.32]

– С – уровень потребительских расходов; – – Т – чистые налоги; –

Рисунок 13 - Сдвиги кривой IS

Так, к примеру, рост G обеспечивает прирост ВВП и дохода Y. То есть, кривая сдвигается из положения IS0 в IS1, а доход при r0-const увеличивается от Y0 до Y1. Сдвиг кривой IS происходит и при изменении в фискальной политике государства. При смягчении налогового бремени кривая IS сдвигается вправо т.е. доходы растут, а при ужесточении влево темпы производства падают и доход уменьшается. Аналогичный эффект будет наблюдаться при изменении инвестиционных планов предпринимателей (рост оптимизма или пессимизма при любой процентной ставке), что приведет к сдвигу кривой инвестиционного спроса Id, а значит и к сдвигу линии совокупных расходов, вслед за чем сдвинется и кривая IS. Изменение факторов, обеспечивающих сдвиг кривой IS, связанной с совокупными расходами, отражает изменения в фискальной (налогово-бюджетной) политике. Однако равновесие товарных рынков, то есть равенство I и S весьма неустойчиво. И значительно чаще имеет место неравенство I и S: При S<I инвестиции, а стало быть, рост производства, сдерживаются недостатком сбережений, то есть, сокращается предложение товаров. Одновременно больше средств уходит на потребление, увеличивая текущий спрос. Превышение совокупного спроса над совокупным предложением вызывает инфляцию. Ситуация S>I объясняется желанием людей больше сберегать, чем тратить или сокращать спрос и одновременно с ростом инвестиций, повышающих предложение. В результате – классический кризис перепроизводства. На этой модели кейнсианцы показывают, что рыночное хозяйство не может обеспечить устойчивое равновесие I=S. Значит это должно делать государство.

Денежный рынок, кривая LM

Кривая LM – это множество точек, каждая из которых отражает такое соотношение реального национального продукта Y и процентной ставки R, при котором достигается равновесие на денежном рынке (спрос на деньги L равен денежному предложению M). Кривая LM имеет положительный наклон, свидетельствующий о том, что рост денежного предложения приводит к увеличению реального национального продукта (в краткосрочном периоде). Все точки выше кривой LM отражают ситуацию превышения предложения денег над спросом на них (M > L). Во всех точках ниже кривой, напротив, спрос на деньги больше их предложения (M < L). Построение кривой LM. Графическое построение линии LM на основе сочетания трансакционного Lтр и спекулятивного спроса Lc на деньги представлено на рисунке 14. Построение LM базируется на поиске равновесия соотношений r и Y при сочетании объема совокупного дохода Y, трансакционного спроса на деньги как функции от совокупного дохода Lтр(Y), предложения денег MS, спекулятивного спроса на деньги как функции от номинальной ставки банковского процента Lc(r) и ставка банковского процента r. Строить кривую LM будем на примере экономической ситуации в РФ в 2014 году. Опираясь на ключевую ставку устанавливаемую ЦБ РФ. Функция спроса на деньги для сделок Lтр(Y) как прямо пропорциональная зависимость между ростом совокупного дохода и ростом спроса на деньги как средство обращения для совершения покупок строится в квадрате 2, ось Y. Так находится соответствующий данному уровню трансакционный спрос объема совокупного дохода.

В квадрате 1 (результативном) строится первая точка E1 будущей линии LM как следствие проекции точек равновесия банковской ставки 5,5% из квадрата 4 и совокупного дохода из квадрата 2. Далее в марте 2014 года ЦБ РФ повышает ключевую ставку до 7%. Тогда в рамках постоянного предложения денег и спроса на них (E2) должен был увеличиться трансакционный спрос до Lтр2, но уменьшится спекулятивный спроса до Lс2. Это видно из проекции координат точки F2 на оси обоих денежных спросов. В результате должен был увеличиться трансакционный спрос и увеличиться объем национального производства до Y2. Соединение координат ставки процента 5,5% и 7% дает вторую точку будущей линии LM. В результате построения имеет две точки – Е1 и Е2, характеризующие комбинацию равновесий между ставкой процента, совокупным доходов и совокупных предложением. Соединение точек дает прямо пропорциональную зависимость в виде функции LM. Далее строим кривую LM с учетом всех ключевых ставок, устанавливаемых ЦБ РФ на протяжении 2014 года. Согласно такой экономической политике ЦБ РФ и модели Хансена Россия должна была погрузится в экономический рай при огромном показателе ВВП на 2014 год, но как известно этого не произошло по следующим причинам.

Рисунок 14 ― Построение кривой LM. Кривая LM имеет специфическую конфигурацию: горизонтальный и вертикальный участки. Горизонтальный участок кривой LM показывает, что в экономической системе есть предельная (минимальная) ставка процента r min, ниже уровня, которой ее снижение невозможно на рисунке 14 таким участком является участок соответствующий r=1%. Вертикальный же участок этой кривой показывает, что с ростом ставки процента спрос на деньги уменьшается и при максимальной ставке r max, экономические агенты не будут предъявлять спрос на ликвидность и все деньги обратят в ценные бумаги на рисунке 14 такой участок соответствует r=12% и выше, после которого любое повышение процентной ставки не приводит к увеличению дохода. Кроме того, для кривой LM характерен сдвиг, который будет иметь место при изменении предложения денег или изменении уровня цен – что и произошло в РФ в 2014 году, а именно изменение уровня цен – это привело к сдвигу кривой LM влево, а соответственно и уменьшению дохода Y. Сдвиг кривой LM вправо может быть обусловлен увеличением предложения денег М и снижением уровня цен и наоборот. Но этот фактор будет указываться при рассмотрении равновесия на товарном и денежном рынках.

Рисунок 15 ― Кривая LM Кривая LM делит экономическое пространство на две части (рисунок 15). Во всех точках выше кривой М>L, т. е. предложение денег больше спроса на них. Во всех точках ниже линии М<L, т.е. предложение денег меньше спроса на них.

|

||||||||

|

Последнее изменение этой страницы: 2016-12-11; просмотров: 277; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.142.130.127 (0.011 с.) |

государственные расходы;

государственные расходы; изменение инвестиционных расходов, обусловленных не ставкой процента.

изменение инвестиционных расходов, обусловленных не ставкой процента.