Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Нисходящий бар (даун бар, down bar) – это бар, цена закрытия которого ниже цены закрытия предыдущего бара.Содержание книги

Поиск на нашем сайте

Анализ по методике VSA На практике подавляющее число трейдеров при анализе рынка используют как технический, так и фундаментальный анализ. При этом каждый трейдер использует свои методы анализа. В целом, фундаментальный анализ отвечает на вопрос, почему какие-либо события происходит на рынке, в то время, как технический анализ отвечает на вопрос, когда событие произойдет? Последнее время широкую популярность приобрел метод Volume Spread Analysis, который позволяет ответить на эти два вопроса. VSA (volume spread analysis) – что это такое? Целью VSA является установление причины движения цены. Известно, что причиной движения цены является дисбаланс между спросом и предложением на рынке, который создают крупные профессиональные трейдеры. В любом виде бизнеса есть свои профессионалы. Финансовые рынки не являются исключением, причем, каждый финансовый рынок имеет свою специфику крупных операторов, которые специализируются на торговле определенными инструментами: валютах, акциях, фьючерсах, опционах. Их деятельность и даже их истинные намерения можно увидеть на ценовом графике, при наличии умения его правильного чтения. Метод VSA базируется на взаимосвязи трех показателей, которые позволяют определить предложение и спрос, а так же возможное направление движения рынка. К этим показателям относятся: · объем торгов на ценовом баре · ценовой диапазон бара (спред) · цена закрытия бара

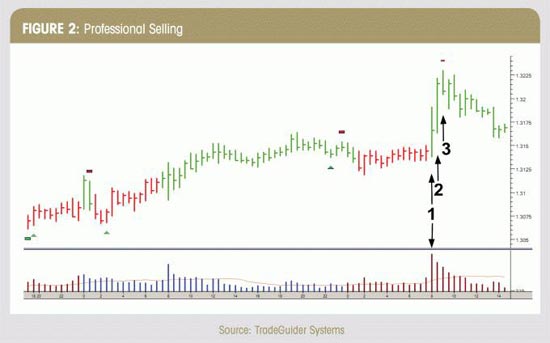

VSA. Ключевые элементы анализа Указанные переменные позволяют трейдеру четко видеть, в какой из фаз рынок находится: в фазе накопления (покупки по оптовым ценам), повышения цены, дистрибуции (продажи по розничным ценам), понижения цены. Однако, большинство трейдеров-любителей не осознают значения VSA и важности анализа по этому методу. Возможно, это связано с недостаточностью информации по использованию этого метода. Однако. Попытки интерпретации графиков без учета данных торгового объема обречены на неудачу. Важно помнить, что данные по торговому объему – это только часть необходимой информации. Вторая часть – это данные непосредственно графика, а вернее, ценового спреда каждого конкретного бара. Анализ объема позволяет определить активность на рынке, в то время, как ценовой спред показывает движение цены при этом объеме. Ряд технических индикаторов комбинирует ценовое движение и объем, но такой подход имеет свои ограничения. Например, временами рынок движется вверх при высоком объеме, а иногда может происходить тоже самое, но при небольшом объеме. При одном и том же объеме цены могут пойти вбок, или начать снижаться. Кроме того, анализ графика по методике VSA позволяет выявить и наглядным образом оценить баланс и дисбаланс предложения и спроса на рынке. История метода VSA представляет собой модификацию методики, которая была разработана Ричардом Вайкоффом в 1888 году, а к 1911 году он начал публиковать рыночные еженедельные прогнозы. В 1931 году Вайкофф опубликовал книгу, которая с тех пор многократно переиздавалась. Автор не соглашался с теми аналитиками, которые использовали в торговле только графические формации, определяя сигналы продажи и покупки. Он считал, что техники механического и математического анализа менее эффективны, чем хорошая тренировка и умение оценивать ситуации на рынке. Дальнейшая разработка этой теории принадлежит известному фондовому трейдеру Тому Вильямсу, который добавив в теорию элемент ценового спреда, взаимосвязи его с объемом, а также новый элемент – цены закрытия. Автор разработал собственную методологию. Имея возможность наблюдать торговую деятельность синдиката, сотрудником которой он являлся, и сопоставлять ее с графиком цены, он сумел вывести несколько закономерностей. Т. Вильямс в 1993 году впервые опубликовал свою методику в книге “Повелители рынков”. Универсальный подход Методика VSA является универсальной и результативно работает на всех рынках, где трейдер имеет доступ к объективным данным по объему. Как известно, на большинстве биржевых рынках имеется информация о реальном торговом объеме, и такая информация отсутствует на рынке форекс, где объемы основаны на тиках и только тиковые объемы определенного брокера, а не всего рынка в целом. Поскольку рынок форекс является внебиржевым рынком, то и реальные цифры торгуемого объема трейдеру недоступны, но это не означает, что объем торгов на Forex недоступен анализу. Объем предоставляет информацию об активности крупных рыночных операторов на каждом баре Если трейдер видит, что объем торгов большой, то можно быть уверенным, что на рынок вышел крупный оператор. В случае маленького объема сделки совершаются розничными трейдерами между собой, а операторы на рынке не работают. Для каждого сценария существуют свои сигналы соотношения предложения и спроса, которые позволяют трейдеру определить на среднесрочную перспективу направление движения рынка. VSA является универсальной методикой не только по отношению ко всем рынкам, но так же и ко всем временным диапазонам – принципы анализа рынка остаются одинаковыми. Конечно, если на 3-минутном графике предложение доминирует, то это значит, что последующее движение цены вниз будет менее значительным, чем если бы такой результат был зафиксирован аналогичным ростом предложения на дневном графике. Однако результат всегда будет один и тот же – цена будет падать при избытке предложения. Почему это работает Цена актива на любом рынке всегда движется под влиянием силы предложения и спроса, однако, следует помнить, что это относится к спросу и предложению профессиональных операторов рынка. Рынок двигается вверх, если объем покупок превосходит объем продаж. Если же объем продаж превосходит объем покупок, то рынок двигается вниз. Этот принцип является верным, однако предложения и спрос на рынке работают по-разному. На рынке с восходящим трендом объем покупок обязан превышать объем продаж, однако объем покупок на этом фоне – это не самый главный фактор. Для восходящего рынка, чтобы он продолжал двигаться вверх, кроме большого объема покупок необходимо так же отсутствие предложения – больших объемов продаж. Только в таком случае рынок может двигаться выше. Многие трейдеры забывают, что большой объем покупок, являясь частью фазы накопления, уже имел место по более низким ценам на начальном этапе. При этом, значительный объем покупок профессиональными операторами приходится на графиках на нисходящие бары, имеющие большой рост объема. Согласно VSA сила рынка определяется непосредственно нисходящими барами, а его слабость – восходящими барами. Это положение прямо противоположно тому, что большинство начинающих трейдеров думают о рынках. При наличии реального нисходящего тренда, на рынке должна быть нехватка спроса (покупок) для поддержки цены. Единственными же участниками рынка, кто может обеспечить большие объемы покупок, могут быть только профессиональные операторы, но они продавали по высоким ценам ранее, во время фазы дистрибуции. Продавать профессионалы начинают на восходящих барах, имеющих большой рост объема. В результате таких действий на рынке слишком маленький объем покупок – рынок разворачивается и идет вниз. Профессиональные операторы, как правило, покупают после плохих новостей на нисходящем рынке. Эти плохие новости заставляют толпу продавать свои активы, причем, почти всегда с убытком. А в это время профессиональные трейдеры покупают. Так работает рынок, однако розничные трейдеры уяснить этот факт никак не могут до сих пор. Методы VSA на рынке Давайте посмотрим на графике, как на рынке начинает появляться предложение, когда профессиональные операторы используют для продаж рост цены. На рисунке ниже видно, что рынок рос, пока не появился на графике бар, отмеченный 1. Вы можете видеть, как на этом баре вырос объем. При этом, закрытие бара было в середине. Это признак того, что профессионалы начали продавать. Присмотритесь к этому бару. Если бы увеличение объема сделок на этом баре отражали покупки, то цена закрылась бы не в середине бара. Так как профессионалы торгуют крупными объемами, они обязаны продавать на восходящих барах, когда толпа покупает. Очень часто это имеет место на выходе хороших новостей, которые розничными трейдерам кажутся бычьими и они открывают длинные позиции. У профессиональных операторов появляется возможность для открытия коротких позиций.

Методика VSA в действии Трейдер, работающий по методам VSA, понимает, что когда бар при большом объеме торгов закрывается на середине, это значит, что трейдеры, покупающие актив, могут скоро оказаться в убытке. Мы говорили ранее, что профессиональные операторы “продают актив по розничным ценам”, а покупают его по “оптовым” (фазы дистрибуция и аккумуляция). На баре 2 мы видим, как продолжают торговать профессионалы, 3 бар закрывается с понижением, подтверждая тем самым большой объем продаж на двух предыдущих барах графика. Не будьте частью толпы Давайте взглянем, что происходит дальше. На этой стадии профессионалы продали свои активы “слабым игрокам”. Цена, безусловно, не может продолжить движение вверх, поскольку деньги крупных игроков не поддерживают восходящее движение, а мелкие покупатели не могут двигать цену.

Методика VSA в действии Когда цена опускается достаточно низко, на рынок входят профессионалы, и начинают покупать у “слабых игроков” активы по оптовым ценам, которые те вынуждены продавать с убытком. Цикл, таким образом, повторяется. Ситуация на любых временных интервалах примерно та же самая. Этот вид анализа точно также применим не только к биржевым рынкам, но и рынку форекс. Это была вводная статья о VSA. Руководство по Volume Spread Analysis (VSA). Часть 1 Введение Основа торговли по Volume Spread Analysis (абрев.VSA) заключается в определении наличия покупок или продаж на рынке крупными профессиональными трейдерами, которые, как правило, находятся на правильной стороне рынка и имеют больше качественной и достоверной рыночной информации. Если мы поймем, что делают крупные игроки на рынке, мы будем иметь преимущество перед теми трейдерами, которые этого не понимают. Такие знания позволяют нам входить в рынок в направлении торговли профессиональных игроков, и зарабатывать вместе с ними. Это так же позволит нам быть готовыми к разворотам рынка. В настоящее время момент существует много компьютерных программ для учета и анализа рыночного объема – Volfix, Bloomberg, Ninja Trader , которые позволяют проводить качественный анализ этих показателей. Однако, крупные биржевые трейдеры и инвесторы очень быстро меняют и совершенствуют свои методы торговли. Без глубокого понимания действий крупных игроков рынка, даже при наличии этих программ, можно попасть в ловушку и потерять депозит. Знание метода VSA позволит Вам научиться видеть и понимать действия крупных трейдеров, определять состояние рынка и направление движения цены.Под методом Volume Spread Analysis я понимаю «Анализ объемов рынка и движения цены». Применение метода VSA не требует сложного программного обеспечения, достаточно иметь график изменения цены в барах или свечах и гистограмму объемов. Истоки и развитие Volume Spread Analysis своими корнями уходит в начало позапрошлого века, когда компьютеров еще не было, а главной информацией о торгах на биржах были цены минимум, максимум, открытия, закрытия и объем. Одним из родоначальников этого метода был Ричард Д. Вайкофф, который, будучи брокером, видел, как торгуют крупные спекулянты и понимал, что существует объективная возможность оценить рынок и направление его движения по собственным его действиям, поскольку рынком движет спрос и предложение. В 1908 году Вайкофф опубликовал свой метод технического анализа рынка, а в 1911 году начали выходить его еженедельные прогнозы, основанные на анализе объема и графика движений цены. Вайкофф говорил, что анализ рынка акций не есть точная наука, поскольку в основе движения лежит психология людей и никакой математический анализ графика не может описать рынок. Вайкофф избегал также новостей, финансовых отчетов и особенно слухов, подсказок, а так же различных торговых теорий, пытающих описать рынок. Основой метода VSA является концепция процессов аккумуляции и распределения. Вайкофф описал подробно весь круговорот ценового движения акции от низшей ее точки, где происходит процесс ее аккумуляция крупными игроками, до высшей точки, где происходит распределение акций слабым держателям на рынке и снова к зоне аккумуляции. В дальнейшем, в метод Вайкоффа было внесено множество изменений и дополнений, особенно в классификацию фигур и баров, выделив главные категории на рынке – фигуры слабости и фигуры силы. Один из представителей теории Volume Spread Analysis в наше время – Том Вильямс, значительно усовершенствовал этот метод, провел собственную классифицировал фигур и баров, создав основу для создания индикаторов и построения стратегий торговли. Таким образом, теория VSA развивалась от выявления общих закономерностей рыночного движения цены акций до полной классификации отдельных баров. В цикле статей мы ознакомим Вас сначала с азбукой метода – с классификацией баров, а далее, будем изучать анализ рынка на основе этого метода. Основные понятия Свеча (бар) отражает изменение цены финансового инструмента за определенный период и характеризуется ценами минимум и максимум, открытия и закрытия. Работать можно как со свечами, так и с барами. Однако следует учитывать их особенности – свеча визуализирует торговый период лучше (тело свечи) чем бар. Однако, принципиальной разницы в Volume Spread Analysis для использовании свечей или баров не существует. Восходящий бар (ап бар, up bar) – это бар, цена закрытия которого выше цены закрытия предыдущего бара (не путайте с классическом пониманием восходящего бара, у которого цена закрытия выше цены открытия). Руководство по Volume Spread Analysis (VSA). Часть 2 Главным и определяющим вопросом при анализе рынка является вопрос о силе и слабости рынка на конкретный момент времени. Мы подразумеваем по силой рынка готовность его к повышению, а под слабостью – к снижению. В понятии Volume Spread Analysis не может быть слабого повышения или сильного снижения. Сила рынка – это в готовность всегда к повышению цены независимо от амплитуды движения финансового инструмента вверх, а слабость – это готовность всегда к снижению финансового инструмента. Разберем сначала мы свечи (бары), параметры которых характерны для сильного рынка. Причем, силу рынка трейдер можем видеть как на нисходящих, так и на восходящих барах. Сила на восходящих барах Сила «А» · Бар «Сила А» представляет собой всегда ап бар, для которого характерен чаще всего средний спрэд, он также может быть широким, однако не может быть не крайне широким · Закрытие цены в верхней трети бара, при этом, чем выше уровень закрытия, тем лучше. Объем бара выше среднего или высокий. Он должен быть обязательно больше предыдущего бара, но не может быть крайне высоким, поскольку это может быть сигналом поглощения спроса. Бар – «перевернутый Ап траст» является элементом фигур разворота. Новый минимум с последующим закрытием цены в верхней трети бара свидетельствует о слабости медведей, которым не хватает ресурсов для продолжения движение вниз после пробития баром предыдущего минимума. На этом баре быки перехватили инициативу и вероятно срабатывание впереди стоп ордеров медведей. Стратегия “Черепаший суп”базируется на таком же принципе – если кто-либо не имеет возможности продолжить движение в начатом направлении, движение будет происходить в противоположную сторону.

Сила на нисходящих барах Наличие на рынке сильных покупателей искать необходимо при снижении рынка. Вы можете спросить – почему? Потому, что при росте цен на рынке покупают все, и “рыночная толпа” и институциональные трейдеры (в начале подъема) и роботы. Когда же рынок находится во флэте или понижается, покупают только те трейдеры, кто хорошо информирован о ситуации, то есть инсайдеры и мы стремимся их вычислить методами VSA. Сила «Б» Это Даун бар, для которого характерен узкий или очень узкий спрэд. Закрытие цены происходит в верхней трети бара (сильнее тем сильнее, чем выше закрытие). Характерен высокий объем

Этот бар является менее сильным сигналом относительно Силы «А» и должны присутствовать на рынке другие признаки силы для принятия правильного торгового решения

Отсутствие предложения Это Даун бар с узким или средним спрэдом. Характерен низкий объем. Цена закрытия находится в нижней трети, но так же может находиться в верхней трети или же середине

Является сильным сигналом во время отката на восходящем движении, который свидетельствует об окончание отката и дальнейшем продолжении тренда. При идентификации смены понижающего тренда необходимы дополнительные признаки силы. Этот бар готовит трейдера к возможному развороту. Однако его интерпретация может проводиться только в контексте торговой ситуации на рынке. Останавливающий объем Это даун бар, с обновлением минимума. Характерен средний или широкий спрэд. Закрытие бара, как правило, в середине бара, или выше его середины. Обязательное условие – наличие крайне высокого торгового объема за последние 30 баров.

Этот бар должен обязательно иметь подтверждение, поскольку движение цены после этого признака продолжается часто по инерции, несмотря на то, что предложение начинает уже поглощать спрос. Мы рассмотрели часть основ Volume Spread Analysis. Далее будут рассмотрены фигуры слабости метода VSA. Метод анализа движения цены и объемов не сложен сам по себе, но необходимо изучение специфических понятий и терминов. Руководство по Volume Spread Analysis (VSA). Часть 3 Мы уже в предыдущей статье рассмотрели фигуры силы по методу Volume Spread Analysis, которые нам необходимо уметь определять перед покупкой финансового инструмента. Умение правильно диагностировать фигуры слабости, позволит трейдеру вовремя выйти из длинных позиций, сохранив прибыль.

Слабость рынка по методам VSA можно видеть как на нисходящих, так и восходящих барах. Но на нисходящих барах большинство трейдеров продают, а вот определение слабости рынка на восходящих барах даст трейдеру большое преимущество в торговле. Отсутствие спроса Это восходящий бар, для которого характерен низкий объем и узкий спрэд. Закрытие бара происходит в нижней его трети.

Это является сильным сигналом в фазе отката при нисходящем тренде. Он сигнализирует об окончании отката и продолжении движения тренда. Бар свидетельствует, что покупки истощились, и тренд имеет шансы продолжиться вниз. Этот бар образуется, когда инсайдеры, не принимают участия в коррекции, зная, что рынок слаб. Останавливающий объем В К нему относится Ап-бар со средним или широким спрэдом. Как правило, закрытие бара происходит в верхней трети или середине, но не на вершине бара. При этом должно соблюдаться обязательное условие – наличие крайне высокого объема за последние 30 баров. Однако этот бар должен обязательно иметь подтверждение, поскольку движение после него продолжается часто по инерции. Ап траст «Ап траст» бар может быть как повышающим, так и понижающим баром. Главное условие – обновление ценой предыдущего локального максимума. Для него характерен очень широкий спрэд (сигнал тем сильнее, чем шире спрэд). Закрытие бара должно происходить в нижней его трети. При этом, чем ниже цена закрытия, тем лучше. Объем бара высокий или же крайне высокий.

Ап траст является элементом разворотных фигур в методе VSA. При этом обновление максимума бара с последующим закрытием его в нижней трети говорит о том, что у покупателей ресурсов недостаточно, что бы продолжить движение рынка вверх после пробития предыдущего ценового максимума. Ап траст часто является последней уловкой операторов вовлечь слабых игроков в длинные позиции, вызвав тем самым срабатывание медвежьих стоп ордеров. Псевдо Ап траст «Псевдо Ап траст» может быть как повышающим, так и понижающим баром При этом должно соблюдаться обязательное условие: цена на этом баре должна обновить локальный максимум. Бар имеет очень широкий спрэд и закрытие в нижней трети, а так же низкий или средний объем. Для принятия торгового решения необходимо подтверждение. «Псевдо Ап траст» появляется когда инсайдеры покидают рынок для того, что бы сформировалась коррекция и возможность покупок по низшим ценам. Такой разворот часто бывает кратковременным и поэтому «Псевдо Ап траст» нуждается в подтверждении. Техническое ралли. Следует отметить, что под внешним спросом подразумеваются покупки индивидуальных трейдеров, а под внутренним спросом – покупки инвесторов и профессиональных трейдеров. Причиной восходящего тренда является всегда внутренний спрос, однако, чтобы запустить движение тренда, инсайдерам необходимо привлечь внимание мелких частных инвесторов и стимулировать их покупки. Очень часто, после выхода изначальной фигуры накопления – пробития первого уровня сопротивления, цена акции умеренно или быстро повышается, но при этом объем сделок не возрастает. Такая ситуация называется «техническое ралли». Для тех, кто не знает особенностей этой фазы рынка, кажется, что на рынке сформировался повышающийся тренд. Кто продал только свои акции, считает, что они поторопились, так как цена возрастает. В это же время сохраняющиеся низкие цены привлекают новых трейдеров для покупок акций. Первый откат. По сути, направление движения цены после подъёма цены определяется после первого отката. В теории VSA этот участок графика носит название «вторичная реакция». Если покупатели во время отката не держат свои акции, тогда первый откат заканчивается и продолжается нисходящий тренд и при этом слабые держатели акций продадут их вновь. Если же институциональные трейдеры готовы к повышению цены актива, они поглотят на дне отката оставшиеся предложение, а объемы торгов при этом будут снижаться (поскольку на этом ценовом уровне предложение исчерпано), а цены на акции будут находиться выше точки кульминации продаж. Согласно теории VSA следует, что для трейдера во время фазы аккумуляции имеется три возможности произвести покупку актива. Первая возможность покупки появляется сразу после кульминации продаж, но стоп-лосс в этом случае необходимо ставить ниже ценового минимума на несколько пунктов. Вторая возможность возникает уже на стадии отката, вернее, на его минимуме. При этом необходимо убедиться, что формируется новый тренд. Благодаря стадии «вторичной реакции» «зона поддержки» расширяется. Третий шанс покупки представляется на уровне пробоя максимума цены, возникшего перед откатом – вершины технического ралли. Однако риски покупки в последней точке будут значительно выше, поскольку защитный стоп приказ необходимо размещать на уровне ниже минимумов цены периода кульминации. При этом следует помнить, что минимумы зоны аккумуляции тестироваться могут несколько раз. Вайкофф отмечает, что чем период тестирования длиннее, тем потенциал движения цены вверх выше. В последние годы замечено, что истинное движение вверх начинается сразу после резкого пробития зоны аккумуляции. Том Вильямс это явление обозначил, как “встряска”. Тренд вверх. На рынке во время “фазы роста” или тренда вверх цена акции быстро растет, а затем, после периода роста, акция начинает торговаться в узком ценовом диапазоне. В этот период трейдерам необходимо очень внимательно анализировать движения цены и торговых объемов на откатах. Необходимо помнить, что в случае, когда цена акции падает, а объем торговли резко снижается, восходящий тренд еще может еще продолжится. Скоро наступит новая фаза роста, поскольку все предложение выкуплено и восходящий тренд возобновится. Инсайдеры не готовы еще к массовым распродажам акций. Если в конце торговой сессии цена акции закрывается вблизи своих максимумов и при этом объемы торговли постепенно нарастают – это второй признак окончания коррекционного движения. Распределение. При наличии уверенного тренда торговый объем увеличивается пропорционально увеличению стоимости акции. В случае, когда цена акции растет медленнее, чем происходит повышения объема сделок, то это является сигналом приближения периода распределения. Это происходит потому, что на этих уровнях предложение увеличивается и это не позволяет значительно повыситься цене. Наличие тренда, положительные новости, создали привлекательные условия профессиональным игрокам для покупок акций. Такие условия благоприятны к началу продаж акций институциональными игроками. Поскольку невозможно продать большое количество акций в самой наивысшей точке, то крупные трейдеры вынуждены начать продавать акции несколько ниже целевой зоны. Так же мы увидим непосредственно перед окончанием повышающегося тренда внезапное увеличение торговых объемов и выброс цен – это называется «кульминации покупок». Цена по инерции еще на несколько пунктов повысится, но это отчетливый сигнал об окончания тренда вверх. Затем, после кульминации покупок начинается коррекция, при которой закрытие баров происходит ниже обычного, а объем торговли продолжает оставаться высоким. Такая ситуация свидетельствует, что крупные трейдеры продолжают распродавать акции, при этом, предложение значительно превышает спрос. Если цены достигли определённой целевой зоны, маркетмейкеры или оператор могут запустить "метки вниз" для начала резкого снижения цены. Тренд вниз. Когда маркетмейкеры, специалист или крупные трейдеры свои ценные бумаги распродали, акция считается "технически слабой" или "перекупленной". Акции теперь сосредоточены в "слабых руках". Это значит, что ее держателями являются те, кто купил их на вершине тренда. Большинство мелких трейдеров при первой медвежьей новости продадут свои акции. Когда этап распределения завершается, маркетмейкеры и оператор снова раскачивают цену акций в некотором диапазоне верх и вниз, создавая иллюзию возобновления роста цены у мелких спекулянтов. Крупные трейдеры в это время продают. Физика инвестиций. Процесс манипуляций, изложенный выше, Ричард Д. Вайкофф рассматривает, как "физику" инвестиций. Инвестиционные силы – это спрос и предложение и они, как и физические силы, могут быть заперты и отпущены. В период фазы аккумуляции актив наращивает силу спроса. Спрос растет, предложение в дефиците и это, предоставляет цене возможность расти и инерционно возрастать до момента, пока не наступит фаза распределения. Эта фаза разворачивает предложение и спрос. И цена снижается, пока инерция продаж не иссякнет, или новая сила спроса ее не преодолеет. Физика всех вышеописанных процессов представлена на примере графика фьючерса индекса S&P500.

График намеренно не размечен, что бы вы имели возможность самим определить все рассмотренные фазы рынка. Пример построения на графике линий поддержки и сопротивления Цена, зачастую пробив линию сопротивления или поддержки, может несколько раз пересекать ее без каких-либо сигналов на направление дальнейшего движения. Поэтому линии сопротивления и поддержки без использования другой информации, например, объемов по методу Volume Spread Analysis, рассматривать как надежный инструмент определения направления движения цены не стоит. Как и большинство аналитиков, под линией поддержки предлагаю понимать линию, проведенную по минимумам цены локальных откатов, а под линией сопротивления понимать линию, проведенную по максимумам цены локальных откатов. Однако, это должна быть не просто линия, а зона вокруг линии поддержки/сопротивления, то есть, величина которой ограниченна определенной величиной стандартного отклонения изменения цены финансового инструмента. Это личное мое определение, величину же стандартного отклонения необходимо тестировать. Наиболее подходящим, предполагаю, для большинства торгуемых инструментов будет расстояние 1-1,5 стандартных отклонений от линий сопротивления и поддержки. Такое определение позволяет создавать торговые системы, которые адаптированы к волатильности инструмента. Способы определения движения цены около зон сопротивления и поддержки С использованием методов VSA возникает возможность осуществлять прогноз движения цены около зон сопротивления и поддержки. Истинное пробитие линий сопротивления/поддержки бывает часто неожиданным. Почему? Потому что пробитие этих линий требует от маркетмейкеров, операторов, дополнительных финансовых расходов, так как многие частные трейдеры из позиций будут выходить. Резкое пробитие этих линий посредством гэпа добавит уверенности тем, кто находится на правильной стороне рынка, и заставит закрыть позиции тех, кто с направлением не угадал.

Пример пробития ценой линии сопротивления Цена акций консолидировалась почти 6 месяцев в широком диапазоне. Пробитие линии сопротивления произошло посредством гэпа. Понять что цена актива собирается двигаться вверх можно, если правильно проанализировать объемы торговых сделок на нисходящем и восходящем движении. В нашем случае объемы сделок повышались при росте цены и понижались при падении цены вниз, что являлось сигналом о некотором преимуществе процесса покупок над продажам. При этом цена тестировала максимумы торгового диапазона несколько дней, формируя округленные вершины, а по достижению минимума, цена отскакивала резко вверх, формируя при этом V-образные впадины.

Пример пробития ценой линии сопротивления В этом случае выход из диапазона цены вверх прогнозировать было вполне возможно, так как максимальные объемы наблюдались всегда на восходящих свечах, которые имели большой спрэд и закрытии цены на вершине, формируя при этом фигуру VSA “Сила А”. Также важным является анализ объемов после пробития сопротивления на нисходящих барах. Если объем на нисходящем баре низкий, это свидетельствует о невысоком предложении продаж, и вероятность движения актива вверх велика. Поэтому после пробития уровня поддержки, при входе в короткую позицию, необходимо убедиться в отсутствии на восходящих барах высокого объема. Таким образом, использование методов Volume Spread Analysis позволяет обоснованно с высокой вероятностью прогнозировать пробития сопротивления или поддержки. Уровень поддержки на Форекс – это ценовой уровень, который в определенный промежуток времени подразумевает справедливую цену актива. До уровня поддержки на рынке преобладали продавцы, которые вели продажу, по их мнению, переоцененного актива. Однако на уровне поддержки активизируются покупатели, которые активно начинают скупать активы, и на рынке устанавливается временное равновесие сил покупателей и продавцов. В этот момент на рынке происходит переоценка рыночной ситуации и если большинство трейдеров решит на основе своих систем оценки рынка, что он перекуплен, то цена пробьёт уровень поддержки и будет снижаться, пока не остановится и не сформирует тем самым следующий уровень поддержки. Или наоборот, если большинство трейдеров решит, что рынок перепродан, цена отобьется от уровня поддержки и начнет расти. Ситуация с уровнем сопротивления такая же, только с точностью наоборот. По сути, значимые уровни поддержки и сопротивления рынка Форекс показывают зоны, в которых цена торгуемого актива с большой долей вероятности может изменить направление движения. На этих уровнях происходит переоценка состояния рынка и зачастую изменяется соотношение сил покупателей и продавцов. Уровень сопротивления – это точки максимальных цен за определенный промежуток времени, коснувшись которого, цена с большой долей вероятности отобьётся и начнет снижаться. Уровень сопротивления показывает зону цен, при которой подавляющее большинство трейдеров считают, что дальнейшего роста цены, скорее всего, не будет, поскольку на рынке достаточно много предложений на продажу актива. Уровень поддержки – это точки минимальных цен за определенный промежуток времени, коснувшись которых, цена с большой вероятностью отобьётся и начнет "идти" вверх. Уровень поддержки показывает зону цен, при достижении которой считается, что дальнейшего снижения цен не будет, поскольку на рынке присутствует большое количество предложений на покупку актива.

Следует отметить, что цены гораздо чаще разворачиваются возле этих уровней, чем пробивают их. Преодоление уровня поддержки или сопротивления называется пробоем или прорывом уровня. Кроме того, различают пробои истинные (подтвержденные) и ложные. В таких случаях, при прорыве уровня сопротивления, сопротивление превращается в поддержку, а в случаях прорыва уровня поддержки, она становится уровнем сопротивления.

Уровни уровни поддержки и сопротивления на рынке Forex можно обнаружить на любых временных промежутках, однако следует отметить, что уровни поддержки и сопротивления, которые образовались на больших тайм-фреймах, имеют бОльшую значимость и являются приоритетными. Так, уровни поддержки и сопротивления рынке Форекс на дневном графике имеют большую значимость, чем на часовом графике, а на часовом – большую значимость, чем на 15-ти минутном. Поэтому в практическом применении необходимо учитывать зоны поддержки/сопротивления как минимум на двух вышестоящих графиках. Значимость линий поддержки и сопротивления определяется также их возрастом (чем раньше сформированы, тем лучше) и частотой их отработки (чем больше число касаний ценой этих уровней и отбоев от них, тем лучше). Следует отметить, что существуют горизонтальные и наклонные линии поддержки сопротивления. При этом, для практической торговли большое значение имеют горизонтальные зоны. Их значимость значительно возрастает в случаях, когда эти зоны сливаются с другими важными уровнями – психологические уровни (уровни на круглых цифрах), уровни Фибоначчи, скользящие средние с большим периодом, уровни пивот.

Чрезвычайно важно при пробое уровней поддержки/сопротивления определить, истинный это пробой или ложный, поскольку от этого во многом зависит выбор торговой стратегии. Такая возможность имеется при анализе объемов торговли. В случаях, ког

|

||||

|

Последнее изменение этой страницы: 2016-09-20; просмотров: 1107; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.148.105.152 (0.013 с.) |

Сила «Б» является относительно редким сигналом, чаще встречается на мелком временном масштабе, а на дневных графиках появляется не часто. При формировании ситуации силы «Б» большое предложение на продажу выкупается громадным числом институциональны трейдеров, которые не дают цене опуститься ниже цены открытия, и в тоже время, он не разгоняют цену вверх до момента удовлетворения все предложений на продажу на текущем уровне. Поэтому узкий спрэд при большом торговом объеме.

Сила «Б» является относительно редким сигналом, чаще встречается на мелком временном масштабе, а на дневных графиках появляется не часто. При формировании ситуации силы «Б» большое предложение на продажу выкупается громадным числом институциональны трейдеров, которые не дают цене опуститься ниже цены открытия, и в тоже время, он не разгоняют цену вверх до момента удовлетворения все предложений на продажу на текущем уровне. Поэтому узкий спрэд при большом торговом объеме.