Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Разворот на внутреннем баре (Hook Reversal, HR).Содержание книги

Поиск на нашем сайте

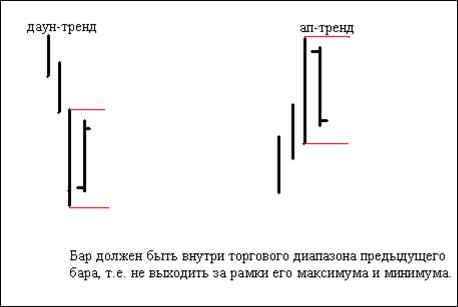

Как и предыдущий, возникает в конце сильного тренда, отличие состоит в том, что сигнальный бар не выходит за рамки предыдущего бара.

Условия: а) для ап-тренда 1. цена открытия должна быть рядом с максимумом бара 2. цена закрытия должна быть рядом с минимумом бара 3. бар должен иметь более низкий максимум и более высокий минимум, чем предыдущий бар

б) для даун-тренда 1. цена открытия должна быть рядом с минимумом бара 2. цена закрытия должна быть рядом с максимумом бара 3. бар должен иметь более высокий минимум и более низкий максимум, чем предыдущий бар

Ну и помним, что наиболее сильные сигналы возникают после сильного тренда. Если тренд вялый, то и сигнал соответствующий.

IB - это Inside Bar (внутренний бар). Т.е. бар, диапазон которого полностью находится внутри диапазона предыдущего бара.

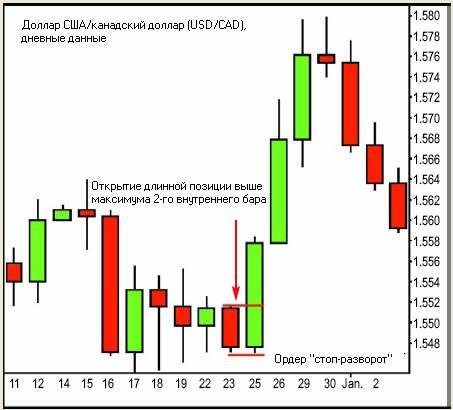

В первую очередь внутренние бары используют много трейдеров. Когда я присоединился к этому форуму. Я не мог понять, что имеют ввиду – внутренний бар или какой-то другой бар. Уровни пивота – это уровни, где размещаются большое кол-во ордеров. Обычно я объясняю про пивоты так, ищите в гугле информацию и через 15 минут вы поймете примерно что это такое. Внутри бара показывается война, между покупающими и продающими. Тем более внутри бара, когда случается прорыв, как правило, цена движется сильно и быстро. То, что любой торгующий внутренние бары должен сделать – искать на любом таймфрейме. Особенно ищем внутренние бары в треугольнике – их легко распознать, особенно когда цена снижается к пивот уровню, где расположены множество ордеров на покупку – то большая вероятность движения вверх. НО НЕ ВСЕГДА. Мне не нравится надеется, когда я торгую, мне нравится быть уверенным, что должно случиться. Это, те моменты, которые я складываю для своей торговли. Для примера – слияние, о котором я часто говорю. Это могли бы быть два фибо уровня (прим: от двух движений например), или пивот и фибо уровень. Это мог бы быть любой фактор + дивергенция. Тогда вы берете этот момент и ищите PriceAction от этого уровня(момента). Действительно, это не так сложно. Идите на свои диаграммы и стройте фибо и пивоты на завтрашний день. Наблюдайте и ждите взаимодействия с пивотом и ищитt там priceaction, а не предполагайте, куда пойдет цена. Это работает на любом таймфрейму, который вы выберете. Джим. Следующая сделка на волатильности может осуществляться после формирования по меньшей мере двух внутренних баров подряд. Такую стратегию лучше всего применять на дневных графиках; чем дольше временная структура, тем более значителен потенциальный прорыв. Стратегия эта работает и для длинных, и для коротких сделок. Хотя ордера на вход можно размещать на обеих сторонах рынка, трейдерам следует использовать другие инструменты для определения наклонности той или иной сделки. Например, если внутренние дни происходят внутри бычьей фигуры графика, например, развивающегося восходящего треугольника, это повышает вероятность восходящего прорыва. С другой стороны, если внутренние дни развиваются внутри нисходящей формации треугольника, это повышает вероятность нисходящего прорыва. Ниже следуют правила для сценария длинной сделки: Покупайте выше максимума самого последнего внутреннего бара. 2. Размещайте ордер стоп-разворот (stop-and-reverse, SAR) на несколько пипов (примерно 5-10 пипов, в зависимости от спрэда бид-аск) ниже минимума самого последнего внутреннего бара. Цель ордера SAR состоит в развороте позиции, если первоначальное движение окажется ложным прорывом. 3. Если позиция движется вверх на величину риска (разность между ценой входа и ценой стопа), продавайте половину позиции и заменяйте ордер SAR на плавающий стоп. Если после входа срабатывает ордер SAR, ставьте стоп на несколько пипов выше максимума самого последнего внутреннего бара. РИСУНОК 3 – СТОП И РАЗВОРОТ Хотя сначала была открыта длинная сделка, резкое нисходящее движение вызвало срабатывание ордера стоп-разворот, который был помещен ниже минимума второго внутреннего бара. Убыток по длинной позиции составил порядка 60 пипов, но новая короткая сделка принесла гораздо бόльшую прибыль.

Короткие сделки: для короткой сделки правила те же самые, за исключением того, что вы входите ниже минимума самого последнего внутреннего дня и ставите ордер SAR на несколько пипов выше максимума самого последнего внутреннего дня. Рисунок 2 показывает два последовательных внутренних бара на рынке доллар США/канадский доллар (USD/CAD). Применяя эту стратегию, размещаем покупающий ордер выше максимума самого последнего внутреннего бара, а стоп ставим ниже минимума самого последнего внутреннего бара. Срабатывает длинный ордер, и развивается рост на 200 пипов почти без обратных движений. Рисунок 3 показывает пример более сложной сделки, в которой срабатывает ордер SAR. Правила входа для длинной сделки были исполнены из-за бычьего влияния восходящего треугольника, который формировался, когда появились два внутренних бара:

|

||||||

|

Последнее изменение этой страницы: 2016-09-20; просмотров: 427; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.138.137.244 (0.006 с.) |