Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Часть 1. Фондовая биржа и ее становление в нашей стране.Стр 1 из 5Следующая ⇒

Часть 1. Фондовая биржа и ее становление в нашей стране. Введение 3 Глава 1. Фондовая биржа – вторичный рынок ценных бумаг. 5 История возникновения бирж. 5 Сущность и цели фондовой биржи. 7 Экономические функции и задачи биржи. 9 Организация и структура фондовой биржи. 12 Глава 2. Проблемы и перспективы развития современных бирж. 19 Мировые фондовые биржи. 19 Фондовые биржи России и проблемы их Становления в условиях переходной экономики. 22 Заключение 30 Приложения 32 Список используемой литературы 35 Часть 2. Организационно-экономические расчеты. 36 Выводы 44

Введение Становление в России рыночных отношений привело не только к трансформации существующих ранее форм и методов управления, изменению технологий функционирования товарных и финансовых рынков, модернизации всех сфер экономики. Свое второе рождение получили некоторые виды экономической деятельности, которые не требовались в условиях административной экономики, в частности фондовый рынок. Это хорошо развитый в дореволюционный России рынок оказался после 1917г. разрушенным, были ликвидированы фондовые биржи, исчезли из обращения ценные бумаги, потерян круг профессионалов, работавших на этом рынке. В условиях плановой экономики движения финансовых потоков определялось только решением экономических ведомств, поэтому фондовому рынку там не было места. На рубеже 90-х годов в России начался процесс возрождения фондового рынка. В настоящее время этот рынок развивается наиболее быстрыми темпами по сравнению с другими сегментами рыночной экономики.

Фондовый рынок делится на первичный и вторичный. Вот вторичный рынок ценных бумаг и представлен организованным (биржевым) рынком, который исчерпывается понятием фондовой биржи. Биржа представляет собой организационно оформленный рынок, где совершаются сделки с определенными видами товаров. В качестве биржевых товаров могут выступать: - продукция производственного или потребительского назначения, которая обладает определенными, хорошо известными для продавцов и покупателей свойствами (зерно, кофе, какао, сахар, нефть и нефтепродукты, цветные и драгоценные металлы и др.); -ценные бумаги; -иностранная валюта. В зависимости от вида продаваемых товаров могут быть, соответствие, товарные, фондовые или валютны е биржи. Если на бирже продается не один вид ценностей, то такая биржа считается универсальной. Особенностью биржевой торговли является то, что сделки совершаются всегда в одном и том же месте, в строго отведенное время — во время проведения биржевого сеанса (или биржевой сессии) и по четко установленным, обязательным для всех участников правилам. Биржа создает четкую организационную структуру, четкий механизм заключения и исполнения сделок с биржевыми ценностями и высоконадежную систему контроля за ходом исполнения сделок. Биржа должна контролировать разработанные ею стандарты и кодекс поведения, применять штрафные санкции вплоть до приостановки деятельности или лишения лицензии в случае их несоблюдения.

Глава 1. Фондовая биржа – вторичный рынок ценных бумаг. Мировые фондовые биржи. Лучшими представителями мировых являются биржи в Нью-Йорке (здесь продается 85-90% всех ценных бумаг США), в Лондоне, Токио и Париже. Глобализация финансовых рынков, развитие компьютерных и телекоммуникационных технологий обостряют конкурентную борьбу и в результате которой биржи вынуждены осуществлять масштабные инвестиции в новые технологий для того, чтобы повышать конкурентоспособность, предлагая новые услуги, привлекать новые компании-эмитенты, новых членов и широкие круги инвесторов.

Индустрия фондовых бирж или, если рассматривать шире, организаторов торговли на рынке ценных бумаг претерпевает определенные изменения, которые, однако, различаются от региона к региону. Это связано с освоением новых рынков, внедрением новых инструментов, консолидацией и укрупнением организаций инфраструктуры, изменением принципов ведения бизнеса, а порой и организационно-правовой формы. Анализ данной статистики позволяет выявить интересный тренд, который характерен для фондовых бирж во всем мире в части собственности. В последнее время, как свидетельствуют факты, ряд фондовых бирж изменил свою организационно-правовую форму, чтобы укрепить внутреннюю архитектуру для успешной конкуренции с другими международными рынками. Наблюдается тенденция перехода от форм ассоциаций и организаций, регулируемых специальными правовыми актами, к компаниям акционерного типа, в результате чего их членская (акционерная) база стала более открытой и многообразной. К реформам управления биржами следует отнести, прежде всего, коммерциализацию фондовых бирж и создание частных торговых систем. Коммерциализация означает превращение бирж из организации принадлежащих членам биржи - брокерам и банкам и существующих на принципах некоммерческих организации, в обычные акционерные общества (выплачивающие дивиденды), акции которых обращаются на свободном рынке. «Эту трансформацию пережили Стокгольмская фондовая биржа, которая была акционирована в 1993 г, Биржа Хельсинки (1995), Биржа Копенгагена (1996), Амстердамская фондовая биржа (1997 г.), биржи Италии (1997), Австралийская фондовая биржа (1998), в 1999 г. планировалось акционирование Афинской биржи. Похоже, что число фондовых бирж, перерегистрированных в качестве компании, в ближайшие годы будет возрастать не только в Европе, но и в Азии, а также в Южной Америке» [8, с 134]. Во всех странах фондовые рынки сталкиваются с новыми испытаниями, в частности, такими, как усиление конкуренции со стороны других рынков, включая частные торговые системы и Интернет. Это внешнее давление вынуждает фондовые биржи адаптировать свою внутреннюю структуру к меняющимся воздействиям. Главными факторами, определяющими развитие фондовых бирж на современном этапе, несомненно, являются: снижение стоимости услуг бирж, устранение границ и барьеров, препятствующих конкуренции, реформы управления биржами, новые технологии и механизмы организации торговли. К относительно новым институтам, занимающимся организацией торговли на рынке ценных бумаг и финансовых инструментов, следуетотнести частные торговые системы (например, в Лондоне), брокерские компании, не только исполняющие заказы своих клиентов на биржах, но и организующие для них торговые сети. Все перечисленные организации можно объединить условным термином «альтернативные торговые системы». В целом индустрия фондового рынка сейчас переживает драматическую пору перемен, обусловленных отчасти техническими и технологическими предпосылками, вызывающими глубокие изменения законодательного и регулирующего характера. Создание новых технологий ужесточает конкуренцию между инфраструктурными организациями, между региональными центрами, заставляет профессиональных участников рынка интенсивно развивать технологии с целью их удешевления, снижения издержек для клиентов и поиска новых эффективных форм управления.

Фондовые рынки мира вступили в период, характеризующийся созданием альянсов, объединений и слияниями, кооперацией, ростом электронных торговых систем. В качестве иллюстрации этого процесса можно привести переговоры, ведущиеся между NASDAQ, Американской фондовой биржей и Фондовой биржей Филадельфии. Биржи, традиционно использующие зальную форму торговли и режим голосового аукциона, постепенно начинают задумываться об электронизации торговли. Аналогичные процессы идут и в Европе альянс Франкфурта и Лондона. Весьма вероятно присоединение к этому союзу Амстердама, Брюсселя, Мадрида, Милана, Парижа и Цюриха. «Повышается роль альтернативных торговых систем. 65% крупных институтов и 39% всех биржевых членов-совладельцев используют альтернативные торговые системы для работы с листинговыми ценными бумагами и ценными бумагами иностранных эмитентов. В ноябре 1998 г. комиссия по ценным бумагам США опубликовала правила регулирования альтернативных торговых систем. Ведется проработка регулирования, позволяющая создавать новые и реорганизовывать старые биржи, которые смогут функционировать как коммерческие организации» [8, с 135]. В условиях, когда снижение издержек участников приобретает принципиальное значение, некоторые биржи идут на интеграцию не только собственно функций по организации торговли, но и сопутствующих услуг и функций. «В этом отношении показателен пример Амстердамской биржи, которая объединила в рамках единого холдинга Амстердамскую фондовую биржу, Европейскую опционную биржу и депозитарий» [9, с 37]. В результате слияния образовалась инфраструктурная организация, предоставляющая участникам ринка полный комплекс услуг. По мере коммерциализации биржи, а точнее, биржевого холдинга, меняется и ее идеология. Прежнюю идеологию биржи можно в двух словах определить лозунгом: "биржа служит членам-совладельцам и защищает их интересы". При этом следует признать, что интересы всех членов-совладельцев биржи могут не совпадать и довольно часто идут вразрез с интересами биржи, поэтому далеко не всегда члены-совладельцы биржи к ней лояльны. В результате коммерциализации лозунг биржи меняется: "биржа служит своим клиентам и отстаивает свои интересы".

На состояние и поведение фондового рынка и фондовых бирж, по мимо внутренних факторов, влияет очень множество внешних факторов, неожиданных событий. Это в полной мере проявилось в США, после террористического акта произошедшего 11 сентября 2001г. «Вслед за падением самолетов на небоскребы Всемирного торгового центра, началось падение мировых фондовых индексов и паника на биржах. Целую неделю были закрыты американские фондовые биржи. Начался полноценный фондовый кризис. Для того чтобы осознать, что это означает для мирового рынка ценных бумаг, достаточно вспомнить, что значительная часть его находилась именно в США. Именно в Америке устанавливался ориентир для всего остального рынка, и он вдруг исчез. От котировок американских бирж во многом зависело то, как вели себя ценные бумаги на биржах Европы и Азии. Мировой фондовый рынок всю неделю лихорадило, никто не мог оценить глубину возникших проблем. Основное последствие теракта – повышение неопределенности, что отпугивает инвесторов с фондовых рынков» [1, с 14-15]. 2.2. Фондовые биржи в России, проблемы их становления в условиях переходной экономики. Российские фондовые биржи по своему развитию еще очень сильно отстают от крупнейших фондовых бирж развитых стран. В целом в России наметилась неблагоприятная тенденция сокращения числа фондовых бирж и фондовых отделов. Так число фондовых бирж составляло: 1991г.-5; 1993г.-62; 1995г.-56; В 1996 году 53, и в 1997 году их количество уменьшилось до 48, таб.1 (см. приложения). В 1999году наблюдалось существенное увеличение биржевого оборота. «Среди сделок с ценными бумагами преобладают сделки с ГКО (30% от общего количества проданных бумаг)»[5, с 5]. Так же на рынке, на торгах ММВБ, активность по сделкам с ОФЗ растет от месяца к месяцу. Биржевой оборот сделок примерно в 2 раза превышает объем сделок с акциями на фондовых биржах. Среди российских фондовых бирж позицию монопольного лидера занимает московская фондовая биржа (МФБ). Объемы торгов ценными бумагами на МФБ в 4 раза больше, чем в среднем по стране. Здесь обращаются наиболее ликвидные акции. МФБ обладает эксклюзивными правами на торговлю ценными бумагами некоторых компаний, имеющих высокий рейтинг не только у нас, но и за рубежом «(ценные бумаги ОАО «Газпром» занимают 95% в операциях МФБ)»[14, с 139-140]. Она стала первой фондовой биржей в России, т.е. биржей, торгующей только ценными бумагами и при этом окупающей свои расходыі. Еще одной крупной биржевой структурой России является Санкт-Петербургская биржа, основы которой были заложены еще при Петре І. Спектр фондовых услуг, представляемый на рынке северной столицы, во многом повторяет московский набор с той разницей, что при сравнительно высоком уровне развития инфраструктуры, системных и интеллектуальных ресурсов, масштабы самих «невских» операций, находящихся в обороте, на порядок меньше столичных. Главной задачей работников фондового отдела Санкт-Петербургской валютной биржи на сегодняшний день состоит в разработке «стратегии коллективной безопасности», комплекса мер, направленных на оптимизацию управления инвестиционным риском, уровень которого в этом сегменте рынка возрастает вместе с расширением круга эмитентов.

Немаловажную роль в формировании биржевого оборота России играет Екатеринбургская фондовая биржа (ЕФБ). Ее основу составляют областные краткосрочные облигации правительства Свердловской области. Ситуация на местном рынке ценных бумаг постепенно меняется в сторону корпоративного сектора. Основной объем операций приходится на акции РАО «Газпром», но уже есть возможность открыть регулярные торги акциями «Свердловзнерго», «Уралтелекома». Сравнительное недавно, в сентябре 1997 года, получила лицензию на право деятельности Российская биржа ценных бумаг (РБЦБ). Раньше она представляла собой фондовый отдел российской биржи. РБЦБ своей главной целью считает инвестирование всех заработанных ею денег в создание превосходно работающей инфраструктуры, через которую можно торговать любыми финансовыми инструментами. Идет работа по выделению из биржи депозитария и клиринговой структурыі. Среди участников РБЦБ находятся крупные инвестиционные компании («РИНАКО Плюс», «Аналайз») и банки («Инкомбанк», «Российский кредит»). В Красноярске фондовые отделы двух действующих товарно-фондовых бирж официально прекратили свое существование с октября 1997 года. Для их успешного развития нужныї большие денежные вложения. Для того чтобы открыть здесь филиал одной из центральных бирж, надо иметь нормальные взаимоотношения с ними и развитые средства коммуникации. «Общий объем операций в Красноярском крае, связанных с ценными бумагами, составил 2,3 трлн. неденоминированных рублей за весь 1997 год» [13, с 6]. Как и в прошлом году, лидером здесь остаются векселя (1 трлн. от общего объема операций). В основном на краевом фондовом рынке имеют хождения векселя коммерческих банков, предприятий торгово-экономического комплекса, железных дорог. Практически все акции эмитентов региона обращались на внебиржевом рынке. В будущем планируется размещение еврозайма на сумму 400 млн. долларов. В настоящее время стоит вопрос об укрупнении российских бирж, создании такой системы, в которой все операций, происходящие через биржу, были бы безрисковые для клиентов. Ведь дальнейшие перспективы российского рынка ценных бумаг во многом зависят от степени развития фондовых бирж в нашей стране. А для этого необходимо устранить ряд первоочередных проблем. Россия на данный момент находится в положении страны с невысоким инвестиционным уровнем. Поэтому главной задачей страны является достижение роста экономики, а это позволит увеличить объемы вложений в ценные бумаги. Необходимо расширить инфраструктуру фондового рынка: возродить фондовые биржи и создать внебиржевые организационные системы. Успех деятельности на фондовой бирже во многом зависит от оперативности получения финансовой информации. А в настоящее время на биржах России информация об эмитентах и их ценных бумагах раскрывается недостаточно полно. Особенности национального фондового рынка в решающей мере зависит от его мощности как своеобразного генератора информации. «Согласно классического определения Юджина Фамы «эффективный фондовый рынок» - это рынок перспективный в переработке информации. Информационная эффективность российского фондового рынка на три порядка ниже американского, и даже на порядок ниже украинского рынка» [3, с 37]. В будущем необходимо повысить уровень организации фондовых бирж, создать прекрасно действующую систему защиты инвесторов от мошенничества, усовершенствовать государственное регулирование фондовой биржи, расширить связи с фондовыми биржами развитых стран. Только при решении этих проблем российский фондовый рынок может стать тем, чем он является во всем цивилизованном мире, - инструментом для перелива капитала из финансовой сферы в промышленную. Анализ мировых тенденций развития рынка ценных бумаг страдал бы излишней абстракцией, если не попытаться оценить мировой опыт с точки зрения его использования в России. В настоящее время рынок ценных бумаг, как и вся российская экономика, поражен глубоким кризисом. Он был вызван целым комплексом как объективных, так и субъективных факторов. В России продолжают функционировать многие биржи и организаторы торгов, будущее которых в настоящее время является весьма туманным. В отличие от рынка ценных бумаг, который в том или ином виде будет в России сохранен, судьба организаторов торгов может сказаться более драматичной. Если существующие институты не смогут выжить до периода оживления рынка, или им не будет сказана поддержка (причем под поддержкой мы понимаем не только и не столько собственно их финансирование), то в будущем российский рынок ценных бумаг может перейти под контроль иностранных бирж и организаторов торгов. Тем более что уже сегодня ими предпринимаются весьма активные шаги в этом направлении «(так, в Вене создана биржа, которая будет специализироваться на организации рынков акций восточноевропейских эмитентов, включая Россию; уже сейчас депозитарные расписки на акции российских эмитентов торгуются в Нью-Йорке, Лондоне, Берлине)»[8, с 137]. Рассматривая проблему развития российского фондового рынка, с ледует выделить ее составные части – политику самих бирж и политику государственных органов, регулирующих рынок ценных бумаг. Политика бирж. В России развитие фондовых бирж с точки зрения их рынков и технологической цепи происходило в двух направлениях - создание, во-первых, собственно фондовых бирж, во-вторых, универсальных институтов, формирующих рынки различных финансовых инструментов и валюты, обеспечивающих также участников полным набором услуг - от организации торгов до осуществления клиринга и обеспечения расчетов как по ценным бумагам,. так и по денежным средствам. Примером первого направления является Российская торговая система (РТС), второго - Московская межбанковская валютная биржа. В настоящее время Российская торговая система создает Расчетную палату, усиливает свое взаимодействие с Депозитарно-клиринговой компанией и начинает выполнять функции организации расчетов по заключаемым сделкам (возможно, эти функции будут выполняться дочерней структурой - Расчетной палатой). Таким образом, организация рынка по принципу единой технологической цепочки, используемому первоначально только на ММВБ, развивается на всех ведущих фондовых площадках России (РТС, МФБ, СПВБ и т. д.). «На сегодняшний день еще сохраняются различия в торгуемых инструментах. Если РТС продолжает оставаться организатором торгов по акциям, то некогда специализированные площадки по торговле акциями и облигациями (например, Московская фондовая биржа) пытаются организовать рынок валюты и рынок дериватов. (Пионерами универсальных фондовых бирж остаются ММВБ и СПВБ, которые с 1997 г. организуют торги практически по всем видам финансовых инструментов и валюте.) В целом тенденция универсализация прослеживается и в России» [там же]. Сохраняются различия и в организационно-правовой форме организаторов торгов. В соответствии с действующим законодательством Российской Федерации и принципами государственного регулирования наложены жесткие ограничения на организационно-правовую форму отдельных видов профессиональных участников рынка ценных бумаг. Так, фондовая биржа создается только в форме некоммерческого партнерства (МФБ, РТС), в то время как организатором торговли может быть закрытое акционерное общество. Именно поэтому ММВБ (закрытое акционерное общество), являющаяся по функциям полноценной фондовой биржей, обладает лицензией организатора торговли (что, в общем, не мешает ей успешно развивать данный вид деятельности и конкурировать с полноценными фондовыми биржами). Что касается технологического аспекта, то в данной области в России отмечается редкое единство - все биржи и торговые системы используют электронные торговые системы, а не механизм зального голосового аукциона. В плане регионального охвата все ведущие площадки России благодаря электронным технологиям организации торгов не ограничиваются только своими регионами и пытаются более или менее успешно привлекать региональных участников. Таким образом, можно отметить, что на деятельность российских бирж влияют мировые достижения и тенденции. Это вселяет надежду, что именно рынок, то есть сами профессиональные участники, в перспективе выберет наиболее эффективные площадки, оказывающие более качественные у слуги с меньшими издержками. Политика государственных органов регулирования российского рынка ценных бумаг. В этой области налицо отставание России от мировых тенденций, а порой просто консервация отдельных моделей организации рынка, возраст которых насчитывает уже десятки лет. В качестве отдельных примеров можно привести особую приверженность российских регуляторов к некоммерческим партнерствам (так, фондовая биржа, клиринговый центр, некоторые виды депозитариев могут быть созданы только в рамках данной организационно-правовой формы) и патологическое недоверие к открытым акционерным обществам. Сохранены ограничения на совмещение ряда видов профессиональной деятельности на рынке ценных бумаг. Нередко мнение профессиональных участников откровенно игнорируется регуляторами рынка ценных бумаг[8, с 138]. Надежда на оптимистический прогноз российского рынка ценных бумаг и на сохранение и последующее развитие национальных институтов рынка ценных бумаг позволяет сделать вывод, что анализ мирового опыта в этой области не бесполезен для всех специалистов (как регулирующих рынок, так и работающих на нем). Последствия террористического акта произошедшего 11 сентября 2001г сказались и на работе российских фондовых бирж. Так из-за повреждения линий связи «Банк оф Нью-Йорк» не мог полноценно проводить платежи. А он является основным расчетным банком ММВБ. «Это ударило по российским банкам. Валютные торги на российских биржах оказались под угрозой срыва» [1, с 15]. «ММВБ в ближайшее время намерена направить в Правительство РФ предложения о создании в России международного сектора рынка ценных бумаг. Ею разработан проект создания международного сектора ц/б, в котором бы могли обращаться акции и облигации крупных иностранных компаний. При этом планируется, что котировки бумаг, так же как и расчеты по сделкам, будут проводиться в рублях. Акции иностранных компаний могут пройти листинг на российских биржах напрямую или же возможно создание программы российских депозитарных расписок. Создание такого сектора ценных бумаг способствовало бы притоку иностранных инвестиций в российскую экономику, а так же расширению возможностей инвестирования денежных средств для российских инвесторов» [2, с 2].

ЗАКЛЮЧЕНИЕ В своей курсовой работе я попыталась осветить тему фондовой биржи, а так же проблемы, перспективы развития и деятельности биржи в условиях переходной экономики России. Основная задача рынка ценных бумаг - обеспечение торговыми фондовыми ценностями для привлечения денежных средств, необходимых для развития предприятий. Для осуществления этой задачи используются различные виды ценных бумаг, каждая из которых выполняет свои определенные функции. Какая-то часть этих бумаг, прежде чем попасть к очередному владельцу, проходит фондовую биржу. Ее появление было вызвано необходимостью, поддержать развитие акционерных фирм. Со временем и сама биржа стала местом зарабатывания денег, и очень крупных. Фондовая биржа начала выполнять роль регулятора экономических пропорций. Она как точнейший прибор регистрирует все колебания в любых сферах деятельности человека, реагируя на них колебаниями курсов акций. Современная рыночная экономика, в том числе и российская уже не может существовать без ценных бумаг и фондовых бирж – они стали ее неотъемлемой частью. Сегодня именно фондовые биржи обеспечивают поддержание равновесия в рыночной экономике. Но существует ряд первоочередных проблем, преодоление которых необходимо для дальнейшего успешного развития и функционирования рынка ценных бумаг фондовых бирж. В данном разрезе можно выделить следующие ключевые проблемы развития российского фондового рынка, которое требует первоочередного решения. 1 Преодоление негативно влияющих внешних факторов, то есть хозяйственного кризиса, политической и социальной нестабильности, которые сдерживают развитие фондового рынка и в частности фондовых бирж. 2. Улучшение качественных характеристик фондовых бирж. 3.Фондовая биржа должна выполнять свою главную задачу – преодоление инвестиционного кризиса и аккумуляцию и направление свободных денежных ресурсов на восстановление и развитие производства в России. 4.Повышение роли государства на фондовом рынке, для чего необходимо создание государственной политики в отношении фондовых бирж и формирование согласованной системы государственного регулирования фондового рынка для преодоления раздробленности и пересечения функции многих государственных органов; формирование активно действующей системы контроля за небанковскими инвестиционными институтами. 5. Укрупнение структур фондового рынка (объединение, инкорпорирование, создание акционерных обществ.) 6. Снижение стоимости услуг бирж (сокращение операционных расходов, ввод новых более дешевых технологий, реформы в управлении). 7.Улутшение информационной эффективности. 8.Проблема защиты инвесторов, которая может быть решена созданием государственной или полугосударственной системы защиты инвесторов в ценные бумаги от потерь. 9. Опережающее создание депозитарной и клиринговой сети, агентской сети для регистрации движения ценных бумаг в интересах эмитентов. 10.Реализация принципа открытости информации через расширение объема публикаций о деятельности эмитентов ценных бумаг, введение признанной рейтинговой оценки компаний-эмитентов, развитие сети специализированных изданий, создание общепринятой системы показателей для оценки рынка ценных бумаг и т.п. 11.Расширение связей с фондовыми биржами развитых стран. И хотя фондовый рынок России переживает сейчас глубокий кризис, но при правильном подходе к проблемам и их обязательном решении, я полагаю, что он займет свое место среди мировых фондовых рынков развитых стран.

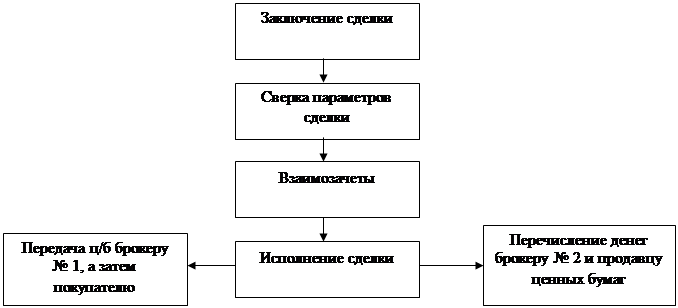

Приложения Рис. 1

Рис. 2

Рис.3 Количество фондовых бирж и отделов в России в 1997 г. Источник: Иванов К. На кого работают региональные биржи? Экономика и жизнь. 1998. - № 19. - с. 5. Список использованной литературы 1. Баранов Г. Закрытие Америки // Деньги. 2001. № 37. 2. Громов В. Революционный проект // Э и Ж Сибирь. 2001. № 14 3. Евстегнеев Г. Российский фондовый рынок – попытка объяснения с помощью информационной эффективности // МЭ и МО. 2000. № 4,5. 4. Ендронова В.Н., Мизиковский Е.Л. Учет и анализ финансовых активов. М: 1995. 5. Иванов К. На кого работают региональные биржи // Э и Ж. 1998. № 19. 6. Килячков А.А., Чалдаева Л.А. Планирование организационного построения компаний // Финансы и Кредит. 2000. № 3. 7. Килячков А.А., Чалдаева Л.А. Организационное построение биржи // Финансы и Кредит. 2000. № 5. 8. Лауфер М. Особенности развития современных фондовых бирж // ВЭ. 1999. № 5. 9. Лауфер М. Глобализация финансовых рынков на рубеже тысячелетия // Финансы и Кредит. 2000. № 6. 10. Лялин В.А. Воробьев П.В. Ценные бумаги и фондовая биржа М: Филинъ Рилант; 2000. 11. Миркин Я.М. Ценные бумаги и фондовый рынок. М: 1995. 12. Прохоров В. От империи до губернии // Э и Ж Сибирь. 1998. № 1. 13. Прохоров В. Красноярский эскиз // Э и Ж Сибирь.1998. № 9. 14. Шовинков С.Н. Юбилей не решенных проблем российского фондового рынка // Финансы и Кредит. 1999. № 12. Вариант 23. Изучение рыночных механизмов деятельности предприятия монополиста: влияние эластичности спроса на цену продукции определение наиболее прибыльного объема производства и использования ценовой дискриминации. На рынке действует фирма - монополист, выпускающая однородную продукцию. Она является несовершенным конкурентом, т.е. обладает значительной долей рынка и может повлиять на цены. При росте выпуска продукции фирмы происходит все большее насыщение рынка и, следовательно, снижение цены. В таких условиях увеличение производства сверх определенного уровня приведет к падению прибыли. Задание 1 1. Цена, соответствующая объему производства равному 0 - 9,1 ден.ед. Для расчета и построения кривой спроса цена товара уменьшается с шагом 0,4 ден.ед. при увеличении объема выпуска на единицу продукции. 2. Рассчитываем валовый доход и предельный доход, заполняем табл.1. Валовый доход (ТR) - произведение цены на количество продукции. ТR=R*Q. 3. Предельный доход (МR) - приращение валового дохода, вызванное приращением объёма производства на одну единицу. МR=

По заданному варианту заполняем таблицу 1. 4. Строим графики спроса и предельного дохода рис.1.А. Для проведения анализа спроса, предельного дохода и валового дохода предприятия в условиях монополии, мы должны обратить внимание на следующий момент, кривая предельного дохода лежит ниже понижающейся кривой спроса. Монополист для расширения своего сбыта, вынужден снижать цену для каждой дополнительной единицы продукции; предельный доход, следовательно, будет лежать ниже цены.

Валовый доход и предельный доход фирмы, работающей в условиях монополии. Таблица 1.

5. Рассчитаем эластичность кривой спроса. Эластичность спроса (Ер)- зависимость кол-ва продаж от изменения цены.

Ер =

Расчеты поместим в табл. 2. Ер >1 - при уменьшении цены возрастает кол-во продаж и возрастает выручка. Ер =1 - при уменьшении цены возрастает кол-во продаж, и выручка остается постоянной. Ер <1 - при уменьшении цены возрастает кол-во продаж и выручка уменьшается. Эластичный отрезок кривой спроса предприятия находится при производстве от 1 до 11 шт. При производстве 11 шт. товара эластичность равна 1,17 (больше 1, а значит, при уменьшении цены возрастает кол-во продаж и возрастает выручка). Таким образом, фирма должна функционировать с объемами производства от 1 до 11 шт. Поскольку понижение цены на неэластичном отрезке кривой спроса, т.е. более 11 шт. товара приводит к падению валового дохода. 6. По заданным величинам постоянных и переменных издержек (табл.3.) определим валовые, предельные, средние, средние постоянные и средние переменные издержки предприятия. Предельные издержки. Предельные издержки связаны с производством еще одной дополнительной единицы продукции и определяются для каждого добавочного объема производства по изменению величин валовых издержек. Предельные издержки (МС) - представляют собой изменение общих издержек в результате производства одной дополнительной единицы продукции. МС =

Валовые издержки предприятия, которые рассчитываются по заданным переменным и постоянным издержкам. Валовые издержки являются суммой переменных и постоянных издержек.

Задание 2. 1. При проведении анализа спроса, предельного дохода и валового дохода фирмы в условиях монополии необходимо обратим внимание на следующий момент: кривая предельного дохода лежит ниже понижающейся кривой спроса. Монополист для расширения сбыта продукции, вынужден снижать цену для каждой дополнительной единицы; а значит предельный доход, будет лежать ниже цены. 2. Эластичный отре

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2021-04-20; просмотров: 60; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.218.196.182 (0.102 с.) |