Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь FAQ Написать работу КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Тема 18. Финансово-правовое регулирование рынка ценных бумагСодержание книги

Поиск на нашем сайте

ТЕМА 18. ФИНАНСОВО-ПРАВОВОЕ РЕГУЛИРОВАНИЕ РЫНКА ЦЕННЫХ БУМАГ Понятия финансового рынка и рынка ценных бумаг. Понятие и виды ценных бумаг, эмиссионные ценные бумаги. Субъектный состав участников рынка ценных бумаг.

1. Понятия финансового рынка и рынка ценных бумаг

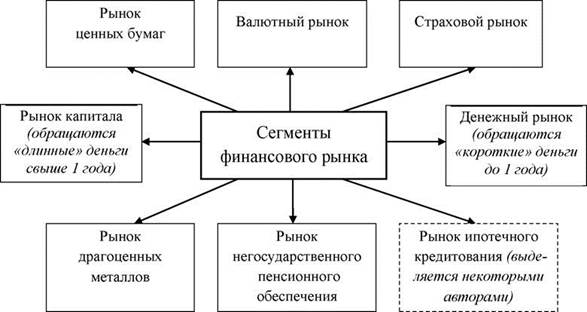

Финансовый рынок представляет собой совокупность рыночных механизмов торговли финансовыми активами: иностранной валютой, ценными бумагами, кредитами, депозитами, производными финансовыми инструментами. Финансовые рынки отдельных государств образуют мировой финансовый рынок. Уровень развития национального финансового рынка характеризует уровень развития экономики в целом, степень ее устойчивости и сбалансированности.

Рис.1. Структура финансового рынка

Рынок ценных бумаг — часть финансового рынка, играет большую роль в современной экономике. Наличие разных форм собственности, возможность привлекать необходимые средства путем выпуска ценных бумаг обусловили создание механизма перераспределения денежных накоплений через рынок ценных бумаг, способствующий мобилизации денежных ресурсов на макро- и микроуровнях. Кроме того, именно через эмиссию ценных бумаг осуществляется объединение денежных средств для покрытия дефицита бюджетов различных уровней. Понятие и виды ценных бумаг, эмиссионные ценные бумаги

Ценной бумагой является документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. С переходом прав собственности на ценную бумагу переходят все закрепленные ею права. Под правом на ценную бумагу понимается право на документ, закрепляющий имущественное право; под правом, вытекающим из ценной бумаги, понимается собственно имущественное право. В случаях, предусмотренных законом или в установленном им порядке, для осуществления и передачи прав, удостоверенных ценной бумагой, достаточно доказательств их закрепления в специальном реестре (обычном или компьютеризованном). К ценным бумагам относятся: - государственная облигация; - облигация; - вексель; - чек; - депозитный и сберегательный сертификаты; - банковская сберегательная книжка на предъявителя; - коносамент; - акция; - приватизационные ценные бумаги; - другие документы, которые законами о ценных бумагах или в установленном ими порядке отнесены к числу ценных бумаг. Обязательным условием признания документа ценной бумагой является отнесение его к таковым в силу закона или в установленном им порядке. Виды прав, которые удостоверяются ценными бумагами, обязательные реквизиты ценных бумаг, требования к форме ценной бумаги и другие необходимые требования определяются законом или в установленном им порядке. Отсутствие обязательных реквизитов ценной бумаги или несоответствие ценной бумаги установленной для нее форме делает ее недействительной. Ценные бумаги могут различаться по природе воплощенных в них имущественных прав и по способу легитимации (узаконивания) управомоченного на бумагу лица. В зависимости от вида прав различаются: - денежные ценные бумаги - документы, закрепляющие право на получение денежной суммы, например, векселя, чеки, облигации; - товарные ценные бумаги, закрепляющие вещные права (чаще всего право собственности и право залога на товар, почему-либо находящийся во владении другого лица), например, коносаменты, деливери-ордера (при некоторых условиях), варранты; - бумаги, закрепляющие право участия в какой-либо компании, например, акции, сертификаты на акции. В зависимости от способа легитимации лица в качестве субъекта права различают бумаги: - предъявительские; - именные; - ордерные. Предъявительская ценная бумага представляет собой документ, из содержания или формы которого следует, что обладание им дает известные права; должник не только может, но и обязан предоставить исполнение по этому документу, не требуя иной легитимации владельца. В именной бумаге (например, именной коносамент, именной чек, именные акции) обозначен субъект права. Права на ценную бумагу переходят при проведении сделок купли-продажи, дарения и др., права на именные бумаги передаются в порядке общегражданской цессии. Для уступки права из ордерной бумаги на ней нужно совершить индоссамент и передать ее новому лицу. Ордерная бумага (например, ордерный коносамент, ордерный чек) предусматривает обязанность должника исполнить обязательство указанному в этом документе лицу или по приказу последнего новому субъекту, который в свою очередь вправе посредством аналогичного приказа передать документ дальше. Владелец ордерной бумаги легитимируется как предъявлением документа, так и непрерывным рядом индоссаментов, причем непрерывность определяется по чисто формальным признакам: необходимо, чтобы под каждым индоссаментом стояла подпись лица, указанного в предыдущей надписи в качестве индоссата (индоссатора). Функции ордерных бумаг могут выполнять не только коносаменты, векселя, чеки, но и другие бумаги. В зависимости от вида субъекта, осуществляющего выпуск ценных бумаг, они могут делиться на: - государственные; - корпоративные. Государственные ценные бумаги выпускаются Правительством страны, к ним относятся государственные краткосрочные бескупонные облигации (ГКО), облигации внутреннего государственного займа (ОВГЗ), облигации государственного сберегательного займа (ОГСЗ), облигации внутреннего государственного валютного облигационного займа (ОВВОЗ). Ценные бумаги бывают: - внутренние; - внешние. К внутренним относятся ценные бумаги, выпуск которых зарегистрирован на территории данного государства, номинальная стоимость которых выражена в национальной валюте, или ценные бумаги, удостоверяющие право получения национальной валюты. Иные ценные бумаги относятся к внешним. По носителю информации ценные бумаги могут разделяться: - на документарные (например, на бумажном, полимерном носителях); - бездокументарные, где информация хранится на различных иных носителях (например, электронных, оптических, др.) и для ее считывания требуются дополнительные технические средства. Для проведения операций с бездокументарными ценными бумагами необходимо участие специальных субъектов данных правоотношений - регистратора, депозитария, которые осуществляют регистрацию и переход прав собственности на ценные бумаги. В зависимости от порядка размещения ценные бумаги могут быть: - эмиссионными; - неэмиссионными. Эмиссионная ценная бумага - любая ценная бумага, в том числе бездокументарная, которая закрепляет совокупность имущественных и неимущественных прав, подлежащих удостоверению, уступке и безусловному осуществлению с соблюдением установленных формы и порядка, размещается выпусками, имеет равные объем и сроки осуществления прав внутри одного выпуска вне зависимости от времени приобретения ценной бумаги. Эмиссионными ценными бумагами могут быть признаны любые имущественные и неимущественные права, закрепленные в документарной и бездокументарной формах, независимо от наименования, если условия их выпуска и обращения соответствуют таковым. Жизненный цикл эмиссионных ценных бумаг состоит из следующих этапов: - принятие решения о размещении эмиссионных ценных бумаг; - утверждение решения о выпуске (дополнительном выпуске) эмиссионных ценных бумаг; - государственная регистрация выпуска (дополнительного выпуска) эмиссионных ценных бумаг; - размещение эмиссионных ценных бумаг; - государственная регистрация отчета об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг или представление в регистрирующий орган уведомления об итогах выпуска (дополнительного выпуска) эмиссионных ценных бумаг; - обращение эмиссионных ценных бумаг на вторичном рынке с осуществлением предусмотренных по ним выплат; - изъятие из оборота эмиссионных ценных бумаг; - погашение эмиссионных ценных бумаг. К эмиссионным ценным бумагам относятся: 1) акции; 2) облигации; 3) опцион эмитента; 4) депозитарные расписки. Акция представляет собой эмиссионную ценную бумагу, закрепляющую право ее владельца на получение части прибыли акционерного общества в виде дивидендов, на участие в управлении акционерным обществом и на часть имущества, остающегося после его ликвидации. Различают первичный выпуск и дополнительные выпуски. Выпуски акций (прежде всего первичный) сопровождаются проведением рекламных мероприятий, целью которых является привлечение внимания потенциальных инвесторов. Подписка осуществляется подачей заявления и сопровождается выплатой либо какой-то доли цены приобретения, либо полной цены. По окончании подписки проводится распределение ценных бумаг между потенциальными акционерами. Если количество подписчиков превышает количество акций, то компания вырабатывает формулу распределения акций между претендентами. При недостаточности инвесторов нераспределенные акции выкупаются банками, участниками выпуска. Подавшие заявку на акции инвесторы, право которых подтверждено распределением, в течение установленного срока полностью оплачивают зарезервированные за ними акции. После полной оплаты акций инвесторы вносятся в реестр акционеров и им выдаются сертификаты акций. Переход права собственности осуществляется путем списания, зачисления ценных бумаг на счет депо владельца. Обыкновенная акция представляет собой ценную бумагу, дающую право на долю в акционерном капитале компании и на пропорциональную часть прибыли и остатка активов при ликвидации, а также право голоса на общих собраниях акционеров при решении вопросов, вынесенных на общее собрание акционерного общества. Таким образом, инвесторы участвуют в управлении акционерным обществом и несут риски негативных последствий собственных решений. Привилегированная акция дает ее владельцу право на дивиденды в виде фиксированного дохода от деятельности акционерного общества, право собственности на имущество акционерного общества при ликвидации, но дает лишь ограниченное право голоса на общем собрании акционеров. Дивидендами, выплачиваемыми акционерам, считается часть чистой прибыли акционерного общества после налогообложения и выплат процентов по ссудам, выплачиваемая по итогам финансового года или чаще (промежуточные дивиденды) деньгами, акциями, имуществом и другими ценными бумагами. По обыкновенным акциям размер дивиденда зависит от величины прибыли и решения собрания акционеров, по привилегированным акциям дивиденд имеет фиксированный размер. Опцион эмитента является именной эмиссионной ценной бумагой, закрепляющей право ее владельца на покупку в предусмотренный в ней срок и (или) при наступлении указанных в ней обстоятельств определенного количества акций эмитента такого опциона по цене, указанной в опционе эмитента. Принятие решения о размещении опционов эмитента и их размещение возможны после полной оплаты уставного капитала акционерного общества и осуществляются в пределах уже объявленных акций эмитента. Цена размещения акций во исполнение требований по опционам эмитента формируется в соответствии с ценой, определенной в таком опционе. Депозитарная расписка представляет собой именную эмиссионную ценную бумагу, не имеющую номинальной стоимости, удостоверяющую право собственности на определенное количество акций или облигаций иностранного эмитента и закрепляющую право ее владельца требовать от эмитента депозитарных расписок получения взамен депозитарной расписки соответствующего количества представляемых ценных бумаг. Депозитарные расписки одного выпуска могут удостоверять право собственности на представляемые ценные бумаги только одного иностранного эмитента и только одного их вида (категории, типа). Депозитарные расписки могут свободно обращаться на рынке. Биржа - профессиональный участник рынка ценных бумаг, являющийся организатором обращения на вторичном рынке различных финансовых активов: акций, облигаций, производных финансовых инструментов, иностранной валюты, а также иных нефинансовых активов. Биржа представляет собой функционирующую на постоянной основе торговую площадку. Биржа создается в форме акционерного общества или некоммерческой организации и выполняет функцию публичного правового института, целью которого является организация публичного размещения и публичных торгов базовыми активами. Извлечение прибыли не является целью деятельности биржи, прибыль может образовываться как сопутствующий результат. Высшим органом управления биржи является общее собрание членов биржи. Руководство текущей деятельностью биржи осуществляет коллегиальный исполнительный орган управления, а если это предусмотрено уставом - единоличный исполнительный орган. Биржи, зарегистрированные в форме акционерных обществ, должны иметь совет директоров. Биржа в зависимости от количества торговых площадок обязана иметь постоянно действующий биржевой совет или несколько советов секций. Участниками торгов на бирже могут быть только брокеры, дилеры и управляющие. Иные лица могут совершать операции через организатора торговли исключительно при посредничестве брокеров, являющихся участниками торгов у организатора торговли. Участниками торгов на фондовой бирже, созданной в форме некоммерческого партнерства, могут быть только брокеры, дилеры и управляющие, являющиеся членами такой биржи. Биржа предназначена для обеспечения условий и содействия ее членам в осуществлении ими биржевой деятельности, т.е. деятельности по формированию организованных рынков путем организации биржевой торговли, осуществляемой в форме гласных публичных торгов, проводимых в соответствии с установленными биржевыми правилами. Еще одна публичная функция биржи заключается в осуществлении через рынок ценных бумаг конструктивного, стимулирующего воздействия на весь финансовый рынок, на экономику в целом, формирование здоровой конкурентной среды, повышение предпринимательской деятельности. Депозитарий является профессиональным участником рынка ценных бумаг и в установленном порядке осуществляет депозитарную деятельность по фиксации прав, закрепляемых именной или ордерной ценной бумагой, в том числе в бездокументарной форме, посредством записей по счетам депо, открытым на своем балансе. К такой форме фиксации прав применяются правила, установленные для ценных бумаг, если иное не вытекает из особенностей фиксации. Лицо, осуществившее фиксацию права в бездокументарной форме, обязано по требованию обладателя права выдать ему документ, свидетельствующий о закрепленном праве. Права, удостоверяемые путем указанной фиксации, порядок официальной фиксации прав и правообладателей, порядок документального подтверждения записей и порядок совершения операций с бездокументарными ценными бумагами определяются действующим законодательством и соответствующими регламентами. Операции с бездокументарными ценными бумагами могут совершаться только при обращении к лицу, которое официально совершает записи прав. Передача, предоставление и ограничение прав должны официально фиксироваться этим лицом, которое несет ответственность за сохранность официальных записей, обеспечение их конфиденциальности, представление правильных данных о таких записях, совершение официальных записей о проведенных операциях. Брокер является профессиональным участником рынка ценных бумаг, выполняет посреднические функции между инвесторами, организаторами торговли и участвует в качестве агента при проведении сделок купли-продажи с ценными бумагами от имени и за счет инвестора или от своего имени и за счет инвестора. Доход брокера формируется из комиссионного вознаграждения по результатам проведенных сделок. Брокер должен быть зарегистрирован в форме хозяйственного общества и иметь оплаченный уставный капитал не ниже установленного действующим законодательством для данного вида деятельности. Денежные средства клиентов, переданные ими брокеру для инвестирования в ценные бумаги, а также денежные средства, полученные по сделкам, совершенным брокером на основании договоров с клиентами, должны находиться на отдельных банковских счетах - специальных брокерских счетах. Брокер обязан вести учет денежных средств каждого клиента. На денежные средства клиентов, находящиеся на специальных брокерских счетах, не может быть обращено взыскание по обязательствам брокера. Дилер - профессиональный участник рынка ценных бумаг, деятельность которого направлена на проведение сделок купли-продажи ценных бумаг от своего имени и за свой счет путем публичного объявления цен покупки и (или) продажи определенных ценных бумаг с обязательством покупки и (или) продажи этих ценных бумаг по объявленным ценам. Дилер имеет право объявлять публичную оферту с указанием минимального и максимального количества покупаемых и (или) продаваемых ценных бумаг, срок действия своего предложения. Его доход формируется за счет возникающей во времени разницы между ценой покупки и ценой продажи ценных бумаг, что стимулирует ценовое движение всего рынка ценных бумаг. Дилер может быть только коммерческой организацией, оплаченный уставный капитал которой не ниже установленного для данного вида деятельности, и иметь закрепленный минимум аттестованных штатных сотрудников для осуществления дилерской деятельности на рынке ценных бумаг. Регистратор представляет собой профессионального участника рынка ценных бумаг, деятельность которого связана с ведением реестра владельцев ценных бумаг, в том числе со сбором, с фиксацией, обработкой, хранением и предоставлением данных, составляющих систему ведения реестра владельцев ценных бумаг. Под системой ведения реестра владельцев ценных бумаг здесь понимается совокупность данных, зафиксированных на бумажном носителе и (или) с использованием электронной базы данных, обеспечивающая идентификацию зарегистрированных в системе ведения реестра владельцев ценных бумаг номинальных держателей и владельцев ценных бумаг и учет их прав в отношении ценных бумаг, зарегистрированных на их имя, позволяющая получать и направлять информацию указанным лицам и составлять реестр владельцев ценных бумаг. В свою очередь, реестр владельцев ценных бумаг - это часть этой системы, представляющая собой список зарегистрированных владельцев с указанием количества, номинальной стоимости и категории принадлежащих им именных ценных бумаг, составленный по состоянию на любую установленную дату и позволяющий идентифицировать этих владельцев, количество и категорию принадлежащих им ценных бумаг. Современный рынок ценных бумаг является носителем не столько частных, сколько общественных и общегосударственных интересов. Рынок ценных бумаг является соединением экономических и социальных интересов значительных групп инвесторов, государства в целом, отдельных регионов, хозяйствующих групп. Именно в этом заключено публичное начало правоотношений, возникающих на рынке ценных бумаг.

ТЕМА 18. ФИНАНСОВО-ПРАВОВОЕ РЕГУЛИРОВАНИЕ РЫНКА ЦЕННЫХ БУМАГ

|

||||

|

Последнее изменение этой страницы: 2021-02-07; просмотров: 109; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.219.119.163 (0.009 с.) |