Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Методы калькулирования себестоимости продукции. Методы распределения косвенных расходов. Порог безубыточности: понятие, методы расчета.

Учет производственных затрат и калькулирование себестоимости готовой продукции осуществляются различными методами и способами, использование которых зависит от вида производства, наличия незавершенного производства, особенностей выпускаемой продукции, количества производимой продукции и др. Метод калькулирования предполагает определенную систему учета производственных затрат, при которой определяются фактическая себестоимость всего выпуска продукции и единицы продукции. Основными методами учета затрат являются позаказный и попроцессный методы. В тех отраслях, где единица продукции обладает определенными характерными свойствами и легко идентифицируется, применяется позаказный метод. Область применения - это индивидуальное и мелкосерийное производство, а также вспомогательные производства. Учет производственных затрат ведут по отдельным производственным заказам. В остальных случаях более предпочтителен попроцессный метод. Область применения - это массовые производства с последовательной переработкой исходного сырья в готовый продукт, а также в добывающие отрасли промышленности и энергетика.Учет производственных затрат ведется по отдельным процессам в изготовлении продукции.Данный метод используется, когда производство продукции состоит из последовательности непрерывных или повторяющихся операций или процессов, а себестоимость продукции определяется на каждой стадии производства, операции или процесса. Собираются не затраты заказов, а затраты цехов, которые относятся на все единицы продукции, проходящие через цех за определенный период времени. Применяются такие методы калькулирования себестоимости продукции, как нормативный способ калькулирования, способ суммирования затрат, способ прямого расчета, комбинированный способ калькулирования и др. Методы распределения косвенных затрат. Прямой метод распределения затрат. Расходы каждого обслуживающего подразделения последовательно распределяются только между производственными подразделениями Его основным преимуществом является относительная простота вычислений по сравнению с остальными методами. Пошаговый метод распределения затрат. Является более точным методом расчета распределения затрат по сравнению с простым методом. Стоимость услуг каждого обслуживающего подразделения распределяется как между производственными, так и между обслуживающими подразделениями. При этом не предполагается последующего перераспределения затрат снова на те обслуживающие подразделения, расходы которых уже были распределены. Основная проблема состоит в том, с какого подразделения начинать и в каком порядке продолжать цикл распределений. Метод распределения взаимных услуг считается более точным по сравнению с пошаговым. Данный метод предполагает накопление каждым обслуживающим подразделением затрат других подразделений, услуги которых оно потребляет, далее эти затраты должны быть заново перераспределены. Первым шагом для данного метода распределения затрат является учет внутренних услуг, оказываемых вспомогательными подразделениями друг другу. В результате этого калькулируются полные затраты по каждому из вспомогательных подразделений, т. е. прямые затраты плюс затраты, оказываемые данному вспомогательному подразделению другими центрами. Следующим шагом после определения полных затрат вспомогательных подразделений является разнесение полных затрат вспомогательных подразделений на основные подразделения пропорционально выбранной базе распределения. Точка безубыточности является критерием эффективности деятельности организации. Организация, не достигающая точки безубыточности, действует неэффективно с точки зрения сложившейся рыночной конъюнктуры. Одним из финансовых инструментов, используемых в управленческом учете для определения точки безубыточности, является анализ безубыточности производства или анализ соотношения «затраты — объем — прибыль». Анализ данного соотношения на практике называют анализом точки безубыточности. Эту точку также называют критической, или мертвой, или точкой равновесия. Проведение данного анализа является одним из более эффективных средств планирования и прогнозирования деятельности организации. Он способствует выявлению наиболее оптимальных пропорций между переменными и постоянными издержками, ценой и объемом реализации продукции, и в результате, минимизации предпринимательского риска. Вычисление точки безубыточности может производиться тремя методами:1) уравнения;

2) маржинального дохода; 3) графического изображения. Метод уравнения для определения точки безубыточности. Метод уравнения основан на том, что любой отчет о финансовом результате можно представить в виде следующего уравнения:Выручка - Переменные затраты - Постоянные затраты = Прибыль или (Цена × Количество единиц) - (Переменные затраты на единицу × количество единиц) - Постоянные затраты = Прибыль. Метод маржинального дохода является разновидностью метода уравнения, для определения точки безубыточности используется концепция маржинального дохода. Величина маржинального дохода показывает вклад организации в покрытие постоянных издержек и получение прибыли. Маржинальный доход (МД) — это превышение выручки от реализации над всеми переменными издержками, связанными с данным объемом продаж. Другими словами, это разница между выручкой от реализации и переменными издержками.Существует два способа определения маржинального дохода:1) МД = Выручка от реализации - Переменные затраты;2) МД = Постоянные затраты + Прибыль организации. Таким образом, чтобы найти точку безубыточности, необходимо ответить на вопрос: до какого уровня должна упасть выручка организации, чтобы прибыль стала нулевой? При условии уменьшения выручки нельзя определить этот показатель в точке безубыточности простым сложением переменных и постоянных затрат, так как при снижении выручки переменные затраты также снизятся.Точка безубыточности согласно этому методу может быть определена как точка, в которой разница между маржинальным доходом и постоянными затратами равна нулю, или точка, в которой маржинальный доход равен постоянным затратам.

12. Экономическое содержание и источники образования прибыли. Показатели рентабельности. Как экономическая категория, прибыль отражает совокупность отношений хозяйственных субъектов, участвующих в формировании и распределении национального дохода. Она характеризует экономический эффект, полученный в результате деятельности предприятия. Наличие прибыли на предприятии означает, что его доходы превышают все расходы, связанные с его деятельностью. Прибыль обладает стимулирующей функцией, одновременно являясь финансовым результатом и основным элементом финансовых ресурсов предприятия. Доля чистой прибыли, оставшаяся в распоряжении предприятия после уплаты налогов и других обязательных платежей, должна быть достаточной для финансирования расширения производственной деятельности, научно-технического и социального развития предприятия, материального поощрения работников. Прибыль является одним из источников формирования бюджетов разных уровней. Различают прибыль бухгалтерскую и чистую экономическую прибыль. Под экономической – понимается разность между общей выручкой и внешними и внутренними издержками. Сущность прибыли как экономической категории проявляется в ее функциях. Прибыль выполняет три основные функции:- Прибыль используется в качестве показателя оценки итогов самостоятельной деятельности предприятия, поскольку в ней отражаются все стороны его деятельности как в сфере производства, так и в сфере обращения. Однако прибыль не является универсальным показателем работы предприятия, так как величина ее во многом определяется не зависящими от деятельности данного предприятия факторами (политика цен, изменение ставок налога с оборота, структурные сдвиги и т. д.). Многофакторность экономической категории прибыли вызывает необходимость использовать наряду с прибылью другие показатели эффективности производства (реализованная продукция, производительность труда, скорость оборота оборотных средств и др.).

- Вторая функция прибыли - распределительная. Прибыль используется в качестве орудия распределения прибавочного продукта и его денежной формы - чистого дохода между предприятием и обществом в лице государства, между предприятием и отраслью, между предприятием и его работниками, между сферой материального производства, где создается прибавочный продукт, и непроизводственной сферой, которая содержится обществом за счет прибавочного продукта. - Третья функция прибыли связана с процессом экономического стимулирования предприятия и его работников. Прибыль используется как источник и условие формирования поощрительных фондов предприятий и в качестве крупного финансового ресурса расширенного воспроизводства на базе технического прогресса.Три основных источника получения прибыли: -первый источник образуется за счет монопольного положения предприятия по выпуску той или иной продукции или (и) уникальности продукта.Поддержание этого источника на относительно высоком уровне предполагает постоянное обновление продукта. - второй источник связан с производственной и предпринимательской деятельностью. Практически он касается всех предприятий. Эффективность его использования зависти от знания коньюктуры рынка и умение адаптировать развитие производства под эту постоянно меняющуюся коньюктуру. Величина прибыли зависит от правильности выбора производ-ной направленности предприятия по выпуску продукции (выбор продуктов, пользующихся стабильным и высоким опросом); от создания конкурентоспособных условий продажи своих товаров и оказания услуг (цена, сроки поставок, обслуживание покупателей; послепродажное обслуживание); от объемов производства (чем больше объем производства, тем больше масса прибыли); от структуры снижения издержек производства. - третий источник проистекает из инновационной деятельности предприятия. Его использование предполагает постоянной обновление выпускаемой продукции, обеспечение ее конкурентоспособности, рост объемов реализации и увеличение массы прибыли.

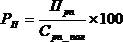

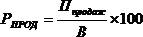

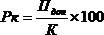

Показатели рентабельности являются относительными характеристиками финансовых результатови эффективности деятельности предприятия. Они измеряют эффективность предприятия как отношение прибыли к абсолютной величине фактора, ее порождающего, - капиталу, обороту, выручке, издержкам. Существует большое количество показателей рентабельности, которые характеризуют эффективность деятельности предприятия с различных позиций. Эти показатели можно сгруппировать по 3-м направлениям: рентабельность продукции; рентабельность продаж; рентабельность капитала. Показатели рентабельности продукции (Рп) измеряют эффективность производства и реализации различных видов конечной продукции фирмы., Рентабельность продаж(Рпрод) 3. Показатели рентабельности капитала показывают, сколько рублей прибыли приносит использование одного рубля капитала. Данная группа показателей характеризует взаимосвязь прибыли и инвестиций и является наиболее важной в системе показателей рентабельности для оценки эффективности деятельности предприятия. К показателям рентабельности капитала относятся: рентабельность капитала (Рк)

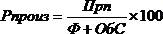

Рентабельность производства (рентабельность основной деятельности) характеризует эффективность использования основных и оборотных средств предприятия Экономическая сущность инвестиций. Исходные понятия, используемые для расчета критериев эффективности инвестиционных проектов: дисконтирование, стоимость капитала. Определение нормы дисконта. Инвестиции - это долгосрочные вложения капитала в объекты предпринимательской и других видов деятельности с целью получения дохода (прибыли). Движение инвестиций включает две основные стадии. Содержанием первой стадии «инвестиционные ресурсы - вложение средств» является собственно инвестиционная деятельность. Вторая стадия «вложение средств - результат инвестирования» предполагает окупаемость осуществленных затрат и получение дохода в результате использования инвестиций. Она характеризует взаимосвязь и взаимообусловленность двух необходимых элементов любого вида экономической деятельности: затрат и их отдачи. Инвестиционная деятельность является необходимым условием индивидуального кругооборота средств хозяйствующего субъекта. Движение инвестиций, в ходе которого они последовательно проходят все фазы воспроизводства от момента мобилизации инвестиционных ресурсов до получения дохода (эффекта) и возмещения вложенных средств, выступает как кругооборот инвестиций и составляет инвестиционный цикл. Различают внутренние (отечественные) и внешние (иностранные) инвестиции. Внутренние инвестиции подразделяются на: а) финансовые инвестиции - это приобретение акций, облигаций и других ценных бумаг, вложение денег на депозитные счета в банках под проценты и др.; б) реальные инвестиции (капитальные вложения) - это вложение денег в капитальное строительство, расширение и развитие производства; в) интеллектуальные инвестиции - подготовка специалистов, передача опыта, лицензий, «ноу-хау». Внешние инвестиции делятся на: прямые, дающие инвестору полный контроль над деятельностью иностранного предприятия; портфельные, обеспечивающие инвестору право на получение лишь дивидендов на приобретенные акции зарубежных предприятий. Объектами инвестиционной деятельности являются: основной капитал (вновь создаваемый и модернизируемый), оборотный капитал, ценные бумаги, целевые денежные вклады, научно-техническая продукция, интеллектуальные ценности. Одна из наиболее важных хозяйственных задач, которую должны решать предприятия - это выгодное вложение денежных ресурсов с целью получения максимального дохода. Дисконтирование- это процесс приведения ден. сумм к более раннему (начальному) моменту времени. Одной из основных причин возникновения специальных методов оценки инвестиционных проектов является неодинаковая ценность денежных средств во времени. Практически это означает, что рубль сегодняшний считается нетождественным рублю через год. Причиной является то, что рубль, вложенный в любого рода коммерческие операции (включая и простое помещение его на депозит в банке), способен через год превратиться в большую сумму за счет полученного с его помощью дохода.Эта истина является аксиомой финансовых операций и предопределяет весь механизм экономического обоснования и анализа инвестиционных проектов.Вывод: рубль сегодня стоит больше, чем рубль, который мы получим в будущем. Рубль, полученный сегодня, можно немедленно вложить в дело и он будет приносить прибыль. Или его можно положить на банковский счет и получать процент. Смысл дисконтирования заключается в том, что текущая стоимость будущих финансовых потоков может существенно отличаться от их номинальной стоимости. Теория стоимости денег говорит, что одна и та же сумма, выплачиваемая в разные моменты времени, имеет разную стоимость по следующим двум причинам: 1)риск неполучения; 2) возможность альтернативных инвестиций. Любые, даже самые сложные, операции дисконтирования сводятся к формуле дисконтирования: PV = FV/ (1+i) n где: FV – текущая стоимость, PV – будущая стоимость, i – ставка дисконтирования, n – срок (число периодов). Определение ставки – это самое важное в дисконтировании, так как она существенно влияет на результаты всех расчетов. В странах с развитым фондовым рынком для расчета ставки дисконтирования может применяться показатель средневзвешенной стоимости капитала, который рассчитывается на основе стоимости собственного капитала компании и заемных средств. Основой всех расчетов, проводимых при обосновании и анализе инвестиционных проектов, является сопоставление затрат, которые необходимо осуществить в настоящее время, и тех денежных поступлений которые можно получить в будущем. Оценка эффективности проекта, основанная на дисконтированных показателях, позволяет учесть неравноценность денежных потоков, возникающих в разные моменты времени. Для сопоставления потоки и платежей необходимо продисконтировать их на определенную дату. Поэтому наиболее важным экономическим нормативом, необходимым для оценки экономической эффективности проекта, является норма дисконта. выражаемая в долях единицы или в процентах в год. Реальную ставку дисконта (Ер), которая «очищена» от влияния инфляции, если известны номинальная ставка (ЕН) и уровень инфляции (r), определяют по формуле:

|

|||||||||

|

Последнее изменение этой страницы: 2016-04-19; просмотров: 241; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.17.181.21 (0.011 с.) |

где Прп – прибыль от реализации продукции (прибыль от продаж), р.; Срп – полная себестоимость реализованной продукции, р. Показатели рентабельности продаж имеют особую значимость в финансовом управлении для оценки доходности отдельных видов продукции.

где Прп – прибыль от реализации продукции (прибыль от продаж), р.; Срп – полная себестоимость реализованной продукции, р. Показатели рентабельности продаж имеют особую значимость в финансовом управлении для оценки доходности отдельных видов продукции. где Ппродаж – прибыль от продаж, тыс. р.; В – выручка от продаж,тыс. р.

где Ппродаж – прибыль от продаж, тыс. р.; В – выручка от продаж,тыс. р. где Пдон – прибыль до налогообложения, тыс. р.;К – средняя величина капитала предприятия, тыс. р.;

где Пдон – прибыль до налогообложения, тыс. р.;К – средняя величина капитала предприятия, тыс. р.; где Прп – прибыль от реализации продукции, тыс. р.; Ф – среднегодовая стоимость основных фондов, тыс. р.; ОбС – средняя величина оборотных средств предприятия, без учета краткосрочных финансовых вложений, тыс. р.

где Прп – прибыль от реализации продукции, тыс. р.; Ф – среднегодовая стоимость основных фондов, тыс. р.; ОбС – средняя величина оборотных средств предприятия, без учета краткосрочных финансовых вложений, тыс. р.