Для минимизации кредитных рисков Банк проводит оценку финансового состояния заемщика, а также оценивает кредитный риск. Оценку кредитного риска проводят на основе построения кредитного рейтинга.

Сама методика была рассмотрена нами выше.

Подход к оценке кредитного риска рассмотрен на примере двух конкретных заемщиков - первого назовем «Альфа», второго «Бета».Проведем финансовый анализ этих двух предприятий и сравним их:

Таблица 3.7 - Баланс

| Наименование показателя

| Наименование предприятия

|

|

| Альфа

| Бета

|

| АКТИВ

| 01.04.08

| 01.07.08

| 01.04.08

| 01.07.08

|

| ВНЕОБОРОТНЫЕ АКТИВЫ

| 100 786

| 118 299

| 11 215

| 102 716

|

| Основные средства

| 87 865

| 89 103

| 2 412

| 2 192

|

| Незавершенное строительство

| 12 921

| 29 196

| 8 803

| 6 288

|

| Долгосрочные финансовые вложения

|

|

|

| 94 236

|

| ОБОРОТНЫЕ АКТИВЫ

| 87 389

| 108 500

| 340 578

| 341 968

|

| Запасы, в том числе:

| 44 647

| 32 022

| 53 834

| 67 599

|

| сырье, материалы и другие аналогичные ценности

| 14 577

| 17 114

| 6 828

| 8 811

|

| животные на выращивании и откорме

| 8 801

| 10 058

|

|

|

| затраты в незавершенном производстве

| 20 210

| 4 850

| 5 470

| 5 835

|

| готовая продукция и товары для перепродажи

| 1 059

|

| 31 182

| 45 600

|

| товары отгруженные

|

|

| 4 943

| 1 942

|

| расходы будущих периодов

|

|

| 5 411

| 5 411

|

| НДС по приобретенным ценностям

|

|

| 7 236

| 3 719

|

| Дебиторская задолженность более 12 месяцев

|

|

| 14 996

| 14 996

|

| в том числе покупатели и заказчики

|

|

| 14 996

| 14 996

|

| Дебиторская задолженность в течение 12 мес.

| 36 410

| 69 634

| 247 546

| 228 785

|

| в том числе покупатели и заказчики

| 35 286

| 794

| 153 329

| 201 096

|

| Краткосрочные финансовые вложения

|

|

| 16 662

| 26 761

|

| Денежные средства

| 6 130

| 6 746

| 292

| 96

|

| Прочие оборотные активы

| 202

| 98

| 12

| 12

|

| БАЛАНС

| 188 175

| 226 799

| 351 793

| 444 684

|

| КАПИТАЛ И РЕЗЕРВЫ

| 100 359

| 101 928

| 592

| 701

|

| Уставный капитал

| 36 000

| 36 000

| 10

| 10

|

| Добавочный капитал

| 5 010

| 5 010

|

|

|

| Резервный капитал,

|

|

| 6

| 6

|

| Нераспределенная прибыль (непокрытый убыток)

| 59 349

| 60 918

| 576

| 685

|

| ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

| 76 432

| 113 707

| 20 000

| 0

|

| Займы и кредиты

| 76 432

| 113 707

| 20 000

| 0

|

| КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

| 11 384

| 11 164

| 331 201

| 443 983

|

| Займы и кредиты

| 10 000

| 10 000

| 24 881

| 54 742

|

| Кредиторская задолженность. в том числе

| 1 384

| 1 164

| 306 320

| 389 241

|

| поставщики и подрядчики

| 666

| 726

| 293 080

| 356 801

|

| Продолжение табл.3.7

|

| задолженность перед персоналом организации

| 537

| 333

| 742

| 782

|

| задолженность перед государственными внебюджетными фондами

| 52

| 15

| 106

| 72

|

| задолженность по налогам и сборам

| 117

| 89

| 6 849

| 5 621

|

| прочие кредиторы

| 12

| 1

| 5 543

| 25 965

|

| БАЛАНС

| 188 175

| 226 799

| 351 793

| 444 684

|

Таблица 3.8 - Форма № 2

| Наименование показателя

| Дата отчета

|

|

| Альфа

| Бета

|

|

| 01.04.08

| 01.07.08

| 01.04.08

| 01.07.08

|

| ДОХОДЫ И РАСХОДЫ ПО ОБЫЧНЫМ ВИДАМ ДЕЯТЕЛЬНОСТИ

|

| Выручка (нетто) от продажи товаров, продукции, услуг

| 32 740

| 44 280

| 524 079

| 726 213

|

| Себестоимость проданных товаров, продукции, услуг

| 20 768

| 30 277

| 512 022

| 707 836

|

| Валовая прибыль

| 11 972

| 14 003

| 12 057

| 18 377

|

| Коммерческие расходы

| 0

| 0

| 8 083

| 8 094

|

| Управленческие расходы

| 0

| 0

|

|

|

| Прибыль (убыток) от продаж

| 11 972

| 14 003

| 3 974

| 10 283

|

| ПРОЧИЕ ДОХОДЫ И РАСХОДЫ

|

| Проценты к получению

|

|

| 2

| 2

|

| Проценты к уплате

| 1 000

| 7 995

| 5 227

| 7 053

|

| Доходы от участия в других организациях

|

|

|

| 0

|

| Прочие операционные доходы

| 16 792

| 20 819

| 64 728

| 3 675

|

| Прочие операционные расходы

| 4 412

| 382

| 61 451

| 6 211

|

| Прибыль (убыток) до налогообложения

| 23 352

| 26 445

| 2 026

| 696

|

| Текущий налог на прибыль

| 3

| 3

| 1 044

| 11

|

| Чистая прибыль (убыток) отчетного периода

| 23 349

| 26 442

| 982

| 685

|

Анализ финансовой отчетности проводился на основе бухгалтерских балансов и отчетов о прибылях и убытках двух последних отчетных периодов.

В активе.

У предприятия Альфа внеоборотные активы составляют 118 299 тыс. руб. (52,2 % валюты баланса), а у предприятия Бета - 102 716 тыс. руб. (23,1 % валюты баланса).

У предприятия Альфа оборотные активы составляют - 87 389 тыс. руб. (47,8 % валюты баланса), а у предприятия Бета 341 968 тыс. руб. (76,9 % валюты баланса).

У предприятия Альфа Дебиторская задолженность покупателей составляет - 794 тыс. руб. (0,4 % валюты баланса), а у предприятия Бета 201 096 тыс. руб. (45,2 % валюты баланса).

Общая сумма остатка ТМЦ и задолженности покупателей у предприятия Альфа составляет 32 816 тыс. руб. (14,5 % валюты баланса), а у предприятия Бета - 268 695 тыс. руб. (60,4 % валюты баланса).

В Пассиве.

У предприятия Альфа займы и кредиты составляют 123 707 тыс. руб. (54,4 % валюты баланса), а у предприятия Бета - 54 742 тыс. руб. (12,3 % валюты баланса).

У предприятия Альфа кредиторская задолженность перед поставщиками составляет - 726 тыс. руб. (0,32 % валюты баланса), а у предприятия Бета 356 801 тыс. руб. (80,2 % валюты баланса).

По Ф №2.

Выручка от реализации предприятия Альфа за 2007г. составила - 44 280 тыс. руб., среднемесячная - 3 690 тыс. руб., а у предприятия Бета общая выручка составила 726 213 тыс. руб., среднемесячная 60 518 тыс. руб.

Оба предприятия работают с прибылью, валюта баланса у обоих увеличивается.

Таким образом, при первом рассмотрении оба предприятия имеют практически одинаковые шансы на получение кредита.

Однако в УРСА Банке при решении о кредитовании проводится более тщательный анализ, как финансового состояния (при этом анализируются следующие группы показателей: анализ активов, обеспеченность заемщика основными и оборотными активами, анализ дебиторской задолженности, анализ ТМЦ, анализ пассивов, анализ кредиторской задолженности, анализ финансовых результатов деятельности, анализ кэш-фло, анализ финансовой устойчивости, анализ платежеспособности, анализ деловой активности, анализ эффективности), так и состояния отрасли, прозрачности бизнеса и прочих факторов.

Проанализируем предприятие Альфа и предприятие Бета по данной методике, рассматривая при этом, не просто конкретный финансовый показатель, но и динамику каждого из них за последний отчетный период. Данные проведенного анализа предложены в табл. 3.9. и табл.3.10.

Таблица 3.9 - Расчет показателей финансовой деятельности

| АНАЛИЗ ФИНАНСОВОГО СОСТОЯНИЯ

| Предприятие Альфа

| Предприятие Бета

|

| Анализ активов

|

| Активы

| активы

| 300-415-244

| 226 799,00

| 444 684,00

|

|

| динамика показателя

|

| 120,53%

| 126%

|

| Чистые активы (собственный капитал)

| чистые активы

| 490+640-244

| 101 928,00

| 701,00

|

|

| динамика показателя

|

| 101,56%

| 118%

|

| Обеспеченность заемщика основными и оборотными активами

|

| Доля оборотных активов в активах

| оборотные активы/активы

| (290-244)/(300-415-244)

| 0,48

| 0,77

|

|

| динамика показателя

|

| 103,01%

| 79%

|

| Доля основных средств в активах

| основные средства/активы

| 120/(300-415-244)

| 0,39

| 0,00

|

|

| динамика показателя

|

| 84,14%

| 72%

|

| Мобильность активов

| оборотные активы/внеоборотные активы

| (290-244)/190

| 0,92

| 3,33

|

|

| динамика показателя

|

| 105,78%

| 11%

|

| Ликвидность активов

| текущие активы/низколиквидные активы

| (290-244-230)/(190+230)

| 0,92

| 2,78

|

|

| динамика показателя

|

| 105,78%

| 22%

|

| Оборачиваемость оборотных активов

| средние оборотные активы*90*N/выручка

| (290-244)*90*N/010ф2 (*)

| 882,11

| 151,95

|

|

| динамика показателя

|

| 122,40%

| 183%

|

| Анализ ДТ задолженности

|

| ДТ задолженность

| дебиторская задолженность

| 230+240-244

| 191,25%

| 93 %

|

| Доля долгосрочной ДТ задолженности

| догосрочная ДТ задолженность/ ДТ задолженность

| 230/(230+240-244)

| 0,00

| 6 %

|

| Доля общей ДТ задолженности в оборотных активах

| ДТ задолженность/ оборотные активы

| (230+240-244)/(290-244)

| 0,64

| 0,71

|

|

| динамика показателя

|

| 154,04%

| 92 %

|

| Оборачиваемость краткосрочной дебиторской задолженности

| средняя краткосрочная дебиторская задолженность*90*N/выручка

| (240-244)*90*N/010ф2

| 566,13

| 106,04

|

|

| динамика показателя

|

| 188,54%

| 195%

|

| Соотношение краткосрочной ДТ и кредиторской задолженностей

| краткосрочная ДТ задолженность/(краткоросчные займы и кредиты + краткорочная КТ задолженность)

| (240-244)/(610+620)

| 6,24

| 0,52

|

|

| динамика показателя

|

| 195,02%

| 69%

|

| Концентрация крупных дебиторов

| ДТ задолженность 5 - 10 крупных дебиторов/ДТ задолженность

| (часть 230 + часть 240)/(230+240-244)

| 0,00

| 0,00

|

| Доля сомнительной дебиторской задолженности

| ДТ задолженность зависимых и дочерних обществ/ДТ задолженность

| (233+243)/(230+240-244)

| 0,00

| 0,00

|

| Продолжение табл.3.9

|

| Анализ ТМЦ

|

| Доля ТМЗ в оборотных активах

| запасы/оборотные активы

| 210/(290-244)

| 0,30

| 0,20

|

| Оборачиваемость запасов

| средние запасы*90*N/себестоимость

| 210*90*N/020ф2

| 380,75

| 27,91

|

|

| динамика показателя

|

| 65,60%

| 170%

|

| Анализ Пассивов

|

| Собственные средства

| собственные средства

| 490+640-244+займы акционеров (участников)

| 101 928,00

| 701,00

|

| Доля собственных средств в пассивах

| собственные средства/пассивы

| (490+640-244+займы акционеров (участников)/700

| 0,45

| 0,0016

|

| Доля заемных средств в пассивах

| заемные средства/пассивы

| (590+690-640-займы акционеров (участников)/700

| 0,55

| 0,0084

|

| Соотношение собственных и заемных средств

| собственные средства/заемные средства

| (490+640-244+займы акционеров (участников))/(590+690-640-займы акционеров (участников))

| 0,82

| 0,00

|

|

| динамика показателя

|

| 71,42%

| 3,00 %

|

| Соотношение долгосрочных и краткосрочных источников средств

| долгосрочные пассивы/краткосрочные пассивы

| (490+640+590-244) / (690-640)

| 19,32

| 0,00

|

|

| динамика показателя

|

| 124,38%

| 3%

|

| Анализ КТ задолженности

|

| поставщики и подрядчики

| динамика показателя

| 621

| 109,01%

| 121,74%

|

| задолженность перед персоналом организации

| динамика показателя

| 622

| 62,01%

| 105,39%

|

| задолженность перед государственными внебюдж. фондами

| динамика показателя

| 623

| 28,85%

| 67,92%

|

| задолженность по налогам и сборам

| динамика показателя

| 624

| 76,07%

| 82,07%

|

| прочие кредиторы

| динамика показателя

| 625

| 8,33%

| 468,43%

|

| оборачиваемость краткосрочной КТ задолженности и краткосрочных кредитов и займов

| средняя (краткосрочная КТ задолженность + краткосрочные займы и кредиты)*90*N/ себестоимость

| (610+620)*90*N / 020 ф2

| 90,76

| 106,04

|

|

| динамика показателя

|

| 96,68%

| 195%

|

| Продолжение табл.3.9

|

| Концентрация крупных поставщиков

| КТ задолженность 5-10 основных поставщиков/краткосрочная кредиторская задолженность

| часть 620/620

| 0,00

| 0,00

|

| Анализ финансовых результатов деятельности

|

| Валовая прибыль

| валовая прибыль

| 010ф2

| 14 003,00

| 18 377,00

|

|

| динамика показателя

|

| 221,22%

| 137%

|

| Прибыль от основной деятельности

| прибыль (убыток) от продаж

| 050ф2

| 14 003,00

| 10 283,00

|

|

| динамика показателя

|

| 221,22%

| 177%

|

| Соотношение темпов роста валовой Прибыли и прибыли от основной деятельности

| темп роста валовой прибыли/темп роста прибыли от основной деятельности

| 0

| 1,00

| 0,77

|

| Доля доходов от основной деятельности в общем объеме доходов

| доходы по основной деятельности/доходы

| 010 / (010+060+080+090+120) ф2

| 0,68

| 1,43

|

| Чистая прибыль

| чистая прибыль

| 190ф2

| 26 442,00

| 685,00

|

|

| динамика показателя

|

| 458,98%

| 69,75%

|

| Доля платежных расходов по кредитам в чистой прибыли

| платежи (по основной сумме долга, процентам) по кредитам и займам, приходящиеся на отчетный период/чистая прибыль

| платежи (по основной сумме долга, процентам) по кредитам и займам, приходящиеся на отчетный период/190ф2

| 0,30

| 0,00

|

|

| динамика показателя

|

| 39,77%

| 0%

|

| Соотношение темпов роста выручки и себестоимости

| темп роста выручки/темп роста себестоимости

| 0

| 0,77

| 1,03

|

|

| динамика показателя

|

| 74,78%

| 108%

|

| Анализ кэш-фло

|

| Коэффициент cash flow

| денежные средства на конец отчетного периода/совокупные платежи по займам и кредитам, приходящиеся на отчетный период

| ((260+250) + платежи по кредитам и займам + Проценты)/ (платежи по кредитам+проценты)

| 2,92

| 1,00

|

|

| динамика показателя

|

| 72,73%

| 100%

|

| Коэффициент покрытия процентов

| (прибыль(убыток) от продаж+амортизация+проценты по кредитам и займам)/проценты по кредитам и займам

| (140 Ф2+амортизация+проценты по кредитам и займам) / проценты по кредитам и займам

| 2,75

| 1,00

|

|

| динамика показателя

|

| 73,70%

| 100%

|

| Коэффициент достаточности собственных средств

| (пассивы - займы акционеров (участников))/собственные средства

| (700 - займы акционеров (участников))/(490+640-244+займы акционеров (участников))

| 2,23

| 634,36

|

|

| динамика показателя

|

| 118,67%

| 107%

|

| Продолжение табл.3.9

|

| Анализ финансовой устойчивости

|

| Коэффициент независимости

| чистые активы/пассивы

| (490+640-244) / 700

| 0,45

| 0,00

|

|

| динамика показателя

|

| 84,27%

| 94%

|

| Коэф-т обеспеченности собственными оборотными активами

| собственные оборотные активы/оборотные активы

| (490+640-244-190-230) /(290-244)

| -0,15

| -0,25

|

|

| динамика показателя

|

| 3087,98%

| -2082%

|

| Соотношение собственных и заемных средств

| собственные средства/заемные средства

| (490+640-244+займы акционеров участников)) /(590+690-640-займы акционеров (участников))

| 0,82

| 0,00

|

|

| динамика показателя

|

| 71,42%

| 94%

|

| Коэф-т покрытия внеоборотных активов собственным капиталом

| собственный капитал/внеоборотные активы

| (490+640-244) / 190

| 0,86

| 0,01

|

|

| динамика показателя

|

| 86,53%

| 13%

|

| Анализ платежеспособности

|

| Коэффициент текущей ликвидности

| текущие активы/(краткосрочная кредиты и займы + краткосрочная кредиторская задолженность)

| (290-244-230) / (610+620)

| 3,48

| 0,74

|

|

| динамика показателя

|

| 77,74%

| 75%

|

| Коэффициент срочной ликвидности

| ликвидные активы/(краткосрочная кредиты и займы + краткосрочная кредиторская задолженность)

| (215+240-244+250+260) / (610+620)

| 6,84

| 0,58

|

|

| динамика показателя

|

| 183,09%

| 71%

|

| Коэффициент абсолютной ликвидности

| высоколиквидные активы/(краткосрочная кредиты и займы + краткосрочная кредиторская задолженность)

| 260 / (610+620)

| 0,60

| 0,00

|

|

| динамика показателя

|

| 112,22%

| 25%

|

| Анализ деловой активности

|

| Общий коэффициент оборачиваемости

| выручка/активы

| 010ф2 / (300-415-244)

| 0,05

| 0,45

|

| Оборачиваемость запасов

| средние запасы*90*N/себестоимость

| 210*90*N / 020ф2

| 380,75

| 27,91

|

|

| динамика показателя

|

| 65,60%

| 170%

|

| Оборачиваемость краткосрочной дебиторской задолженности

| средняя краткосрочная дебиторская задолженность*90*N/выручка

| (240-244)*90*N / 010ф2

| 566,13

| 106,04

|

|

| динамика показателя

|

| 188,54%

| 195%

|

| Оборачиваемость краткосрочной кредиторской задолженности

| средняя (краткосрочная кредиторская задолженность + краткосрочные займы и кредиты)*90*N/себестоимость

| (610+620)*90*N / 020 ф2

| 90,76

| 172,58

|

|

| динамика показателя

|

| 96,68%

| 217%

|

| Продолжение табл.3.9

|

| Соотношение краткосрочной дебиторской и кредиторской задолженностей

| краткосрочная дебиторская задолженность/(краткоросчные займы и кредиты + краткорочная кредиторская задолженность)

| (240-244) / (610+620)

| 6,24

| 0,52

|

|

| динамика показателя

|

| 195,02%

| 69%

|

| Оборачиваемость оборотных средств

| средние оборотные активы*90*N/выручка

| (290-244)*90*N / 010ф2 (*)

| 882,11

| 151,95

|

|

| динамика показателя

|

| 122,40%

| 183%

|

| Анализ эффективности

|

| Рентабельность продаж

| прибыль (убыток) от продаж/выручка

| 050ф2/010ф2

| 0,32

| 1%

|

|

| динамика показателя

|

| 86,48%

| 187%

|

| Рентабельность основновной деятельности

| прибыль (убыток) от продаж/ (себестоимость+коммерческие расходы+управленческие расходы)ф2

| 050ф2 / (020+030+040)ф2

| 0,46

| 0,014

|

|

| динамика показателя

|

| 80,23%

| 200%

|

| Рентабельность активов

| чистая прибыль/активы

| 190ф2 / (300-415-244)

| 0,12

| 0,015

|

|

| динамика показателя

|

| 380,82%

| 44%

|

| Рентабельность собственных средств

| чистая прибыль/собственные средства

| 190ф2/(490+640-244+займы акционеров (участников))

| 0,03

| 0,00099

|

|

| динамика показателя

|

| 52,86%

| -1,04%

|

Таблица 3.10 - Анализ рисков деятельности заемщика

| Наименование показателя

| Предприятие Альфа

| Предприятие Бета

|

| Анализ отрасли, к которой принадлежит заемщик

|

| Наличие цикличности в отрасли

| средняя степень влияния на отрасль

| низкая степень влияния на отрасль

|

| Наличие сезонности в отрасли

| бизнес заемщика частично (до 30%) зависит от сезонности)

| бизнес клиента не зависит от сезонности

|

| Налоговый режим в отрасли

| степень налогообложения средняя

| степень налогообложения средняя

|

| Характеристика стадии жизненного цикла отрасли

|

| Темпы роста

| высокие

| стабильные

|

| Ассортимент

| постоянный

| постоянный

|

| Финансы

| большой объем наличности, небольшие объемы задолженности

| средние прибыли, средний уровень задолженности

|

| Количество предприятий

| высокое

| стабильное, идет вытеснение мелких конкурентов

|

| Приверженность покупателей

| средняя

| сильная

|

| Доступность рынка

| не стимулирована

| легкая

|

| Технология

| номинальная роль

| номинальная роль

|

| Анализ положения заемщика в отрасли

|

| Доля заемщика в отрасли на локальном рынке присутствия

| от 1% до 10%

| от 1% до 10%

|

| Конкурентоспособность заемщика

| высокая (развивающаяся отрасль с небольшим количеством конкурентов или монопольная позиция заемщика в отрасли)

| средняя (стабильное состояние отрасли, в которой работает заемщик, большое количество конкурентов)

|

| Социальная значимость

| количество персонала заемщика от 50 до 100 человек

| количество персонала заемщика от 50 до 100 человек

|

| Оценка прозрачности бизнеса заемщика

|

| Прозрачность состава собственников заемщика

| структура собственников прозрачна и можно выделить всех собственников, либо третьих лиц, распоряжающихся большинством голосов, состав собственников устойчив

| структура собственников прозрачна и можно выделить всех собственников, либо третьих лиц, распоряжающихся большинством голосов, состав собственников устойчив

|

| Информационная прозрачность бизнеса

| хорошая (действия заемщика полностью соответствуют требованиям законодательства, иных нормативных документов, а также принятым нормам в деловой практике)

| хорошая (действия заемщика полностью соответствуют требованиям законодательства, иных нормативных документов, а также принятым нормам в деловой практике)

|

| Продолжение табл.3.10

|

|

|

| Уровень профессионализма руководителей

| высокий (наличие специального образования, опыт работы по профессии свыше 5 лет)

| высокий (наличие специального образования, опыт работы по профессии свыше 5 лет)

|

| Оценка деловой репутации заемщика

|

| Длительность работы заемщика в бизнесе

| свыше 3 лет

| свыше 3 лет

|

| Качество кредитной истории

| хорошая кредитная история (неоднократно кредитовался и при этом не допускал просрочек по основному долгу и уплате процентных и иных платежей и/или имелись просрочки технического характера, классификация ссуд не пересматривалась)

| хорошая кредитная история (неоднократно кредитовался и при этом не допускал просрочек по основному долгу и уплате процентных и иных платежей и/или имелись просрочки технического характера, классификация ссуд не пересматривалась)

|

| Доля будущего/действующего кредита и процентных и иных выплат по нему в совокупном объеме обязательств

| свыше 60%

| от 40% до 60%

|

| Репутация в надзорных органах

| хорошая (допустимо наличие небольших замечаний со стороны надзорных органов, которые исполнялись в срок)

| хорошая (допустимо наличие небольших замечаний со стороны надзорных органов, которые исполнялись в срок)

|

| Участие заемщика в судебных разбирательствах

| не участвовал в судебных разбирательствах

| не участвовал в судебных разбирательствах

|

| Анализ работы с Банком

|

| Срок обслуживания в банке

| свыше 2-х лет

| свыше 2-х лет

|

| Доля оборотов заемщика в Банке

| Стабильна от 40 до 80 %

| Колеблется в пределах 20 %

|

| Стабильность поступлений на р/сч в Банке

| поступления стабильны

| поступления стабильны, есть большие колебания среднемесячных поступлений (более 20%)

|

| Теснота сотрудничества заемщика с Банком

| использует от 1 до 2 банковских продуктов

| использует от 1 до 2 банковских продуктов

|

| Оценка деятельности заемщика

|

| Условные обязательства заемщика

| величина условных обязательств снижается

| стабильная величина условных обязательсв, колебания в пределах 10%

|

| Перспективы развития бизнеса заемщика

| у заемщика есть план развития (бизнес-план), в т.ч. на период кредитования, план предыдущего периода выполняется

| у заемщика есть план развития (бизнес-план), в т.ч. на период кредитования, план предыдущего периода выполняется

|

| Степень диверсификации рисков

| один вид деятельности с высоким уровнем доходности либо два и более вида деятельности, одно из которых является основным, большинство из них являются доходными

| один вид деятельности с высоким уровнем доходности либо два и более вида деятельности, одно из которых является основным, большинство из них являются доходными

|

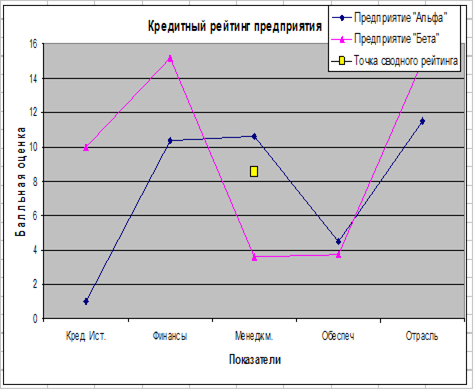

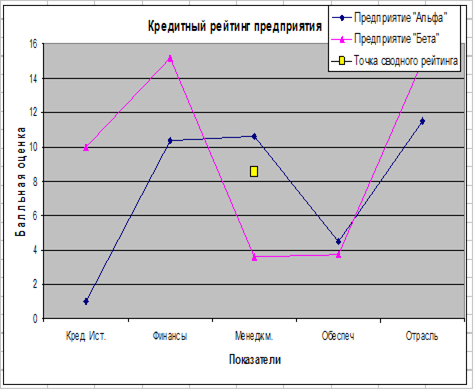

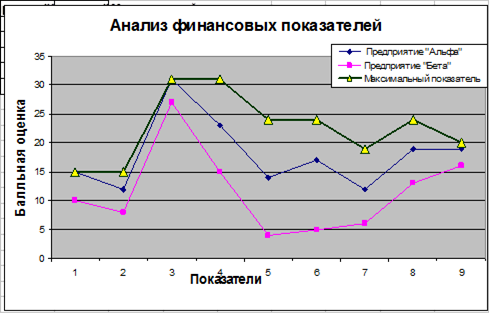

Первоначально при расчете показателей используется шкала коэффициентов, на основании методики подробно описанной нами в п. 2.4. второй главы. Динамику бальной оценки по этим показателям двух, анализируемых нами предприятий можно представить на следующем графике.

Рисунок 3.5 - Кредитный рейтинг предприятия

Баллы, присвоенные каждому оцениваемому критерию, суммируются по разделам и на основании полученного результата выдается общий результат проведенного анализа, в котором указывается количество баллов по финансовому положению Заемщика (максимально 203), количество баллов по анализу рисков деятельности Заемщика в отрасли (максимально 37).

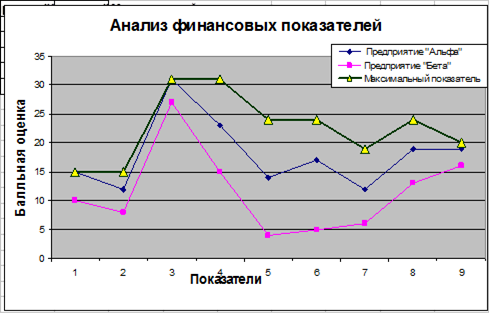

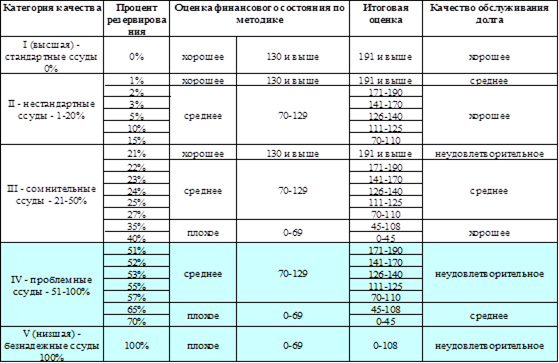

Полученные баллы по каждому показателю проведенной комплексной рейтинговой оценки финансового положения представлены на рис. 3.2. При этом на графике хорошо видно - по каким параметрам предприятия «не дотягивают» до максимального показателя.

Рисунок 3.6 - Анализ финансовых показателей

В рис.3.6 отражены финансовые показатели, приведенные в табл. 3.11., в разделе «Анализ финансового положения заемщика»

Таким же образом проводится оценка рисков деятельности заемщика, в которую включены: оценка деловой репутации, оценка профессиональности руководителей, оценка деятельности заемщика и анализ работы с банком (рис. 3.7.)

Рисунок 3.7 - Анализ рисков деятельности

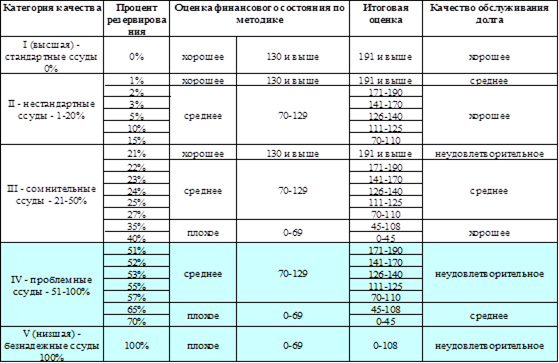

Результаты комплексного анализа сводятся в единую таблицу, а также, рассчитывается и процент резервирования согласно положению № 254-П.

Таблица 3.11 - Комплексная оценка финансового положения

В результате расчета итогового показателя предприятию Альфа присваивается 3 рейтинг риска (стандартный кредитный риск), общий балл равен 180. Категория качества 1, расчетный резерв - 0 % поскольку у предприятия есть положительная кредитная история. По итогу анализа может быть принято решение о кредитовании данного клиента. На протяжении всего действия кредитного договора проводить мониторинг, ежемесячно проводить текущий осмотр залога, также рекомендуется заключить трехстороннее соглашение со страховой фирмой, по страхованию оборудования, которое предоставляет предприятие Альфа Банку в обеспечение.

В результате расчета итогового показателя предприятию Бета присваивается 5 рейтинг риска (средний кредитный риск), общий балл равен 136. Категория качества 2, расчетный резерв - 5 %. По итогу проведенного анализа может быть принято решение об отказе в кредитовании данного клиента.

А поскольку работа по минимизации рисков не заканчивается с выдачей кредита, то необходим постоянный и полный мониторинг деятельности заемщика банка на протяжении всего действия кредитного договора. На основе табл. 3.12 и с использованием данных, полученных в результате проведенного тщательного анализа показателей деятельности предприятий, определяется «зона риска» - зона потенциальных банкротств заемщиков, которая характеризуется средним или плохим финансовым состоянием и средним или неудовлетворительным обслуживанием долга (кредита).

Таблица 3.12 - Классификация ссуд по категориям качества с выделением зоны потенциального банкротства заемщиков [48]

Таким образом, при проведении ежеквартального мониторинга можно отслеживать динамику всех факторов, и в случае наметившегося ухудшения какого-либо показателя банк может совместно с заемщиком корректировать деятельность с целью недопущения дальнейшего ухудшения.

Рисунок 3.8 - Мониторинг финансового состояния предприятия

Если же при проведении очередного мониторинга, проведенный анализ показывает, что предприятие попадает в «зону потенциального банкротства» - значит банку необходимо принимать меры по досрочному погашению кредита, с целью предотвращения возникновения просроченной задолженности.

Кроме вышеуказанного проводится подробный анализ движения финансовых (денежных) потоков предприятия, то есть ведется ежемесячный контроль за соблюдением соответствия планируемых и фактических показателей доходов организации (в разрезе каждого вида деятельности), а так же расходов (с подробным указанием каждого вида расходов и его стоимостного выражения).

Величина и стабильность финансовых потоков являются факторами, характеризующими бизнес предприятия. Выручка от продаж и прибыль организации, в предыдущем периоде, не гарантируют ее устойчивости во времени, а наличие определенных собственных средств позволяет судить о возможности справиться с финансовыми трудностями за счет собственных резервов в перспективе. Стабильные финансовые потоки, соответствие фактически достигнутых и планируемых, с учетом величины собственных средств организации в течение определенного длительного периода времени будут свидетельствовать об устойчивом бизнесе организации, урегулированных отношениях с дебиторами и кредиторами и способности решать временные проблемы с нехваткой финансовых ресурсов. [38, с. 145]

Благодаря анализу финансового потока можно предусмотреть изменение курса валют в будущем периоде, или увеличение затрат на те или иные расходы предприятия, спрогнозировать как повлияет рост цен на сырье или увеличение процентной ставки по кредиту на итоговый финансовый результат. А имея возможность расчета всех возможных вариантов развития событий предприятие имеет возможность заблаговременно принять меры к устранению прогнозируемых негативных тенденций.

В третьей главе.

Рассмотрена организационная структура управления кредитным риском ОАО «УРСА Банк», которая представляет собой совокупность элементов, субъектов и методов управления, строящихся в соответствии с проводимой банком кредитной политикой.

Проанализирована Кредитная политика Банка, ее цель и направления реализации, поскольку она является основой всего процесса управлений кредитным риском, определяет цели и правила поведения банка на рынке кредитных услуг, содержит конкретный инструментарий, используемый банковскими специалистами при проведении кредитных операций.

Изучена многоуровневая система полномочий на принятие кредитных решений. Приведены функции и обозначена подчиненность подразделений Банка, принимающих участие в рассмотрении вопроса кредитования конкретного клиента. В виде схемы представлены возможные этапы прохождения кредитной заявки.

Определен подход к оценке кредитного риска с использованием внутренних кредитных рейтингов заемщиков и оценки их потенциального банкротства. При этом выделено, что в основе методики важнейшую роль играют следующие показатели: деловая репутация, положение в отрасли, качество менеджмента на предприятии, качество обеспечения и финансовое состояние заемщика.

Сформулирована цель анализа - отражение реального финансового положения заемщика и определение возможности предоставления заемщику кредита на испрашиваемых условиях.

Уточнены принципы отнесения конкретной ссуды к той или иной категории качества с приведением критериев определения размера резерва на возможные потери по ссудам.

Построена модель оценки кредитного риска заемщиков Банка и апробирована на примере двух конкретных заемщиков (при этом каждому предприятию присваивается риск-рейтинг, определяется резерв на возможные потери по ссудам, в случае его кредитования, и озвучивается решение о кредитовании или отказе в кредитовании), которая позволяет минимизировать кредитные риски на основе проведенной комплексной оценки предприятия.

ЗАКЛЮЧЕНИЕ