Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Характеристика инвестиций как экономической категории

Эти две характерные черты в совокупности отличают инвестиции от других экономических категорий.

Характерные признаки инвестиций: - потенциальная способность приносить доход вкладчику в форме прибыли, процентов, дивидендов и др. - процесс инвестирования связан с преобразованием сбережений в различные виды активов организации (основные средства, оборотные активы, финансовые активы) - в процессе инвестирования используют разнообразные виды финансовых ресурсов, которые различаются по срокам предложения, ценой их привлечения и другими факторами - вложения инвестиций в различные виды активов, как правило, носят целевой характер - наличие срока вложения капитала: он индивидуален для каждого инвестора - вложения средств осуществляют юридические и физические лица, а также государство, которых называют инвесторами, и все они преследуют собственные цели, не всегда связанные с извлечением экономической выгоды (например, затраты на экологию) - наличие риска вложения капитала: поскольку достижение конечных целей носит вероятностный характер

Инвестиции в активы организации отражают на левой стороне бухгалтерского баланса, а источники их финансирования – на правой, их направляют в капитальные, оборотные, финансовые и нематериальные активы. Финансовые инвестиции выступают в форме долгосрочных (06-ой счет) и краткосрочных финансовых вложений (58-ой счет). Инвестиции в основной и оборотный капитал осуществляют в форме капитальных вложений, включая затраты на новое строительство, расширение, реконструкцию и модернизацию действующего производства: все это связано с воспроизводством основного капитала. К капитальным вложениям, как правило, относятся инвестиции на прирост материальных запасов для вновь создаваемых предприятий.

Инвестиционная деятельность – это вложение инвестиций в различные виды активов и осуществление практических действий для получения прибыли или достижения иного полезного эффекта.

Инвестиционный процесс – это открытая система, в которой наряду с заказчиком, застройщиком принимают участие и другие контрагенты (проектировщики, подрядчики, банки, поставщики материальных ресурсов). В рамках инвестиционного процесса необходимо выделить процесс привлечения финансовых ресурсов субъектами реального сектора экономики и процесс их размещения на конкретные цели инвестирования (реализация инвестиционных проектов и программ).

Связующим звеном между обладателями инвестиционных ресурсов и их потребителями во многих случаях выступают институты финансового посредничества, оперирующие на рынке капиталов.

Инвестиционный цикл характеризует движение авансированного капитала в рамках конкретного субъекта хозяйствования, что предполагает его непосредственное участие в процессе инвестирования, а точнее в процессе реального инвестирования. Инвестиционный цикл включает подготовку проектно-сметной документации, строительство объекта, его последующую эксплуатацию и ликвидацию. В последнем случае возникают дополнительные ликвидационные расходы.

При рассмотрении термина «инвестиции» следует ответить на 3 главных вопроса:

Кто инвестор? Инвесторами могут быть юридические лица, объединения юридических лиц, образуемые на основе договора о совместной деятельности, государственные органы и органы местного самоуправления, а также иностранные граждане и физические лица. Что вкладывают инвесторы? Инвесторы осуществляют капиталовложения на территории России за счет собственных и привлеченных средств. Инвесторы вкладывают капитал в различных формах: - амортизационные отчисления и чистую прибыль организации - денежные ресурсы коммерческих банков, страховщиков и иных финансовых посредников - финансовые ресурсы государства и сбережения населения - профессиональные способности и навыки к труду - здоровье и время вкладчика-предпринимателя

Основу инвестирования составляет вложение средств в реальный сектор экономики, то есть в основной и оборотный капитал организаций (хозяйствующих субъектов).

Источником прироста капитала и целью инвестирования является получаемая от реализации проектов прибыль. На практике сумма прибыли сопоставляется с инвестиционными затратами, и эффективность инвестиций может быть определена по формуле 1.1:

где ИЗ – инвестиционные затраты

Процесс сравнения инвестиционных затрат и финансового результата происходит непрерывно до инвестирования (при разработке ТЭО (технико-экономического обоснования) и бизнес-плана инвестиционного проекта), в течение инвестирования (то есть в процессе строительства объекта) и после инвестирования (при эксплуатации готового объекта).

Процесс вложения капитала и получения прибыли может происходить в различной временной последовательности. На практике встречается 3 случая: 1. при последовательном протекании инвестиционного процесса прибыль получается сразу же (после завершения инвестиций) в полном объеме, например, приобретение и установка технологической линии; 2. при параллельном протекании инвестиционного процесса п олучение прибыли возможно до полного завершения проекта, то есть после сдачи его первого этапа или очереди, если такие этапы/очереди предусмотрены в бизнес-плане инвестиционного проекта; 3. при интервальном протекании данного процесса (вложения капитала и получения прибыли): между периодом завершения инвестиций и получением прибыли проходит определенное время. Продолжительность временного лага зависит от целей инвестирования и особенностей конкретных проектов.

При определении роли инвестиций в экономике используют 2 понятия: валовые и чистые инвестиции. Валовые инвестиции (ВИ) представляют собой общий объем инвестируемых средств в определенном периоде, направляемых на новое строительство, приобретение основных средств и нематериальных активов, а также на прирост материально-производственных запасов. Чистые инвестиции (ЧИ) равны валовым инвестициям за минусом амортизационных отчислений в определенном периоде, то есть они осуществляются главным образом за счет чистой прибыли.

Динамика чистых инвестиций отражает характер экономического развития страны. На практике возможны три случая:

Темпы роста объема инвестиций зависят от ряда факторов:

Эти 4 фактора являются определяющими.

09.09.10

Классификация инвестиций

Инвестиции в РФ в объекты предпринимательской деятельности осуществляют в различных формах. Для целей учета, анализа, планирования и контроля их систематизируют по следующим признакам:

Капиталовложения систематизируют: - по отраслевой структуре - по региональной структуре - по воспроизводственной структуре (новое строительство, реконструкция, модернизация производства) - по технологической структуре (соотношение между строительно-монтажными работами, приобретением оборудования и проч. капитальными затратами включая проектно-изыскательные работы)

- по объектам производственного и непроизводственного назначения. Инвестиции систематизируют по временному лагу: a) стратегические – на создание новых предприятий и производств, а также приобретение целостных имущественных комплексов в иной сфере деятельности; b) базовые – на расширение действующих предприятий и создание новых производств в той же сфере деятельности; c) текущие – призваны поддерживать воспроизводственный процесс, направляются на техническое перевооружение действующих предприятий. Финансовые инвестиции выражают вложения капитала в финансовые активы (например, долевые и долговые ценные бумаги, вложения в уставные капиталы других предприятий, предоставление другим организациям займов и т. д.). Из финансовых инвестиций обычно выделяют портфельные инвестиции – вложения денег в эмиссионные ценные бумаги и облигации государства.

Классификация форм инвестиций позволяет организации более эффективно управлять своим инвестиционным портфелем.

|

|||||||||

|

Последнее изменение этой страницы: 2016-08-15; просмотров: 1026; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.146.37.32 (0.024 с.) |

(1.1)

(1.1) ), то это означает снижение производственного потенциала государства и хозяйствующих субъектов. Такая ситуация характерна для страны, проедающей свой основной капитал.

), то это означает снижение производственного потенциала государства и хозяйствующих субъектов. Такая ситуация характерна для страны, проедающей свой основной капитал. ), то это означает отсутствие экономического роста (депрессию в экономике), то есть только лишь обеспечивается простое воспроизводство;

), то это означает отсутствие экономического роста (депрессию в экономике), то есть только лишь обеспечивается простое воспроизводство; ), то это показывает, что экономика находится на подъеме, то есть обеспечивается расширенное воспроизводство как основного, так и оборотного капитала.

), то это показывает, что экономика находится на подъеме, то есть обеспечивается расширенное воспроизводство как основного, так и оборотного капитала.

На объем инвестиций оказывает влияние ожидаемая норма чистой прибыли на вложенный капитал, так как она является основным побудительным мотивом для инвестирования. Чем выше ожидаемая норма чистой прибыли, тем больше объем инвестиций в экономику и наоборот. См. рис. 1.2.

На объем инвестиций оказывает влияние ожидаемая норма чистой прибыли на вложенный капитал, так как она является основным побудительным мотивом для инвестирования. Чем выше ожидаемая норма чистой прибыли, тем больше объем инвестиций в экономику и наоборот. См. рис. 1.2.

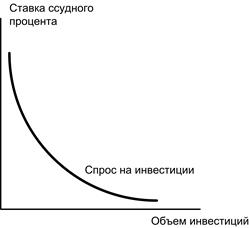

Существенное влияние на объем инвестиций оказывает ставка ссудного процента, так как в процессе инвестирования можно использовать не только собственные, но и заемные средства. Если норма ожидаемой чистой прибыли выше ставки ссудного процента, то такие вложения выгодны для инвестора. См. рис. 1.3. Ставка ссудного процента в свою очередь зависит от спроса на кредитные ресурсы и их предложение на рынке капитала. Поэтому рост ставки ссудного процента вызывает снижение объемов инвестиций и наоборот.

Существенное влияние на объем инвестиций оказывает ставка ссудного процента, так как в процессе инвестирования можно использовать не только собственные, но и заемные средства. Если норма ожидаемой чистой прибыли выше ставки ссудного процента, то такие вложения выгодны для инвестора. См. рис. 1.3. Ставка ссудного процента в свою очередь зависит от спроса на кредитные ресурсы и их предложение на рынке капитала. Поэтому рост ставки ссудного процента вызывает снижение объемов инвестиций и наоборот.

На объем инвестиций влияют также предполагаемые темпы инфляции. Чем выше этот параметр, тем в большей степени будет обесцениваться будущая прибыль инвестора, и меньше стимулов к увеличению объемов инвестиций (особенно долгосрочных – более 4-5 лет). Зависимость между этими параметрами также обратно пропорциональная: см. рис. 1.4.

На объем инвестиций влияют также предполагаемые темпы инфляции. Чем выше этот параметр, тем в большей степени будет обесцениваться будущая прибыль инвестора, и меньше стимулов к увеличению объемов инвестиций (особенно долгосрочных – более 4-5 лет). Зависимость между этими параметрами также обратно пропорциональная: см. рис. 1.4.