Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Предмет и объект налогообложения

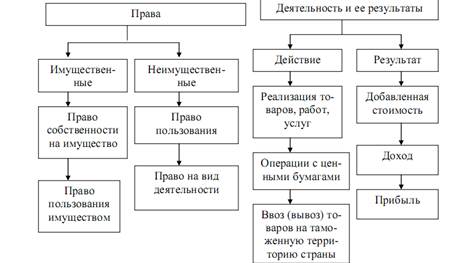

Необходимо различать два понятия: «предмет налогообложения» и «объект налогообложения». В современном законодательстве России данные понятия объединены в одно - объект налогообложения. Но понятия эти не тождественные. Предмет налогообложения обозначает признаки фактического, а не юридического характера. Например, предметом налога на имущество является земельный участок, который не порождает никаких налоговых последствий. Объектом налога является право собственности на имущество. Предмет налогообложения - это имущество (земли, автомобили, другое имущество) и нематериальные блага (государственная символика, экономические показатели), с наличием которых закон связывает возникновение налоговых обязательств. Объект налогообложения можно разделить на две группы, представленные на рисунке.

Объект налогообложения- предмет, подлежащий налогообложению. Или это юридические факты (действия, события, состояния), которые обуславливают обязанность субъекта заплатить налог: совершение оборота по реализации товара; владение имуществом; вступление в наследство; получение дохода и др. Масштаб налога и Единица налогообложения Большинство предметов налогообложения нельзя непосредственно выразить в каких - либо единицах налогообложения. В этом случае для измерения сначала выбирают из множества возможных ту или иную физическую характеристику. Масштаб налога - это установленная законом характеристика (параметр) измерения предмета налога. Масштаб налога определяется посредством экономических (стоимостных) и физических характеристик. При измерении дохода или стоимости товара используются денежные единицы. Для исчисления акцизов используют, например, крепость напитков, объем, массу подакцизных товаров и другие характеристики. При исчислении транспортного налога - мощность двигателя, в отношении водных несамоходных (буксируемых) транспортных средств - валовую вместимость. Единица налогообложения — это единица масштаба налогообложения, которая используется для количественного выражения налоговой базы. Например, при налогообложении добавленной стоимости - рубль; при исчислении транспортного налога - лошадиная сила, регистровая тонна валовой вместимости; при исчислении акцизов - процент этилового спирта, литр и т. д.

В налоговой системе России приоритетное значение имеют налоги, предмет которых измеряется в денежных единицах: НДС; НДФЛ; налог на прибыль. Источники уплаты налогов Объект налогообложения необходимо отличать от источников налога. Источник налога - это резерв, за счет которого уплачивается налог. Существуют два источника налога: доход и капитал налогоплательщика. На протяжении длительного периода развития теории налогов между учеными ведется спор об источниках налогообложения. При этом А. Смит в соответствии с его взглядами на непроизводительный характер государственных расходов выступал против привлечения капитала в качестве налогового источника. Тем не менее, основным источником все же считается доход (заработная плата, прибыль, рента, проценты от ценных бумаг). Обложение капитала может привести к утрате возможности уплаты налога. По некоторым налогам, например, по налогу на прибыль объект налогообложения и источник налога могут совпадать. По налогу на имущество объектом налогообложения является право собственности на имущество, а источником - доходы предприятия. Понятие «налоговая база» Налоговая база — это количественное выражение предмета налогообложения. Поэтому налоговая база выступает основой для исчисления суммы налога (налогового оклада), так как именно к ней применяется ставка налога. Как правило, на практике основные трудности у бухгалтеров возникают с определением налоговой базы. Поэтому при проведении налоговых проверок самым распространенным нарушением является занижение налоговой базы. Очень много спорных вопросов по НДС, НДФЛ, налогу на прибыль. Налоговая база и порядок ее определения устанавливаются НК РФ. В ст. 53 НК РФ дается следующее определение: «Налоговая база представляет собой стоимостную, физическую или иную характеристику объекта налогообложения». Соответственно различают налоговые базы: · со стоимостными показателями (сумма дохода, например стоимость имущества при исчислении налога на имущество физических лиц);

· с объемно-стоимостными показателями (объем реализованной продукции, например, при исчислении НДС); · с физическими показателями (объем добытого сырья при исчислении налога на добычу полезных ископаемых). Налоговая база в ряде случаев совпадает с объектом налогообложения или является его составной частью, например, налог на прибыль, а ряде случаев не входит в состав объекта налогообложения. При уплате транспортного налога объектом является транспортные средства, а налоговой базой - физическая характеристика транспортного средства (мощность двигателя в лошадиных силах).

|

||||||

|

Последнее изменение этой страницы: 2021-05-27; просмотров: 81; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.219.22.107 (0.006 с.) |