Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Оценка ликвидности баланса и причин изменения.

Наиболее важным в анализе финансового положения организации является оценка его платежеспособности, как в долгосрочной, так и в краткосрочной перспективе. Ликвидность какого–либо актива – это его способность трансформироваться в денежные средства в ходе производственного денежного цикла. Степень ликвидности актива отражает временной период в течении которого трансформация будет осуществлена. Умение организации как можно в меньше сроки превращать свои активы в деньги, характеризует высокий уровень ликвидности организации. Говоря о ликвидности предприятия, имеют в виду наличие у него активов (особенно оборотных средств), в размере, теоритически достаточном для погашения краткосрочных обязательств, хотя бы и с нарушением сроков погашения, т.е. основным признаком ликвидности будет формальное превышение стоимости обратных активов над величиной краткосрочных пассивов. Чем выше это превышение, тем благоприятнее финансовое состояние предприятия. Чтобы оценить уровень ликвидности баланса необходимо сравнить статьи активов, сгруппированных по степени ликвидности, и пассивов, сгруппированных по срочности их оплаты. Табл. Группировка активов по степени ликвидности.

Баланс соблюдается, если соблюдаются 4 неравенства: A1>= П1, А2>=П2, А3>=П3, А4<=П4 Если одно или несколько условий не выполняются, то ликвидность баланса отличается от абсолютной. Недостаток средств в той или иной группе активов при сложении их итогов (а1+а2+а3) может быть компенсирован избытком по другой группе.

Минимально необходимым условием для признания структуры баланса удовлетворительной является соблюдение неравенства А4<P4, в противном случае, кода величина постоянных активов меньше величины группы труднореализуемых активов, мы получаем, что организация осуществляет рисковую политику, используя на формирования долгосрочных вложений часть обязательств. Прогнозирование ликвидности по данной схеме, основано на статичных данных бух баланса, поэтому является приближенной. Для более точных выводов следует привлечь данные бухгалтерского учета и конкретизировать включаемые в группы активов и пассивов показатели, а также изучить динамику и выявить тенденции. Платежеспособность – это наличие у предприятия денежных средств и их эквивалентов, в объеме, достаточном для расчетов по кредиторской задолженности, требующие немедленного погашения. Основные признаки платежеспособности: Наличие в достаточном объеме средств на расчетном счете Отсутствие просроченной дебиторской задолженности Неплатежеспособность может быть случайной, временной, длительной. Основными причинами неплатежеспособности являются: Убытки Выпуск нерентабельной продукции Ограничение сбыта по внешним и внутренним причинам. Несоблюдение платежной дисциплины покупателями. Нерациональная структура активов (особенно оборотных) Нерациональная структура пассивов. В зависимости от целей анализа платежеспособность изучается в оперативном, среднесрочном и долгосрочном периодах.

1. Анализ финансовой устойчивости.

Цель анализа финансовой устойчивости – оценить способность предприятия погашать свои обязательства и сохранять права владения предприятием в долгосрочный период При анализе финансовой устойчивости, одним их распространенных, также, является метод финансовых коэффициентов. Таблица 2.2 Коэффициенты, характеризующие финансовую устойчивость организации

2. Показатели платежеспособности организации методика их расчета и анализа.

Финансовое состояние предприятия и его потенциальные возможности рассчитаться с кредиторами по текущим операциям оцениваются показателями ликвидности и платежеспособности. Под ликвидностью активов понимают их способность быстро трансформироваться в денежные средства, без существенной потери своей стоимости. Платежеспособность означаетспособность своевременной мобилизации в достаточных объемах денежных средств для погашения своих обязательств. Одной из методик проведения анализа платежеспособности является способ финансовых коэффициентов. Таблица 2.1 Коэффициенты, характеризующие ликвидность и платежеспособность организации

Для некоторых коэффициентов, характеризующих платежеспособность и финансовую устойчивость существуют нормативные (рекомендуемые) значения (см. «Об определении критериев оценки платежеспособности субъектов хозяйствования» / Постановление Совета Министров Республики Беларусь от 12 декабря 2011 г. n 1672 // Зарегистрировано в Национальном реестре правовых актов Республики Беларусь 14 декабря 2011 г. n 5/34926 и «Об утверждении Инструкции о порядке расчета коэффициентов платежеспособности и проведения анализа финансового состояния и платежеспособности субъектов хозяйствования» / Постановление Министерства финансов Республики Беларусь и Министерства экономики Республики Беларусь от 27.12.2011г. №140/206 // Зарегистрировано в Национальном реестре правовых актов Республики Беларусь 7 февраля 2012 г. № 8/24865.).

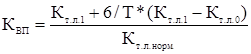

Если коэффициент текущей ликвидности и коэффициент обеспеченности собственными оборотными средствами меньше нормативного значения, но наметилась тенденция роста этих показателей, то определяется коэффициент восстановления платежеспособности (К вп) за период, равный 6 месяцам:

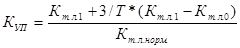

где, К тл1 и К тл0 – фактическое значение коэффициента текущей ликвидности соответственно в конце и начале отчетного периода; К тл норм - нормативное значение коэффициента текущей ликвидности; 6 – период восстановлении платежеспособности, мес.; Т – отчетный период, мес. Если Квп >1, то у предприятия есть реальная возможность восстановить свою платежеспособность и, наоборот, если Квп <1, то у предприятия нет реальной возможности восстановить свою платежеспособность. В случае если фактический уровень К тл равен нормативному значению на коней периода или выше его, но наметилась тенденция его снижения, рассчитывают коэффициент утраты платежеспособности (Куп) за период, равный 3 месяцам:

Если Куп >1, то предприятие имеет реальную возможность сохранить свою платежеспособность и, наоборот.

|

||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2021-03-09; просмотров: 64; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.142.97.219 (0.011 с.) |