Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Анализ вариации зависимой переменной в регрессииСтр 1 из 8Следующая ⇒

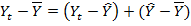

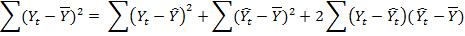

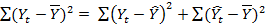

Анализ вариации зависимой переменной в регрессии Рассмотрим вариацию (разброс) Разобьем эту вариацию на две части: объясненную регрессионным уравнением и не объясненную (т. е. связанную со случайной составляющей εt). Запишем разброс в виде следующего равенства:

И вариация

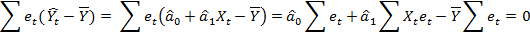

Рассмотрим последнее слагаемое. В него входит

Потому что

Поэтому верно равенство

Где

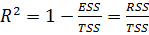

Определение значений случайных остатков при нарушении равенства нулю их математического ожидания Значения ui(j) определяются по правилу ui(j)= Полученные значения ui (j) используются для получения оценочных значений, которые затем оценивают с помощью МНК. Сравниваем полученные оценочные значения a0 со значением исходного a0. В случае сильного отличия (больше ошибки) считается, что коэффициент a0 не обладает свойством несмещенности. Определение значений случайных остатков при нарушении предпосылки гомоскедантичности Значения ui(j) определяются по правилу ui(j)= Определение значений случайных остатков и объясняющей переменной при нарушении условия их некоррелированности Значения ui(j) определяются по правилу ui(j)= xi (j)= xi + ui(j), где xi значение объясняющей переменной, заданное вне модели. Коэффициент детерминации как мера качества спецификации эконометрической модели Коэффициентов детерминации или долей объясненной дисперсии называется

все взято четко из лекций в презентациях Модель Марковица Модель основана на том, что показатели доходности различных ценных бумаг взаимосвязаны: с ростом доходности одних бумаг наблюдается одновременный рост по другим бумагам, третьи остаются без изменения, а по четвертым доходность, наоборот, снижается. Такая зависимость не является детерминированной, т.е. однозначно определенной, а есть стохастической и называется корреляцией. Модель Марковица имеет следующие основные допущения: — в качестве доходности ценной бумаги принимается математическое ожидание доходности; — в качестве риска ценной бумаги принимается среднее квадратическое отклонение доходности; — принимается, что данные прошлых периодов, используемые при расчете доходности и риска, в полной мере отражают будущие значения доходности; — степень и характер взаимосвязи между ценными бумагами выражается коэффициентом линейной корреляции. По модели Марковица доходность портфеля ценных бумаг — это средневзвешенная доходность бумаг, его составляющих, и она определяется формулой:

Риск портфеля ценных бумаг определяется средним квадратическим отклонением доходности портфеля:

С использованием модели Марковица для расчета характеристик портфеля прямая задача приобретает вид:

Обратная задача представляется аналогичным образом:

При практическом применении модели Марковица для оптимизации фондового портфеля используются следующие формулы:

3) статистическая оценка коэффициента корреляции между показателями доходности двух ценными бумагами:

где Ясно, что для N рассматриваемых ценных бумаг необходимо рассчитать

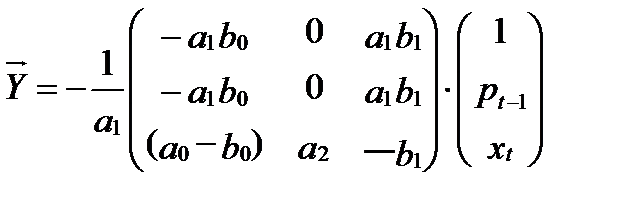

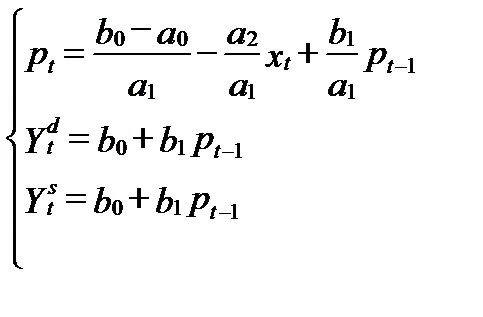

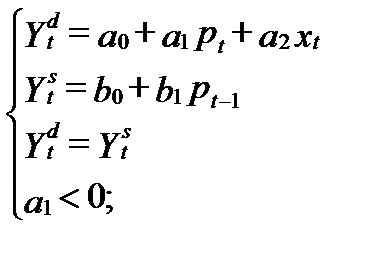

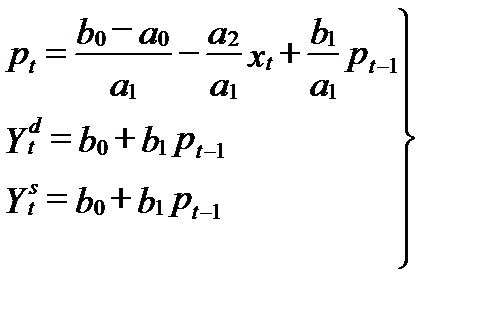

Вторая часть вопроса. Определение. Переменные модели, отнесенные к предыдущим моментам времени, называются «лаговыми». Определение. Все лаговые переменные (эндогенные и экзогенные) и текущие экзогенные переменные составляют группу «предопределенных» переменных. Уточнение. В приведенной форме модели каждая текущая эндогенная переменная должна быть выражена через предопределенные переменные. В модели (2.2) второе уравнение получило приведенную форму на этапе спецификации. Для полного преобразование модели (2.2) к приведенной форме достаточно найти выражения для pt и Ydt:

Зная значения параметров модели и значение цены на товар в предшествующем периоде, можно дать прогноз равновесной цены и уровней спроса и предложения в текущем периоде времени Пример. Записать модель конкурентного рынка в приведенной форме

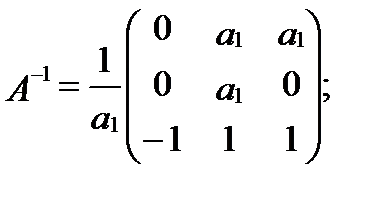

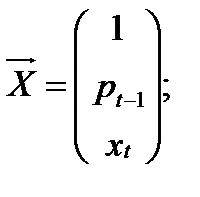

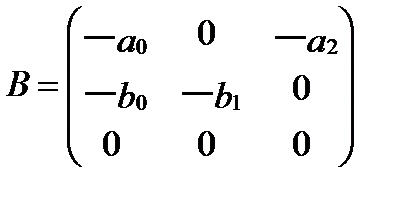

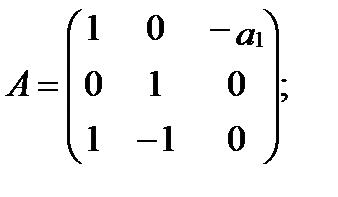

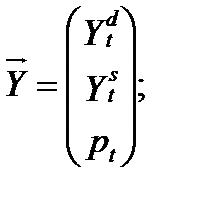

1. Выписываем необходимые вектора и матрицы для данной модели

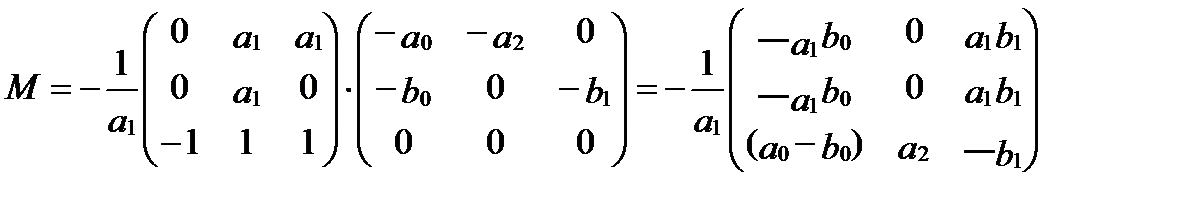

2. Вычисляем матрицу М Для этого находится обратная матрица А-1

Тогда матрица М есть:

Зная значения параметров модели и значение цены на товар в предшествующем периоде, можно дать прогноз равновесной цены и уровней спроса и предложения в текущем периоде времени Анализ вариации зависимой переменной в регрессии Рассмотрим вариацию (разброс) Разобьем эту вариацию на две части: объясненную регрессионным уравнением и не объясненную (т. е. связанную со случайной составляющей εt). Запишем разброс в виде следующего равенства:

И вариация

Рассмотрим последнее слагаемое. В него входит

Потому что

Поэтому верно равенство

Где

|

||||||

|

Последнее изменение этой страницы: 2021-03-10; просмотров: 62; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.17.128.129 (0.017 с.) |

значений

значений  вокруг среднего значения.

вокруг среднего значения.

и тогда

и тогда

- по определению,

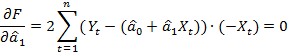

- по определению,  по необходимому условию экстремума

по необходимому условию экстремума

,

, – это TSS, или весь разброс

– это TSS, или весь разброс – это ESS, или необъясненная часть

– это ESS, или необъясненная часть – это RSS, или объясненная часть

– это RSS, или объясненная часть i ui*(j)+mi, но константы mi

i ui*(j)+mi, но константы mi  0 при всех i=1,2...n

0 при всех i=1,2...n i ui*(j)+mi, но величины

i ui*(j)+mi, но величины  . В силу определения R2 принимает значения между 0 и 1. Если R2=0, то регрессия ничего не дает, то есть знание значения Х не улучшает качества предсказания Yt по сравнению с простым видом

. В силу определения R2 принимает значения между 0 и 1. Если R2=0, то регрессия ничего не дает, то есть знание значения Х не улучшает качества предсказания Yt по сравнению с простым видом  . Другой крайний случай R2=1 означает точную подгонку, т.е. все точки наблюдений лежат на регрессионной прямой (все еt=0). Чем ближе R2 к 1, тем лучше качество аппроксимации (Y^ точнее аппроксимирует Y).

. Другой крайний случай R2=1 означает точную подгонку, т.е. все точки наблюдений лежат на регрессионной прямой (все еt=0). Чем ближе R2 к 1, тем лучше качество аппроксимации (Y^ точнее аппроксимирует Y). где N — количество ценных бумаг в портфеле;

где N — количество ценных бумаг в портфеле;  — процентная доля данной бумаги в портфеле;

— процентная доля данной бумаги в портфеле;  — доходность данной бумаги.

— доходность данной бумаги. , где

, где  ,

,  — процентные доли данных бумаг в портфеле;

— процентные доли данных бумаг в портфеле;  ,

,  — риск данных бумаг (среднеквадратическое отклонение);

— риск данных бумаг (среднеквадратическое отклонение);  —коэффициент линейной корреляции.

—коэффициент линейной корреляции.

, где Т – количество прошлых наблюдений доходности данной ценной бумаги.

, где Т – количество прошлых наблюдений доходности данной ценной бумаги.

,

, — доходность ценных бумаг a и b в период t.

— доходность ценных бумаг a и b в период t. коэффициентов корреляции.

коэффициентов корреляции.

3. Приведенная форма модели принимает вид:

3. Приведенная форма модели принимает вид: