Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Глава 1. Страхование в Российской Федерации на современном этапеСтр 1 из 10Следующая ⇒

Введение Выбирая тему дипломной работу, я решила остановится на таком актуальном вопросе в наше время, как страхование внешнеэкономических операций, его проблемы и перспективы развития. Чем обусловлена актуальность этой темы: Страхование во внешнеэкономической деятельности связано с обслуживанием специфических страховых интересов экспортеров и импортеров товаров и услуг. Все нарастающее в последние годы количество международных торговых сделок, к их числу относятся и сделки между сторонами из стран СНГ, привело к усложнению форм договоров. Цивилизованное ведение бизнеса, тем более при договорной форме отношений и отсутствии монополии государственной собственности, просто немыслимо без страхования. Исключить же полностью риски, даже при самой совершенной форме договорных отношений, невозможно. Им можно только противодействовать различными способами. К числу этих способов по праву относится страхование – механизм, с помощью которого риск переводится на страховщика. Страховой рынок подразумевает не только конкуренцию, но и взаимодействие страховых организаций в выработке согласованных условий страхования, проведение организационных и технических мероприятий по предупреждению ущерба, в первую очередь в транспортном страховании, где наиболее зримо проявляется основополагающий тезис «страхование – бизнес без границ». Необходимость рассмотрения основного механизма страхования внешнеэкономических операций достаточно актуальна в данный момент. Большинство российских страховых компаний мало пользуются тем опытом, который накоплен западными странами и поэтому их деятельность не совсем эффективна. Слабо отработан механизм транспортного страхования при торговле со странами СНГ. В результате это ведет к разобщенности, недопониманию, спорам и, как следствие, судебным разбирательствам. Договоры, заключаемые между участниками международной торговли, зачастую являются проигрышными как для российской стороны, так и для страховой компании. Например, знание всех нюансов страхования перевозок грузов позволит вывести торговлю на более высокий уровень, уменьшить затраты времени на решение вопросов о распределении потерь при возникновении страхового случая и тем самым стимулировать дальнейшие развитие страхования внешнеэкономической деятельности.

Целью дипломной работы является: изучение современного состояния страхования внешнеэкономических операций и особенная роль его в системе страхового рынка России, а также проблемы и перспективы развития. Решение проблем страхового рынка России, в перспективе позволит повысить научную обоснованность мер по оздоровлению экономики, ее социальной ориентации, сближению товарного и денежного оборотов, сдерживанию инфляционных процессов и сокращению бюджетного дефицита. Данная дипломная работа направлена на решение следующих задач: Понятие страхования. Основные направления развития страхового рынка России, Проблемы регулирования страхования в России, Сравнительная характеристика страхового дела в России с зарубежным опытом, Коммерческие риски, их виды и методы снижения, Субъекты и объекты страхования, страховое возмещение и случай РФ, Страховые взносы и оплата страховых услуг, Основные проблемы развития страхового рынка и влияние на внешнеэкономическую деятельность России Перспективы развития страхового рынка и влияние его на страхование внешнеэкономических операций. Содержание работы нашло свое отражение в трех главах: Страхование в Российской Федерации на современном этапе, Роль коммерческих рисков в страховании при совершении внешнеэкономических операций, Перспективы и проблемы развития страхового рынка и влияние его на внешнеэкономическую деятельность России.

Формы страхования. 1. Страхование может осуществляться в добровольной и обязательной формах. 2. Добровольное страхование осуществляется на основе договора между страхователем и страховщиком. Правила добровольного страхования, определяющие общие условия и порядок его проведения, устанавливаются страховщиком самостоятельно в соответствии с положениями настоящего Закона. Конкретные условия страхования определяются при заключении договора страхования. 3. Обязательным является страхование, осуществляемое в силу закона. Виды, условия и порядок проведения обязательного страхования определяются соответствующими законами Российской Федерации.[1]

Становление страхового рынка в России. Начало современному этапу развития страхования в России положило принятие в 1988 г. Закона «О кооперации в СССР». Этим законом кооперативам разрешалось проводить взаимное страхование принадлежащего им имущества и другихимущественных интересов, тем самым была открыта возможность для демонополизации отечественного страхования. Однако узкое взаимное страхование; быстро стало перерастать в акционерное страхование, что было юридически оформлено «Положением об акционерных обществах и обществах с ограниченной ответственностью» от 19 июня 1990 г. и Постановлением Совета Министров СССР «О мерах по демонополизации народного хозяйства» от 16 августа 1990 г., которые разрешили функционировать на страховом рынке конкурирующим между собой государственным, акционерным, взаимным и кооперативным обществам. В 1992 г. в Министерстве финансов РФ был создан отдел по лицензированию страховых организаций. Важным этапом в развитии страхования в России явилось вступление в силу с 1 января 1993 г. Закона «О страховании», который заложил основу для формирования полноценной юридической базы, необходимой для функционирования национального страхового рынка. Вступление в силу с марта 1996 г. второй части Гражданского кодекса РФ, в которой глава 48 посвящена отношениям в области страхования, еще более укрепило эту базу. В результате в 1990-е годы в России были созданы и получили развитие многочисленные страховые организации различных организационно-правовых форм, сформировались основы страхового надзора и системы государственного регулирования страховой деятельности. О развитии страхового рынка на современном этапе в России можно судить, прежде всего, рассмотрев динамику объема поступлений страховой премии (табл. 1). Общий объем собранной страховщиками в 2000 г. страховой премии составил 171 млрд. руб., что более чем в 8 раз превышает показатели 1996 г. Темпы роста объема страховой премии в последние годы превышают и уровень инфляции в стране. Одним из важных показателей, характеризующих уровень развития страхования, является соотношение между размерами страховой премии и валового внутреннего продукта. Таблица №1» Объем страховой премии в Российской Федерации». (млрд. руб.)

В развитых странах его величина обычно колеблется в диапазоне от 8 до 12%, в Венгрии и Чехии — превышает 2%. В России такое соотношение составляло в 1999 г. достигло уже 2,1%, а в 2000 г. - 2,5%. В то же время услугами страховщиков (за исключением обязательного страхования) пользуется, по разным оценкам, лишь 5-15% граждан, а юридические лица страхуют имущество на сумму, не превышающую в совокупности 5% его общей стоимости. Недостаточный уровень развития страхования объясняется главным образом невысоким уровнем жизни в стране, недоверием к страховым организациям, а порой и отсутствием потребности иметь договоры страхования. Так, проводимые опросы потенциальных страхователей свидетельствуют о том, что примерно 1/3 из числа опрошенных мотивируют свой отказ от страховых услуг отсутствием достаточных денежных средств или объектов, которые нуждаются в страховой защите, около 1/4 — недоверием к страховщикам, более 1/5 — отсутствием смысла в страховании.

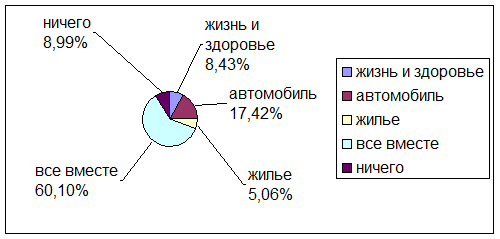

Рис.1: «Вы бы что застраховали?». Опрос был проведен среди посетителей сайта «Коммерсант Деньги» с 31 мая по 7 июня 2002г. В опросе участвовало 200 человек. [2]

Что касается структуры страховых взносов, то более 80% страховых взносов приходится на добровольное страхование и менее 20% — на обязательное, причем доля добровольного страхования в последние годы постоянно возрастает. Рост доли добровольного страхования является положительным моментом, поскольку именно уровень развития добровольного страхования характеризует, прежде всего, состояние страхования в стране. Дело в том, что основная часть страховых взносов по обязательному страхованию приходится на обязательное медицинское страхование, которое по своему характеру является скорее социальным страхованием, и государственное страхование от несчастных случаев военнослужащих, сотрудников органов внутренних дел, безопасности, налоговой полиции, судей, работников налоговых органов, которое осуществляется за счет бюджетных средств, направляемых уполномоченным на его проведение страховым компаниям (т. е. данные операции не являются характерными для гражданско-правового страхования). В поступлениях страховых взносов по отдельным видам добровольного страхования около 70% приходится на личное страхование, более 25% — на страхование имущества и менее 5% — на страхование ответственности. Низкий уровень развития страхования ответственности связан, прежде всего, с отсутствием в данной сфере деятельности ряда видов обязательного страхования, необходимости в которых давно назрела (и, прежде всего страхования ответственности владельцев средств автотранспорта, которое проводится в обязательном порядке практически во всех европейских странах).

Немаловажным фактором, оказывающим влияние на отношений потенциальных потребителей к страхованию, является соотношение между качеством страховых услуг и ценой на них. Одним из показателей, позволяющим проанализировать такое соотношение, является уровень страховых выплат. Этот выражаемый в процентах показатель рассчитывается как соотношение между размерами страховых выплат и страховых премий и свидетельствует о том, какая часть страховых взносов направляется страховщиками на осуществление страховых выплат в связи со страховыми случаями (табл. 2.). Как видно из таблицы, уровень выплат по всему страховому портфелю составляет в последние годы 65—80%. В целом это можно считать относительно нормальной величиной, соответствующей международным стандартам, поскольку 20—35% страховых взносов используется страховщиками на свои нужды. Однако между формами и отраслями страхования наблюдаются серьезные различия. Если в обязательном страховании данный показатель тяготеет к 90%, т. е. примерно только 10% взносов страховщики тратят на свои нужды, то в добровольном страховании величина уровня выплат составляет 60—70%. В целом такая разница между обязательным и добровольным страхованием — явление вполне нормальное, поскольку в добровольном страховании страховщики вынуждены нести более высокие накладные расходы (например, по выплате комиссионного вознаграждения страховым агентам за привлечение клиентов и заключение договоров страхования), а страховые операции по обязательному страхованию в ряде случаев осуществляются на бесприбыльной основе и находятся под государственным контролем за использованием страховых взносов. Таблица 2 Уровень страховых выплат (%).

Существенно отличаются между собой и размеры уровня выплат в отдельных отраслях добровольного страхования. В личном страховании уровень выплат составляет в последние годы 80—90%, что является весьма высоким показателем. Это связано главным образом с тем, что среди видов личного страхования преобладают поступления страховых взносов по договорам страхования жизни, где свой основной доход, за счет которого финансируются накладные расходы и формируется прибыль, страховщики получают за счет инвестирования полученных страховых взносов. Не случайно уровень выплат по страхованию жизни в 1999—2000 гг. составлял примерно 90%.

В страховании имущества картина другая: примерно 2/3 взносов страховые компании из года в год используют на собственные нужды, а в 2000 г. на эти цели было израсходовано почти 4/5 страховых взносов. Еще большая часть страховых взносов в 2000 г. не была потрачена страховщиками на страховые выплаты по страхованию ответственности, причем здесь явно прослеживается тенденция к сокращению доли расходов на страховые выплаты. В то же время обычно оптимальной величиной такого показателя принято считать в этих видах страхования 65—75%. Вряд ли сформировавшиеся в этих отраслях страхования пропорции между страховыми выплатами и страховыми взносами могут способствовать развитию страхования в стране. Другими словами, у страховщиков в целом есть существенные резервы для понижения размера страховых тарифов по имущественным видам страхования и страхованию ответственности. В последние годы четко прослеживается тенденция к сокращению числа страховых организаций. На начало 1999 г. - 1866, на начало 2000 г. - 1532, на начало 2001 г. - около 1200. Таким образом, за последние три года число страховщиков сократилось более чем в 2 раза. Это вызвано тем, что, с одной стороны, органы государственного страхового надзора активно отзывают лицензии у страховых организаций, а с другой — новые страховые компании в последние годы образуются не так интенсивно, как это было ранее. На данный момент на страховом рынке наблюдается рост большинства компаний, это обусловлено тремя факторами – крупные учредители, обязательное страхование и зарплатные схемы. [3] Отечественный страховой рынок на данный момент отличается завидной динамикой развития. В периоде 2000 по 2001 год страховые поступления ежегодно росли на 60%. Согласно данным страхнадзора, по итогам прошлого года объем рынка составил около 276 млрд. руб. При этом около 85% сборов приходится на долю 100 крупнейших страховщиков. Отметим, что универсальных компаний, занимающихся в равной степени всеми видами страхования, на рынке не больше десятка. У большинства лидеров рынка в структуре портфеля доминирует один вид страхования. Более детальный анализ в разрезе конкретных видов страхования, каждый из которых имеет свои особенности с точки зрения кумуляции рисков». Например, при анализе имущественного портфеля страховщика имеют значения такие факторы, как количество крупных единичных рисков, доля застрахованных физических и юридических лиц. Из первой сотни компаний по объему поступлений у 21 на страхование жизни приходится более 50% сборов. Некоторые из них занимают первые строчки в топ-100.

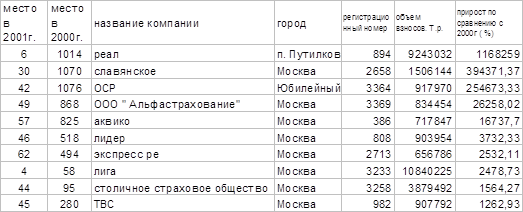

Таблица № 3 Лидеры роста и падения Компании с наибольшим ростом взносов по итогам 2001г.

Таблица №4 «Компании с наиболее сильным падением взносов в 2001г.».

Любопытно, что сами страховщики уже давно признали, что большую часть объема страхования жизни занимает легальный уход предприятий от налогов. Однако глава московского представительства Кельнского перестраховочного общества Капитолина Турбина рассказала официальным источникам, что «во всем мире достаточно часто уплата страховых взносов влияет на уменьшение налогооблагаемой базы как индивидуальных, так и корпоративных страхователей» По ее словам, в Австрии, например, взносы по страхованию от несчастных случаев и пенсии исключаются из налоговой базы, если доход страхователя составляет менее 750 тыс. австрийских шиллингов (54,5 тыс. евро). Такими же льготами пользуются клиенты страховщиков в Германии, Финляндии, Греции и в ряде других стран. У 24 компаний из топ-100 от 50% взносов обеспечивается обязательными видами страхования, которые рыночными не назовешь. В основном это компании, занимающиеся обязательным медицинским страхованием (ОМС). По данным надзора, лидерами среди них являются «дочки» крупных страховщиков с буквой «М» («медицина») в названии. Это МАКС-M, РОСНО-МС, «Спасские ворота - М. Сюда же попала и Страховая компания правоохранительных органов (СКПО), более половины бизнеса которой приходится на обязательное страхование силовых структур и их сотрудников. Имущественные риски занимают больше половины портфеля 33 крупных компаний. Этот вид страхования считается рыночным, незапятнанами схемами. Большинство лидеров в этом сегменте рынка так называемые кэптивные компании - ЛУКОЙЛ, Индустриальная ре-страховочная корпорация (W КОЙЛ), «Интеррос-Согласие» («Интеррос»), СОГАЗ, («Газпром «Сибирь» (НК «Славнефть»). Правда, в последнее время больше кэптивных страховщиков выходят на открытый рынок. С 2000 года «Геополис» вышел на открытый рынок, и теперь больше половины сборов на рынке получает через сторонние риски. Имущественное страхование замыкает список рисков, помогающих страховщикам получать миллиардные сборы. Остается совсем немного компаний, которые самостоятельно добывают себе клиентов, предлагая им действительно страховую защиту рисков. Получается, что российские страховщики за десять лет существования рынка так и не стали самостоятельными. Сейчас Российским страховщикам заметно недостает стабильности. Первые позиции в топ-100 компаний с наибольшими страховыми сборами не меняются уже несколько лет. «Прорыв» года по взносам совершила малоизвестная компания «Реал» из подмосковного поселка Путилково, которая за год застраховала жизни россиян на 9,2 млрд. руб. Осенью прошлого года страхнадзор провел проверку компании, после чего «Реалу» было выдано предписание, устранить нарушения правил страхования технического характера. Серьезных отклонений от страхового законодательства надзор не нашел. Другим неожиданным лидером стало АО «Славянское». По итогам года страховщик, судя по данным надзора, переместился, сразу на 1040 мест вверх. Рывок компании обеспечило личное страхование, что само по себе удивительно — обычно страховые сборы взлетают благодаря схемам страхования жизни. Среди застрахованных — москвичи до 1931 года рождения, инвалиды ВОВ, участники блокады, несовершеннолетние узники концлагерей, труженики тыла. Всего в прошлом году, по словам господина Лютцкова, было застраховано более миллиона людей. Страхователем выступил фонд «Соучастие и поддержка». Получается, что москвичей преклонного возраста довольно много. В десятке компаний, показавших стремительный рост, оказалось и 000 «Альфастрахование» (бывшая «Альфа-Гарантии».). Однако в 2001 году новая к менеджеров полностью ре структурировала| портфель. Теперь он сформирован исключительно из классических рисков». С 19-го на 51-е по итогам 2001 года перемести один постоянный лидер прошлых лет. Первый квартал 2002 года преподнес страховщикам немало сюрпризов. Это можно наглядно увидеть на диаграмме «Современный страховой рынок», за период 1 полугодие 2001г и первое полугодие 2002г. В настоящее время в условиях радикальной экономической реформы ощущается острая потребность выяснить, что такое современный страховой рынок и каковы его характерные черты. По нашему мнению, страховой рынок — это особая социально-экономическая структура, определенная сфера денежных отношений, где объектом купли-продажи выступает страховая защита, формируются предложение и спрос на нее. Объективная основа развития страхового рынка — необходимость обеспечения бесперебойности воспроизводственного процесса путем оказания денежной помощи пострадавшим в случае непредвиденных неблагоприятных обстоятельств. Названный рынок можно рассматривать также как форму организации денежных отношений по формированию и распределению страхового фонда для обеспечения страховой защиты общества, как совокупность страховых организаций (страховщиков), которые принимают участие в оказании соответствующих услуг. Обязательным условием существования страхового рынка является наличие общественной потребности на страховые услуги и наличие страховщиков, способных удовлетворить эти потребности. Переход отечественной экономики к рынку существенно меняет роль и место страховщика в системе экономических отношений. Страховые компании превращаются в полноправных субъектов хозяйственной жизни. Функционирующий страховой рынок представляет собой сложную, интегрированную систему, включающую различные структурные звенья. Первичным звеном страхового рынка является страховое общество или страховая компания. Именно здесь осуществляется процесс формирования и использования страхового фонда, формируются одни и появляются другие экономические отношения, переплетаются личные, групповые, коллективные интересы. Страховая компания — исторически определенная общественная форма функционирования страхового фонда, которая представляет собой обособленную структуру, осуществляющую заключение договоров страхования и их обслуживание. Страховой компании свойственны технико-организационное единство и обособленность. Экономическая обособленность страховой компании проявляется в полной обособленности ее ресурсов, их полном самостоятельном обороте. Страховая компания функционирует в экономической системе в качестве самостоятельного хозяйствующего субъекта и «встроена» в определенную систему производственных отношений. Экономически обособленные страховые компании строят свои отношения с другими страховщиками на основе перестрахования и со страхования. Рыночная экономика основывается на свободе выбора граждан. В принципе каждый может решить сам, как ему поступить. Человек может свободно тратить свои доходы и самостоятельно решать, какую их часть направить на потребление, а какую — на накопление. Кроме того, человеку предоставляется свобода заключения соглашений с другими людьми. Все это учитывает страховой рынок, предлагая широкий набор страховых услуг. Основной принцип рыночной экономики заключается в том, В широком смысле страховой рынок представляет собой всю совокупность экономических отношений по поводу купли-продажи страхового продукта. Рынок обеспечивает органическую связь между страховщиком и страхователем. Здесь осуществляется. Общественное признание страховой услуги. Первостепенными экономическими законами функционирования страхового рынка являются закон стоимости и закон спроса и предложения. Страховой рынок формируется в ходе становления товарного хозяйства и является его неотъемлемым и важным элементом. Условием возникновения того и другого служат общественное разделение труда и существование различных собственников — обособленных товаропроизводителей. Реальное соотношение данных условий определяет степень развития рыночных отношений. Страховой рынок предполагает самостоятельность субъектов рыночных отношений, их равноправное партнерство по поводу купли-продажи страховой услуги, развитую систему горизонтальных и вертикальных связей. Характеризуя ретроспективно движение к страховому рынку в нашей стране, нельзя не отметить, что в ходе развития капитализма в России сложились довольно зрелые рыночные страховые структуры: акционерные, взаимные, земские страховые учреждения. Через систему перестраховочных договоров страховой рынок России был интегрирован в мировой. Существовала стройная система государственного страхового надзора, регулирующая страховые отношения. После Октябрьской революции они были ликвидированы и заменены государственной страховой монополией, отражающей интересы командно-административной системы управления экономикой в России. Как известно, в странах с развитой рыночной экономикой наиболее безопасной с позиций монополизации считается ситуация, при которой в отрасли действуют десять и более конкурентов, причем Доля одного, крупнейшего, не должна превышать 31% общего объема продаж страховых услуг, двух — более 44%, трех - 54% и четырех — 64%. Если такое соотношение нарушается, то государство вводит экономические санкции и тем самым ограничивает участие соответствующих страховщиков на рынке. Элементом государственного регулирования страховой деятельности является предотвращение сговора, соглашения, а также действий страховых компаний по разделу рынка с целью ограничения конкуренции, исключения или ограничения доступа на рынок других участников. Считается недопустимым использование средств и методов недобросовестной конкуренции: искусственное повышение или понижение тарифов, попытки ввести страхователя в заблуждение в результате необъективного информирования об условиях данного вида страхования или своих конкурентов.[4] Перестрахование Представляет собой систему финансовых и договорных отношений при которой страховщик часть ответственности по принятым на себя обязательствам перед страхователем передает на согласованных условиях другому страховщику. Цель перестрахования создание сбалансированного портфеля страховщика посредством деления и выравнивания рисков, обеспечение финансовой устойчивости и рентабельности страховых операций. В договоре перестрахования участвуют 2 стороны: Страховое общество передающее риск. Страховое общество, принимающее риск на свою ответственность (перестраховщик). Цедент – передает договор. Цессионарий – кто принимает договор. Облигаторный договор – компания забирает себе весь страховой портфель. Факутальтивный договор – условия диктует страховщик. Перестрахование – это вторичный рынок страхования. Зарубежный опыт ведения страхового дела. К странам с наиболее высоким уровнем развития страхового дела можно отнести США, Великобританию, Германию, Японию, Италию, Швейцарию. Соединенные Штаты Америки. Американский страховой бизнес отличается огромным размахом и не имеет себе равных в мире. Американские страховые монополии контролируют примерно 50% всего страхового рынка индустриально развитых стран мира. В США работает свыше 8 тыс. компаний имущественного страхования и около 2 тыс. компаний по страхованию жизни. Каждый штат имеет свое страховое законодательство и свой регулирующий орган (надзор). Единого федерального Закона о страховании и единого федерального органа по надзору за страховой деятельностью нет. Каждый штат выдвигает свои требования к минимальному уровню капитала, видам предлагаемого страхования, проводит ревизию подконтрольных страховых компаний, осуществляет общее регулирование страховой деятельности путем выдачи лицензии брокерам, агентам и самим страховым компаниям. В США имеются два типа страховых компаний: акционерные общества и общества взаимного страхования. Государственных страховых фирм не существует. Акции акционерных обществ может приобрести как физическое, так и юридическое лицо. Страховые компании осуществляют три типа страхования: 1. бекифиты (страхование жизни и здоровья, медицинское, пенсии, сберегательное и т.д.); 2. коммерческое (широкий спектр); 3. личное (подразумевается страхование строений, автомобилей и другого имущества граждан). Законодательно предусмотрена специализация страховых компаний на проведении операций по страхованию жизни и имущества. Активы всех страховых компаний составляют примерно 1,6 трлн. долл. В среднем активы одной компании составляют 950 млн. долл., а на 12 крупнейших компаний приходится 45 млрд. долл. Страховая индустрия в США является единственной, которая не подпадает под антимонопольное законодательство. В США широко используется электронный банк данных по всем страховым компаниям, что дает возможность распределить компании по риску, размерам премии и т.д. Одной из важнейших особенностей крупнейших компаний США по страхованию жизни является то обстоятельство, что в силу высокого авторитета, в их управление передаются много миллиардные средства, принадлежащие различным пенсионным фондам. Задача страховых обществ в этом случае — путем разумной инвестиционной политики обеспечить сохранность и прирост доверенных средств. За управление этими средствами страховые компании взимают комиссионное вознаграждение. И даже умеренные размеры — 0,1% от взятых в управление сумм приносят миллионные доходы. Инвестиционные вложения имеют огромное значение для американских обществ по страхованию жизни. Так, статистика показывает, что в 1984 г. страховые издержки и выплаты страховых сумм обществ по страхованию жизни составили 118% от собранной премии, между тем, прибыль этих обществ по итогам года составила 6,9 млрд. долл. Совершенно ясно, что она была получена не за счет прямых страховых операции, а от инвестиций. Однако еще важнее другое: огромные инвестиционные ресурсы превращают страховые компании в один из влиятельных внешних центров финансового контроля по отношению к промышленным корпорациям. Крупнейшие страховые компании мира, и прежде всего Соединенных Штатов, представляют собой финансовые конгломераты: через дочерние компании они могут помимо страхования заниматься предоставлением кредитов и займов, организовывать чековое обслуживание клиентов, эмитировать расчетные кредитные карточки, проводить операции с недвижимостью, с ценными бумагами, управлять имуществом и капиталом по поручению клиентов. Наибольшее развитие в США получило личное страхование. Оно подразделяется на страхование жизни, страхование ренты или пенсии, страхование от болезней и несчастных случаев. Страхование жизни, в свою очередь, подразделяется на страхование на случай смерти и страхование-вклад. На долю этого вида страхования в США приходится 3/4 всех договоров страхования жизни. Страхование-вклад заключается на определенный срок и страховая сумма выплачивается при достижении застрахованным лицом определенного (оговоренного в договоре) возраста. Часто этот вид страхования проводится в комбинации со страхованием на случай смерти. Вторым по значению видом страхования в США стало страхование кре-дитно-финансовой сферы, что в значительной мере объясняется широким распространением в стране принципов кредитных расчетов в сфере торговли и услуг. Характерной особенностью страховой системы Соединенных Штатов является участие в процессе страхования различных посредников, т. е. страховой полис принимается через страхового агента или брокера. Общее их число в стране достигает 0,5 млн. человек. Страховые агенты («подписчики») обычно действуют в рамках долгосрочного договора с одной фирмой-страховщиком, продавая полисы от ее имени. Независимые агенты (брокеры) получают от клиента поручение заключить договор страхования на определенных условиях, а затем подыскивают подходящую фирму-страховщика. Брокерством занимаются как отдельные лица, так и крупные специализированные фирмы («Марш энд Макленнс», «Александр энд Александр» и другие). Ведущие компании страхового рынка США. «Стейт фарм мьючуэл отомобил иншурэнс компани» (Блумингтон, Иллинойс). («State Farm Mutual Automobile Insurance Company» (Bloomington, Illinois). Крупнейшая транснациональная компания по страхованию имущества. Основана в 1922 г., является компанией по страхованию имущества на взаимных началах, т. е. имеет паевой капитал вместо акционерного. Заключает различные виды договоров страхования: индивидуальное и групповое, страхование транспортных средств; страхование на случай повреждения или гибели имущества в результате аварии, пожара, взрыва, шторма; страхование от несчастных случаев, здоровья, на случай различных опасностей и рисков, авиационное страхование, перестрахование и т. д. Осуществляет деятельность на территории США и Канады. «СИГНА» - одна из ведущих широко диверсифицированных страховых корпораций США, основана в 1982 г. в результате слияния «Коннектикут дженерал корп.» и «ИНА корп.». Во главе СИГНА находится холдинг со штаб-квартирой в Филадельфии. Главные интересы корпорации связаны со страхованием имущества и ответственности, ряд дочерних фирм занимается пенсионным и личным страхованием, брокерскими операциями и др. Дочерние фирмы компании действуют в 160 странах, в них занято более 48 тыс. человек. «Америкен Интернэшнл групп», АИГ («American International Group»). Крупнейший в США страховщик торговых и промышленных рисков. Действует с 1919 г., представляет собой холдинговую компанию со штаб-квартирой в Нью-Йорке, контролирующую 44 дочерние компаний в странах мира. Все компании группы объединены в шесть специализированных отделений. Самым значительным по объему операций является отделение, куда входят компа

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2020-12-09; просмотров: 57; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.188.10.246 (0.063 с.) |