Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Формирование структуры капитала

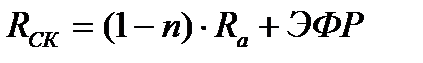

Эффект финансового рычага – это приращение рентабельности собственного капитала, получаемое благодаря использованию кредита, несмотря на платность последнего. 1. Предприятие, пользующееся только собственными средствами, ограничивает рентабельность собственного капитала: Предприятие, использующие кредит, либо увеличивает, либо уменьшает рентабельность собственного капитала в зависимости от отношения собственных и заемных средств в пассиве баланса предприятия и в зависимости от величины процентной ставки за кредит. Здесь и возникает эффект финансового рычага:

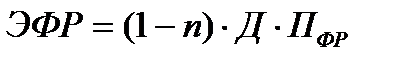

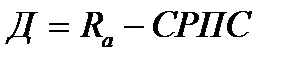

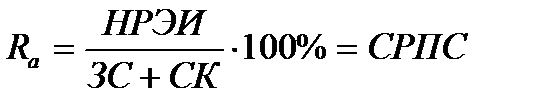

Отсюда возникают следующие вопросы: 1. Как бы рассчитать и организовать ЭФР, чтобы восполнить 2. Какой должна быть рентабельность активов, чтобы перекрыть процентную ставку за кредит. Обозначим СРПС – средняя расчетная процентная ставка. Эффект финансового рычага рассчитывается по следующей формуле:

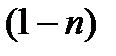

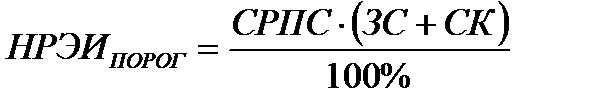

где Одной из главных проблем финансового менеджмента является формирование рациональной структуры источников средств предприятия. 1. Если НРЭИ в расчете на 1 акцию низкий (в этом случае дифференциал < 0, рентабельность собственного капитала и дивиденды низкие), то выгоднее наращивать собственные средства за счет эмиссии акций. Привлечение заемные средства дороже привлечения собственный капитал. 2. Если НРЭИ в расчете на 1 акацию велик (дифференциал > 0 рентабельность собственного капитала и дивиденды высокие), то выгоднее брать кредит, чем наращивать собственные средства. Заемные средства будут стоить дешевле, чем наращивать собственные средства. Если в такой ситуации форма предпочитает выпустить акции, то у инвесторов может сложиться впечатление о финансовом неблагополучии фирмы, вследствие чего возникнут трудности с реализацией акций. Эти 2 правила основаны на анализе рентабельности собственного капитала и чистая прибыль на 1 обыкновенную акцию при различных структурах пассивов предприятия и правила основаны на расчете порогового значения НРЭИ. Необходимо рассчитать пороговое значение НРЭИ, при котором чистая прибыль на 1 акцию (или рентабельность собственного капитала) одинакова как для варианта с привлечением заемных средств, так и для варианта с использованием только собственного капитала. Другими словами, при пороговом значении НРЭИ оба варианта одинаково выгодны и ЭФР равно нулю. Пороговое значение НРЭИ достигается при нулевом размере дифференциала, то есть при котором СРПС равно рентабельности активов.

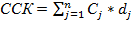

Таким образом, можно сформулировать следующее правило: главным критерием формирования рациональной структуры пассивов предприятия является пороговое значение НРЭИ, но оно специфично для предприятий и для конкретных ситуаций. Вторым инструментом, используемым для формирования оптимальной структуры капитала, является ССК. Оптимальным принимается такое соотношение заемных и собственных источников финансирования, при котором его средняя стоимость ССК становится минимальной. На основании рассчитанных стоимостей каждой составляющей капитала и их удельного веса в общей сумме инвестированного капитала определяется средневзвешенная стоимость капитала (ССК) по формуле:

где Сj - стоимость j-го источника средств; dj — удельный вес j-ro источника средств в общей их сумме. Расчет ССК представляет собой неочевидную в вычислительном плане процедуру, в основе которой лежит ряд допущений и ограничений, имеющих оттенок искусственности. Этот показатель имеет приблизительную точность, и этого достаточно, поскольку ССК используется, прежде всего, для принятия решений стратегического характера. Необходимо сделать несколько замечаний к формуле. Во-первых, смысл расчета ССК, равно как и стоимости любого источника, состоит не в оценке сложившегося ее значения, а главным образом в определении стоимости вновь привлекаемой денежной единицы, поскольку основное назначение ССК заключается в том, чтобы использовать его как коэффициент дисконтирования при составлении бюджета капиталовложений. Так как речь идет о вложении новых средств — неважно, являются эти средства собственными или привлеченными, — релевантными для анализа становятся прогнозные оценки, в том числе в отношении стоимости капитала. Тем не менее, расчет ССК по фактическим данным также представляет для аналитика определенный интерес, в частности, с позиции оценки сложившегося статус-кво в отношении структуры источников средств и связанных с нею расходов.

Во-вторых, значение ССК является относительно стабильной величиной и отражает сложившуюся, а значит, являющуюся оптимальной структуру капитала. Безусловно, понятие «оптимальность» здесь надо понимать с некоторой долей условности, поскольку она нередко может носить вынужденный характер. Владельцы и руководство компании, возможно, желали бы изменить структуру источников, однако в силу объективных и субъективных обстоятельств это не представляется возможным. Если же сложившаяся структура является удовлетворительной, удельные веса {dj}, как правило, должна поддерживаться при вовлечении новых средств для финансирования инвестиционной деятельности. В-третьих, существует два подхода в выборе весов: веса берутся исходя из рыночных оценок составляющих капитала или из балансовых оценок. В-четвертых, точность расчета ССК зависит от того, насколько аккуратно рассчитана стоимость капитала отдельных источников. Поскольку используется прогнозная оценка, приведенные модели, используемые в конечном итоге для расчета ССК, не являются идеальными, но они приемлемы для аналитических целей. В-пятых, формально можно обособлять долгосрочные источники финансирования, оценивать их стоимость и рассчитывать значение ССК. Однако на практике чаще всего ограничиваются двумя обобщенными источниками — это собственный и заемный капитал. В-шестых, из формулы видно, что корректность расчета ССК предполагает включение в формулу слагаемых в сопоставимом виде. Все количественные оценки должны рассматриваться с позиции собственников компании, поскольку именно они (или их агенты, т. е. управленческий персонал) принимают решения, в том числе в отношении структуры капитала, способствующие повышению их благосостояния. Именно поэтому сопоставимость слагаемых в формуле достигается использованием показателей, исчисленных на после налоговой основе.

|

||||||

|

Последнее изменение этой страницы: 2016-07-16; просмотров: 343; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.129.61.152 (0.006 с.) |

.

. от экономической рентабельности, которую мы теряем из-за налогообложения;

от экономической рентабельности, которую мы теряем из-за налогообложения; ,

, ,

, - дифференциал,

- дифференциал,  .

. ,

,  .

. ,

,