Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Процесс разработки маркетинговой стратегии

В настоящее время стратегическое маркетинговое планирование в предпринимательской деятельности является одной из основных функций управления, которая представляет собой процесс выбора целей компании и разработку стратегии развития для их достижения. В общем смысле стратегия развития компании – это план управления, направленный на укрепление ее позиций, удовлетворение потребителей и достижение поставленных целей. Управляющие (менеджеры) разрабатывают стратегии, чтобы принимать обоснованные решения при выборе способа действия. Выбор менеджерами конкретной стратегии означает, что из всех возможных путей развития и способов действия, открывавшихся перед компанией, решено выбрать одно направление, в котором она и будет развиваться. В мировой практике существуют множество различных подходов к разработке маркетинговой стратегии компании, которые предлагают/используют ведущие разработчики методологии. В данной работе предпринята попытка систематизировать и унифицировать существующие подходы для более легкой адаптации под компании с различной спецификой деятельности. Процесс стратегического маркетингового планирования можно условно разделить на ряд этапов, некоторые из которых могут являться последовательно-параллельными: Рисунок 1- Алгоритм процесса стратегического планирования 1. Наиболее часто при разработке маркетинговой стратегии компании одним из первых этапов ставят формирование миссии и целей. На основе дальнейшего проведенного анализа разрабатываются мероприятия по их реализации. Достижимость тех или иных целей затем свидетельствует ходе реализации разработанной стратегии. 2. Для обоснования стратегических ориентиров и выбора наиболее эффективных способов и форм их достижения необходимо провести стратегический анализ и диагностику положения компании. Данные работы предполагают осуществление внешнего и внутреннего анализа, оценку потенциала, особенностей конкурентной среды и движущих сил в отрасли. 3. На основе проведенного стратегического анализа осуществляется разработка вариантов стратегии. С точки зрения имеющегося потенциала компании и возможностей развития внешней среды делается выбор в пользу определенной стратегии.

4. Заключительным этапом перед переходом к оперативному планированию является планирование реализации стратегии. Данный комплекс работ предполагает разработку перечня конкретных мероприятий для достижения определенных ранее целей на долгосрочную и среднесрочную перспективу по степени их важности. Кроме того, на данном этапе определяется механизм контроля реализации стратегии.

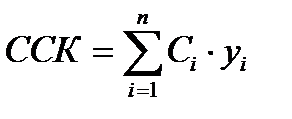

12.Стоимость капитала. Методы оценки стоимости капитала Одной из важнейших предпосылок эффективного управления капиталом является оценка его стоимости. Стоимость капитала представляет собой цену, которую предприятие платит за его привлечение из различных источников. Такая оценка капитала исходит из того, что капитал имеет определенную стоимость, формирующую уровень операционных и инвестиционных затрат предприятия. Процесс оценки стоимости капитала происходит по следующему алгоритму: 1. Вначале поэлементно оценивается стоимость капитала. В процессе этой оценки необходимо разложить отдельные составляющие элементы стоимости капитала и оценить поэлементно стоимость капитала. 2. Производится обобщенная оценка стоимости капитала. Стоимость капитала рассчитывается как средневзвешенная величина различных составных частей капитала, расположенных на правой стороне балансового отчета: долгового обязательства, привилегированные акции и обыкновенные акции, нераспределенная прибыль и т.д. Обобщающим показателем является средневзвешенная стоимость капитала (ССК) - главный критерий оценки стоимости капитала:

где

3. Сопоставляется оценка стоимости собственного и заемного капиталов. Для обеспечения сопоставимости и корректности расчетов стоимость собственного капитала тоже должна быть отражена в текущих рыночных ценах. 4. Принцип оценки в динамике стоимости капитала. Факторы, влияющие на показатель среднегодовой стоимости капитала весьма динамичны, поэтому с изменением стоимости отдельных элементов капитала должны вноситься изменения и в расчет ССК.

5.Принцип взаимосвязи оценки текущей и предстоящей ССК. Такая взаимосвязь обеспечивается использованием показателя предельной стоимости капитала (ПСК). ПСК характеризует прирост ССК (

Сравнивая ПСК с ожидаемой нормой прибыли по отдельным операциям, можно в каждом конкретном случае определить меру эффективности и целесообразности такой хозяйственной операции, например, внедрение инновационного проекта. 6. Принцип определения границы эффективности использования дополнительно привлекаемого капитала. Оценка стоимости капитала должна быть завершена расчетом критериального показателя эффективности его дополнительного привлечения. Таким показателем является предельная эффективность капитала. Этот показатель характеризует соотношение прироста уровня прибыльности дополнительно привлекаемого капитала к приросту ССК:

Изложенные выше принципы оценки стоимости капитала позволяют сформировать систему основных показателей, определяющих стоимость капитала и границы эффективного его использования. Среди рассмотренных показателей основная роль принадлежит ССК. Учет всех этих факторов производится в процессе целенаправленного управления стоимостью собственного и заемного капиталов предприятия. 13.Управление оборотным капиталом Задачи комплексного оперативного управления оборотными активами и краткосрочными обязательствами сводятся к следующему: 1) моделирование величины оборотных активов и факторов, ее определяющих; 2) определение плановой потребности в оборотных активах; 3) выбор стратегии их финансирования; 4) определение политики комплексного оперативного управления оборотными активами и краткосрочными обязательствами; 5) изыскание путей ускорения оборачиваемости оборотных активов и повышения уровня их доходности. Осуществляя текущую хозяйственную деятельность, предприятие вынуждено закупать сырье и материалы, оплачивать транспортные и иные услуги, нести расходы по хранению материальных запасов, предоставлять отсрочки платежа покупателям (клиентам). Поэтому постоянно возникает потребность в ликвидных денежных средствах, т.е. в собственных оборотных средствах. Они представляют собой разницу между оборотными активами и краткосрочными пассивами, т.е. это свободные денежные средства, постоянно находящиеся в обороте корпорации. Собственные оборотные средства (СОС) часто называют чистым оборотным капиталом (ЧОК) или финансово-эксплуатационными потребностями (ФЭП). Их минимальная величина должна быть не ниже 10% общего объема оборотных активов. В ином случае корпорация может утратить платежеспособность. Наличие у предприятия чистого оборотного капитала определяет уровень ликвидности его баланса и эффективность использования оборотных активов. Поэтому любые изменения в составе образующих его элементов (оборотных активов и краткосрочных обязательств) влияют на величину чистого оборотного капитала. Известно несколько моделей поведения при управлении оборотными активами, сформулированных В. В. Ковалевым: идеальная, агрессивная, консервативная и умеренная.

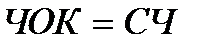

Выбор соответствующей модели сводится к определению объема долгосрочных пассивов и расчету на его основе чистого оборотного капитала (ЧОК):

где

Каждой стратегии поведения финансового директора соответствует свое балансовое управление. Для удобства введем следующие обозначения:

Идеальная модель краткосрочного финансирования построена на экономической природе оборотных активов и краткосрочных обязательств, их взаимном соответствии. Данная модель означает, что оборотные активы совпадают по величине с краткосрочными обязательствами, а чистый оборотный капитал равен нулю ( Содержание этой стратегии состоит в том, что долгосрочные пассивы ( Для любого предприятия наиболее реальны: агрессивная, консервативная и умеренная модели управления оборотными активами. В их основу положено предположение, что для обеспечения ликвидности внеоборотные активы и стабильная часть оборотных активов должны возмещаться за счет долгосрочных пассивов: Следовательно, различие между моделями состоит в том, какие источники финансирования выбирают для покрытия варьирующей части оборотных активов. Агрессивная модель означает, что долгосрочные пассивы служат источником покрытия внеоборотных активов и стабильной части оборотных активов, т. е. того их минимума, который необходим для осуществления эксплуатационной (текущей) деятельности предприятия. В этом случае чистый оборотный капитал равен данному минимуму: Варьирующая часть оборотных активов в полном объеме покрывается краткосрочной задолженностью. С позиции ликвидности эта стратегия очень рискованна, поскольку в реальной жизни ограничиться только минимумом оборотных активов очень сложно. Балансовое уравнение имеет вид: Консервативная модель предполагает, что варьирующая часть оборотных активов также покрывается долгосрочными пассивами. В данном случае краткосрочная задолженность отсутствует, поэтому нет и риска потери ликвидности:

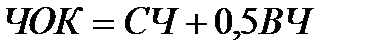

Данная модель носит искусственный характер. Эта стратегия предполагает установление долгосрочных пассивов на уровне, определяемом балансовым уравнением: Умеренная (компромиссная) модель наиболее реальна и жизнеспособна. При ее использовании внеоборотные активы, стабильная часть оборотных активов и примерно 50% варьирующей их части возмещают за счет долгосрочных пассивов. Чистый оборотный капитал равен по величине стабильной части оборотных активов и половине их варьирующей части:

В отдельные периоды жизненного цикла предприятие может иметь излишние оборотные активы, что отрицательно влияет на уровень их доходности. Однако это рассматривается как плата за поддержание риска потери ликвидности на приемлемом уровне, что позволяет сохранять нормальную платежеспособность в течение производственного цикла. Умеренная стратегия предполагает установление долгосрочных пассивов на уровне, определяемом следующим балансовым уравнением:

Следовательно, выбор соответствующей модели управления оборотными активами зависит от положения предприятия на товарном и финансовом рынках, его финансовой устойчивости (равновесия), квалификации специалистов финансовой службы и от иных факторов объективного и субъективного характера. Дивидендная политика – это механизм формирования доли прибыли, выплачиваемой собственнику, в соответствии с долей его вклада в общую сумму собственного капитала предприятия. В теории финансов получили известность три подхода к обоснованию оптимальной дивидендной политики: теория иррелевантности дивидендов, теория существенности дивидендной политики, теория налоговой дифференциации. Теория иррелевантности дивидендов разработана Ф. Модильяни и М. Миллером. Они доказывают, что величина дивидендов не влияет на изменение совокупного богатства акционеров, которое определяется способностью фирмы генерировать прибыль и в большей степени зависит от инвестиционной политики, нежели от того, в какой пропорции прибыль подразделяется на выплаченную в виде дивидендов и реинвестированную. Оптимальной дивидендной политики как фактора повышения стоимости фирмы не существует в принципе. Теория существенности дивидендной политики. Представители этого подхода, считают, что дивидендная политика, несомненно, существенна, она влияет на величину совокупного богатства акционеров. Основными идеологами этого направления считаются М. Гордон и Дж. Линтнер. Основной вывод из теории Гордона и Линтнера таков: в формуле общей доходности дивидендная доходность имеет приоритетное значение; увеличивая долю прибыли, направляемую на выплату дивидендов, можно способствовать повышению рыночной стоимости фирмы, т.е. повышению благосостояния ее акционеров. Теория налоговой дифференциации разработана в конце 70 — начале 80-х гг., XX в. Р. Литценбергером и К. Рамасвами. Она состоит в том, что, с позиции акционеров, приоритетное значение имеет не дивидендная, а капитализированная доходность; это имеет место в случае, если доход от капитализации облагается налогом по меньшей ставке, чем полученные дивиденды.

Значение проводимой руководством акционерной организации дивидендной политики заключается в том, что эта политика: - оказывает влияние на финансовую программу и бюджет капиталовложений организации; - воздействует на движение денежных средств организации; - влияет на отношения организации с ее инвесторами. - способствует сокращению или увеличению акционерного капитала Исходя из этого, понятие дивидендной политики может быть сформулировано следующим образом: дивидендная политика представляет собой часть общей финансовой стратегии акционерного общества, заключающаяся в оптимизации пропорций между потребляемой и капитализируемой частями полученной им прибыли с целью обеспечения роста рыночной стоимости акций. Величина чистой прибыли любой компании подвержена колебаниям; не исключена также ситуация, когда она может отработать с убытком. Принятие решения о размере дивидендов в любом случае является непростой задачей. Во-первых, в условиях рынка всегда имеются возможности для расширения производственных мощностей или участия в новых инвестиционных проектах. Во-вторых, нестабильность выплаты дивидендов или резкое изменение их величины чреваты снижением курсовой стоимости акций. Дополнительным аргументом в пользу стабильности дивидендной политики является феномен так называемого эффекта клиентуры. Под клиентурой понимается совокупность инвесторов, по той или иной причине заинтересованных именно в данной компании. У каждой компании складывается своя клиентура, т. е. инвесторы, которых вполне устраивает предлагаемая компанией политика в области доходов и дивидендов. Поскольку рациональные акционеры в большей степени предпочитают стабильность и определенную предсказуемость дивидендной политики, чем получение каких-то экстраординарных доходов, любые ее изменения должны делаться крайне осторожно. Значимые изменения в дивидендной политике могут привести к изменениям в составе клиентуры, т. е. к формированию новой группы инвесторов. Не случайно многие компании на Западе предпочитают выплачивать дивиденды даже в относительно неблагоприятные в финансовом отношении периоды. Что касается формализованных алгоритмов распределения прибыли, то в мировой практике разработаны различные варианты дивидендных выплат. Коротко охарактеризуем их. Существуют три принципиальных подхода к формированию дивидендной политики – «консервативный», «умеренный» («компромиссный») и «агрессивный». Каждому из этих подходов соответствует определенный тип дивидендной политики Таблица 1- Основные типы дивидендной политики акционерного общества

Важным этапом формирования дивидендной политики является выбор форм выплаты дивидендов. Основными из таких форм являются: 1. Выплаты дивидендов наличными деньгами (чеками). Это наиболее простая и самая распространенная форма осуществления дивидендных выплат. 2. Выплата дивидендов акциями. Такая форма предусматривает предоставление акционерам вновь эмитированные акции на сумму дивидендных выплат. 3. Автоматическое реинвестирование. Эта форма выплаты предоставляет акционерам право индивидуального выбора — получить дивиденды наличными, или реинвестировать их в дополнительные акции (в этом случае акционер заключает с компанией или обслуживающей ее брокерской конторой соответствующее соглашение). 4. Выкуп акций компанией. Он рассматривается как одна из форм реинвестирования дивидендов, в соответствии с которой на сумму дивидендного фонда компания скупает на фондовом рынке часть свободно обращающихся акций.

|

|||||||||||||||||

|

Последнее изменение этой страницы: 2016-07-16; просмотров: 314; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.139.82.23 (0.028 с.) |

,

, – стоимость отдельных элементов капитала в процентах;

– стоимость отдельных элементов капитала в процентах; – удельный вес отдельных элементов капитала в общей его сумме.

– удельный вес отдельных элементов капитала в общей его сумме. к сумме каждой новой единицы капитала дополнительно привлекаемого предприятием:

к сумме каждой новой единицы капитала дополнительно привлекаемого предприятием: .

. ,

, ,

, – долгосрочные пассивы, включая собственный капитал и долгосрочные обязательства;

– долгосрочные пассивы, включая собственный капитал и долгосрочные обязательства; – внеоборотные активы.

– внеоборотные активы. – внеоборотные (капитальные) активы;

– внеоборотные (капитальные) активы;  – оборотные активы;

– оборотные активы;  – стабильная часть оборотных активов;

– стабильная часть оборотных активов;  – варьирующая часть оборотных активов;

– варьирующая часть оборотных активов;  – долгосрочные обязательства;

– долгосрочные обязательства;  – собственный капитал;

– собственный капитал;  – долгосрочные (фиксированные) пассивы (

– долгосрочные (фиксированные) пассивы ( ).

). ).

). ,

, ,

, ,

, ,

, .

. .

. .

. .

.