Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Состав внереализационных доходовСтр 1 из 9Следующая ⇒

Состав внереализационных доходов Внереализационными доходами налогоплательщика признаются, в частности, доходы: 1. доход от долевого участия предприятия в работе других предприятий; 2. операции по купле-продаже валюты; 3. штрафы, пени, неустойки полученные; 4. доход от предоставления имущества в аренду; 5. от предоставления в пользование результатов интеллектуального труда; 6. проценты полученные: a. от выпуска займа; b. по кредиту; 7. доходы, выявленные по результатам прошлого года; 8. демонтаж оборудования; 9. доход от индексации; 10. доход, полученный по благотворительной деятельности на определённую цель, использованный не по назначению; 11. излишки товарно-материальных ценностей, выявленные при инвентаризации.

4. Структура расходов предприятия на производство и реализацию продукции по экономическому признаку

Материальные затраты: сырьё и основные материалы, покупные изделия и полуфабрикаты, вспомогательные материалы – топливо, тара, энергия, затраты на использование природного сырья, затраты на работы и услуги, выполняемые сторонними организациями. Затраты на оплату труда: выплаты из фонда заработной платы, выплаты по установленным системам премирования, вознаграждения по итогам работы за год, стоимость бесплатного питания, спецодежды, оплата очередных отпусков и другие выплаты. [a]. Отчисления на социальные нужды: пенсионный фонд, фонд социального страхования, обязательное медицинское страхование. Эта группа появилась в структуре затрат в 2010 году – был отменён единый социальный налог. Сумма начисленной амортизации: амортизационные отчисления на полное восстановление основных фондов, включая ускоренную амортизацию. К амортизируемому имуществу относятся результаты интеллектуальной деятельности. Не относятся к амортизируемому имуществу земли, объекты природопользования, имущество бюджетных организаций, некоммерческих организаций. [b]. Прочие затраты: некоторые виды сборов, сбережений, налогов. Платежи за предельно допустимые выбросы загрязняющих веществ. Расходы по всем видам обязательного страхования имущество и некоторым видам добровольного страхования имущества. [c]. Арендные платежи за арендуемое имущество. Командировки, услуги по охране имущества, расходы на рекламу, оплата услуг связи, вычислительных центров, расходы на ремонт: капитальный, текущий, проценты по полученным заёмным средствам при условии, что размер этих процентов существенно не отклоняется от среднего уровня в данном городе / районе. [d].

Примечания: a) Следующие затраты по оплате труда не включаются в себестоимость: премии за счёт специальных фондов и целевых поступлений, материальная помощь, оплата дополнительных отпусков, надбавки к пенсиям, дивиденды. b) Амортизационные отчисления, начисленные ускоренным методом, но использованные не по назначению. Предприятие работает на условиях аренды – предприятие включает амортизационные отчисления не только по собственным, но и по арендуемым основным фондам. c) К затратам на страхование, которые включаются в себестоимость продукции, включается: страхование всех видов транспорта, страхование имущества, гражданской ответственности в организациях повышенной опасности, страхование перевозчиков, страхование от несчастных случаев и болезней, обязательное медицинское. d) Проценты по полученным кредитам. Если средний уровень 20% невозможно установить (невозможно определить 20% отклонения) то тогда в себестоимость включается предельная величина процентов, равная ставке рефинансирования ЦБ, увеличенной в 1,1 раза. Чистая прибыль, порядок ее использования Прибыль облагается налогом. Налогооблагаемая прибыль представляет собой валовую прибыль, за вычетом отчислений в резервные фонды, доходов по видам деятельности, освобожденной от налогообложения, отчислений на капиталовложения. В результате на предприятии остается так называемая чистая прибыль. Чистая прибыль – это та часть прибыли, которая остается в распоряжении предприятия после уплаты установленных законом налогов. Чистая прибыль предприятия используется на собственные хозяйственные цели. Чистая прибыль – это единственный источник средств для выплаты дивидендов в ОАО, распределения между участниками пропорционально их долям в ООО. Принципы Распределения Прибыли Главное требование, которое предъявляется сегодня к системе распределения прибыли, остающейся на предприятии, заключается в том, что она должна обеспечить финансовыми ресурсами потребности расширенного воспроизводства на основе установления оптимального соотношения между средствами, направляемыми на потребление и накопление. При распределении прибыли, определении основных направлений ее использования прежде всего учитывается состояние конкурентной среды. В соответствии с этим определяются масштабы отчислений от прибыли в фонды производственного развития, ресурсы которых предназначаются для финансирования капитальных вложений, увеличения оборотных средств, обеспечения научно-исследовательской деятельности, внедрения новых технологий, перехода на прогрессивные методы труда и т.п.

Прибыль до налогообложения -> Платежи в бюджет (рентные, на землю, на транспорт, на нефть, на прибыль) -> Прибыль в распоряжении предприятия -> Прибыль, направляемая на осущ. различных платежей -> Чистая прибыль. Она распределяется в 1. Резервный фонд, 2. Фонд развития производства, 3. Фонд социального страхования, 4. Фонд материального поощрения, 5. Дивидендный фонд. 1-3 поступают в Фонд накопления (капитализируемая часть), 3-5 поступают в Фонд потребления (потребляемая). Важным аспектом распределения прибыли является определение пропорции деления прибыли на капитализируемую и потребляемую части, которая устанавливается в соответствии с учредительными документами, интересами учредителей, а также определяется в зависимости от стратегии развития бизнеса.

6. Рентабельность, виды, способы расчеты Рентабельность –уровень отдачи затрат и степень использования средств в процессе производства и реализации продукции. Среди наиболее важных и часто используемых можно выделить следующие показатели рентабельности: Рентабельность продукции Р продукции = Прибыль от реализации/Себестоимость реализованной продукции. Данный показатель характеризует реальный размер прибыли, которую приносит предприятию каждый рубль произведенных затрат по выпуску и реализации готовой продукции. Рентабельность продаж Р продаж = Прибыль от реализации/Выручку Одним из наиболее объективных показателей, характеризующих единство тактических и стратегических целей развития предприятия. На величину рентабельности продаж оказывают влияние различные факторы. Основными факторами её снижения являются: рост затрат на производство и реализацию продукции; падение объемов реализации. Рентабельность активов Р активов = Прибыль от реализации/Средние активы В узком смысле этот показатель выражает отдачу (доход), которая приходится на рубль задействованных активов. Эффективность использования активов также характеризуется их оборачиваемостью: Об = Выручка/Средние активы. Тогда рентабельность активов может быть представлена как: Об * Р продаж. Причинами ухудшения рентабельности активов могут быть как снижение рентабельности продаж, так и замедление их оборачиваемости. Рентабельность капитала Р соб.капитала = Чистая прибыль/Средний собственный капитал Экономический смысл заключается в том, сколько прибыли приходится на единицу собственного капитала предприятия.

Ещё одним важным показателем является рентабельность инвестируемого капитала. Она показывает эффективность использования капитала, вложенного в деятельность данного предприятия на длительный срок. Р инв.капитала = Прибыль от реализации/(Собственный капитал + Долгосрочные займы) П – прибыль. Чем больше постоянных расходов, тем сильнее действует производственный рычаг.

12. Оборотные средства: сущность, понятие, структура Оборотные средства (оборотный капитал)- это активы предприятия, возобновляемые с определенной регулярностью для обеспечения текущей деятельности, вложения в которые как минимум однократно оборачиваются в течение года или одного производственного цикла. По принятой в настоящее время в народном хозяйстве классификации в составе оборотных средств промышленности выделяются следующие группы: 1) оборотные фонды; 2) фонды обращения. Оборотные производственные фонды предприятий состоят из трех частей: 1. Производственные запасы — это предметы труда, подготовленные для запуска в производственный процесс; состоят они из сырья, основных и вспомогательных материалов, топлива и т.п. Размер этих запасов устанавливается с таким расчетом, чтобы обеспечить бесперебойную и ритмичную работу. 2. Незавершенное производство и полуфабрикаты собственного изготовления — это предметы труда, вступившие в производственный процесс: материалы, детали, узлы и изделия, находящиеся в процессе обработки или сборки, а также полуфабрикаты собственного изготовления, не законченные полностью производством в одних цехах предприятия и подлежащие дальнейшей обработке в других цехах того же предприятия. 3. Расходы будущих периодов — это невещественные элементы оборотных фондов, включающие затраты на подготовку и освоение новой продукции, которые производятся в данном периоде (квартал, год), но относятся на продукцию будущего периода (например, затраты на конструирование и разработку технологии новых видов изделий, на перестановку оборудования, маркетинг и др.). Оборотные производственные фонды в своем движении также связаны с фондами обращения, обслуживающими сферу обращения. Они включают готовую продукцию на складах, товары в пути, денежные средства и средства в расчетах с потребителями продукции, в частности, дебиторскую задолженность. Совокупность денежных средств предприятия, предназначенных для образования оборотных фондов и фондов обращения, составляют оборотные средства предприятия.

Структура оборотных средств на предприятии показывает долю отдельных элементов в общей сумме средств. В производственной структуре соотношение оборотных производственных фондов и фондов обращения составляет в среднем 4:1. Структура оборотных средств на предприятиях различных отраслей промышленности неодинакова и зависит от множества факторов: •специфики предприятия. На предприятиях с длительным производственным циклом (например, в судостроении) велика доля незавершенного производства; на предприятиях горного профиля большая доля расходов будущих периодов. На тех предприятиях, у которых процесс производства продукции скоротечный, как правило, наблюдается большой удельный вес производственных запасов; •качества готовой продукции. Если на предприятии выпускается продукция низкого качества, которая не пользуется спросом у покупателей, то резко повышается доля готовой продукции на складах; •уровня концентрации, специализации, кооперирования и комбинирования производства; •ускорения научно-технического прогресса. Этот фактор влияет на структуру оборотных средств разнопланово и практически на соотношение всех элементов. Если на предприятии внедряются топливосберегающая техника и технология, безотходное производство, то это сразу влияет на снижение доли производственных запасов в структуре оборотных средств. Влияют на структуру оборотных средств и другие факторы. При этом необходимо иметь в виду, что одни факторы носят долговременный характер, другие — кратковременный. Структура оборотных средств на предприятии непостоянна и изменяется в динамике под влиянием многих причин.

13. Внереализационные расходы Это расходы, получение которых непосредственно не связано с производством и реализацией продукции. Методы расчёта прибыли 1. Простой метод

- это всю цену, либо оптовую, либо розничную, взять и исключить себестоимость, все добавки и налоги. П = (В * Ц) – (В * С) В – выручка от реализации; Ц – цена за вычетом налогов; С – полная себестоимость.

Пример расчета прибыли прямым методом:

Nпрод. = 30 000 ед. Опт.ц. – 15 000 руб. (за единицу, без налогов) Произв. с/с ед. – 10 000 руб. Плановое снижение себестоимости – 5% Внереализационные расходы – 0,5% к производственной себестоимости Остатки товаров на складе на начало года – 1 500 ед. Остатки товаров на складе на конец года – 500 ед. ОПРЕДЕЛИТЬ ПРОИЗВОДСТВЕННУЮ СЕБЕСТОИМОСТЬ ОСТАТКОВ 1. На начало планового года: по производственной себестоимости отчётного года. 10 000 * 1 500 = 15 000 000 руб. Себестоимость в планируемом году – 10000 – 5% = 9500р. Себестоимость планируемого выпуска = 30 000 * 9 500руб. = 285 000 000 руб. Себестоимость конечного остатка – 9500*500. к. р. Производственная себестоимость реализуемой продукции: 15 000 000 + 285 000 000 – 4750 к. = 295250 Полная себестоимость реализуемой продукции – (+ 0.5%) = 296726 к. руб.

Цена реализуемой продукции: 15 000 руб. * реализованная продукция (31 000 ед.) = 465 000 000. Прибыль: 465 000 000 – 296 000 000 = 168 273 750 руб.

2. Аналитический метод планирования прибыли Применяется при большом ассортименте выпускаемой продукции или в качестве дополнения к методу прямого счёта. Означает, что в процессе планирования выясняются факторы, влияющие на плановую прибыль в уходящем году. Этапы расчёта: 1. определение базовой (т.е. отчётный год) рентабельности (отношение прибыли к полной себестоимости); 2. определение объёма выпуска продукции в плановом году, но по себестоимости прошлого года; 3. выявление конкретных факторов, влияющих на плановую прибыль. Пример: 1. На 1 октября текущего года прибыль предприятия составила 10 млн. руб., а реализуемые продукты по полной себестоимости – 250 млн. руб. На четвёртый квартал текущего года прибыль составляет 3 млн. руб., реализация по полной себестоимости – 75 млн. руб. Рентабельность = (10 000 000 + 3 000 000) 250 = 4%. 2. Предусмотрен рост сравнимой продукции на 10%. Переходящие остатки готовой продукции на начало года составляют 22 500 тыс. руб. Плановая себестоимость – 325 000 руб. * 110% = 357 500 руб. 357 500 + 22 500 = 380 000 руб. 3. Снижение себестоимости на 6%. По себестоимости прошлого года 20 млн. руб. 380 000 * 4% = 15 200 000 руб. 357 500 * 6% = 21 450 000 руб. 20 000 * 4% 20 000 * 6% 2 000 000 руб. 15 200 000 + 21 450 000 + 2 000 000 = 34 650 000 руб. По остальным видам прибыль рассчитывается прямыми видами расчёта. Максимизация прибыли Прежде чем, планировать прибыль прямыми и аналитическими способами, предприниматель приступает к прогнозам расчёта. Предприниматель сравнивает выручку от реализации продукции с затратами предприятия, которые подразделяются на постоянные и переменные. Выручка от реализации продукции измеряется в совершенно другой пропорции изменения прибыли. Это влечёт за собой действие производства рычага. Расчёт прибыли в зависимости от постоянных и переменных затрат позволяет определить силу производственного рычага. О = М/П. О – сила воздействия производственного рычага; М – маржинальный доход = выручка от реализации – переменные затраты; П – прибыль. Чем больше постоянных расходов, тем сильнее действует производственный рычаг. Распределение прибыли Сколько прибыли оставить предприятию и сколько прибыли идёт государству. 16. Собственные и приравненные к ним средства в составе источников оборотных средств Все источники финансирования оборотных средств подразделяются на собственные, заемные и привлеченные. Собственные средства играют главную роль в организации кругооборота фондов, так как предприятия, работающие на основе коммерческого расчета, должны обладать определенной имущественной и оперативной самостоятельностью с тем, чтобы вести дело рентабельно и нести ответственность за принимаемые решения. Формирование оборотных средств происходит в момент организации предприятия, когда создается его уставный капитал. Источником формирования в этом случае служат инвестиционные средства учредителей предприятия. В процессе работы источником пополнения оборотных средств является полученная прибыль, а также приравненные к собственным средства. Это средства, которые не принадлежат предприятию, но постоянно находятся в его обороте. Такие средства служат источником формирования оборотных средств в сумме их минимального остатка. К ним относятся: минимальная переходящая из месяца в месяц задолженность по оплате труда работникам предприятия, резервы на покрытие предстоящих расходов, минимальная переходящая задолженность перед бюджетом и внебюджетными фондами, средства кредиторов, полученные в качестве предоплаты за продукцию (товары, услуги), средства покупателей по залогам за возвратную тару, переходящие остатки фонда потребления и др. Показатели качественного состояния Об.средств: · коэффициент обеспеченности собственных оборотных средств = Собст.Об.средства/Сумма оборотных средств (хорошо, если > 0,1); · коэффициент автономии = не собственные средства/средства предприятия (хорошо, если больше 0,5) · коэффициент текущей ликвидности = об.активы/краткосрочные обязательства (хорошо, если больше 2)

17. Определение потребности в оборотных средствах в производственных запасах Нормирование производственных запасов – это процесс определения потребности в оборотных средствах, в которых нуждается предприятие (или не нуждается). Происходит в два этапа: расчет нормы оборотных средств (в днях запаса) и расчет нормативов оборотных средств (в рублях). В процессе нормирования учитывается характер производства. Нормы и нормативы действуют на конец планируемого периода (конец 4 квартала). Выделяют следующие виды запасов: · Текущий запас (зависит от договорных условий и интервалов поставок). Зтек = Р сут * И, где Р – среднедневной расход оборотных средств, И – интервал между поставками · Страховой запас (обеспечивает непрерывность процесса производства). З стр = Рсут * (Иф – Ипл) * 0,5, где (Иф – Ипл) – разрыв в интервале поставок между фактическими и плановыми. · Сезонный (возникает в трех случаях: если у предприятия сезонный характер производства, если территориальная расположенность такая, если производство зависит от растительного масла) · Транспортный запас (срок грузооборота – срок документооборота) · Технологический запас (если у некоторых материалов есть потребность в некоторых действиях) Зтех = (Зтек + Зстр + Зтр) * Ктех, где Ктех – коэффициент технологического запаса, %. · Подготовительный (время доставки материалов, разгрузки и их складирования)

Формула расчета нормы оборотных средств: Н = ЦС – цикл снабжения, ЦС/2 – текущий запас

18. Аккредитивная форма расчетов Аккредитив — это соглашение, в силу которого банк обязуется по просьбе клиента произвести оплату документов третьему лицу (бенефициару, в пользу которого открыт аккредитив) или произвести оплату, акцепт тратты, выставленной бенефициаром, или негоциацию (покупку) документов. Обязательство банка по аккредитиву явл. самостоятельным и не зависит от правоотношений сторон по коммерческому контракту. Это положение направлено на защиту интересов банков и их клиентов: экспортеру обеспечивает ограничение требований к оформлению документов и получению платежа только условиями аккредитива; импортеру — четкое выполнение экспортером всех условий аккредитива. В расчетах по документарному аккредитиву участвуют: - импортер (приказодатель), который обращается к банку с просьбой об открытии аккредитива; - банк-эмитент, открывающий аккредитив; - авизующий банк, которому поручается известить экспортера об открытии в его пользу аккредитива и передать ему текст аккредитива, удостоверив его подлинность; - бенефициар-экспортер, в пользу которого открыт аккредитив. Схема расчетов по документарному аккредитиву 1.Представление заявления на открытие аккредитива. 2. Открытие аккредитива банком-эмитентом и направление аккредитива бенефициару через авизующий банк. 3. Извещение (авизование) бенефициара об открытии аккредитива в его пользу. 4. Отгрузка товара на экспорт. 5. Оформление и представление бенефициаром в банк комплекта документов для получения платежа по аккредитиву. 6. Пересылка авизующим банком документов банку-эмитенту. 7. Проверка банком-эмитентом полученных документов и их оплата (при выполнении всех условий аккредитива). 8. Выдача банком-эмитентом оплаченных документов приказодателю аккредитива. 9. Зачисление авизующим банком экспортной выручки бенефициару.

19. Дебиторская задолженность: понятие, роль, структура В соответствии со стандартами бухгалтерского учета, дебиторская задолженность определяется как сумма, причитающаяся компании или иному лицу от покупателей или иных дебиторов. Наиболее распространенным видом дебиторской задолженности является задолженность покупателей и заказчиков за отпущенные им товары, материалы, услуги, выполненные и неоплаченные в срок работы; превышение задолженности по ссудам, выданным организацией своим работникам, над кредитами, полученными для этих целей. Дебиторская задолженность отвлекает средства из оборота организации, ухудшает ее финансовое положение. Своевременное взыскание дебиторской задолженности - важнейшая задача бухгалтерии организации. По истечении сроков исковой давности она подлежит списанию в убыток в составе внереализационных расходов. Дебиторская задолженность делится на две группы:1 дебиторская задолженность за товары (работы и услуги), срок оплаты которых не наступил. При приближении срока оплаты необходимо напомнить об этом заказчику; 2 дебиторская задолженность за товары (работы и услуги), не оплаченные в срок, предусмотренный контрактом. Она в свою очередь подразделяется на следующие группы: ожидаемая в согласо ванные с заказчиком сроки; труднореализуемая; сомнительная; безнадежная. По данным финансовой отчетности дебиторская задолженность делится на следующие группы: ● краткосрочная, платежи по которой ожидаются в течение 12 месяцев после отчетной даты; ● долгосрочная, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты. Эта группировка имеет значение для многих финансовых расчетов. В частности, краткосрочная задолженность относится к быстрореализуемым активам. Долгосрочная дебиторская задолженность относится к медленно реализуемым активам. При решении вопроса о предоставлении заказчику отсрочки или рассрочки платежей за поставленную продукцию учитываются его платежеспособность, деловая репутация, опыт прежних взаимоотношений.

20. Фонды и резервы предприятий в составе привлеченных средств Важнейшая сторона финансовой деятельности предприятий - Формирование и использование различных денежных Фондов. Через них осуществляется обеспечение хозяйственной деятельности необходимыми денежными средствами, а также расширенного воспроизводства, финансирование научно-технического прогресса, освоение и внедрение новой техники, экономическое стимулирование, расчеты с бюджетом, банками. В фонды привлеченных средств входят: - фонды потребления - денежный фонд, образуемый за счет чистой прибыли и используемый на удовлетворение материальных и социальных потребностей работников предприятия; - расчеты по дивидендам; - доходы будущих периодов; - резервы предстоящих расходов и платежей. Такие фонды носят двойственный характер: с одной стороны, эти средства находятся в обороте предприятия; с другой - они принадлежат его работникам (дивиденды и фонд потребления).

21. Оборотные средства в сфере обращения Оборотными средствами называется постоянно находящаяся в непрерывном движении совокупность производственных оборотных фондов и фондов обращения. Производственные оборотные фонды - это предметы труда, которые потребляются в течение одного производственного цикла и полностью переносят свою стоимость на готовую продукцию. Фонды обращения - это средства предприятия, которые связаны с обслуживанием процесса обращения товаров (например, готовая продукция).

Рис. 3.5. Состав и классификация оборотных средств В) Готовая продукция - это законченная и изготовленная продукция, прошедшая испытания и приемку, полностью укомплектованная согласно договорам с заказчиками и соответствующая техническим условиям и требованиям. 13. Готовая продукция на складе предприятия. 14. Отгруженная, но не оплаченная продукция. Г) Денежные средства и расчеты (средства расчета): 15. Расчеты с дебиторами (средства в расчетах с дебиторами). Дебиторы - это юридические и физические лица, которые имеют задолженность данному предприятию (эта задолженность называется дебиторской). 16. Доходные активы - это краткосрочные (на срок не более 1 года) вложения предприятия в ценные бумаги (рыночные высоколиквидные ценные бумаги), а также предоставленные другим хозяйствующим субъектам займы. 17. Денежные средства - это средства на расчетных счетах и в кассе предприятия. Структура оборотных средств характеризуется удельным весом отдельных элементов в общей совокупности и выражается, как правило, в процентах.

22. Нормируемые оборотные средства В зависимости от способа планового регулирования оборотные средства разделяются на две части: нормируемые и ненормируемые оборотные средства. К нормируемым оборотным средствам относятся те виды материальных ценностей и затрат, которые необходимы для обеспечения бесперебойной работы предприятия - производственные запасы, незавершенное производство и полуфабрикаты собственного изготовления, расходы будущих периодов и готовая продукция на складах (в емкостях) предприятий. По каждой из этих групп оборотных средств установлен верхний лимит постоянных запасов (затрат), или норматив оборотных средств, т.е. минимальная сумма оборотных средств, необходимая предприятию.

23. Распределение валовой прибыли предприятия Прибыль как главный результат предпринимательской деятельности обеспечивает потребности самой организации и государства в целом. Поэтому, прежде всего, важно определить состав прибыли. Общий объем прибыли предприятия представляет собой валовую прибыль. На величину валовой прибыли влияет совокупность многих факторов, зависящих и не зависящих от предпринимательской деятельности. Распределение валовой прибыли:

Прежде всего из валовой прибыли вычитаются суммы, уходящие "на сторону". Сюда относятся арендная плата за пользование чужой землей или зданиями (находящимися в иной собственности), а также процент за заемные денежные средства. Кроме о, предприятие вносит налоги в бюджет государства и местных органов власти, вкладывает средства в благотворительные и иные фонды. Оставшаяся часть средств образует чистую прибыль. Она используется на производственные и социальные потребности предприятия, в том числе на накопление (расширение производства), на охрану окружающей среды, подготовку и переподготовку кадров, социальные потребности работников предприятия и другие цели. Наконец, из чистой прибыли бизнесмен получает причитающийся ему лично предпринимательский доход. В условиях акционерного общества предназначенная в качестве личного дохода часть прибыли распределяется между всеми пайщиками, внесшими свой вклад в совместный капитал. При сложившемся в современных условиях распределении валовой прибыли с увеличением ее размера приумножается собственность предпринимателей и государства, а также появляется возможность увеличить доход, идущий в личное потребление не только работников каждой фирмы, но и других членов общества, получающих общественные блага и разного рода пособия от государства и предприятий. А теперь рассмотрим особенности бухгалтерского учета прибылей и расходов в нашей стране и в других государствах. Это позволит понять некоторые отличия распределения прибыли в разных странах. В нашей стране издавна принят такой учет доходов и расходов предприятия. Из суммы реализованной продукции (суммы продаж) вычитается полная себестоимость продукции. Она включает: а) фабрично-заводскую себестоимость (или производственные издержки), б) общезаводские (накладные или косвенные) расходы и в) коммерческие затраты. В итоге выявляется сумма валовой прибыли. Некоторые отличия имеются в бухгалтерском учете затрат и прибыли на Западе (например, в США). Здесь указываются раздельно: а) себестоимость продукции как производственные издержки и б) общефабричные расходы (сюда включаются эксплуатационные издержки - зарплата управленческого персонала, амортизация, коммерческие расходы и т.п., а также погашение долгов - арендная плата и проценты по кредитам).1 Затем из суммы продаж вычитают себестоимость и получают величину

24. Расчеты по инкассо Расчеты по инкассо представляют собой банковскую операцию, посредством которой банк по поручению своего клиента получает на основании расчетных документов причитающиеся ему денежные средства от плательщика за отгруженные в его адрес товары (работы, услуги) и зачисляет их на его счет в банке. Инкассо можно определить как поручение продавца (кредитора) своему банку получить от покупателя (плательщика) непосредственно или через другой банк определенную денежную сумм или подтверждение, что эта сумма будет выплачена в установленный срок. Основание для такого платежа — расчетные документы, предъявленные клиентом. Поэтому в зависимости от расчетных документов различают: чистое инкассо, когда прилагается вексель, чек; документарное инкассо — акт о приемке работ, счета за товар. Банк, получивший просьбу клиента и расчетные документы, принимает меры по взысканию платежа. При этом используется платежное требование, или инкассовое поручение. Оно прикладываются к счету плательщика через банк. Инкассовая форма расчетов выгодна покупателю, так как документы, получаемые покупателем для проверки, остаются в распоряжении банка до момента оплаты (акцепта) и в случае неоплаты возвращаются банку с указанием причин неоплаты. К недостаткам относятся большая продолжительность по времени прохождения документов через банки, возможность отказа покупателя оплатить предоставленные документы. Инкассовое поручение является расчетным документом, на основании которого производится списание денежных средств со счетов плательщиков в бесспорном порядке. Инкассовые поручения применяются: · в случаях, когда бесспорный порядок взыскания денежных средств установлен законодательством, в том числе для взыскания денежных средств органами, выполняющими контрольные функции; · для взыскания по исполнительным документам; · в случаях, предусмотренных сторонами по основному договору, при условии предоставления банку, обслуживающему плательщика, права на списание денежных средств со счета плательщика без его распоряжения.

Рис. 8. Схема расчета документарным инкассо: 1. заключение договора о поставке товара; 2. отправка товара; 3. предоставление документов на инкассо; 4. поручение на инкассо, т. е. банк продавца пересылает документы банку, обслуживающему покупателя; 5. авизирование (уведомление) покупателя о получении документов; 6. оплата документов (выставление платежного поручения); 7. передача документов покупателю; 8. занесение денежных средств на счет банка продавца; 9. авизирование банка продавца об операции; 10. списание денег со счета банка, обслуживающего продавца, и зачисление их на счет последнего; 11. авизирование продавца о зачислении денег на его расчетный счет.

25. Определение потребности в оборотных средствах в незавершенном производстве

П – прибыль. Чем больше постоянных расходов, тем сильнее действует производственный рычаг.

28. Расчеты чеками Чеки — это ценная бумага, в которой содержится распоряжение плательщика-чекодателя своему банку произвести платеж указанной суммы чекодержателю. Различают денежные чеки и расчетные чеки. Денежные чеки применяются для выплаты держателю чека наличных денег в банке, например, на заработную плату, хозяйственные нужды, командировочные расходы, закупки сельхозпродуктов и т. д. Расчетные чеки — это чеки, используемые для безналичных расчетов. Различают также следующие виды чеков: § именной — выписан на определенное лицо; § предъявительский — выписан на предъявителя; § ордерный — выписывается в пользу определенного лица или по его приказу, т. е. чекодатель (индоссант) может передать его новому владельцу (индоссату) с помощью индоссамента. Чекодатель — юридическое лицо, имеющее денежные средства в банке, которыми он вправе распоряжаться путем выставления чеков. Чекодержатель — юридическое лицо, в пользу которого выдан чек, плательщиком — банк, в котором находятся денежные средства чекодателя.

|

|||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-07-16; просмотров: 147; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.117.196.217 (0.175 с.) |

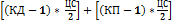

– страховой запас, МП – материалы пути после их оплаты, КД – коэффициент неравномерности доставки материалов, КП – неравномерность потребления материалов, А – технологический запас, Д – подготовительный запас.

– страховой запас, МП – материалы пути после их оплаты, КД – коэффициент неравномерности доставки материалов, КП – неравномерность потребления материалов, А – технологический запас, Д – подготовительный запас.

Доходы от долевого участия в деятельности других предприятий

Доходы от долевого участия в деятельности других предприятий

Прибыль от проведения концертно-зрелищных мероприятий

Прибыль от проведения концертно-зрелищных мероприятий

Прибыль, по которой устанавливаются налоговые льготы

Прибыль, по которой устанавливаются налоговые льготы