Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Методы оценки инвестиционных проектов

Основу принятия управленческих решений по инвестициям составляет сравнение объема инвестиций с ежегодными поступлениями денежных средств, когда проект заработает после пуска его в эксплуатацию. Для того чтобы сопоставить размер инвестиций и будущие денежные поступления, нужно учесть разновременность притоков и оттоков денежных средств в результате осуществления инвестиционного проекта, с этой целью все будущие денежные потоки следует «привести» к моменту инвестирования средств, т. е. выполнить процедуру дисконтирования потоков платежей. Различные методы сравнения инвестиционных проектов опираются на наличие информации, которая может быть получена в результате следующих действий: • прежде всего нужно определить размер ожидаемых денежных поступлений от предлагаемого проекта с распределением их по срокам поступления; • далее обосновать ставку дисконтирования будущих денежных поступлений, которая отражала бы ожидаемую инвестором доходность от проекта и степень риска вложений средств; • затем рассчитать дисконтированную стоимость каждого из ожидаемых потоков, суммированием которых определяется накопленная величина дисконтированных доходов (PV):

где CFt (FVt) – доход от инвестиций t-ro периода; it – ставка дисконтирования t-ro периода; n – число лет, в течение которых прогнозируется получение дохода от инвестиций. Рассчитанная таким образом величина PV характеризует приведенную к моменту инвестирования средств (если они единовременны) стоимость денежных доходов от инвестиций, полученных в разные периоды. Теперь эта величина может быть сопоставлена с размером инвестиций. Эти факторы становятся второстепенными в том случае, когда необходимость инвестиций определяется соображениями экономической безопасности страны или связана с экологическими проблемами. Рассмотрим некоторые формализованные методы, служащие основой принятия решений в инвестиционной политике. В отечественной и зарубежной литературе наиболее распространенными методами являются: 1. Определение срока окупаемости инвестиций (payback period — РР). 2. Расчет средней доходности инвестиций (average return on book value — AR). 3. Расчет чистой приведенной (текущей) стоимости (net present value - NPV).

4. Определение внутренней нормы доходности (internal rate.of return — IRR). Под сроком окупаемости понимается число лет, требуемое для возврата первоначальных капиталовложений, В недалеком прошлом этот показатель был одним из наиболее широко используемых методов в оценке инвестиционных проектов. Его несомненное преимущество состоит в достаточной простоте вычислений и интерпретации. В самом простом варианте определения срока окупаемости не учитывается стоимость денежных потоков с учетом фактора времени. Общая формула расчета показателя РР записывается так:

при котором

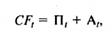

где IС – размер капиталовложений. Один из главных недостатков показателя срока окупаемости состоит в том, что он не учитывает влияния денежных потоков за рамками периода окупаемости. Кроме того, в случае применения недисконтированных денежных потоков этот метод не учитывает различия между проектами с одинаковой суммой кумулятивных доходов, но с различным распределением этих доходов по годам периода окупаемости. Этот недостаток устраняется при использовании второго варианта расчета срока окупаемости, когда при его определении используются дисконтированные денежные потоки. Метод определения срока окупаемости достаточно широко используется, когда речь идет об инвестициях с высокой степенью риска. В этом случае основным критерием принятия решения служит скорость, с которой окупятся инвестиции. Величина срока окупаемости характеризует тот период, когда на вложенные средства не было получено никакого дополнительного дохода. Метод расчета средней доходности инвестиций (average return on book value). Этот показатель определяют делением средней годовой величины чистой прибыли на среднюю стоимость инвестиций. Средняя величина инвестиций определяется при наличии ликвидационной (остаточной) стоимости как полусумма размера первоначальных инвестиций и ликвидационной стоимости. Этот метод, так же как и срок окупаемости, имеет главный недостаток, объясняющийся тем, что он не учитывает временную составляющую денежных потоков. Два следующих метода оценки эффективности инвестиционных проектов основаны на сопоставлении величины стартовых инвестиций с общей суммой дисконтированных денежных потоков в течение жизненного цикла инвестиций. Под денежным потоком (CFt) понимается чистая прибыль плюс сумма амортизационных отчисления.

В этом случае говорят, что величина Р получена дисконтированием будущего денежного потока CFn. (Здесь мы имеем дело с методом математического дисконтирования.) Для определения дисконтированной величины нужно предварительно установить ставку дисконтирования, которая в инвестиционных расчетах представляет собой уровень возможной доходности от рассматриваемого проекта. Затем определяется сумма дисконтированных денежных потоков за весь жизненный цикл инвестиций, которая сопоставляется со стоимостью первоначальных затрат на проект. Разность между двумя этими величинами называется чистой приведенной (или текущей) стоимостью (net present value – PV) и рассчитывается по формуле

где п – жизненный цикл инвестиции; С – первоначальные затраты проекта.

где Пt – чистая прибыль i-го периода; Аt – сумма амортизационных отчислений t-гo периода. Если в настоящий момент мы располагаем средствами для инвестирования, то через п лет, положив эти деньги, например, на сберегательный счет, мы смогли бы получить на счете следующую сумму (CFt):

Где i характеризует уровень доходности вложений (например, процентная ставка по сберегательному счету). Величину Р можно характеризовать как приведенную (или текущую) стоимость будущего потока платежей, а ее величина может быть определена из предыдущей формулы делением CFn на коэффициент наращения (1 + i)n, т. е. В общем случае проект предполагает не только единовременные затраты, но последовательное осуществление инвестиций в течение п лет, и тогда расчет NPV будет производиться по следующей формуле:

где τ – прогнозируемый средний уровень инфляции; Сj – размер инвестиций j-го периода. Если по результатам расчетов будет получено положительное значение чистой приведенной стоимости (NPV > 0), можно рекомендовать принять положительное решение по инвестиционному проекту. Если же величина NPVотрицательная, то проект следует отклонить. Положительная величина NPV показывает, что суммарный денежный поток в течение жизненного цикла инвестиции перекроет капиталовложения, обеспечит желаемый уровень доходности на вложенные средства и увеличение рыночной стоимости предприятия. Если же чистая приведенная стоимость отрицательная, желаемая ставка доходности и покрытие капиталовложений не могут быть обеспечены прогнозируемыми денежными потоками. Приведенные формулы для расчета NPV показывают, что при высоких ставках дисконтирования приведенная стоимость денежных потоков, поступающих в более поздние сроки, будет весьма существенно отличаться от поступлений в соответствующий период. А это, в свою очередь, означает, что при высоких ставках дисконтирования вряд ли можно рассчитывать на окупаемость долгосрочных проектов и предпочтение отдается проектам с относительно быстрой окупаемостью. Кроме того, проекты, характеризуемые притоком денежных средств в более ранние сроки, меньше подвержены негативному влиянию высоких процентных ставок. При низких размерах ставок дисконтирования возможности для долгосрочных инвестиций становятся более вероятными.

Все вышеизложенное объясняет тот факт, что при дефиците источников финансирования инвестиционных проектов предпочтение отдается краткосрочным программам, обеспечивающим достаточно высокие денежные потоки как можно в более ранние сроки. Расчет внутренней нормы доходности базируется на тех же методологических предпосылках, что и определение чистой приведенной стоимости. Однако в этом случае ставится задача определить тот уровень доходности инвестиций, который обеспечит равенство дисконтированных величин доходов и расходов на протяжении жизненного цикла инвестиций. Исходя из этого определения внутренней нормы доходности (IRR), можно сказать, что IRR соответствует ставке дисконтирования денежных потоков, при которой NPV = 0. Можно также интерпретировать внутреннюю норму доходности как максимально допустимый относительный уровень расходов по данному инвестиционному проекту. Так, если реализация проекта осуществляется с помощью кредита коммерческого банка, то внутренняя норма доходности соответствует той допустимой величине эффективной процентной ставки по кредиту (annual percentage rate — APR), превышение которой лишает проект целесообразности. В заключение следует отметить, что приведенные количественные методы оценки инвестиционных проектов не могут рассматриваться как завершающий этап в принятии инвестиционных решений. По существу использование этих методов формирует базу для выбора инвестиций, но не может заменить окончательной выработки решений управленцами, поскольку они исходят из стратегии развития предприятия, опираются на широкий спектр дополнительной неколичественной информации, четкое знание целей и задач предприятия. И только в сочетании формальных и неформальных критериев заложен выбор того варианта, который будет обеспечивать наиболее вероятный успех инвестиций. Нельзя не сказать, что в условиях кризисной ситуации в экономике России значительно снижается эффективность использования количественных методов в оценке инвестиционных проектов. Неопределенность экономической ситуации существенно сказывается на качестве прогнозов, что объясняет повышенный риск в оценке практически любых инвестиций, тем более долгосрочных. Высокий уровень инфляции объясняет необходимость ориентироваться на высокие ставки дисконтирования, обесценивающие будущие денежные потоки. И, наконец, сама величина будущих денежных потоков может быть оценена с достаточно высокой степенью погрешности. Все сказанное не означает отказа от использования рассматриваемых методов, а лишь подчеркивает тот факт, что к их использованию и окончательным выводам надо подходить с большой тщательностью и осторожностью.

|

|||||||

|

Последнее изменение этой страницы: 2021-04-04; просмотров: 44; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 52.14.224.197 (0.009 с.) |