Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Динамические (дисконтированные) методы оценки эффективности инноваций.

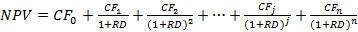

Динамические методы оценки эффективности инновационных проектов основаны на модели дисконтированного денежного потока DCF (Discounted Cash Flows). Дисконтирование представляет собой приведение стоимости денежного потока (CF, cash flow) проекта в разное время на конкретный период времени. Это можно сделать с помощью ставки дисконтирования (RD), которая зависит от риска, связанного с будущим денежным потоком. Смысл DCF состоит в том, что деньги теряют свою покупательную способность, т.е. деньги в будущем периоде дешевле, чем настоящем периоде. Чистый дисконтированный доход (NPV) NPV представляет собой сумму денежных потоков, связанных с инновационным проектом, приведенная по фактору времени к моменту оценки и рассчитывается по формуле:

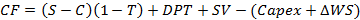

где n – срок жизни проекта. В качестве ставки дисконта RD используется требуемый уровень доходности, который определяется с учетом риска. Для оценки чистого денежного потока (cash flow) используется следующая формула:

где S – выручка от реализации продукции: произведение ожидаемого натурального объема реализации на цену; С – текущие затраты; Т – ставка, по которой будет облагаться налогом прибыль инновационного проекта; DP – амортизация представляет собой произведение стоимости капитальных объектов, оборудования и т.п. на соответствующую норму амортизации; SV – стоимость продажи и ликвидации активов, которые определяются экспертным методом; Capex – капитальные издержки: произведение количества вводимого оборудования на его цену, сметная стоимость строительства и т.п.; ∆WS – изменения в рабочем капитале: разница между текущими активами и пассивами. Активы - это запасы и дебиторская задолженность, пассивы – кредиторская задолженность. Если NPV > 0, то это значит что: ü выраженный в «сегодняшней оценке» эффект от проекта составляет положительную величину; ü общая рыночная цена (капитализация) простых акций компаний, осуществляющей проект, должна повыситься при принятии данного проекта на величину, которая равна NPV; ü проект имеет доходность более высокую, чем ставка дисконта r, требуемая на рынке капиталов от инвестиций с таким уровнем риска. Если NPV<0, то это значит, что заданная норма прибыли не обеспечивается и проект убыточен. При NPV = 0 проект только окупает затраты, но не приносит дохода. В этом случае объемы производства вырастут, а в следствии компания увеличится в масштабах, что является не плохой тенденцией.

Общее правило NPV: если NPV > 0, то проект принимается, иначе его следует отклонить.

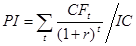

Индекс рентабельности проекта (PI) Индекс рентабельности отражает, какое количество единиц текущего объема денежного потока приходится на единицу ожидаемых первоначальных затрат. Показатель IP можно рассчитать по следующей формуле:

Если индекс рентабельности проекта превышает единицу, то текущий денежный поток больше первоначальных инвестиций, а это в свою очередь обеспечивает положительную величину NPV, таким образом проект принимаем; Если РI< 1, проект отвергается; В случае РI = 1, то инвестиции не приносят дохода, - проект ни рентабельный, ни убыточный.

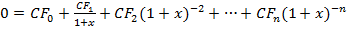

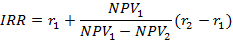

Внутренняя норма прибыли инвестиций (IRR) Внутренняя норма доходности – это ставка дисконтирования RD, при которой NPV=0: IRR = r, при котором NPV = f(r) = 0. IRR определяется как ставка дисконта, при NPV = 0, так как если при NPV>0 доходность проекта больше требуемой ставки RD, а при NPV<0, наоборот, доходность проекта меньше ставки дисконта, то при NPV=0 позитивная доходность равна ставке дисконта (стоимости капитала) RD. Таким образом, IRR находится из уравнения:

где IRR=x. Для решения данного уровня используют приближенные методы, чаще всего метод линейной интерполяции: 4) берем наугад две ставки дисконта 5) затем, используя значения ставок, вычисляем 6) приближенное значение IRR получаем по формуле:

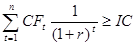

Дисконтированный срок окупаемости инвестиций (DPP) Ряд экономистов при расчете показателя срока окупаемости инвестиций (PP) рекомендуют учитывать временной аспект. В данном случае в расчет денежные потоки дисконтируются по показателю WACC (средневзвешенная стоимость капитала). Итак, определяется момент, когда дисконтированные денежные потоки доходов сопоставляются с дисконтированными денежными потоками затрат. Для расчета DPP применяется следующая формула:

DPP = min n, при котором

|

||||||

|

Последнее изменение этой страницы: 2021-01-08; просмотров: 178; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.224.214.215 (0.008 с.) |

,

, - денежный поток, приведенный к j – му моменту (интервалу) времени;

- денежный поток, приведенный к j – му моменту (интервалу) времени; ,

, или

или

,

, и

и  , причем

, причем  и

и  ;

;

. При дисконтировании срок окупаемости увеличивается.

. При дисконтировании срок окупаемости увеличивается.