Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Акции компаний в сфере недвижимости

Приобретая акции компаний в сфере недвижимости, вы становитесь акционером, то есть совладельцем бизнеса, и участвуете в прибыли компании. Как я уже неоднократно говорила, у акций, в отличие от облигаций, нет даты погашения по заранее известной цене. Нет здесь и гарантированных купонов, хотя могут быть дивиденды. Ваш доход в этом случае зависит от динамик цен на акции и от дивидендных выплат. Стоимость акции обусловлена финансовыми показателями компании, корпоративными новостями и, конечно, динамикой рынка недвижимости. Если рынок недвижимости будет испытывать кризис, цены на акции компаний, работающих в этой сфере, вероятнее всего, будут также снижаться. Если надеяться на восстановление рынка, это будет оптимальный момент для их покупки. Тем не менее прямой зависимости между ростом/падением цен за квадратный метр и акцией компании в сфере недвижимости нет. У компании может выйти оптимистичная новость об удачном проекте на фоне общего падения цен на недвижимость, и ее акции могут подрасти, но может быть и наоборот. Дивиденды также зависят от финансового состояния компании: они могут быть не выплачены, а могут быть и существенно выше среднего роста цен на недвижимость. Ликвидность здесь на порядок выше, чем при покупке самой недвижимости. Существует риск 100 %‑ной потери капитала в случае банкротства эмитента, но при этом затраты на покупку и содержание акции несопоставимо ниже, чем при покупке недвижимости. Как и в случае с облигацией, потребуется брокерский счет в РФ или за рубежом.

Инвестиции в фонды недвижимости

Можно выбрать вариант инвестиций в недвижимость через фонды и инвестировать в готовый и профессионально управляемый портфель из акций/облигаций/объектов недвижимости. Очень важно грамотно подобрать стратегию, она может варьироваться от консервативной до агрессивной. Фонды недвижимости могут инвестировать в: • объекты недвижимости с целью сдачи их в аренду, и это достаточно консервативная стратегия, особенно если фонд не использует кредиты; • девелопмент объектов недвижимости с целью их продажи, и это умеренная или даже агрессивная стратегия, так как в этом случае нет никаких гарантий, что недвижимость не упадет в цене;

• ипотечные закладные и просто кредиты под залог недвижимости, и здесь риск зависит от качества закладных. Если это закладные по ипотеке subprime, которая как раз и стала причиной кризиса 2008 года, то это очень агрессивная стратегия; • акции компаний в сфере недвижимости, ипотечных агентств и т. д., и это агрессивная стратегия, так как доходность акций полностью зависит от бизнес‑показателей данных организаций.

Если фонды инвестируют в недвижимость напрямую, то они связаны с рынком недвижимости. Инвестиции подобного рода требуют меньших затрат на приобретение и содержание паев фондов, ликвидность же зависит от типа фонда. В то же время риски могут быть равны или превышать риски рынка недвижимости: фонд может использовать существенные заемные средства (90 % и выше), повышая риски. Кроме того, в отдельные моменты (типа BREXIT) фонды для сохранения стоимости активов и защиты от массового изъятия со стороны инвесторов могут временно закрываться на вход и выход, становясь даже менее ликвидными, чем покупка недвижимости напрямую, которую, пусть и по бросовой цене, но можно продать. Порог входа зависит от фонда: если это ПИФы, то он может быть и 200–300 тыс., и несколько млн руб., а если это биржевые фонды ETF, то вход в них теоретически возможен от 100 долл., но брокеры вряд ли откроют счет с суммой менее 5–10 тыс. долл., так что минимальный порог я бы установила все же в размере 5–10 тыс. долл.

ИСТОЧНИК ETF И ПИФАМ НЕДВИЖИМОСТИ: www.investfunds.ru ETF, ДОСТУПНЫЕ НА РОССИЙСКОМ РЫНКЕ: www.moex.com/s221 ETF И ВЗАИМНЫЕ ФОНДЫ НЕДВИЖИМОСТИ НА ЗАРУБЕЖНОМ РЫНКЕ: www.etfdb.com, www.morningstar.com

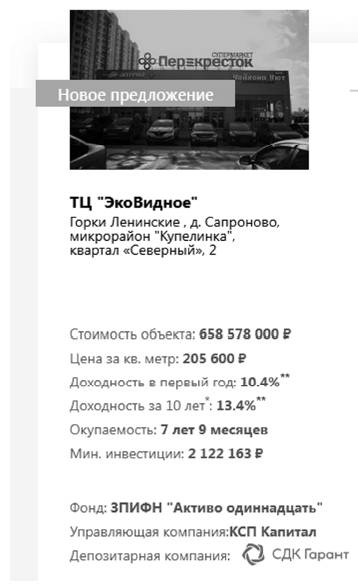

Я всегда рекомендую выбирать фонды недвижимости с достаточной диверсификацией, а не фонды одного проекта, когда все средства фонда инвестируются только в один объект недвижимости, скажем, торговый центр либо даже в отдельное помещение торгового центра (см. рис. 12.1). Да, безусловно, вложиться в такой фонд дешевле, чем самому купить торговый центр или даже его часть, но в таком случае не будет решена проблема диверсификации: вы вложитесь в один объект, который может иметь доходность ниже ожидаемой, а подстраховки в виде других объектов у вас не будет.

Рисунок 12.1 Пример ЗПИФа недвижимости на российском рынке

Предсказать доходность такого фонда теоретически можно, но нет гарантий, что рядом не откроют новый торговый центр, что управление будет качественным и т. д. Кроме того, состав арендаторов центра может меняться, якорные арендаторы могут съезжать, что скажется на доходности от аренды не лучшим образом. Да и гарантий, что стоимость объекта недвижимости вырастет, конечно, нет никаких. А если объект всего один, то это концентрация рисков на крайне высоком уровне. С моей точки зрения, фонд нужен как раз для того, чтобы получить именно хорошо диверсифицированный портфель, а не просто снизить порог входа в объект инвестиций. Помимо стратегии в отношении фондов недвижимости еще крайне важно помнить про такой момент, как ликвидность. В этом отношении фонды бывают трех видов: • закрытые – вы можете в них зайти только в начале их формирования, а выйти только после закрытия, если по ним нет вторичного рынка и их паи не котируются на бирже; • интервальные – вы можете в них войти и выйти из них только в установленные интервалы; • открытые – вы можете войти в них и выйти из них в любой рабочий день.

Все фонды недвижимости на российском рынке закрытые. Если обратиться к сайту www.investfunds.ru и при помощи фильтра найти фонды, объект инвестирования которых – недвижимость, то мы увидим, что все они закрытые, на российском рынке пока нет ETF на недвижимость (см. рис. 12.2):

Рисунок 12.2 Перечень ЗПИФов недвижимости на российском рынке на сайте www.investfunds.ru

Я глубоко убеждена в том, что инвестиции через фонды должны снимать большую часть проблем инвестиций в недвижимость напрямую: • снижать порог входа; • обеспечивать диверсификацию и профессиональное управление; • уменьшать издержки инвестиций в недвижимость; • повышать ликвидность.

Все эти проблемы фонд недвижимости может решить, если обладает достаточной диверсификацией, а вот для ликвидности придется выбирать закрытые ПИФы, которые торгуются на российском рынке. Причем у них должен быть достаточный оборот, по которым происходят сделки купли‑продажи, для того чтобы вы не купили паи фонда, где практически нет активности и откуда сложно выйти раньше срока расформирования самого фонда.

ИСТОЧНИК СТАРАЯ ВЕРСИЯ САЙТА INVESTFUNDS, ГДЕ ЕСТЬ ДАННЫЕ ОБЪЕМОВ ТОРГОВ ПАЕВ РОССИЙСКИХ ПИФОВ НА РОССИЙСКОМ РЫНКЕ: www.pif.investfunds.ru/quotes/quotation.phtml ETF НА ЗАРУБЕЖНЫХ РЫНКАХ: www.etfdb.com

Поэтому непременно уточните у своего брокера, какие паи закрытых ПИФов недвижимости сейчас доступны на российском рынке и по каким есть ликвидность. На зарубежном рынке с ликвидностью фондов недвижимости проще – вы можете выбрать ETF на самые разные стратегии по недвижимости и войти в данный фонд в любое время.

Чек‑лист фондов недвижимости. • Стратегия инвестиций: во что инвестирует фонд? Используются ли заемные средства? Если да, то в какой пропорции? • Комиссии за вход, выход, управление. • Ликвидность. • Порог входа. • Выплачиваются ли дивиденды, какого размера, как часто? • Опыт работы управляющей компании фонда недвижимости (желательно от 10 лет, чтобы застать период 2008 года). • Есть ли вторичный рынок паев (для ЗПИФ)? Есть ли на нем ликвидность? Есть ли возможность досрочного выхода (ранее срока расформирования фонда)? Если да, за счет каких ресурсов это обеспечивается? • Для инвестиций в зарубежные фонды: прошел ли фонд листинг на иностранной бирже, входящей в перечень иностранных бирж, приведенный в пункте 4 статьи 27.5–3 федерального закона «О рынке ценных бумаг» от 22.04.1996 года № 39‑ФЗ? Если нет, то средства от продажи таких фондов нельзя вывести на зарубежный банковский счет, поэтому их лучше всего покупать не на физлицо, а через КИК – контролируемую иностранную компанию.

|

||||||

|

Последнее изменение этой страницы: 2021-01-14; просмотров: 63; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.221.41.214 (0.008 с.) |