Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Тема 1. Концептуальні основи діяльності фінансових посередниківСтр 1 из 19Следующая ⇒

Фінансове посередництво Мета викладання дисципліни "Фінансове посередництво" полягає в наданні студентам необхідних теоретичних і практичних знань про суть, мету і принципи фінансового посередництва, його методологічні системи та методичний інструментарій. Особливого значення набуває знайомство із сучасними методами оцінки та прогнозування фінансового ринку, оцінки ефективності діяльності фінансових посередників. В умовах ринкової економіки України зростає необхідність прискореного утвердження і розширення фондового ринку, підвищення його ролі в залученні інвестицій та перерозподілі капіталу в національній економіці, забезпечення випереджаючого розвитку вторинного ринку й ринку корпоративних цінних паперів, освоєння емісії середньо- і довгострокових цінних паперів цільового інвестиційного призначення. Завдання вивчення дисципліни: • Засвоїти основні поняття, терміни, закономірності фінансового посередництва. • Ознайомитись із сучасними методами оцінки та прогнозування фінансового ринку. • Набути навичок самостійного аналізу та прийняття рішень. Дисципліна "Фінансове посередництво" дає системне уявлення про сутність і зміст основних законів і категорій одного з найважливіших напрямів фінансових послуг – фінансового посередництва. При вивченні дисципліни "Фінансове посередництво" необхідні знання з дисциплін "Інвестування", "Інвестиційний менеджмент", «Банківські операції», "Фінансовий менеджмент", "Фінанси" та загальноосвітніх дисциплін. ТЕМАТИЧНИЙ ПЛАН ВИВЧЕННЯ ДИСЦИПЛІНИ "ФІНАНСОВЕ ПОСЕРЕДНИЦТВО"

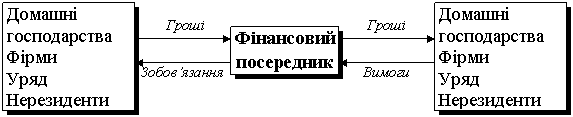

Тема 1. Концептуальні основи діяльності фінансових посередників (Лекційне заняття №1) План: 1.1. Поняття фінансового посередництва 1.2. Функції фінансового посередництва 1.3. Структура фінансового ринку 1.4. Класифікація фінансових посередників Після вивчення теми студент зможе: • пояснити сутність термінів «фінансові послуги», «фінансове посередництво» • перелічити основні задачі фінансового посередництва • описати основні елементи фінансового ринку • назвати типи фінансових посередників У розвиненому суспільстві фінансові послуги мають не менше значення, ніж виробництво. Найбільш динамічно розвивається та частина сфери послуг, яка пов'язана із задоволенням потреб суспільного виробництва: фінансово-кредитне обслуговування, страхові послуги, інформаційне і бухгалтерське обслуговування. Для проведення політики, спрямованої на сприяння розвитку фінансового посередництва, необхідно обґрунтувати роль фінансових посередників у сучасній економіці. Для цього у темі 1 запропоновано вивчення сутності, функцій і класифікації фінансового посередництва в ринковій економіці. Рис. 1. Обґрунтування ролі фінансового посередництва в економічному розвитку Коротко сутність фінансового посередництва можна описати наступним чином. У секторі непрямого фінансування поряд з двома базовими суб'єктами, які умовно можна назвати кредитор-заощадник і позичальник-витратник, з'являється третій економічний суб'єкт, який є самостійним і рівноправним суб'єктом грошового ринку. Подібно до базових суб'єктів він формує власні зобов'язання та вимоги і на цій підставі емітує власні фінансові інструменти, які стають об'єктом торгівлі на грошовому ринку. Вказані суб'єкти називаються фінансовими посередниками, а їх діяльність з акумуляції вільного грошового капіталу та розміщення його серед позичальників-витратників називається фінансовим посередництвом. Загальний вигляд взаємовідносин між базовими суб'єктами грошового ринку та фінансовими посередниками можна показано на рис. 2.

Рис. 2. Загальна схема фінансового посередництва Фінансові посередники відіграють важливу роль у функціонуванні грошового ринку, а через нього – у розвитку ринкової економіки, їх економічне призначення полягає в забезпеченні базовим суб'єктам грошового ринку максимально сприятливих умов для їх успішного функціонування. Тобто функціонально фінансові посередники спрямовані не всередину фінансової сфери, не на самих себе, а зовні, на реальну економіку, на підвищення ефективності діяльності її суб'єктів. Звичайно, теоретично можна уявити ситуацію, коли економічні суб'єкти – кредитори і позичальники – будують свої взаємовідносини прямо, не звертаючись до посередників. Проте організація таких відносин була б для них і суспільства набагато дорожчою, уповільненою, високоризикованою і незручною. Конкретні переваги фінансового посередництва виявляються у такому: 1) можливості для кожного окремого кредитора оперативно розмістити вільні кошти в дохідні активи, а для позичальника – оперативно мобілізувати додаткові кошти, необхідні для вирішення виробничих чи споживчих завдань, і так само оперативно повернути їх на висхідні позиції. Для цього кредитору достатньо звернутися до будь-якого посередника і розмістити у нього свої кошти, поклавши їх ніби в загальний котел, а позичальнику достатньо звернутися туди ж і одержати їх у позичку, ніби взявши їх з цього котла. Шукати їм один одного зовсім не потрібно і навіть знати про існування один одного не обов'язково. Потрібний лише широкий розвиток мережі фінансових посередників; 2) скороченні витрат базових суб'єктів грошового ринку на формування вільних коштів, розміщенні їх у дохідні активи та запозиченні додаткових коштів. Це зумовлюється такими чинниками: кредитору і позичальнику не потрібно багато часу та зусиль витрачати на пошуки один одного (на рекламу, створення інформаційних систем тощо); не потрібно здійснювати складні оціночно-аналітичні заходи щодо потенціального клієнта, щоб визначити його надійність, платоспроможність. Цей клопіт і витрати бере на себе фінансовий посередник; не потрібно мати справу з великою кількістю дрібних кредиторів чи позичальників, на підтримання контактів з якими потрібні значні кошти, їх консолідованим представником на ринку є посередник, підтримання контактів з яким обійдеться значно дешевше. Для забезпечення своєї діяльності фінансові посередники також витрачають значні кошти, і утримання цих посередників обходиться суспільству недешево. Проте завдяки великим обсягам виконуваних операцій, їх оптовому характеру, собівартість кожної окремої операції коштуватиме посередникам та суспільству значно дешевше, ніж якби вона виконувалась безпосередньо кредиторами та позичальниками; 3) послабленні фінансових ризиків для базових суб'єктів грошового ринку, оскільки значна частина їх перекладається на посередників. Це стає можливим завдяки широкій диверсифікації посередницької діяльності, створенню спеціальних систем страхування та захисту від фінансових ризиків; 4) збільшенні дохідності позичкових капіталів, особливо зосереджених у дрібних власників, завдяки зменшенню фінансових ризиків, скороченню витрат на здійснення фінансових операцій та відкриттю доступу до великого, високодохідного бізнесу. Це зумовлено тим, що посередники мають можливість сконцентрувати значну кількість невеликих заощаджень і спрямувати їх на фінансування великих, високодохідних операцій та проектів;

5) можливості урізноманітнити відносини між кредиторами і позичальниками наданням додаткових послуг, які беруть на себе посередники. Це, зокрема, страхування кредитора від різних ризиків, задоволення потреб у пенсійному забезпеченні, забезпеченні житлом, набутті права власності й управління певними об'єктами тощо. Фінансові посередники спеціалізуються на наданні таких послуг, у зв'язку з чим формується широке коло їх окремих видів: депозитних інституцій, страхових компаній, пенсійних фондів, інвестиційних і фінансових компаній, взаємних фондів тощо. У кожній країні цей перелік може бути різним, причому чим більше в країні розвинутий грошовий ринок, тим більшим буде ряд різноманітних фінансових посередників. Оскільки базові суб'єкти грошового ринку переважно є суб'єктами реального сектора економіки (ділові підприємства та домашні господарства), то, створюючи для їх функціонування сприятливі умови, фінансові посередники позитивно впливають на кругооборот капіталу в процесі розширеного відтворення, розвиток виробництва, торгівлі, інших сфер економіки. Особливо важлива їх роль у переміщенні грошових заощаджень домашніх господарств в оборот ділових підприємств. Це зумовлено тим, що ці заощадження є найбільшим джерелом інвестицій в економіку, проте вони перебувають у величезної кількості власників, індивідуальні розміри їх невеликі, отже перерозподілити їх без посередників було б технічно неможливо. Структура фінансового ринку

Сучасний фінансовий ринок є складним утворенням з надзвичайно багатою структурою. Як правило, вживаючи термін «фінансовий ринок» мають на увазі цілісну систему окремих ринків, на яких урівноважується попит на фінансові ресурси і їх пропозиція. Оскільки саме фінансові ресурси є тим «товаром», який обертається на фінансових ринках, в економічній літературі як синонім словосполучення «фінансовий ринок» іноді використовується термін «ринок фінансових ресурсів».

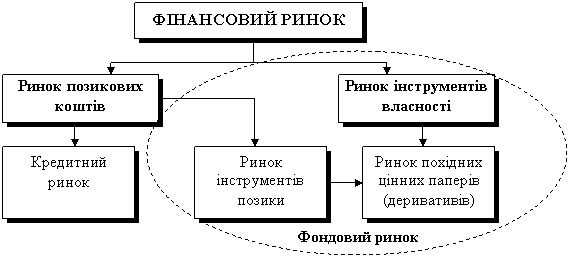

Втім, таке визначення є недостатньо повним, оскільки фінансовий ринко – це також сфера надання фінансових послуг. Сфера надання фінансових послуг може розглядатися як сукупність усіх фірм, що надають фінансові послуги. Або сфера надання фінансових послуг – об'єднання таких традиційних і сегментованих галузей промисловості, як банківська діяльність, цінні папери, страхування, нерухомість, кредит, фінанси. Крім того, у США сфера надання фінансових послуг включає нефінансові корпорації типу «General Motors», «Ford Motor Company», «Sears», «AT and T», «J.C. Penney», які зайняті у виробництві та наданні фінансових послуг. Отже, структуру фінансового ринку можна уявити як інтегроване утворення, основними складовими якого є ринок позикових коштів та ринок інструментів власності. Для зображення структури фінансового ринку зручно скористатися схемою, наведеною на рис. 3.

Рис. 3. Структура фінансового ринку Фінансові посередники, як правило, опосередковують пропозицію фінансових ресурсів з боку первинних донорів (або інвесторів) та пропозицію фінансових активів, здебільшого виражених у формі цінних паперів, з боку реципієнтів (емітентів цінних паперів).

Яким чином співвідносяться основні складові фінансового ринку (ринок позикових коштів та ринок інструментів власності) з ринком цінних паперів? Для відповіді дамо коротку характеристику складовим фінансового ринку.

За допомогою цього механізму здійснюється накопичення, рух, розподіл і перерозподіл позикового капіталу між окремими суб'єктами, сферами економіки, територіями. Водночас ринок позикових коштів – це синтез ринків різноманітних платіжних засобів. При цьому залучення коштів у рамках ринку позикових коштів можливе: • шляхом укладання кредитної угоди (наприклад, між підприємством і кредитним інститутом); • через випуск та розміщення боргових інструментів (такі операції, як правило, опосередковуються інвестиційними та аналогічними організаціями, які є професійними учасниками фондового ринку). Відповідно, ринок позикових коштів поділяється на кредитний ринок (у складі якого виділяють ринок прямих кредитів і міжбанківський ринок) та ринок інструментів позики. Та частина ринку позикових коштів, у рамках якої руху фінансових ресурсів відповідає зустрічний рух інструментів позики, входить до складу ринку цінних паперів.

Основним інструментом, за допомогою якого здійснюється таке залучення коштів, є акції. Можна стверджувати, що ринок інструментів власності практично цілком агрегований у ринко цінних паперів. Таким чином, фондовий ринок об'єднує частину ринку позикових коштів (а саме – ринок інструментів позики) та практично цілком ринок інструментів власності. Слід відзначити, що межа між ринком інструментів позики та ринком інструментів власності є досить умовною. Як видно з визначень кожного з наведених сегментів фондового ринку, критерієм відмінності між ними є базові характеристики інструментів, що обертаються на відповідних ринках, які визначають умови залучення коштів інвесторів та виплати винагороди на їх користь. Проте в певних видів цінних паперів окремі зі згаданих характеристик можуть відповідати характеристикам боргових цінних паперів, а інші – пайових. Такі інструменти зазвичай іменують гібридними. Розвиток економіки в останні десятиліття супроводжується якісними змінами структури фінансового ринку, його ускладненням. Наповненням новими інструментами, інститутами та послугами. Зокрема, дедалі більшого значення набуває така його складова як ринок похідних цінних паперів або деривативів, яка є третім суттєвим елементом ринку цінних паперів. Поданий на рис. 3 схематичний зріз фінансового ринку характеризує його агреговану структуру. Кожна зі складових може бути сегментована по окремих сегментах. Наприклад, той самий ринок інструментів позики може бути поділений на ринок державних та ринок корпоративних боргових паперів, у свою чергу ринок державних цінних паперів – на ринок загальнодержавних і муніципальних паперів тощо. Крім наведеної вище сегментації ринку цінних паперів, що здійснена за категоріями фінансових інструментів, які на ньому обертаються, важливим з погляду його характеристики як елемента фінансової середи є поділ цього ринку на первинний і вторинний, організований та неорганізований, а також за іншими ознаками (строками випуску фондових інструментів, категоріями емітентів, територіальним поширенням тощо). Рис. 4. Класифікація фінансових посередників за функціональною ознакою 5. За типом винагороди – фінансові посередники, що одержують дохід у вигляді різниці відсотків на вхідні й вихідні фінансові потоки (або різниці курсів цінних паперів, валют тощо), та фінансові посередники, які працюють за фіксовану винагороду (наприклад, у вигляді комісійних). 6. За типом спілкування з клієнтами – фінансові посередники, що взаємодіють безпосередньо особисто з клієнтом (так би мовити, в режимі «оффлайн»), та фінансові посередники, які спілкуються з клієнтурою за допомогою електронних засобів зв'язку (Інтернет, мобільний і телебанкінг, Інтернет-трейдинг, онлайн-брокери, он лайн-консультанти тощо).

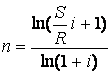

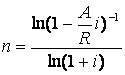

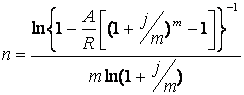

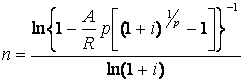

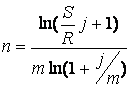

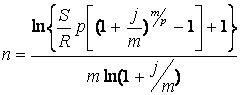

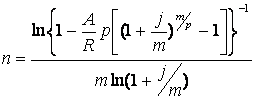

Таблиця 1. Вихідні параметри | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| S | A | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| p =1 | m =1 |

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| m >1 |

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| p >1 | m =1 |

|

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| m = p |

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| m ≠ p |

|

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

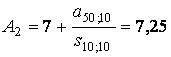

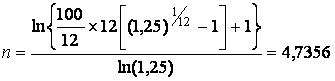

| Який необхідний строк для накоплення 100 млн. грн., за умови, що щомісяця вноситься по 1 млн. грн., а на накопичення нараховуються відсотки за ставкою 25% річних? Маємо р = 12, і = 25%. Отже:

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

В аналізі виробничих фінансових проектів іноді зустрічаються ренти, члени яких сплачуються з інтервалами, що перевищують рік. Визначимо нарощену суму і сучасну вартість таких рент.

Нехай r – часовий інтервал між двома членами ренти, відсотки нараховуються раз на рік. В цьому випадку сучасна вартість першого платежу складе на початок ренти величину Tvr, другого – Tv2r, останнього – Tvп, де Т – величина члена ренти, п – строк ренти, кратний r. Послідовність дисконтованих платежів представляє собою геометричну прогресію з першим членом Tvr, знаменником vr і кількістю членів п/р. Сума членів такої прогресії за умови, що Т = 1, дорівнює:

| (2.9) |

|

Звісно, вказане у формулі співвідношення коефіцієнтів приведення і нарощення можна використовувати у випадках, коли r – ціла кількість років.

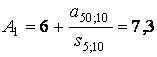

Порівнюються два варіанти будівництва деякого об'єкта. Перший потребує разових вкладень у сумі 6 млн. грн. і капітального ремонту вартістю 0,8 млн. грн. кожні 5 років. Для другого витрати на створення рівні 7 млн. грн., на капітальний ремонт – 0,4 млн. грн. кожні 10 років. Часовий горизонт, що враховується у розрахунку, – 50 років.

Капіталізована сума витрат за умови, що і = 10%, оцінюється для кожного варіанта у наступних розмірах:

млн. грн., млн. грн.,

млн. грн..

Таким чином, у фінансовому відношенні варіанти виявляються рівноцінними при прийнятому рівні відсоткової ставки. Чим ставка вища, тим менше впливають на результат витрати на ремонт. Так, якщо порівняння проводиться за ставкою 20%, то одержимо А1 = 6,39; А2 = 7,05. млн. грн..

Таким чином, у фінансовому відношенні варіанти виявляються рівноцінними при прийнятому рівні відсоткової ставки. Чим ставка вища, тим менше впливають на результат витрати на ремонт. Так, якщо порівняння проводиться за ставкою 20%, то одержимо А1 = 6,39; А2 = 7,05.

|

Криві доходності інвестицій

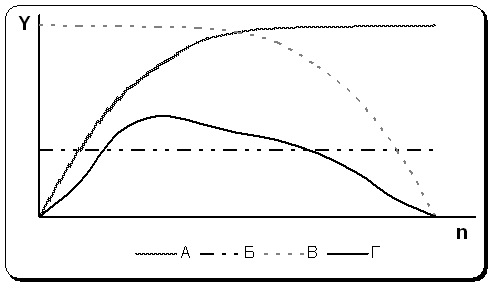

Як ми вже зазначали, відсоткова ставка є вимірником доходності фінансової операції. Її значення залежить від багатьох факторів. Для практика важливо уявити собі закономірність зміни величини доходності (або відсоткових ставок, що використовуються в однорідних за складом операціях), в залежності від деяких фундаментальних факторів. Імовірно, найбільш важливим з них є ризик неповернення вкладених коштів. Очевидно також, що подібного роду ризик суттєво залежить від строку позики. Так, при інших рівних умовах позика на 5 років більш ризикована, ніж, скажімо, на 2 роки. Компенсувати ризик власникові коштів може підвищення очікуваної доходності, договірної відсоткової ставки. Таким чином, залежність «доходність-ризик» приблизьмо можна охарактеризувати за допомогою залежності «доходність-строк», одержати яку для практичних цілей суттєво простіше.

Таку залежність, представлену у вигляді графіку, називають кривою доходності інвестицій (yield curve). На графіці по вертикалі відкладають доходність (Y), по горизонталі – строк (n). Якщо графік охоплює широкий діапазон строків (як короткострокові, так і довгострокові операції), що теж практикується, то для виміру строку застосовують логарифмічну шкалу.

Рис. 5. Приклади кривої доходності інвестицій

Криві доходності звичайно будують окремо для коротко-, середньо- та довгострокових операцій і однорідних фінансових інструментів. Значення доходності, що спостерігаються, звичайно знаходяться близько кривої або безпосередньо на ній. Конкретна крива доходності відповідає реальній ситуації, що склалася на фінансовому ринку, і характерна для короткого часового періоду. Зміна ситуації змінює форму кривої та її положення на графіку. У ряді західних періодичних фінансових видань регулярно наводяться такі криві.

Для нормальних економічних умов крива доходності інвестицій має форму кривої А: доходність тут зростає по мірі збільшення строку. Причому кожна наступна одиниця приросту строку дає все менше збільшення доходності. Таку криву називають позитивною, або нормальною кривою доходності. Нормальна форма кривої спостерігається в умовах, коли інвестори в своїй масі враховують такі фактори, як зростання невизначеності фінансових результатів (ризику) при збільшенні строку.

Крива доходності, близька до горизонтальної прямої (лінія Б), вказує на те, що інвестори не приймають до уваги або в малому ступені враховують ризик, пов'язаний зі строком.

Іноді зустрічаються «негативні» (В) і «згорблені» (Г) криві доходності інвестицій. Перша з названих кривих відповідає зменшенню доходності фінансового інструмента по мірі зростання строку (висока нестабільність ринку, очікування підвищення відсоткових ставок), друга – падінню доходності після деякого її зростання.

Існують декілька конкуруючих або, скоріше, доповнюючи теорій, що пояснюють закономірності «поведінки» кривих доходності. Зупинимося на двох з них: теорії ліквідності і теорії очікувань. Згідно з першою, зміни доходності пов'язуються зі збільшенням ризику ліквідності інвестицій у відносно короткі строки. Друга зі згаданих теорій стверджує, що форма кривої може розглядатись як узагальнена характеристика очікувань інвесторів, точніше, їх поведінки в поточний момент у зв'язку з очікуваннями змін відсоткових ставок у майбутньому. Однак інтерпретація форми кривої в цьому плані неоднозначна, та й не може бути іншою, оскільки доводиться приймати до уваги по крайній мірі дію двох факторів: ризик і очікування зміни ставок. Наприклад, позитивна крива може інтерпретуватись як вказівка на те, що інвестори очікують зростання ставок у майбутньому. Іноді ця ж форма кривої вважається симптомом відносної стабільності фінансового ринку.

Криві доходності одержали широке розповсюдження як інструмент аналізу, що допомагає при вирішення низки фінансових проблем, а саме, при порівнянні доходності декількох фінансових інструментів, коригуванні портфелю активів тощо.

| Четыркин Е.М. Финансовая математика: Ученик. – 4-е изд. – М.: Дело, 2004. – 400 с. (Главы 4-5, с. 66-126) | |

| Шарп Х.Ф., Александер Г. Дж., Бейли Дж.В. Инвестиции. – М.: Инфра-М, 1997. (Главы 5, 13) | |

| Тренев Н.Н. Управление финансами. – М.: Финансы и статистика, 1999. – 495 с. | |

| Cartledge P. Financial arithmetic. А practioners guide. Euromoney Books, 1993 |

Рис. 6. Основні види операцій та послуг сучасного комерційного банку

Підсумовуючи викладене вища, можна стверджувати, що зміст діяльності будь-якого комерційного банку – це подвійний обмін фінансовими зобов'язаннями у вигляді різноманітних фінансових інструментів: депозитів, внесків, цінних паперів, кредитних угод тощо.

Таблиця 2.

Рис. 8 Динаміка зміни ставки відсотку по валютних депозитах і суми вкладень населення в інвалюті: графік з двома осями Y

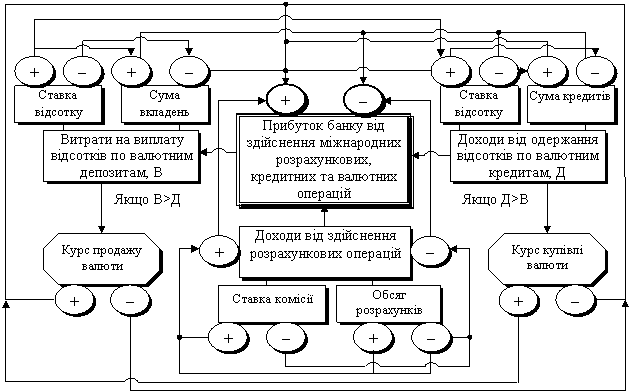

До необхідної та бажаної інформації, якою має володіти керівництво банку, відносяться:

• рівняння та коефіцієнт кореляції між ставкою відсотку по валютним депозитам та сумою вкладів у іноземній валюті,

• рівняння та коефіцієнт кореляції між ставкою відсотку по валютним кредитам та сумою виданих кредитів у іноземній валюті,

• рівняння та коефіцієнт кореляції між ставкою комісійного відсотку за здійснення міжнародних розрахункових операцій та обсягом цих операцій,

• рівняння та коефіцієнт кореляції між курсами купівлі-продажу основних іноземних валют та прибутками банку від здійснення міжнародних розрахункових і валютних операцій,

• рекомендації Національного банку щодо відсоткової ставки по кредитах і депозитах,

• “валютний коридор”, встановлений Національним банком у даному періоді,

• дані маркетингового відділу щодо попиту на послуги банку у попередні періоди та прогнозні дані на наступний період,

• дані маркетингового відділу щодо загальної ситуації на ринку банківських послуг та щодо обсягів і вартості здійснення таких послуг конкуруючими банківськими структурами,

x проекти доходів та витрат, пов'язаних із міжнародними лізинговими, факторинговими та форфейтинговими операціями, та із участю, здійсненням чи одержанням іноземних інвестицій, тощо.

Володіючи вказаними вище даними, керівництво банку може планувати та прогнозувати прибутки від здійснення міжнародних розрахункових та валютних операцій на наступні періоди, а також встановлювати, у межах рекомендованих НБУ, відсоткові ставки на валютні кредити і депозити та курси іноземних валют, їх оптимальне співвідношення, задля оптимізації ефективності своєї діяльності у цьому напрямку, тобто задля одержання максимального прибутку при мінімальних витратах і підвищення попиту на свої послуги у цій сфері.

Тобто виникає наступна ситуація: коли обидві ставки більш низькі, банк видає більшу кількість кредитів, але в нього не вистачає валютних коштів для їх фінансування, оскільки сума валютних вкладень занизька. І навпаки, коли обидві ставки знаходяться на більш високому рівні, до банку надходить велика кількість валютних коштів, але вони перевищують потребу, оскільки банк видає меншу кількість кредитів. Отже, завжди банк має або надлишок коштів у іноземній валюті, або їх нестачу. Ситуація виправляється дуже легко шляхом купівлі або продажу необхідної кількості валюти. Таким чином, існує ще один важливий фактор впливу – валютний курс. Вплив усіх факторів на результат (прибуток) банку від здійснення валютно-кредитних і розрахункових операцій ілюструє рис.9.

Володіючи інформацією щодо кореляції вказаних факторів, керівництво банку може планувати та прогнозувати прибутки від здійснення міжнародних розрахункових та валютних операцій на наступні періоди, а також встановлювати, у межах рекомендованих НБУ, відсоткові ставки на валютні кредити і депозити та курси іноземних валют, їх оптимальне співвідношення, задля оптимізації ефективності своєї діяльності у цьому напрямку, тобто задля одержання максимального прибутку при мінімальних витратах і підвищення попиту на свої послуги у цій сфері.

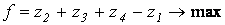

Тепер, для того, щоб спрогнозувати прибутки банку від здійснення міжнародних валютних, кредитних та розрахункових операцій і встановити оптимальний порядок їх проведення (тобто визначити оптимальний рівень та співвідношення відсоткових та комісійних ставок, а також курсу валюти), необхідно скласти економіко-математичну модель на базі схеми, наведеної на рис.9.

Рис.9. Фактори прибутку від здійснення міжнародних розрахункових, кредитних та валютних операцій

| (3.1) |  ,

де ,

де  – загальний прибуток банку від здійснення міжнародних розрахункових, валютних та кредитних операцій; – загальний прибуток банку від здійснення міжнародних розрахункових, валютних та кредитних операцій;

– місячна сума витрат банку на виплату відсотків за валютними депозитами; – місячна сума витрат банку на виплату відсотків за валютними депозитами;

– місячна сума доходів банку від одержання відсотків за валютними кредитами; – місячна сума доходів банку від одержання відсотків за валютними кредитами;

– місячна сума доходів банку від одержання комісійного відсотку за проведення міжнародних розрахунків; – місячна сума доходів банку від одержання комісійного відсотку за проведення міжнародних розрахунків;

– місячна сума інших доходів та витрат банку за зовнішньоекономічними та валютними операціями. – місячна сума інших доходів та витрат банку за зовнішньоекономічними та валютними операціями.

|

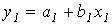

| (3.2) |  ,

де у1 – місячна сума валютних вкладень, ,

де у1 – місячна сума валютних вкладень,

|

| (3.3) |  ,

де х1 – середньомісячна ставка відсотку за валютними депозитами (має знаходитися у межах від m1 до n1) ,

де х1 – середньомісячна ставка відсотку за валютними депозитами (має знаходитися у межах від m1 до n1)

|

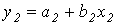

| (3.4) |  ,

де у2 – місячна сума валютних позик, ,

де у2 – місячна сума валютних позик,

|

| (3.5) |

,

де х2 – середньомісячна ставка відсотку за валютними кредитами (знаходиться у межах від m2 до n2). ,

де х2 – середньомісячна ставка відсотку за валютними кредитами (знаходиться у межах від m2 до n2).

|

| (3.6) |  ,

де у3 – місячна сума міжнародних розрахунків ,

де у3 – місячна сума міжнародних розрахунків

|

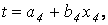

| (3.7) |  ,

де х3 – середньомісячна комісійна ставка за проведення міжнародних розрахункових операцій (знаходиться у межах від m3 до n3) ,

де х3 – середньомісячна комісійна ставка за проведення міжнародних розрахункових операцій (знаходиться у межах від m3 до n3)

|

| (3.8) |  ,

де t – загальний прибуток банку від здійснення міжнародних розрахункових, валютних та кредитних операцій, розрахований на основі рівняння залежності від зміни валютного курсу. ,

де t – загальний прибуток банку від здійснення міжнародних розрахункових, валютних та кредитних операцій, розрахований на основі рівняння залежності від зміни валютного курсу.

|

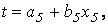

| (3.9) |  при при

при при  ,

де х4 – курс купівлі іноземної валюти (знаходиться у межах від m4 до n4 гривень за 1 долар США); х5 – курс продажу іноземної валюти (знаходиться у межах від m5 до n5 гривень за 1 долар США); ai, bi – параметри і-того рівняння кореляції, розраховані дослідним шляхом; mi, ni – мінімальна та максимальна межа коридору, рекомендованого НБУ по даній позиції. ,

де х4 – курс купівлі іноземної валюти (знаходиться у межах від m4 до n4 гривень за 1 долар США); х5 – курс продажу іноземної валюти (знаходиться у межах від m5 до n5 гривень за 1 долар США); ai, bi – параметри і-того рівняння кореляції, розраховані дослідним шляхом; mi, ni – мінімальна та максимальна межа коридору, рекомендованого НБУ по даній позиції.

|

Фундаментальною проблемою для банківської сфери є потенційне протиріччя між намаганням фінансових установ з метою залучення клієнтури сплачувати більш високі відсотки і зниженням їх надійності, до якого подібні дії можуть призвести. Одним із засобів рішення даної проблеми є впровадження оптимізаційної моделі, що врахує явні і приховані зв'язки між показниками.

| Конюховский П.В. Микроэкономическое моделирование банковской деятельности. – СПб.: Питер, 2001. – 224 с. (Глава 2) | |

| Зимовець В.В., Зубик С.П., Фінансове посередництво: Навч. посіб. – К.: КНЕУ, 2004. – 288 с. (Розділ 2, §2.6) | |

| Ходаківська В.П., Данілов О.Д. Ринок фінансових послуг: Навчальний посібник. – Ірпінь: Академія ДПС України, 2001. – 501 с. (Тема 4, §4.4) | |

| Савлук М.І., Мороз А.М., Пуховкіна М.Ф. Гроші та кредит: Підруч. – 3.вид., перероб. і доп. – К.: КНЕУ, 2002. – 598с. (Розділ 10, §10.2-10.3) | |

| Рогальська Н.Г. Моделі оптимізації фінансової діяльності великих економічних систем з використанням кореляційного аналізу // Автоматика. Автоматизация. Электротехнические комплексы и системы. – 2005. – №2(16). – С. 183-190. |

План

4.1. Поняття інвестиційного ринку і характеристика його видів

4.2. Учасники інвестиційного ринку та їх функції

4.3. Управління діяльністю інститутів спільного інвестування

4.4. Оперативне управління портфелем фінансових інвестицій

Після вивчення теми студент зможе:

• дати визначення терміну «інвестиційний ринок» і охарактеризувати його види

• класифікувати учасників інвестиційного ринку за функціональними особливостями

• пояснити основи діяльності інститутів спільного інвестування

• базуючись на зарубіжному досвіді, визначити перспективи розвитку інституту інвестиційного посередництва в Україні

Небанківські фінансово-кредитні установи теж є фінансовими посередниками грошового ринку, які здійснюють акумуляцію заощаджень і розміщення їх у дохідні активи: у цінні папери та кредити (переважно довгострокові). У своїй діяльності вони мають багато спільного з банками, тому деякі теоретичні положення і практичні моделі, засвоєні під час попередньої лекції, будуть актуальними і при розгляді даної теми.

У розвинутих країнах інвестиційні фонди є могутніми фінансовими структурами. Розвиток їх безпосередньо пов'язаний з розвитком середнього класу в країні, зі зростанням його заощаджень та інвестиційних уподобань. Якраз через вказані фонди цей клас може зручно і вигідно реалізувати свої інвестиційні можливості. В Україні подібні фонди не відіграють відчутної ролі на грошовому ринку. Для їх розвитку ще немає достатніх передумов, тому при вивченні даної теми ми будемо спиратись переважно на зарубіжний досвід, з огляду на можливість його застосування в Україні.

Рис. 10. Систематизація інвестиційних ринків за основними ознаками

Рис. 11. Склад основних груп учасників інвестиційного ринку

Інвестиційні посередники складають доволі численну групу основних учасників інвестиційного ринку, що забезпечує посередницький зв'язок між покупцями і продавцями інвестиційних послуг. Певна частина інвестиційних посередників сама може виступати на інвестиційному ринку в ролі покупця або продавця.

роки

роки