Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Денежный рынок. Денежно-кредитная система и политикаСтр 1 из 11Следующая ⇒

Рис. 5.1. Неоклассическая модель равновесия на денежном рынке На рис. 5.1 изображена зависимость спроса на деньги (M D) от уровня цен (Р). Чем выше уровень цен, тем больший спрос предъявляется на деньги. Наклон кривой спроса на деньги (угол у) зависит от уровня реального дохода (Y): так, при росте дохода кривая спроса на деньги становится более эластичной по уровню цен и кривая M D будет занимать более пологое положение. Кривая предложения денег (M s) изображена вертикальной линией, поскольку величина M s не зависит от уровня цен. В неоклассической модели рынок находится в состоянии равновесия, когда денежный спрос равен денежному предложению в точке пересечения кривых спроса и предложения денег, когда цены находятся на уровне Р {. Если же общий уровень цен уменьшится до величины Р 2, то возникнет избыточное предложение денег, равное Мs — M sv В данном случае деньги начнут обесцениваться и произойдет повышение цен, приближающее их к уровню Р у Таким образом, на данном рынке происходит автоматическое поддержание равновесия. Иного взгляда в объяснении спроса на деньги придерживаются сторонники кейнсианской теории. Дж.М. Кейнс исходил из того, что деньги — один из видов богатства в структуре портфеля активов хозяйствующих субъектов. Теория спроса на деньги Кейнса получила название теории предпочтения ликвидности. Согласно данной теории часть портфеля активов, которую хозяйствующие субъекты желают иметь в виде денег, зависит от их оценки свойства ликвидности. Согласно Кейнсу, существует два компонента спроса на деньги: трансакционный спрос на деньги для сделок (М т) и спекулятивный спрос на деньги со стороны активов (М 02):

где М т — трансакционный спрос на деньги. В этом вопросе кейнсианцы согласны с монетаристами — деньги необходимы для того, чтобы осуществлять сделки. И величина этого компонента спроса на деньги зависит от размера дохода, что также совпадает с представлениями оппонентов; М т — спекулятивный спрос на деньги, связан с желанием избежать проблем капитала, вызванных хранением его в виде ценных бумаг в периоды снижения их курсовой стоимости. Особое внимание в кейнсианской теории уделяется ставке процента, определяющей сумму процента, которую заемщик платит кредитору в обмен на использование заемных денег в течение определенного периода. Дж.М. Кейнс считал, что в условиях неопределенности и риска спрос на деньги в значительной степени зависит от уровня процента по альтернативным активам. Если норма процента низка, то нет смысла обменивать наличные деньги на такие активы. В противоположном случае, если норма процента высока, хозяйствующие субъекты начинают избавляться от наличных денег, обменивая их на эти альтернативные активы.

Таким образом, кейнсианская агрегатная модель денежного рынка соединяет функции спроса на трансакционные и спекулятивные запасы денежных средств, а также учитывает мотив предосторожности. Эту модель можно представить графически на рис. 5.2.

Рис. 5.2. Кейнсианская модель спроса на деньги На рис. 5.2, а изображен трансакционный спрос на деньги, который не зависит от уровня процентной ставки (г), поэтому кривая спроса имеет вид вертикальной линии. На рис. 5.2, 6 изображен спекулятивный спрос на деньги, который зависит от размера процентной ставки по облигациям. Причем данная зависимость обратно пропорциональна: чем выше ставка процента, тем выгоднее держать свои активы в форме облигаций, а не наличных денег. Иными словами, идею равновесия кейнсианцев можно записать следующим образом:

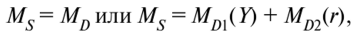

где Y — доход; г — процент по альтернативным активам. На рис. 5.2, в изображен график общего спроса на деньги М D, который получается путем сложения по горизонтали линий М т и М т и называется кривой предпочтения ликвидности. Согласно кейнсианской теории равновесие на денежном рынке может и не достигаться, так как спрос не носит устойчивого и предсказуемого характера: можно предсказать только изменение трансакционного спроса, поскольку он зависит от дохода, но предсказать изменение спекулятивного спроса достаточно сложно. Отсюда вытекает проблема достижения равновесия на денежном рынке у кейнсианцев. В кейнсианской модели равновесие на денежном рынке устанавливается при равенстве величины спроса и величины предложения денег. Графически данная модель изображена на рис. 5.3.

Рис. 5.3. Кейнсианская модель равновесия на денежном рынке

Предложение денег (M s) задано, поэтому кривая предложения денег имеет вид вертикальной линии. Пересечение графиков кривой спроса и предложения денег в точке Е показывает, что равновесие на денежном рынке устанавливается при процентной ставке г Е. При такой процентной ставке спрос на деньги равен их предложению. Если процентная ставка будет выше равновесной на уровне г {, то на рынке будет наблюдаться избыток предложения денег. Это вызовет желание избавления от наличности и покупки облигаций, что приведет к повышению их цены и понижению доходности. Уровень процентных ставок по облигациям начнет снижаться, и этот процесс будет продолжаться до тех пор, пока вновь не установится равновесная процентная ставка г Е. В случае если процентная ставка будет ниже равновесной на уровне г 2, на рынке будет наблюдаться избыток спроса на деньги. Экономические агенты начнут продавать облигации, увеличивая наличность на руках. В результате цена облигаций будет снижаться, а их доходность, соответственно, расти. Этот процесс будет продолжаться до тех пор, пока процентные ставки не достигнут равновесного уровня. По Кейнсу, экономические агенты своими действиями, имея возможности портфельного выбора (между наличностью и облигациями), будут поддерживать процентную ставку на равновесном уровне. Сущность кредита Кредит (в переводе с лат. «ссуда», «долг») – категория историческая. Как и любое общественное отношение, они имеет свою историю, отражающую развитие экономических связей в обществе. Возникнув в период разложения первобытнообщинного строя на основе имущественной дифференциации общины, он достиг наиболее высокого уровня развития при капитализме. В современном обществе кредит является такой же неотъемлемой реальностью, как в целом обмен результатами общественного труда. Кредит – это система экономических отношений, выражающаяся в движении имущества или денежного капитала, предоставляемых в ссуду на условиях возвратности, срочности, материальной обеспеченности и как правило за плату в виде процента. Кредит выражает определенные отношения между участниками воспроизводственного процесса, причем эти отношения имеют вещное выражение в виде объекта передачи от одного субъекта к другому во временное пользование, т.е. с точки зрения экономической теории кредит представляет собой единство экономического отношения и его вещественной стороны. С юридической точки зрения кредит выражает право распоряжения или право требования. Ресурсами, полученными во временное пользование, заемщик распоряжается в соответствии с характером возникающих потребностей, а кредитор требует рационального использования ресурсов и возврата ссуды в установленные сроки. Права распоряжаться или требовать определяются собственностью на предоставленные ресурсы. Необходимость кредита обусловлена закономерностями кругооборота капитала в процессе воспроизводства: на одних участках появляются временно свободные средства, которые выступают как источник кредита, на других возникают потребность в них. Важнейшими источниками кредита выступают:

К числу основных свойств кредита относится его возвратность. Временный характер высвобождения стоимости, ее передача кредитором заемщику для удовлетворения временных потребностей последнего логические предполагает временный характер использования полученных средств и их возврата по истечении определенного срока. С экономической точки зрения возврат стоимости свидетельствует о том, что ее потребительская стоимость реализована, использована как средство поддержания непрерывности воспроизводственного процесса и получения прибыли. Возвратность ссуженной стоимости является объективным процессом, ее нельзя отменить волею одного из субъектов, не изменив при этом природы экономической сделки.

Не менее важной чертой кредита является платность, т.е. уплата ссудного процента за право временного пользования ссудой. Ссудный процент – это часть прибыли, которую предприниматель выплачивает собственнику ссудного капитала. Довольно подробно эта категория выяснялась в курсе «Микроэкономика», поэтому здесь мы только вспомним основные моменты. Ссудный процент можно определить и как выражение эквивалента потребительной стоимости кредита, гарантирующего движение ссудного фонда на расширенной основе. Выгодность ссуд выражается в норме процента, которая представляет собой отношение суммы процента к величине ссудного капитала. Норма процента является динамичной величиной и зависит прежде всего от соотношения спроса и предложения ссудного капитала, которые, в свою очередь, определяются многими факторами, в частности:

Формы кредита

1) Коммерческий кредит – кредит, предоставляемый одними функционирующими предпринимателями другим в виде продажи товаров с отсрочкой платежа. Он оформляется векселем. Его объект – товарный капитал. Целью является ускорение реализации товаров и заключенной в них прибыли. 2) Банковский кредит предоставляется банками, специальными кредитно-финансовыми учреждениями, функционирующим предпринимателям в виде денежных ссуд. Это основной вид кредита в современных условиях. Объектом банковского кредита служит денежный капитал. Банковский кредит преодолевает границы коммерческого кредита, так как он не ограничен направлением, сроком и суммами кредитных сделок, т.е. он делает кредит более эластичным, расширяет его масштабы, повышает обеспеченность. 3) Потребительский кредит предоставляется потребителям в форме коммерческого кредита (продажа товаров с отсрочкой платежа) и банковского кредита (ссуды на потребительские цели). 4) Сельскохозяйственный кредит предоставляется банками на длительный срок для покрытия крупных капиталовложений в сельскохозяйственное производство, как правило, под обеспечение недвижимостью. 5) Ипотечный кредит – это долгосрочные ссуды под залог недвижимости (земли, производственных и жилых зданий). 6) Государственный кредит – совокупность кредитных отношений, в которых заемщиком или кредитором выступают государство и местные органы власти по отношению к гражданам и юридическим лицам. Традиционная форма этого кредита – выпуск государственных займов, которые изымают от 1/3 (США), до 2/3 (Германия) ресурсов рынка ссудных капиталов для покрытия бюджетного дефицита. Своеобразной разновидностью государственного кредита являются гарантии государства по частным кредитам. 7) Международный кредит – движение ссудного капитала в сфере международных экономических отношений, связанное с предоставлением валютных и товарных ресурсов на условиях возвратности, срочности и платности. В качестве кредиторов и заемщиков выступают банки, предприятия, государства, международные и региональные организации.

Денежная (монетарная) политика – важнейший элемент современной макроэкономической политики. Она представляет собой совокупность государственных мероприятий, регламентирующих деятельность денежно-кредитной системы, показатели денежного обращения и кредита, рынка ссудных капиталов, порядок безналичных расчетов и т.п. с целью регулирования хозяйственной конъюнктуры и достижения ряда общеэкономических целей – укрепления денежной единицы, стабилизации цен, структурной перестройки экономики, стабилизации темпов экономического роста и т.д.

В рамках денежно-кредитной политики государство стремится оказать определенное, заранее рассчитанное воздействие на процесс воспроизводства, используя в качестве передаточного механизма различные факторы денежной сферы. В этой связи процесс регулирования распадается на два этапа. Первый заключается в попытках центрального банка изменять отдельные монетарные факторы, а второй этап связан с передачей воздействия этих изменений на процесс инвестирования капиталов, потребительский спрос, ценообразование и т.п. Это воздействие должно отразиться на величине совокупного общественного продукта, национального дохода и других макроэкономических показателей. Схематично это можно представить следующей цепочкой: денежная масса → норма процента → капитализация → национальный доход. Разработка и реализация денежной политики – важнейшая функция центрального банка. Он обладает реальной возможностью влиять на объем денежного предложения в стране, через него – на уровень производства и занятости, регулируя размеры избыточных резервов коммерческих банков. Основные инструменты, которыми располагает центральный банк, включают: 1) регулирование официальных резервных требований; 2) операции на открытом рынке; 3) манипулирование учетной ставкой процента. Наиболее мощным средством воздействия на предложение денег является изменение центральным банком нормы резервных требований. Величина резервов, т.е. часть банковских активов, которые любой коммерческий банк обязан хранить на счетах центрального банка, во многом определяет его кредитные возможности: банк может выдавать ссуды и расширять тем самым денежное предложение только в том случае, если у него есть свободные резервы, превышающие установленную законом минимальную норму. Увеличивая или уменьшая официальные резервные требования, центральный банк может регулировать кредитную активность банков и тем самым контролировать предложение денег. Операции на открытом рынке – продажа и покупка центральным банком государственных ценных бумаг – основной рабочий инструмент регулирования денежного предложения. При продаже и покупке ценных бумаг центральный банк пытается с помощью предложения выгодных процентов воздействовать на объем ликвидных средств коммерческих банков и тем самым осуществлять управление их кредитной эмиссией. Покупая ценные бумаги на открытом рынке, он увеличивает резервы коммерческих банков и способствует росту денежного предложения. Продажа ценных бумаг центральным банком приводит к обратным последствиям. Третий инструмент денежной политики – это дисконтная политика, или изменение учетного процента. Традиционной функцией центрального банка является предоставление ссуд коммерческим банкам. Ставка процента, по которой выдаются эти ссуды, называется учетной ставкой процента. Изменяя эту ставку, центральный банк может воздействовать на резервы банков, расширяя или сокращая их возможности в предоставлении кредита населению и предприятиям. В зависимости от уровня учетного процента строится система процентных ставок коммерческих банков, происходит удорожание или удешевление кредита вообще и тем самым создаются условия ограничения или расширения денежной массы и обращения. В зависимости от экономической ситуации, которая складывается в тот или иной период в стране, центральный банк проводит политику дешевых или дорогих денег. Политика дешевых денег характерна, как правило, для ситуации экономического спада и высокого уровня безработицы. Ее цель – сделать кредит более дешевым и легкодоступным с тем, чтобы увеличить совокупные расходы, инвестиции, производство и занятость. Какие меры могут обеспечить достижение этой цели? Во-первых, уменьшение учетной ставки процента, что должно побудить коммерческие банки увеличить займы у центрального банка и тем самым увеличить собственные резервы. Во-вторых, центральный банк осуществляет покупку государственных ценных бумаг на открытом рынке, оплачивая их увеличением резервов коммерческих банков. В-третьих, центральный банк уменьшает норму резервных требований, что переводит обязательные резервы в необходимые и увеличивает одновременно мультипликатор денежного предложения. Политика дорогих денег имеет своей целью ограничение денежного предложения с тем, чтобы сократить совокупные расходы и снизить темпы инфляции. Она включает следующие мероприятия: 1) повышение учетной ставки процента, что не стимулирует заимствований коммерческих банков у центрального банка; 2) продажа центральным банком государственных ценных бумаг на открытом рынке; 3) увеличение нормы резервных требований, что сократит избыточные резервы и уменьшит мультипликатор денежного предложения. Помимо общих методов денежно-кредитного регулирования, влияющих на весь денежный рынок в целом, центральные банки используют и селективные методы, предназначенные для регулирования конкретных видов кредита (например, прямое ограничение размеров банковских кредитов на потребительские нужды, под биржевые ценные бумаги, установление пределов ссуд для одного заемщика и т.п.). Денежная политика, также как и фискальная, имеет свои плюсы и минусы. К ее сильным сторонам можно отнести быстроту и гибкость, меньшую по сравнению с фискальной политикой зависимость от политического давления, ее большую консервативность в политическом отношении. Проблемы в реализации денежной политики создаются в основном циклической асимметрией. Ее эффективность может снижаться также в результате противонаправленного изменения скорости обращения денег. ТЕМА 7. Рынок ценных бумаг

На рынке ценных бумаг обращаются средне- и долгосрочные ценные бумаги. Под ценной бумагой понимается документ, удостоверяющий с соблюдением установленной формы и обязательных реквизитов имущественные права, осуществление или передача которых возможны только при его предъявлении. С передачей ценной бумаги переходят все удостоверяемые ею права в совокупности. Ценные бумаги принято называть фиктивным капиталом по той причине, что они являются представителями реального капитала (реальных фондов) и в определенной мере отражают их величину. В России к ценным бумагам относят акции, облигации, депозитный и сберегательный сертификаты, чеки, векселя, различные государственные ценные бумаги, приватизационные чеки (ваучеры), опционы, фьючерсы и другие документы. Виды ценных бумаг В рыночной экономике функционирует множество видов ценных бумаг. Их можно классифицировать по нескольким признакам, например, по их экономической природе. В этом случае выделяются: свидетельства о собственности (акции, чеки, денежные сертификаты); свидетельства о займе (облигации, векселя); контракты на будущие сделки (фьючерсы, опционы). Ценные бумаги с нефиксированным доходом — это акции, ценные бумаги, удостоверяющие владение паем в капитале акционерного общества и дающие право на получение части прибыли в виде дивиденда. Ценные бумаги с фиксированным доходом (их также называют долговыми обязательствами) представлены облигациями, депозитными и сберегательными сертификатами, чеками и векселями. Облигации – долговые обязательства государства, органов местного самоуправления, предприятий, различных фондов и организаций, выпускаемые обычно большими партиями. Они являются свидетельством того, что выпустивший их орган является должником и обязуется выплачивать владельцу облигации в течение определенного времени проценты по ней, а по наступлению срока выплаты — погасить свой долг перед владельцем облигации. Облигация представляет собой долг, а ее держатель является кредитором (но не совладельцем, как акционер). Депозитный сертификат – финансовый документ, выпускаемый кредитными учреждениями. Он является свидетельством этого учреждения о депонировании денежных средств, удостоверяющим право вкладчика на получение депозита. Различаются депозитные сертификаты до востребования и срочные, на которых указан срок изъятия вклада и размер причитающегося процента. Сберегательный сертификат – письменное обязательство о депонировании денежных средств физическим лицом в кредитном учреждении, удостоверяющее право вкладчика на получение вклада и процента по нему. Различают сберегательные сертификаты именные и на предъявителя. Чек – денежный документ установленной формы, содержащий безусловный приказ чекодателя кредитному учреждению о выплате его держателю указанной в чеке суммы. Как правило, плательщиком по чеку выступает банк или другое кредитное учреждение, имеющее такое право. Вексель – необеспеченное обещание выплатить в назначенный срок долг и процент по нему. Этот вид ценных бумаг стоит на последнем месте среди долговых обязательств фирмы. Как и чеки, векселя выпускаются и частными лицами. Государственные ценные бумаги – это долговые обязательства правительства. Они различаются по датам выпуска, срокам погашения, размерам процентной ставки. В определенном смысле это альтернатива денежной эмиссии и, следовательно, инфляции в случае дефицита государственного бюджета. Инвестиции – вложения в реальный капитал (капиталообразующие инвестиции, прямые инвестиции) и в денежный капитал (портфельные инвестиции, вложения в акции, ценные бумаги). Источники инвестиций: · собственные средства инвестора (прибыль, денежные накопления, амортизация основных фондов); · заемные средства (кредиты банков); · средства бюджета и внебюджетных фондов; · привлеченные средства (от продажи акций и других ценных бумаг).

Рис. 5.1. Неоклассическая модель равновесия на денежном рынке На рис. 5.1 изображена зависимость спроса на деньги (M D) от уровня цен (Р). Чем выше уровень цен, тем больший спрос предъявляется на деньги. Наклон кривой спроса на деньги (угол у) зависит от уровня реального дохода (Y): так, при росте дохода кривая спроса на деньги становится более эластичной по уровню цен и кривая M D будет занимать более пологое положение. Кривая предложения денег (M s) изображена вертикальной линией, поскольку величина M s не зависит от уровня цен. В неоклассической модели рынок находится в состоянии равновесия, когда денежный спрос равен денежному предложению в точке пересечения кривых спроса и предложения денег, когда цены находятся на уровне Р {. Если же общий уровень цен уменьшится до величины Р 2, то возникнет избыточное предложение денег, равное Мs — M sv В данном случае деньги начнут обесцениваться и произойдет повышение цен, приближающее их к уровню Р у Таким образом, на данном рынке происходит автоматическое поддержание равновесия. Иного взгляда в объяснении спроса на деньги придерживаются сторонники кейнсианской теории. Дж.М. Кейнс исходил из того, что деньги — один из видов богатства в структуре портфеля активов хозяйствующих субъектов. Теория спроса на деньги Кейнса получила название теории предпочтения ликвидности. Согласно данной теории часть портфеля активов, которую хозяйствующие субъекты желают иметь в виде денег, зависит от их оценки свойства ликвидности. Согласно Кейнсу, существует два компонента спроса на деньги: трансакционный спрос на деньги для сделок (М т) и спекулятивный спрос на деньги со стороны активов (М 02):

где М т — трансакционный спрос на деньги. В этом вопросе кейнсианцы согласны с монетаристами — деньги необходимы для того, чтобы осуществлять сделки. И величина этого компонента спроса на деньги зависит от размера дохода, что также совпадает с представлениями оппонентов; М т — спекулятивный спрос на деньги, связан с желанием избежать проблем капитала, вызванных хранением его в виде ценных бумаг в периоды снижения их курсовой стоимости. Особое внимание в кейнсианской теории уделяется ставке процента, определяющей сумму процента, которую заемщик платит кредитору в обмен на использование заемных денег в течение определенного периода. Дж.М. Кейнс считал, что в условиях неопределенности и риска спрос на деньги в значительной степени зависит от уровня процента по альтернативным активам. Если норма процента низка, то нет смысла обменивать наличные деньги на такие активы. В противоположном случае, если норма процента высока, хозяйствующие субъекты начинают избавляться от наличных денег, обменивая их на эти альтернативные активы. Таким образом, кейнсианская агрегатная модель денежного рынка соединяет функции спроса на трансакционные и спекулятивные запасы денежных средств, а также учитывает мотив предосторожности. Эту модель можно представить графически на рис. 5.2.

Рис. 5.2. Кейнсианская модель спроса на деньги На рис. 5.2, а изображен трансакционный спрос на деньги, который не зависит от уровня процентной ставки (г), поэтому кривая спроса имеет вид вертикальной линии. На рис. 5.2, 6 изображен спекулятивный спрос на деньги, который зависит от размера процентной ставки по облигациям. Причем данная зависимость обратно пропорциональна: чем выше ставка процента, тем выгоднее держать свои активы в форме облигаций, а не наличных денег. Иными словами, идею равновесия кейнсианцев можно записать следующим образом:

где Y — доход; г — процент по альтернативным активам. На рис. 5.2, в изображен график общего спроса на деньги М D, который получается путем сложения по горизонтали линий М т и М т и называется кривой предпочтения ликвидности. Согласно кейнсианской теории равновесие на денежном рынке может и не достигаться, так как спрос не носит устойчивого и предсказуемого характера: можно предсказать только изменение трансакционного спроса, поскольку он зависит от дохода, но предсказать изменение спекулятивного спроса достаточно сложно. Отсюда вытекает проблема достижения равновесия на денежном рынке у кейнсианцев. В кейнсианской модели равновесие на денежном рынке устанавливается при равенстве величины спроса и величины предложения денег. Графически данная модель изображена на рис. 5.3.

Рис. 5.3. Кейнсианская модель равновесия на денежном рынке Предложение денег (M s) задано, поэтому кривая предложения денег имеет вид вертикальной линии. Пересечение графиков кривой спроса и предложения денег в точке Е показывает, что равновесие на денежном рынке устанавливается при процентной ставке г Е. При такой процентной ставке спрос на деньги равен их предложению. Если процентная ставка будет выше равновесной на уровне г {, то на рынке будет наблюдаться избыток предложения денег. Это вызовет желание избавления от наличности и покупки облигаций, что приведет к повышению их цены и понижению доходности. Уровень процентных ставок по облигациям начнет снижаться, и этот процесс будет продолжаться до тех пор, пока вновь не установится равновесная процентная ставка г Е. В случае если процентная ставка будет ниже равновесной на уровне г 2, на рынке будет наблюдаться избыток спроса на деньги. Экономические агенты начнут продавать облигации, увеличивая наличность на руках. В результате цена облигаций будет снижаться, а их доходность, соответственно, расти. Этот процесс будет продолжаться до тех пор, пока процентные ставки не достигнут равновесного уровня. По Кейнсу, экономические агенты своими действиями, имея возможности портфельного выбора (между наличностью и облигациями), будут поддерживать процентную ставку на равновесном уровне. Денежный рынок. Денежно-кредитная система и политика 1. Структура денежной массы и ее измерение 2. Спрос и предложение денег. Равновесие на рынке денег 3. Современная кредитно-банковская система. Создание денег банковской системой 4. Денежно-кредитная политика: сущность, цели, инструменты

|

|||||||||

|

Последнее изменение этой страницы: 2020-10-24; просмотров: 174; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.145.42.94 (0.061 с.) |