Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Макроэкономическое равновесие на товарном и денежном рынке (модель « is - lm »)

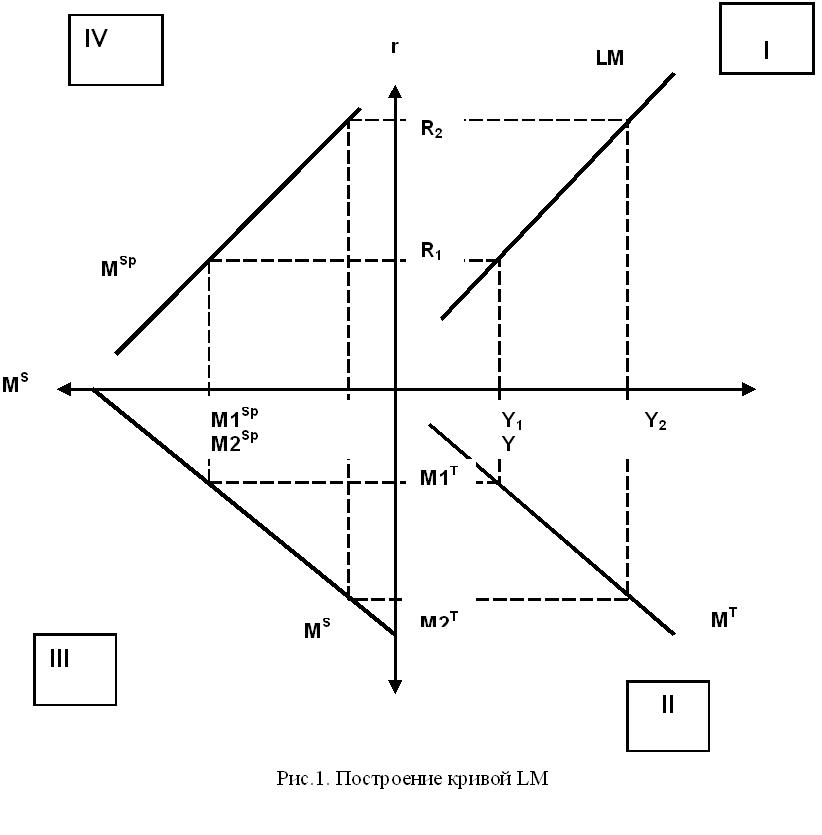

Известные ученые Джон Хикс (Великобритания) и Элвин Хансен (США) разработали на базе кейнсианской теории стандартную равновесную модель рынка. Общее равновесие на реальном и денежном рынке исследуется с помощью аппарата кривых «IS-LM». Кривая IS характеризует равновесие в товарном (реальном) секторе хозяйства и соединяет множество точек, представляющих собой комбинации ставки процента r уровня реального дохода Y, при которых рынок товаров находится в равновесии. Кривая LM характеризует равновесие в денежном секторе экономики и является геометрическим местом множества точек, представляющих различные комбинации ставки процента r и уровня реального дохода Y, при которых денежный рынок находится в равновесии (при заданном количестве денет Ms и неизменных ценах). Алгебраически кривая LM была выведена из уравнений, характеризующих кейнсианскую модель денежною рынка. Уравнение кривой LM записывается как М/Р = L (r, Y), т.е. реальное предложение денег М/Р равно спросу на деньги L, зависящему от уровня процентной ставки и дохода. Графическое выведение кривой LM показано на рис. 1. Анализ начнем со II квадранта. В нем показана положительная зависимость между трансакционным спросом на деньги и спросом на деньги из предосторожности, с одной стороны, и реальным национальным доходом (Y), с другой стороны. Квадрант III показывает, как распределяется общий спрос на деньги:: какая его часть хранится для совершения сделок и из-за мотива предосторожности, а какая - остается на спекулятивные цели. Квадрант IV показывает график спекулятивного спроса на деньги как убывающую функцию ставки процента. Наконец, в квадранте I изображена кривая LM, которая показывает различные сочетания ставки процента r и реального дохода Y, при которых денежный рынок находится в равновесии. Другими словами, в каждой точке кривой LM общий спрос на деньги (L) равняется заданному фиксированному предложению денег (Ms).

Кривая LM, также как и кривая IS, не является графиком функции реального дохода от ставки процента, а показывает только такое изменение реального дохода при изменении ставки процента, которое позволяет поддерживать равновесие на денежном рынке. Кривая LM имеет положительный наклон к горизонтальной оси, что характеризует прямую зависимость между экономическими переменными.

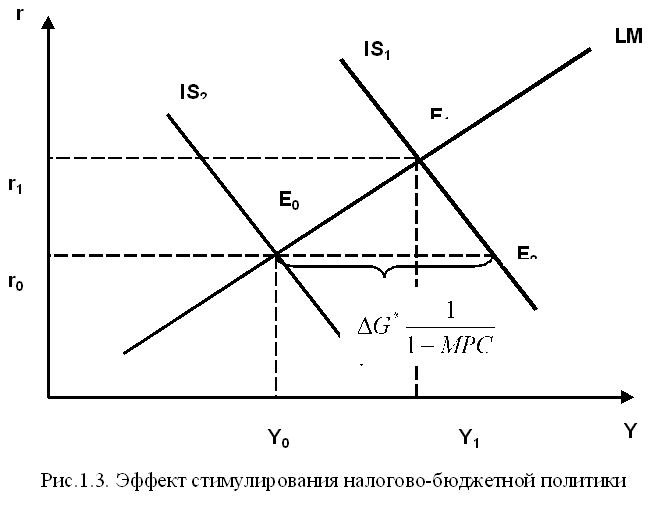

Рассмотрим с помощью модели «IS-LM», как различные варианты макроэкономической политики влияют на изменение равновесного состояния в экономике. Допустим, что правительство проводит стимулирующую налогово-бюджетную политику: увеличивает государственные расходы и снижает налоги. Это приводит к смещению кривой IS вправо, тогда как кривая LM остается неизменной. Такая ситуация показана на рис. 1.3.

Для сохранения равновесия в реальном и денежном секторах требуется более высокая процентная станка и больший уровень реального дохода. Как известно, при росте государственных расходов DG, реальный доход в экономике должен увеличиться на величину DG х 1/1 - МРС, т. е. проявляется мультипликационный эффект. Поэтому первоначально, при той же самой процентной ставке, новое равновесие установится в точке Е2. Однако, в этой точке наблюдается избыточный спрос на деньги, что вызывает повышение процентной ставки. Этот рост процентной ставки продолжается до уровня, соответствующего точке Е1, когда исчезнет избыточный спрос на деньги. Однако точке Е1 соответствует более низкий (по сравнению с точной Е2) уровень реального дохода. Мультипликатор совокупных расходов не может проявиться в данном случае в полную силу из-за эффекта выяснения, который заключается в том, что рост процентной ставки приводит к сокращению частных инвестиций и частного потребления. Как показывает рис. 1.3., несмотря на эффект вытеснения, совокупный спрос растет от уровня Y0 до уровня Y1. Модель «IS-LM» характеризует краткосрочный период, когда цены в экономике фиксированы. Это соответствует горизонтальному (кейнсианскому) отрезку кривой АS. Если кривая АD пересекает кривую АS на этом горизонтальном отрезке, то рост совокупного спроса целиком трансформируйся в рост равновесного объема производства. Допустим теперь, что правительство проводит стимулирующую кредитно-денежную политику: увеличивает денежное предложение или понижает учетную ставку процента. Как это повлияет на изменение равновесия реального и денежного рынков?

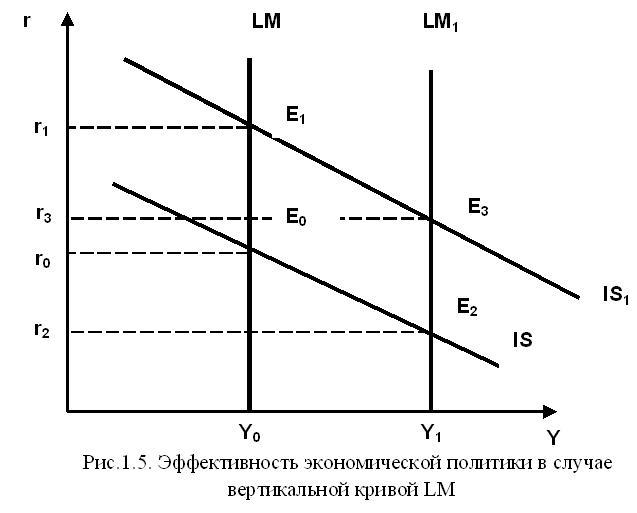

Поскольку величина денежной массы М входит в уравнение кривой LM, то модель «IS-LM» отразит рост М путем смещения вправо кривой LM, при том, что кривая IS останется неизменной. На рис. 1.4 показано, что первоначальное равновесие в экономике устанавливается в точке А при уровне реального дохода Y0. Рост предложения денет при неизменности цен вызывает увеличение реальных запасов денежных средств М/Р и, как утверждается в теории предпочтения ликвидности, приводит к понижению процентной ставки с r0 до уровня r1. Кривая LM смещается вправо в положение LM1, и это ведет к росту реального дохода с Y0 до Y1. Рассмотрим три частных и исключительных случая изменения равновесия в модели «IS-LM». Эти случаи иллюстрируют разные концепции общего макроэкономического равновесия. В первом случае кривая LM проходит вертикально, т. е. спрос на деньги характеризуется абсолютной нечувствительностью к изменению процентной ставки. Спрос на деньги, в таком случае, определяется только трансакционным мотивом. Считается, что данный случай отражает радикальный взгляд монетаристов по поводу того, что уровень реального дохода зависит исключительно от реального предложения денег. На рис. 1.5 видно, что в данном случае стимулирующая кредитно-денежная политика будет очень эффективна: при росте предложения денет кривая сместится вправо, а равновесный уровень реальною дохода возрастете с Y0 до Y1. Если же проводится стимулирующая налогово-бюджетная политика, то она не приведет к росту реального дохода из-за проявления эффекта вытеснения в полной мере (а не частично, как было рассмотрено ранее).

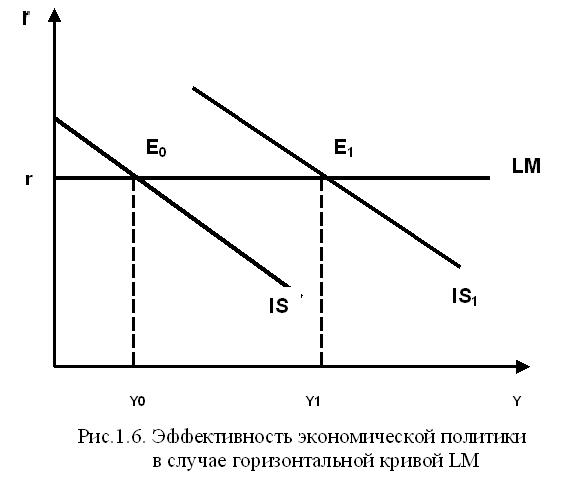

Во втором случае кривая LM проходит горизонтально, т. е. спрос на деньги характеризуется абсолютной эластичностью относительно процентной ставки. В таком случае, увеличение предложения денег не приводит к росту реального дохода. Считается, что подобная ситуация существовала в США в годы Великой Депрессии (1930-е гг.) и именно такое объяснение неэффективности кредитно-денежной политики было предложено Дж.М. Кейнсом. При очень низком значении процентной ставки весь прирост предложения денег поглощается спекулятивным спросом на деньги. Процентная ставка остается неизменной и это приводит к тому, что попытки правительства увеличить реальный доход методами кредитно-денежной политики остаются безуспешными: инвестиции и доход не изменяются. Этот случай назван экономистами «ликвидной ловушкой». Только фискальная политика может вывести экономику из кризиса: эффект вытеснения в этом случае совсем отсутствует, как показано на рис. 1.6.

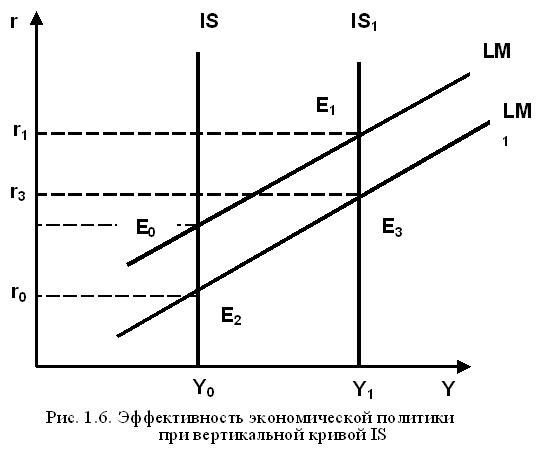

В третьем случае кривая IS проходит вертикально, т.е. мы наблюдаем «инвестиционную ловушку». Это может произойти только в том случае, когда потребление и инвестиции не реагируют на изменение процентной ставки, т.е. их эластичность по отношению к процентной ставке равна нулю. При этом допустим, что кривая LM имеет обычный вид восходящей кривой. На рис. 1.7 показано, что в таком случае налогово-бюджетная политика будет исключительно эффективна. Эффект вытеснения отсутствует, гак же, как в предыдущем случае, а мультипликатор совокупных расходов действует в полную силу. При увеличении государственных расходов и снижении налогов кривая IS0 смещается вправо в положение IS1, а реальный доход увеличивается с Y0 до Y1. В таком случае, кредитно-денежная политика будет, наоборот, неэффективна и ее проведение не повлияет на совокупный спрос.

Подводя итоги, следует отмстить, что модель «IS-LM», может успешно использоваться при анализе макроэкономической политики. Правительство способно путем изменения таких экономических переменных, как государственные расходы (G), налоговые поступления (T) и денежная масса (М) добиваться стабилизации развития национальной экономики. Это означает, что правительство может смягчать циклические колебания, вызванные резкими изменениями совокупного спроса или совокупного предложения. Деньги — важнейшая макроэкономическая категория, с помощью которой анализируют экономическое равновесие, инфляционные процессы, механизмы денежного и товарного рынков, занятость и т. д. Рынок невозможен без денег и денежного обращения. Правильно организованное денежное обращение дает жизненную силу любой экономической системе. Деньги влияют на уровень доходов, цен, на выпуск продукции. И наоборот, плохо организованное денежное обращение может стать одной из причин экономических кризисов, спадов в экономике. Сущность денег проявляется через их функции: средство обращения; мера стоимости (т.е. деньги служат для соизмерения относительной стоимости товаров и услуг); средство сбережения или накопления богатства (т.е. деньги представляют собой особого рода актив, который сохраняется после продажи товаров и услуг и обеспечивает владельцу покупательную способность в будущем). Наиболее характерная черта денег — ликвидность, т. е. способность быстро и легко обмениваться на другие виды активов. Выделяют два типа систем денежного обращения: · система обращения металлических денег и свободного размена кредитных денег на золото; · система обращения кредитных и бумажных денег, когда золото вытеснено из обращения. К первому типу относят биметаллическую, базирующуюся на свободном обращении золота и серебра, и монометаллическую, использующую только золото. Монометаллическая система денежного обращения существовала в виде трех стандартов: золотомонетного, золотослиткового, золотодевизного. Современная денежная система - совокупность денежных средств в наличной и безналичной формах. Для измерения денежной массы используют денежные агрегаты: М1 = наличные деньги, т. е. металлические и бумажные деньги, находящиеся в обращении и чековые вклады — депозиты; М2 = М1 + бесчековые сберегательные депозиты и срочные вклады; М3 = М2 + крупные срочные вклады (свыше 100 000 долл.). Наиболее часто используются агрегаты М1 и М2. Особое место в структуре денежных агрегатов занимают «квази-деньги» как разность между М2 и М1, т. е. денежные средства на срочных счетах и сберегательных вкладах.

|

|||||||

|

Последнее изменение этой страницы: 2020-10-24; просмотров: 128; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.147.89.24 (0.013 с.) |