Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Місце непрямих податків в податковій системі УкраїниСтр 1 из 8Следующая ⇒

Таблиця 1.1 Структура податків в Україні

Виходячи з наведених даних можна зробити висновок, що податок на додану вартість є одним з провідних і найбільш прибуткових для держави податком. Так як податкові надходження становлять приблизно половину доходів Державного бюджету, а податок на додану вартість – половину податкових надходжень, то виходить, що податок на додану вартість складає приблизно 25% усіх доходів Державного бюджету України. Тож своєчасне і в повному обсязі стягнення податку на додану вартість значним чином впливає взагалі на дохід бюджету, тому потрібно приділяти більше уваги до вдосконалення механізму стягнення цього податку. Бо по отриманим даним виконання Державного бюджету України з надходжень податку на додану вартість, в жодному році план не був виконаний. В Державному бюджеті України на 1998 рік було заплановано доходів від надходжень податку на додану вартість в розмірі 8756000 тис. грн. За даними Державної податкової адміністрації України фактичні надходження за 10 місяців 1998 року склали 4069114,93 тисячі гривень. Таким чином неважко підрахувати, що й наприкінці 1998 року бюджет не дорахується значної суми коштів від надходжень податку на додану вартість. Шестирічний період існування власної податкової системи України дає можливість вивчити і оцінити динаміку структурних зрушень, подану на графіку (див.рис.1.1).

Рис.1.1 Динаміка співвідношення прямих і непрямих податків Як показує графік, зміни в податковій структурі України, що відбувалися протягом 1992 – 1998 років, були, якщо не досить істотними, то відчутними. В цілому можна відокремити три періоди: 1992 – 1993 рр., 1994 – 1996рр. і починаючи з 1996 р. Два перших роки переважання непрямого оподаткування над прямим було очевидним: у 1992 році – 54,8% проти 43,8% і в 1993 році – 53,7% проти 45%. У наступні три роки ситуація змінилась: у 1994 році частка прямих податків сягнула 52,8% (проти 45,2% - непрямих), у 1995 році – відповідно 55,5% (проти 41,7%) і в 1996 році – 52,5% (проти 42,7%). З 1996 року почався процес зворотних зрушень, і в 1997 році, хоча й збереглось переважання прямих податків, воно було вже незначним - 47,3% проти 44,1%. У 1998 році зменшилася питома вага і прямих (46,3%), і непрямих (40,7%) податків. Аналогічна тенденція спостерігалась і в динаміці співвідношення двох основних видів прямих і непрямих податків – податку на прибуток (доход) і ПДВ, з тією лише різницею, що вже починаючи з 1996 року переважає ПДВ.

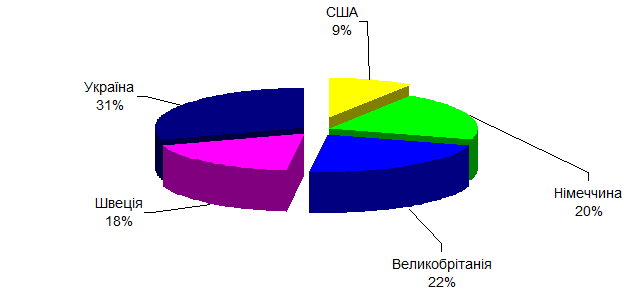

Динаміка структури податкової системи, як і багато інших фактів, свідчить про нестабільність податкової політики в Україні. З метою оцінки податкової структури в Україні порівняємо її з аналогічними системами держав світу. Для прикладу візьмемо країни, що характеризуються різними формами побудови фінансових відносин у суспільстві: США (незначна бюджетна централізація ВНП за допомогою податків), Німеччину і Великобританію (помірний рівень його централізації) та Швецію (досить високий її рівень). Зосередимо увагу на основних податках: універсальному акцизі (ПДВ) і специфічних акцизах, податку на прибуток, індивідуальному прибутковому податку,податку на майно. При цьому слід зазначити, що в США відсутній федеральний ПДВ, але стягується універсальний акциз у формі податку з продажів. Структура податкової системи вказаних країн у 1995 році характеризується даними таблиці 1.2. Таблиця 1.2 Податкова структура у провідних країнах світу

Види податків

|

Країни | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| США | Німеччи-на | Великоб-рітанія | Швеція | Украї-на | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 1. Прямі податки в тому числі: | 57,0 | 32,8 | 47,4 | 44,3 | 40,7 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| - податок на прибуток | 8,8 | 2,8 | 9,3 | 6,3 | 27,7 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| - індивідуальний прибутковий податок | 36,3 | 27,3 | 27,4 | 35,2 | 9,1 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| - податок на майно | 11,1 | 2,7 | 10,5 | 2,8 | 0,3 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 2. Непрямі податки в тому числі: | 17,9 | 27,8 | 34,7 | 24,3 | 30,5 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| - ПДВ | 7,9 | 17,3 | 19,0 | 15,1 | 25,8 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| - специфічні акцизи | 7,7 | 9,4 | 14,1

| 8,6 | 2,3 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 3. Відрахування на соціальне страхування | 25,1 | 39,3 | 17,7 | 29,1 | 26,7 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| 4. Інші надходження | - | 0,1 | 0,2 | 2,3 | 2,1 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Питома вага податків у ВНП | 27,9 | 39,2 | 35,3 | 49,7 | 32,3 | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

Згідно з стандартами світової фінансової статистики, до складу податкової системи включаються відрахування на соціальне страхування, з огляду на що проведено додаткові розрахунки щодо визначення податкової структури України.

Порівняльна характеристика непрямих податків в різних країнах представлена на рис.1.2 та 1.3.

|

Рис.1.2 Порівняльна характеристика надходжень ПДВ до бюджету в провідних країнах світу

|

Рис.1.3 Порівняльна характеристика надходжень до бюджету акцизів в провідних країнах світу

Як свідчать наведені дані, щодо структури за групами податків (прямі, непрямі, відрахування на соціальне страхування) Україна є близькою до середнього рівня. Так, у 1995 р. прямі податки в Україні становили 40,7 %, у Німеччині — 32,8 % і у США — 57 %. При цьому непрямі податки в Україні сягали 30,5 %, у США— 17,9 % і у Великобританії—34,7 %. В Україні відрахування на соціальне страхування були на рівні 26,7 %, у Великобританії— 17,7 % і в Німеччині—39,3 %. У нас, як і у більшості розвинутих країн світу, спостерігається перевищення прямих податків над непрямими, хоча після 1995 р. (див. табл. 1.1) в Україні мало місце зниження ролі прямого оподаткування. Однак нестабільність податкової структури, як і податкової системи, є характерною ознакою податкової політики у нашій державі.

Наведені в таблиці 1.2 дані свідчать, що основні відмінності податкової структури України від систем оподаткування розвинутих країн стосуються окремих видів податків. Насамперед, це має відношення до системи прибуткового оподаткування. Так, у 1995 р. податок на прибуток підприємств в Україні становив 27,7 %, тоді як у Німеччині—тільки 2,8 %, а у Великобританії—9,3 %, що є близьким до максимального значення відповідного показника для розвинутих країн. Водночас прибутковий податок з громадян в Україні дорівнював усього 9,1 % (проти 36,3 % у США і 35,2 % у Швеції). Найнижчий його рівень серед країн, які розглядаються, спричиняє діаметрально протилежне співвідношення між прибутковим оподаткуванням юридичних і фізичних осіб. І хоча в останні роки в нашій державі зростала питома вага прибуткового податку з громадян, і дещо зменшувалася роль податку на прибуток підприємств, все ж Україні знадобиться досить багато часу для досягнення оптимального співвідношення складових у системі прибуткового оподаткування.

У системі непрямого оподаткування в Україні кидаються у вічі істотні відмінності між універсальними і специфічними акцизами. У нас ПДВ сягає 25,8 %, тоді як у Великобританії — 19 %, а у США, які використовують податок з продажів,—тільки 7,9 %. При цьому в Україні на специфічні акцизи припадало всього 2,3 %, що є значно меншим, ніж у провідних державах: у США—7,7 %, у Великобританії—14,1 %. І хоча скрізь спостерігається переважання універсальних акцизів, воно е не настільки значним, як в Україні, а в США співвідношення майже рівноцінне: 7,9 % — податок з продажів і 7,7 % -специфічні акцизи.

Таким чином, підбиваючи підсумки порівняльного аналізу податкової структури в Україні та в розвинутих державах, слід зазначити, що названі відмінності є не просто різним арифметичним співвідношенням окремих груп і видів податків. Це відображення різних ідеології та спрямованості податкової політики. Скільки б не говорилося про послаблення податкового тиску на підприємства, за умов тієї податкової структури, що існує в Україні, зробити це дуже складно. Тому так важливо послідовно і цілеспрямовано, поступово, крок за кроком, але постійно і наполегливо вдосконалювати податкову структуру нашої держави.

|

|

Структурно-логічна схема ПДВ представлена на рис.1.4

|

Рис.1.4 Структурно – логічна схема ПДВ

Іншим непрямим податком є акциз.

Походження терміна «акциз» пояснюється по - різному:

1) excidere - робити надрізи на бірках, що означають сплату податку;

2) ciseaux - ножниці, що визначають розходження в ціноутворенні;

3) accidere - відсікання, відрізання частини ціни товару при акцизі;

4) assidere - накладати, установлювати.

Схема акцизного збору представлена на рис.1.5.

|

Рис.1.5 Структурно – логічна схема акцизного збору

Акцизи були відомі вже в Древньому Римі, де податки з внутрішнього споживання використовувалися досить широко. У Західній Європі система акцизів уперше вводиться в Голландії під час війни з Іспанією й у XVI сторіччі була настільки поширеною, що деякі предмети оподатковувалися по п'ять-шість разів. Прямування акцизів по Європі проходило дуже складно і їх впровадження сприймалося насторожено, при цьому акциз і одержав другу назву - «голландського чорту». У Росії акцизи вперше з'являються при Петpі Великому, хоча податки, по своїй природі схожі з ними, були давно. Так, у 1574 році в жалуваній грамоті Великого князя Василія Івановича мешканцям міста Смоленська було продиктовано стягувати з м'ясників при забої «яловичини» по півгрошу (акциз із м'яса). На початку 17 сторіччя згадується про збір із темянного майстерності (ладану) - по 7 алтин із пуда, а про медяну данину і брашне мито згадується в 10 сторіччі. Самий же термін «акциз» уперше зустрічається в регламенті 1719 р. штатс-контор- колегії, що, певне, запозичав Петро I із шведського законодавства, згадуючи в регламенті «про митну і акцизну контору».

Отже, історичний екскурс і характеристика непрямих податкових важелів дозволяє стверджувати, що вони грають велику роль в формуванні державного бюджету країни, оскільки займають майже четверту частину в загальній сумі всіх надходжень до бюджету.

|

|

Ставки податку

Податкова ставка може виражатися в абсолютній сумі або у відсотках. Податок на додану вартість належить до тих податків, одиницею оподаткування яких є відсоткова ставка. При встановленні ставок застосовуються різні варіанти. За нульовою ставкою оподатковуються операції:

1) з продажу товарів, які було вивезено (експортовано) платником податку за межі митної території України. У тому числі за нульовою ставкою оподатковуються операції:

— з поставки для заправки або постачання морських (океанських) суден, що:

— використовуються для навігаційної діяльності, перевезення пасажирів або вантажів за плату, іншої комерційної, промислової або риболовецької діяльності, здійснюваної за межами територіальних вод України;

— використовуються для рятування або подання допомоги у нейтральних або територіальних водах інших країн;

— входять до складу військово-морських сил України та відправляються за межі територіальних вод України, у тому числі на якірні стоянки;

— з поставки для заправки або постачання повітряних суден, що:

— виконують міжнародні рейси для навігаційної діяльності чи перевезення пасажирів або вантажів за плату;

— входять до складу військово-повітряних сил України та відправляються за межі повітряного кордону України, у тому числі в місця тимчасового базування;

— з поставки для заправки (дозаправки) та постачання космічних кораблів, а також супутників. Товари вважаються вивезеними (експортованими) платником податку за межі митної території України в разі, якщо вивезення їх (експортування) засвідчено належно оформленою митною вантажною декларацією;

2) з продажу робіт (послуг), призначених для використання та споживання за межами митної території України. У тому числі за нульовою ставкою оподатковуються операції:

— з надання нерезидентам в оренду, чартер, фрахт морських або повітряних суден, що використовуються на міжнародних маршрутах або лініях, а також космічних кораблів або супутників чи їхніх частин або окремих функцій;

— з надання послуг персоналові з обслуговування морських, повітряних та космічних об'єктів;

— з надання послуг з передачі авторських прав, ліцензій, патентів, прав на використання торгових марок та інших юридичних та економічних знань, а також з обробки даних та інформатики для нерезидентів;

— з надання послуг з організації реклами і публічних зв'язків за межами України; із забезпечення персоналом нерезидентів України; з культурної, спортивної, освітньої діяльності за межами України;

— з надання послуг із туризму на території України в разі продажу їх за межами України безпосередньо або при посередництві нерезидентів із застосуванням безготівкових розрахунків;

3) з продажу товарів (робіт, послуг) підприємствами роздрібної торгівлі, розташованих на території України в зонах митного контролю (безмитних магазинах), відповідно до порядку, встановленого Кабінетом Міністрів України.

|

|

Продаж товарів (робіт, послуг) безмитними магазинами без нарахування податку на додану вартість може здійснюватися виключно фізичним особам, котрі виїжджають за митний кордон України, або фізичним особам, котрі переміщуються транспортними засобами, що належать резидентам та перебувають поза митними кордонами України. Порядок контролю за дотриманням норм цього підпункту встановлюється Кабінетом Міністрів України. Порушення їх тягне за собою відповідальність, встановлену законодавством.

Товари, придбані в безмитних магазинах без сплати податку на додану вартість, у разі зворотного ввезення таких товарів на митну територію України підлягають оподаткуванню в порядку, передбаченому для оподаткування опе-рацій із ввезення (пересилання) товарів на митну територію України;

4) з надання транспортних послуг із перевезення пасажирів та вантажів за межами митного кордону України, а саме — від пункту за межами державного кордону України до пункту проведення митних процедур з випуску пасажирів або вантажів з-під митного контролю на митну територію України (включаючи внутрішні митниці); від пункту проведення митних процедур з випуску пасажирів або вантажів за межі митного кордону України (включаючи внутрішні митниці) до пункту поза межами державного кордону України; між пунктами поза межами митного кордону України.

5) з продажу вугілля та продуктів його збагачення, вугільних і торфових брикетів; з продажу електроенергії.

Податкові періоди

Відповідно до пп. 7.9.1 п. 7.9ст. 7 Закону України «Про податок на додану вартість» для платників податку, в яких обсяг оподатковуваних операцій з продажу товарів (робіт, послуг) за попередній календарний рік перевищує 7200 неоподатковуваних мінімумів доходів громадян, податковий (звітний) період дорівнює календарному місяцю.

Платники податку, котрі мають обсяг операцій з продажу товарів (робіт, послуг) менший, ніж 7200 неоподатковуваних мінімумів доходів громадян, можуть застосовувати за своїм вибором податковий період, що дорівнює календарному місяцю або кварталу. Заяву про своє рішення з цього питання платник податку подає податковому органу за один місяць до початку календарного року.

Протягом календарного року дозволяється заміна квартального податкового періоду на місячний з початку будь-якого кварталу поточного року. Заява про таку заміну надається платником податку до податкового органу за один місяць до початку кварталу. Зворотні зміни в одному календарному році не дозволяються.

Таким чином, платники податків, котрі мають обсяг оподатковуваних операцій з продажу товарів (робіт, послуг) із врахуванням податку на додану вартість менш ніж 7200 неоподатковуваних мінімумів, повинні подати в податкову адміністрацію заяву про встановлення вибраного ним податкового періоду (місяць чи квартал) за один місяць до початку календарного року.

На виконання Закону України «Про податок на додану вартість» наказом Державної податкової адміністрації України затверджено форми та порядок ведення податкового обліку, обумовленого вимогами статті 7 Закону. А саме, розроблено та затверджено форму і порядок заповнення:

— податкової накладної;

— розрахунку коригування кількісних і вартісних показників;

— книги обліку продажу товарів (робіт, послуг);

— книги обліку придбання товарів (робіт, послуг). Ці документи складаються виключно особами, котрі зареєстровані в податковому органі як платники податку на додану вартість та яким присвоєно індивідуальний податковий номер платника. Якщо особа, котра не підпадає під визначення як платник податку, у зв'язку з обсягами оподатковуваних операцій з продажу товарів (робіт, послуг), меншими ніж 600 неоподатковуваних мінімумів доходів громадян, вважає за доцільне зареєструватись як платник податку, то реєстрація здійснюється за її заявою.

Податкова накладна є важливим документом, оскільки одночасно виконує функції звітного податкового і розрахункового документа, який підтверджує факт продажу чи придбання товарів (робіт, послуг), що тягне за собою виникнення права на податковий кредит та податкове зобов'язання. Вона складається у двох примірниках на момент виникнення податкових зобов'язань продавця, тобто з відвантаження або з оплати, залежно від того, яка з операцій здійснилась раніше, відповідно до вимог пункту 7.3 «Дата виникнення податкових зобов'язань» статті 7 Закону, і зберігається в продавця. Платник податку зобов'язаний надати покупцеві податкову накладну, що має містити:

а) порядковий номер-податкової накладної;

б) дату виписування податкової накладної;

в) назву юридичної особи або прізвище, ім'я та по батькові фізичної особи, зареєстрованої як платник податку на додану вартість;

г) податковий номер платника податку (продавця та покупця);

д) місце розташування юридичної особи або місце податкової адреси фізичної особи, зареєстрованої як платник податку на додану вартість;

е) опис (номенклатуру) товарів (робіт, послуг) та кількість їх (обсяг, об'єм);

є) повну назву отримувача;

ж) ціну продажу без врахування податку;

з) ставку податку та відповідну суму податку у цифровому значенні;

й) загальну суму коштів, що підлягають сплаті з урахуванням податку.

У разі звільнення від оподаткування у випадках, передбачених Законом, у податковій накладній робиться запис «Без ПДВ» з посиланням на відповідний підпункт статті Закону.

Якщо операції звільнено від оподаткування, складаються окремі податкові накладні.

Податкова накладна виписується на кожну повну або часткову поставку товарів (робіт, послуг). Коли частка товару (робіт, послуг) не містить відокремленої вартості, перелік (номенклатура) частково поставлених товарів зазначається в додатку до податкової накладної у порядку, встановленому центральним податковим органом України, та враховується у визначенні загальних податкових зобов'язань.

Для фізичних осіб, не зареєстрованих як суб'єкти підприємницької діяльності, котрі ввозять (пересилають) товари (предмети) на митну територію України в обсягах, що підлягають оподаткуванню згідно з законодавством України,оформлення митної декларації прирівнюється до подання податкової накладної.

Глава 2 Специфіка діяльності Чернігівської міжрайонної ДПІ

ВИСНОВКИ

Податкова політика - це політика держави у сфері оподаткування, яка передбачає маніпулювання податками для досягнення певних цілей - збільшення обсягу виробництва та зайнятості або зниження рівня інфляції. Податкова політика передбачає встановлення і зміну податкової системи (визначення видів податків, а також ролі кожного з них у формуванні доходів деожавного бюджету); визначення податкових ставок, їх диференціацію; надання податкових пільг; визначення механізму обчислення і зарахування податків до бюджету.

За допомогою певної податкової політики можна регулювати такі соціально-економічні процеси, як обсяг виробництва, зайнятість, інвестиції, розвиток науки і техніки, структурні зміни, ціни, зовнішньоекономічні зв’язки, рівень життя населення, рівень споживання певних товарів тощо. Для того, щоб стимулююча податкова політика сприяла суттєвому зростанню попиту підприємств на інвестиційні товари і на цій основі-розширенню їх виробництва, вона має поєднуватися з:

- комплексом заходів, в тому числі податкових, які забезпечили б активізацію інвестиційної діяльності;

- активізацією приватизаційних процесів, а також чітким визначенням і гарантуванням прав власності;

- демонополізацією економіки, яка змусить підприємства реагувати на зростання сукупного попиту не підвищенням цін, розширенням виробництва;

- стабілізацією інфляційних процесів, що посилить привабливість інвестицій;

- політичною і правовою стабілізвцією, що сприятиме посиленню впевненості інвесторів.

При написанні даної роботи було проаналізовано діяльність ЧМДПІ та виявлено, що більшість правопорушень податкового законодавства припадає на податок на додану вартість та податок на прибуток, при чому більше правопорушень у підприємств, які перебувають у колективній формі власності. Вказані податки складають найбільшу частину надходжень до податкової адміністрації.

Взагалі діяльність ЧМДПІ в порівнянні з аналогічним періодом минулого року покращилась, про що свідчить розмір донарахованих сум по суб’єктах підприємницької діяльності та по підприємствах, збільшення загальної суми надходжень внаслідок збільшення перевірок. В 1999 році ДПІ згідно звіту про виконання кошторису використовувала бюджетні кошти ефективніше, ніж в 1998: фактичне виконання видатків було на 70,1 тис.грн. (26,6%) менше затверджених бюджетних асигнувань. Зменшення відбулось за рахунок зниження витрат на оплату праці та, відповідно, нарахувань на заробітну плату.

В даній роботі за допомогою економетричних, стохастичних та екстраполяційних моделей було спрогнозовано надходження непрямих податків до бюджету. Так, збільшення податкових платежів на 7,3 тис.грн. призведе до щоквартального збільшення загальної суми податкових надходжень на 133,83 тис.грн. По даних передбачення на кінець 2001 року обсяг ПДВ при інших незмінних умовах збільшиться до 1275 тис.грн. Відповідно, загальна сума податків збільшиться до рівня 7840 тис.грн.

Оскільки основна функція податкової інспекції – забезпечення надходження до бюджету податків та інших платежів, основна проблема, яку потрібно вирішити на сучасному етапі – оптимізація податкової системи, зокрема, непрямих податків.

Для цього в третій частині роботи були розроблені пропозиції щодо удосконалення нарахування непрямих податків.

Для того, щоб ПДВ, як один з непрямих податків, став універсальним фінансовим інструментом ринкової економіки, яка формується в Україні, слід удосконалити механізм оподаткування, ліквідувати хиби, закладені в законі про ПДВ, оскільки він не відповідає загальносвітовим стандартам і не враховує специфічних умов переходу України до ринкових відносин.

Пропонується змінити методику нарахування даного податку з тим, щоб ліквідувати багаторазове оподаткування ПДВ самого ж податку, нарахованого на попередніх етапах руху товару до покупця. Тобто ПДВ має нараховуватися на вартість товару, що реалізується, без ПДВ за мінусом ПДВ, сплаченого на попередніх етапах руху товару.

Деякими економістами пропонується навіть припинити стягнення податку на прибуток та податку на додану вартість підприємств, а також п’яти цільових податків та зборів. Замість цього передбачається ввести єдиний податок з продажу, що дасть можливість залучити до бюджету країни 10 млрд.гривень додаткових надходжень.

На нашу точку зору, це недоцільно з таких причин:

1. Така пропозиція приведе до дисбалансу бюджетної системи;

2. В силу невідпрацьованості законодавчих актів може викликати недонадходження коштів.

Місце непрямих податків в податковій системі України

Мабуть, ніщо з області оподатковування не викликало стільки спорів і навіть судових процесів, як ідея непрямих податків або співвідношення їх і прямих податків. Історично виникнувши пізніше прямих, згодом непрямі важелі податкових систем перетворюються в більш суттєвий канал наповнення державного бюджету або покриття державних витрат. Приблизно з 18 сторіччя розвиток податкових форм йде одночасно по прямому і непрямому обкладенню, а не в напрямку від одного з них до іншого. Починаючи з цього часу, установлюється примірна відповідність ступеню розвитку прямих і непрямих податків.

Непрямі податки – податки на товари та послуги, що встановлюються як надбавка до ціни товарів, тарифів, послуг і видів діяльності. Непрямий податок (податок з обороту) в основному реалізується на товари тривалого користування, предмети одягу, алкогольні напої, тютюнові вироби і фактично є податком на споживання.

Непряме оподаткування має свої особливості:

- базою при непрямому оподаткуванні виступає продаж, тобто обсяг споживання;

- непрямі податки чинять більш значний вплив на рівень цін;

- непрямі податки мають властивість швидкого надходження в бюджет;

- у зв’язку з тим, що непряме оподаткування охоплює товари народного споживання та послуги, та оскільки ці товари життєво необхідні, є впевненість в надходженні цих податків в бюджет. Споживання товарів відбувається рівномірно по теріторіям, завдяки чому непрямі податки знімають певну напругу в формуванні бюджету всіх рівнів.

Головна вада непрямого оподаткування – це те, що їх розмір не залежить від доходу платника та те, що непрямі податки відривають частину оборотних коштів з господарського обігу підприємства, так як вони входять в ціну товару.

Головне місце в системі непрямих податків вналежить податку на додану вартість.

Податок на додану вартість у багатовіковій історії податкового права — порівняно новий вид непрямого податку. Податки на споживання як особлива частина непрямих податків використовувалася в практиці оподатковування розвинутих країн давно. Але спочатку - до 1950-х років - у цю групу входили лише два податки: податок з обороту і податок з продажу. Податок з обороту стягався на кожній стадії прямування товару від виробника до кінцевого споживача, тобто багаторазово. Податок з продажу стягається однократно як частка (у %) від вартості товару на кінцевій стадії його реалізації. Потім ці податки почали замінятися ПДВ, причому цей процес мав тривалу передісторію.

Податок з обороту став широко використовуватися західними країнами в період світової війни для задоволення її зростаючих потреб. Податок викликав серйозні дорікання і підприємців, і споживачів, незадоволених багатократним подорожчанням товарів по мірі проходження ними послідовних стадій виробництва й обертання й обумовленим цим зменшенням споживання відповідних товарів. Крім того, у якості важливого недоліку податку з обороту відзначалося те, що він не знаходиться в прямій залежності від реального внеску кожної стадії виробництва у вартість кінцевого продукту (через різноманітну частку матеріальних витрат в обороті виробленого на кожній стадії продукту). Останнє означає, що податок з обороту складається, крім всього іншого, під впливом змін числа стадій виробництва (числа операцій по реалізації). Це позбавляє даний показник нейтральності стосовно організаційної структури виробництва. Тому після першої світової війни в переважній більшості країн використання даного податку було припинено. З початком другої світової війни ріст військових фіскальних потреб знову змусив багато західних країн або повернутися до податку з обороту, або використовувати податок з продажу. Досвід застосування другого податку виявив і в нього важливий недолік - податок позбавляє державу можливості впливати на всі стадії прямування товару від виробника до споживача.

Після закінчення другої світової війни західні країни через зростання фіскальних потреб в результаті посилення державного регулювання економіки не відмовилися, як це було після першої світової війни, від податків на споживання. Замість цього був обраний інший шлях - заміна податку з обороту і податку з продажу податком на додану вартість. Теоретично ПДВ являє собою частку (у %) від вартості, доданої на кожній стадії виробництва й обертання (тобто на кожній стадії проходження товару від виробника до кінцевого споживача). Розмір доданої вартості обчислюється підприємством як різниця між вартістю реалізованої продукції і вартістю матеріальних цінностей, використаних для виробництва відповідної продукції (за винятком зносу основного капіталу).

Першою внесла зміну в структуру непрямих податків Франція, яка у 1954 році провела заміну податку з обороту, що раніше використовувався, на ПДВ. Відповідна заміна базувалася на ідеї, що ПДВ, зберігаючи переваги інших непрямих податків, вільний від їхніх основних недоліків. По-перше, ПДВ, як і податок з обороту, багатократний, оскільки також стягається на кожній стадії виробництва й обертання і відповідно на відміну від податку з продажу зберігає можливість впливу держави на всі стадії відтворення. По-друге, оскільки ПДВ оподатковується не вся вартість обороту кожної стадії, а тільки лише додана вартість, він надається в прямій залежності від реального внеску кожної стадії у вартості кінцевого продукту (рівну сумі доданих вартостей усіх стадій обороту виробництва й обертання). У результаті ПДВ на відміну від податку з обороту не відчуває впливу змін числа стадій обороту товару від виробника до споживача.

Прикладу Франції послідували й інші країни: у наступні десятиліття ПДВ став використовуватися в податковій системі переважної більшості розвитих країн, фактично потеснив податок з обороту і помітно зменшив значення податку з продажу (а в деяких країнах навіть замінивши частину акцизів).

Нині податок на додану вартість стягується майже у 80-ти країнах, серед яких практично всі промислово розвинуті країни. Єдина держава, де такого податку немає, — США. Але й тут протягом останнього десятиліття ведуться інтенсивні дискусії щодо заміни податку з обороту на федеральний податок на додану вартість. У кінці 80-х — на початку 90-х рр. ПДВ було введено в країнах Східної Європи (Болгарія, Угорщина, Польща, Румунія, Словаччина, Чехія), а також у деяких країнах СНД (Білорусь, Казахстан). В Україні, Росії ПДВ введено в 1992 році.

Загальною тенденцією для всіх країн, що ввели ПДВ,стало швидке перетворення цього податку на один із основних у податковій системі. У Франції на частку ПДВ припадає 45% усіх податкових надходжень до бюджету, у Великобританії і Німеччині — 50%. Приблизно такою є частка податку на додану вартість до загального обсягу податкових платежів у бюджет держави в інших країнах — членах Європейської Співдружності. В Україні податок на додану вартість становить близько 22% консолідованого бюджету.

Введення ПДВ стало одним з основних напрямків глобальної податкової реформи 80—90-х рр. Таке широке поширення ПДВ та його визнання в багатьох країнах світу пояснюється цілою низкою причин.

Податок на додану вартість — універсальний непрямий податок, який найбільшою мірою відповідає умовам ринкової економіки. Одна із властивих його ознак — економічна нейтральність: податок стягується за однаковою ставкою щодо всієї споживчої бази. Це створює йому перевагу порівняно з податком з обороту. ПДВ вельми зручний і простий із суто адміністративного погляду (маються на увазі методи його обчислення, порядок збору та сплати, аудит і т. п.). ПДВ є найбільш надійним і постійним джерелом надходжень доходів до державного бюджету. Він активно використовується при розробці податкової політики. За допомогою податку вирішується чисто фіскальна мета оподаткування, пов'язана з поповненням доходів державного бюджету. Він має і важливі економічні наслідки: стимулює економічну активність, зниження витрат виробництва, сприяє покращенню якості продукції.

Основні напрямки в еволюції законодавства про ПДВ у країнах, де цей податок діє, як раз і визначаються прагненням, з одного боку, посилити суто фіскальну функцію податку, а з іншого — використовувати його з метою стимулювання економічного розвитку. З цим пов'язана тенденція до розширення оподатковуваної бази податку, кола платників та скорочення пільг, яка спостерігається майже в усіх країнах.

Подібні тенденції характеризують розвиток законодавства про податок на додану вартість і в Україні. Однак у нас він відбувається у специфічних умовах. Перш за все, це пов'язано з переходом до нової системи ринкових відносин, а також з рішенням завдань інтеграції країни в систему світових економічних зв'язків.

Як свідчать дані таблиці 1.1, на сьогодні у складі податкової системи України дещо переважають прямі податки. Провідне місце в прямому оподаткуванні займає прибуткове оподаткування: у 1998 році – 40,7% з 46,3%. Серед непрямих податків домінуюча роль належить ПДВ (31,4%), який виступає основним і в податковій системі України в цілому. Платежі за ресурси, які за змістом не є податками, а тільки мають певні ознаки податкових платежів, складають незначну питому вагу – на рівні 1%. Також неістотною є частка місцевих податків і зборів – до 2%. Зростання компенсаційних доходів зумовлене збільшенням відрахувань на шляхові роботи.

Таблиця 1.1