Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Понятие бюджетно-налоговой политики

Бюджетно-налоговая политика, или же фискальная политика, является одним из самых важных инструментов макроэкономического регулирования. Для того чтобы лучше понять суть этой политики необходимо иметь представление о том, что такое бюджет и налоги. Государственным бюджетом называют основной финансовый счет государства, позволяющий контролировать государственные доходы и расходы и управлять ими [1,c.14]. Доходы бюджета, в основной своей доле, формируются за счет налогов (обязательных платежей), которые взимаются органами власти. Так же в доход идут поступления по социальному страхованию и доходы государственных предприятий (например, прибыль центрального банка). Расходы бюджета идут на содержание государственного аппарата, на военные нужды, на создание социальной инфраструктуры, а так же на развитие государственного сектора экономики. Изменение доходов и расходов позволяют смягчить спад производства, сдержать инфляцию, снизить уровень безработицы и стабилизировать экономику. Взимание налогов государством и дальнейшее их расходование, это главные инструменты бюджетно-налоговой политики, а весь процесс, связанный с образованием и использованием данного бюджета является ее содержанием. Исходя из этого, бюджетно-налоговая политика – это политика контроля государства над деловой активностью через изменения налогообложения и государственных расходов [2]. Главными целями фискальной политики, как экономической политики в целом, являются: · обеспечение экономического роста · обеспечение полной занятости · стабильного уровня цен · равновесие платежного баланса. Различные инструменты политики влияют на экономику по-разному. Например, государственные закупки, это часть государственных расходов. Они называются трансформационными расходами, к которым относят государственные инвестиции, государственное потребление товаров и услуг, выплату из бюджета заработной платы [1, с.18]. Но, как и частные расходы, государственные входят в совокупные расходы. Соответственно изменение государственных закупок изменяет уровень совокупных расходов и тем самым воздействует на объем национального дохода. Государство увеличивает закупки в периоды кризиса и спада экономики и увеличивает их во время роста инфляции с целью поддержания стабильности производства. А так же, таким образом осуществляется поддержание равновесия спроса и предложения на рынке.

Инструментом, отрицательно влияющим на совокупные расходы, являются налоги. Величина располагаемого дохода обратно-пропорциональна величине налогов, и любое их увеличение снижает не только совокупные расходы, но и сбережения. С одной стороны, увеличение уровня налогов увеличит и государственные расходы, работающие на общество, но на самом деле при их высоком уровне никто работать не захочет, это станет вовсе невыгодно как для предприятий, так и для рабочих. Уменьшение же налогов может подорвать государственный бюджет и такие важные его составляющие как расходы на социальные мероприятия и содержания бюджетных организаций. Именно поэтому при проведении бюджетно-налоговой политики, нужно с точностью определить параметры изменения налогов и государственных расходов, что является очень сложной задачей и соответственно недостатком.

1.2 Виды бюджетно-налоговой политики В бюджетно-налоговой политике принято различать две генеральные линии, которые зависят от фазы экономического развития национальной экономики. В периоды экономического подъема фискальная политика носит сдерживающую направленность, так как она сдерживает деловую активность в разумных пределах. В периоды экономического спада политика носит стимулирующий характер, направленный на «подогрев» экономики и постепенное ее возвращение к подъему. Между этими двумя направлениями существует третье, которое называется стабилизационной бюджетно-налоговой политикой[3].

Рисунок 1.1 Стимулирующая фискальная политика.

При снижении налогов и прочих равных условиях кривая совокупного спроса так же сместится вправо из AD1 в AD2. Это объясняется тем, что при снижении налогов растет располагаемый доход, растет совокупный спрос и соответственно занятость. Сдерживающая бюджетно-налоговая политика проводится во время подъема и роста инфляции и имеет своей целью ограничить подъем экономики и снизить государственные расходы, повысить налоги. То есть этой политикой предполагается уменьшение государственных расходов, увеличение налогов или комбинация этих мер. При сокращении государственных расходов замедляется темп инфляции, или же она полностью ликвидируется. Уменьшение расходов уменьшит совокупный спрос и сместит кривую спроса влево от AD1 до AD2. Таким образом, цены снизятся, при условии, что они обладают гибкостью к понижению (рисунок 2).

Рисунок 1.2 Сдерживающая фискальная политика

В реальности же цены устойчивы к понижению, поэтому для того, чтобы сдержать инфляцию, нужно предотвратить рост цен, а не пытаться снизить их до прежнего уровня. Из этого следует, что цель сдерживающей политики – остановить рост цен, а не восстановление прежних. Несмотря на это, на рисунке 2 задача политики выполняется и инфляция удержана. Кроме того, бюджетно-налоговую политику разделяют на: 1. Дискреционную 2. Автоматическую (недискреционную) Дискреционная фискальная политика – это совокупность оперативных финансовых мер государства, сознательное регулирование налогообложения и государственных доходов, направленные на изменение уровня занятости, объема производства и темпов инфляции. Основными инструментами дискреционной фискальной политики являются: · Выполнение за счет средств государственного бюджета программ занятости, с целью обеспечения безработных работой; · Реализация социальных программ, которые включают в себя выплату пособий по старости, инвалидности, пособий малоимущим семьям, расходы на образование. Эти программы позволяют поддерживать совокупный спрос и стабилизировать экономическое развитие, когда сокращаются доходы. · Изменение объема налогообложения путем введения или отмены налогов или изменения налоговой ставки. Меняя налоговую ставку, правительство может удержать доходы от сокращения в период спада или наоборот, снизить располагаемый доход в период бума. Изменение налоговой станки может быть использовано также в целях воздействия на инфляцию; Государство может оказывать на экономику прямое и косвенное влияние. Прямое влияние осуществляется через изменение величины государственных закупок, поскольку они непосредственно включены в формулу совокупного спроса

Рисунок 1.3 Влияние государственных закупок на ВНП государственных расходов называется мультипликатором государственных расходов. Мультипликатор показывает, на сколько единиц изменится совокупный доход при изменении государственных закупок на единицу. Его формула: Трансферты оказывают косвенное воздействие на совокупный спрос через изменение потребительских расходов. Рост трансфертов ведет к росту располагаемого дохода, а их сокращение — к уменьшению располагаемого дохода. Иначе говоря, трансферты изменяют величину личного дохода, что при неизменной величине налогов означает изменение располагаемого дохода. В рамках кейнсианской модели налоги, так же как и государственные расходы, воздействуют на объем национального производства с мультипликативным эффектом. Налоговый мультипликатор показывает на сколько единиц изменится национальный доход при изменении налогов на единицу. Налоги бывают автономные (не зависящие от дохода) и подоходные. Рассмотрим сначала действие мультипликатора автономных налогов. Уменьшение налогов на величину ∆T увеличит планируемые расходы на mрс·∆Т. Формула мультипликатора автономных налогов:

Если предположить, что все налоговые отчисления в государственный бюджет зависят от динамики текущего дохода, тогда с учетом ставки подоходного налога t формула будет такой:

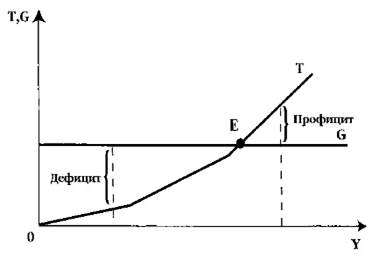

В противоположность дискреционной фискальной политике, предполагающей сознательное изменение государственных расходов и налогов, недискреционная (автоматическая, политика встроенных стабилизаторов) политика предполагает автоматическое изменение экономических параметров [5]. Параметры изменяются автоматически при перемене экономических условий. Например, увеличение реального объема производства повышает реальные доходы от налогов. Повышение уровня цен влияет на государственные доходы и расходы. · Прогрессивная налоговая система, которая сдерживает рост совокупного спроса в периоды экономического роста, так как по мере роста дохода население подвергается более высокой ставке налогов, и, наоборот, при уменьшении дохода, вызванного экономическим спадом, происходит стимуляция совокупного спроса, так как происходит увеличение располагаемого дохода вследствие снижения налоговой ставки. · Пособия по безработице и прочие социальные выплаты, которые в ситуации экономического спада увеличиваются вследствие увеличения числа безработных, и, наоборот, при наличии экономического роста, в результате которого происходит снижение безработицы, данные выплаты автоматически снижаются. Встроенные стабилизаторы не устраняют причины циклических колебаний, но ограничивают их размах. Рассмотрим встроенную стабильность на рисунке 1.4. Государственные расходы G считаются заданными и не зависят от национального дохода Y. Государство устанавливает величину налоговых ставок, они зависят от объема производства. В период подъема автоматически возрастают и налоговые поступления, в результате наблюдается избыток доходов над расходами (профицит). В период спада налоговые поступления сокращаются, и возникает дефицит бюджета.

Рисунок 1.4 Встроенные стабилизаторы

|

|||||||||

|

Последнее изменение этой страницы: 2016-12-30; просмотров: 491; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 3.21.76.0 (0.027 с.) |

,являясь компонентом совокупных расходов. Косвенное — через изменение величины налогов и трансфертов (в том числе субсидий), поскольку они не входят в формулу совокупного спроса и воздействуют на экономику опосредованно — через изменение величины потребительских и инвестиционных расходов.

,являясь компонентом совокупных расходов. Косвенное — через изменение величины налогов и трансфертов (в том числе субсидий), поскольку они не входят в формулу совокупного спроса и воздействуют на экономику опосредованно — через изменение величины потребительских и инвестиционных расходов.