Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Облигации бывают нескольких видов.

1) Купонные облигации или, как их еще называют, облигации на предъявителя. К таким облигациям прилагаются своеобразные купоны, которые необходимо откалывать 2 раза в год и представлять платежному агенту для осуществления выплаты процентов. 2) Именные облигации. Практически все облигации различных корпораций регистрируются на имена их владельца. Такому владельцу выдается именной сертификат. 3) Балансовые облигации. В настоящее время такие облигации приобретают все большее распространение, поскольку их выпуск практически не связан с выдачей сертификатов и т.п. 4) Гарантированные облигации. Они гарантируются не корпорацией-эмитентом, а другими компаниями-поручителями. 5) По статусу эмитента облигации могут быть выпущены как государственными органами, так и частными компаниями. 6) По цели выпуска: для финансирования инвестиционных проектов и для рефинансирования задолженности эмитента. 7) По сроку обращения облигации могут быть: краткосрочные (до года), среднесрочные (от 1 до 5 лет), долгосрочные (от 5 до 30 лет), сверхдолгосрочные (свыше 30 лет). 8) По способу выплаты дохода: в виде % к ее номинальной стоимости, причем частота выплат может колебаться от 1 до 4 раз в год. 9) По способу обеспечения займа: имущественным залогом, в форме будущих поступлений от хозяйственной деятельности, определенными гарантийными обязательствами. 10) По способу погашения: облигации могут быть погашены в определенный срок по заранее оговоренной цене. Облигации приобретаются инвесторами с целью получения дохода. Важнейшая черта облигации, характеризующая ее способность приносить доход владельцу, – доходность. Различают три вида доходности: а) купонная доходность определена при выпуске облигации и равна отношению годовой суммы купонов к номиналу облигации; б) текущая доходность определяется как отношение доходов по купонам за год к рыночной цене облигации; в) полная доходность, или доходность к погашению, определяется с учетом всех денежных поступлений – периодических купонных выплат и выплаты номинала при погашении облигации. Процентный (или купонный) доход измеряется в денежных единицах. Чтобы иметь возможность сравнивать выгодность вложений в разные виды облигаций (и других ценных бумаг), следует сопоставить величину получаемого дохода с величиной инвестиций (ценой приобретения ценной бумаги).

В общем случае, доход по купонным облигациям имеет две составляющие: периодические выплаты и курсовая разница между рыночной ценой и номиналом. Поэтому такие облигации характеризуются несколькими показателями доходности: купонной, текущей (на момент приобретения) и полной (доходность к погашению). Купонная доходность задается при выпуске облигации и определяется соответствующей процентной ставкой. Ее величина зависит от двух факторов: срока займа и надежности эмитента. Чем больше срок погашения облигации, тем выше ее риск, следовательно, тем больше должна быть норма доходности, требуемая инвестором в качестве компенсации. Не менее важным фактором является надежность эмитента, определяющая «качество» (рейтинг) облигации. Как правило, наиболее надежным заемщиком считается государство. Соответственно ставка купона у государственных облигаций обычно ниже, чем у муниципальных или корпоративных. Последние считаются наиболее рискованными.

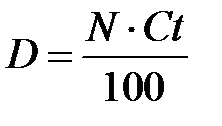

Размер дохода по данным ценным бумагам можно рассчитать по следующей формуле Как правило, срочные ценные бумаги (вексель, облигация, сертификат) имеют определенный срок обращения. В результате воздействия факторов времени и инфляции реальный доход от приобретения ценных бумаг меняется, что следует учитывать при инвестировании денежных средств. Увеличение и обесценение капитала можно рассчитать на основе формул простого и сложного процентов, рассмотренных выше. Пример Облигация номинальной стоимостью 1 000 руб. и фиксированной ставкой дохода 14 % годовых выпускается сроком на 3 года с ежегодной выплатой дохода. Определить целесообразность покупки данной облигации, если среднегодовой уровень инфляции составит 11 %. Решение:

Таким образом, покупка облигации выгодна для инвестора, так обеспечит доход в размере 53 руб. Пример На депозитный сертификат номиналом 1 000 руб. и сроком обращения 1 год начисляются проценты исходя из следующих данных: I квартал – 6 % годовых, II квартал – 8 % годовых. Каждый последующий квартал ставка процента увеличивается на 1 %. Рассчитать общую сумму погашения по сертификату, если проценты погашаются в конце срока.

Решение: S = 1 000(1 + 0,06· Характерной особенностью облигации, также, как и векселя, является существование ситуаций размещения данной ценной бумаги с дисконтом, т. е. по цене, ниже номинальной. В таком случае, цену приобретения облигации можно рассчитать по формуле

Пример Целевая муниципальная облигация номинальной стоимостью 10 000 руб. имеет процентный доход в размере 8 % годовых, реализуется с дисконтом 4 % годовых. Рассчитать финансовый результат от приобретения облигации, если срок ее обращения составляет 1 год и среднегодовой уровень инфляции 12 %. Решение Сумма погашения облигации: Цена приобретения облигации: Увеличение затрат по покупке облигации под влиянием инфляции:

Финансовый результат от покупки облигации: 10 800 – 10 752 = 48 руб. Приобретение ценной бумаги целесообразно.

|

||||||

|

Последнее изменение этой страницы: 2016-12-16; просмотров: 288; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.221.15.15 (0.006 с.) |

, где N – номинальная стоимость ценной бумаги, руб.; Ct – ставка дивиденда, процента, купона, %.

, где N – номинальная стоимость ценной бумаги, руб.; Ct – ставка дивиденда, процента, купона, %.

)·(1 + 0,08·

)·(1 + 0,08·  )·(1 + 0,09·

)·(1 + 0,09·  )·(1 + 0,1·

)·(1 + 0,1·  ) = 1 085 руб.

) = 1 085 руб. , где C – цена приобретения облигации, тыс. руб.; P – первоначальная (номинальная) стоимость облигации, тыс. руб.; d – ставка дисконта, выраженная в коэффициенте; t – срок обращения облигации, дни, годы и т. д.

, где C – цена приобретения облигации, тыс. руб.; P – первоначальная (номинальная) стоимость облигации, тыс. руб.; d – ставка дисконта, выраженная в коэффициенте; t – срок обращения облигации, дни, годы и т. д.