Заглавная страница Избранные статьи Случайная статья Познавательные статьи Новые добавления Обратная связь КАТЕГОРИИ: ТОП 10 на сайте Приготовление дезинфицирующих растворов различной концентрацииТехника нижней прямой подачи мяча. Франко-прусская война (причины и последствия) Организация работы процедурного кабинета Смысловое и механическое запоминание, их место и роль в усвоении знаний Коммуникативные барьеры и пути их преодоления Обработка изделий медицинского назначения многократного применения Образцы текста публицистического стиля Четыре типа изменения баланса Задачи с ответами для Всероссийской олимпиады по праву

Мы поможем в написании ваших работ! ЗНАЕТЕ ЛИ ВЫ?

Влияние общества на человека

Приготовление дезинфицирующих растворов различной концентрации Практические работы по географии для 6 класса Организация работы процедурного кабинета Изменения в неживой природе осенью Уборка процедурного кабинета Сольфеджио. Все правила по сольфеджио Балочные системы. Определение реакций опор и моментов защемления |

Розрахунок беззбитковості проекту ⇐ ПредыдущаяСтр 3 из 3

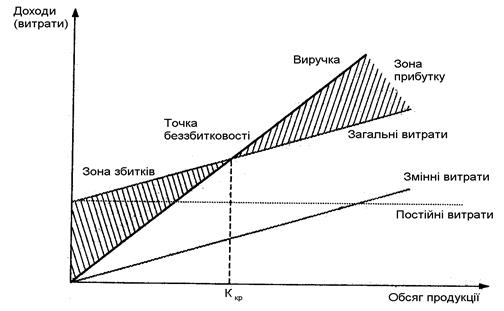

Визначення точки беззбитковості виробництва є найбільш поширеним методом, який застосовується в аналізі „обсяг – виробництво – прибуток”. Точкою беззбитковості виробництва називають обсяг виробництва (або продажу), при якому компанія не отримує прибутків, але й не несе збитків (чистий прибуток за проектом дорівнює 0). Формула для розрахунку прибутку:

де

Сума прибутку дорівнює нулю (П=0) при відповідному критичному обсязі виробництва (

Критичний обсяг виробництва в вартісному вимірі обчислюється за формулою:

де Положення точки беззбитковості задано висхідними параметрами. Облік зміни цих параметрів дозволяє наступне: 1. Визначити обсяг продукції для забезпечення встановленої суми прибутку:

2. Межовий рівень цін:

Продемонструємо рішення графічно:

Рисунок 6.1 – Графік беззбитковості

Приклад 6. Фірма виробляє один вид продукції, яку реалізує по цині 50 грн. за одиницю. Змінні витрати на одиницю становлять 20 грн., загальні постійні витрати – 24000 грн. Потрібно визначити точку беззбитковості в грошовому та натуральному показниках. 1. Сума прибутку дорівнює нулю (П=0) при відповідному критичному обсязі виробництва (

2. Коефіцієнт маржинального доходу = 20:50=0,4 3. Точка беззбитковості в грошових одиницях: 24000:0,4= 60000 грн. 7. Методи аналізу й оцінки ризиків інвестиційних рішень Під ризиком у проектному аналізі розуміють ймовірність визначеного рівня втрат фірмою частини своїх ресурсів або недоотримання доходів, або появу додаткових витрат при реалізації проекту.

Рисунок 7.1 – Систематичні і несистематичні ризики

Сучасна практика відрізняє і інші класифікаційні ознаки проектних ризиків: за тривалістю дії, за мірою впливу на фінансовий стан підприємства, за можливістю усунення, за мірою впливу на зміну реальних активів фірми. Відносний розмір фінансових втрат (збитку), пов’язаного з інвестиційним ризиком, виражається відношенням суми можливих збитків до обраного базового показника (до величини очікуваного доходу від інвестицій або до суми вкладеного капіталу у даний проект):

де

Фінансові втрати можна вважати низькими, якщо їх рівень до обсягу інвестицій по проекту не перевершуватиме 5%; середніми, якщо даний показник коливається в межах більше 5 і до 10%; високими, якщо їх рівень перевершує 20%. Мета аналізу ризику – дати потенційним партнерам або учасникам проекту потрібні дані для прийняття рішення щодо доцільності участі у проекті та заходів їх захисту від можливих втрат. Найбільш розповсюдженими методами з аналізу і оцінці проектних ризиків є: *економіко-статистичний; *аналіз доцільності витрат; *метод експертних оцінок; *метод використання аналогів. Зміст економіко-статистичного методу полягає у вивченні доходів і втрат від вкладання капіталу та встановленні частоти їх виникнення. Згідно з отриманими даними составляють прогноз на майбутнє. До числа основних показників розрахунку цим методом належать: а) Рівень інвестиційного ризику. Він характеризує загальний алгоритм оцінки цього рівня, визначається за формулою:

де УР – рівень відповідного інвестиційного ризику; ВР – ймовірність виникнення даного інвестиційного ризику; РП – розмір можливих фінансових втрат при реалізації даного інвестиційного ризику. б) Дисперсія. Характеризує ступінь коливання показника, що вивчається (в даному випадку – очікуваного доходу від здійснення інвестиційної операції), по відношенню до його середньої величини. Розрахунок дисперсії проводиться по наступній формулі:

де

в) Середньоквадратичне (стандартне) відхилення. Найбільш розповсюджений показник для оцінки рівня інвестиційного ризику. Як і дисперсія визначає ступінь коливань і строїться на її основі. Знаходиться по формулі:

Приклад 7. Необхідно оцінити рівень ризику по інвестиційній операції за такими даними: на розгляд представлено два альтернативних інвестиційних проекти „А” і „В” з ймовірністю очікуваних доходів, яка наведена в таблиці 7.1. Порівняння даних за проектами свідчить, що розрахункові величини доходів по проекту „А” коливаються в межах від 200 до 600 тис. грн.. при сумі очікуваних доходів в цілому 450 тис. грн. По проекту „Б” сума очікуваних доходів в цілому також становить 450 тис. грн., але їх коливання проходять в межах від 100 до 800 тис. грн. Отже і таке просте порівняння дає змогу зробити висновок, що ризик від реалізації проекту „А” значно менший, ніж від проекту „Б”. Таблиця 7.1 – Розподіл ймовірностей очікуваних доходів за проектами

Більш наглядне уявлення про рівень ризику дають результати розрахунку середньоквадратичного (стандартного) відхилення, наведені в таблиці 7.2. Таблиця 7.2 – Розрахунок середньоквадратичного (стандартного) відхилення від проектів

Розрахунки підтверджують попередні висновки – проект „А” менш ризиковий. г) Коефіцієнт варіації. Він дозволяє встановити рівень ризику, якщо показники середнього очікуваного доходу від здійснення інвестиційних операцій відрізняються один між собою. Розрахунок коефіцієнта варіації здійснюється за такою формулою:

Практичні завдання Задача 1 Порівняйте за критеріями NPV, IRR та PI два проекти, якщо вартість капіталу становить 13%. Вихідні дані:

Задача 2 Підприємство планує інвестиційний проект, який передбачає придбання основних засобів і капітальний ремонт обладнання, а також вкладення в оборотні засоби по наступній схемі:

*$ 95000 – ісходна інвестиція до початку проекту; *$ 15000 – інвестування в оборотні засоби по першому року; *$ 10000 – інвестування в оборотні засоби по другому року; *$ 10000 – інвестування в оборотні засоби по третьому; * 8000 – додаткові інвестиції в обладнання на п’ятому році; *$ 7000 – витрати на капітальний ремонт у шостому році. В кінці інвестиційного проекту підприємство планує реалізувати основні засоби, які залишаться по їх балансової вартості $ 15000 і висвободити обігові засоби. Результатом інвестиційного проекту повинні служити наступні чисті (за мінусом податків) грошові доходи, $:

Вихідні дані:

Необхідно розрахувати чисту теперішню вартість інвестиційного проекту і зробити висновок про його ефективність за умов 14%–відсоткової прибутковості підприємства на вкладені інвестиції. Розрахунки зведіть в таблицю. Задача 3 Потрібно визначити величину внутрішньої норми прибутку (IRR) для проекту, який розраховано на три роки і потребує інвестицій в розмірі 25000 грн. Грошові надходження від проекту плануються в наступному обсязі: 1-й рік – 3000 грн.; 2-й рік – 8000 грн.; 3-й рік – 14000 грн. Вихідні дані (помножувачі дисконтування):

Задача 4 Інвестор має наступну інформацію стосовно можливого обсягу продажу нового продукту і відповідної ймовірності стану ринку: Вихідні дані:

Визначить очікуване значення обсягу продажі нового продукту та значення стандартного відхилення. Задача 5 Інвестор має сумнів щодо розміщення 2500 грн. на депозитний рахунок на 2 роки. Один банк пропонує інвестору сплачувати доход по складним відсоткам у розмірі 24% в квартал, другий – у розмірі 30% раз в чотири місяці, третій – у розмірі 45% два рази на рік, четвертий – у розмірі 100% один раз на рік. Необхідно визначити який варіант розміщення вкладу є найвигіднішим. Дайте порівняльну оцінку впливу розміру процентної ставки по складним відсоткам та періодичності виплати доходу на майбутню вартість вкладу. Задача 6 Розглядається два інвестиційних проекти з п’ятирічним строком життя. Перший проект А, може бути віднесений до категорії – модифікація існуючої виробничої лінії, другий, проект В, до категорїї – виробництво, яке не пов’язано з існуючим. Проекти оцінюють на основі аналізу ризику та розрахунку дисконтної ставки. Вихідні дані 1:

Вихідні дані 2:

Знайдіть чисту теперішню вартість (NPV) обох проектів з урахуванням ризику. Задача 7 Організація планує придбати торгівельні павільйони, при цьому первинні витрати оцінюються в межах 450 тис. грн. Впродовж першого року планується додатково інвестувати 116 тис. грн. (в приріст оборотного капіталу та реконструкцію). Грошовий потік становить 105 тис. грн. за рік (в тому числі і за перший). Ліквідаційна вартість павільйонів (з врахуванням торгового міста) через 10 років оцінюється в розмірі 120 тис. грн. Потрібно визначити економічний ефект в результаті реалізації капіталовкладень, якщо проектна дисконтна ставка становить 12%. Задача 8 Фірма має проект з розвитку виробництва, який розраховано на 9 років. Як зміняться вигоди фірми, якщо вона здійснить проект і якщо відмовиться від нього. Без здійснення проекту вигоди фірми, розраховані як доходи, становлять 80 млн. грн., а витрати 60 млн. грн. Якщо проект здійснити – доходи становитимуть 110 млн. грн., а витрати – 85 млн. грн. Примітка: для розв’язання завдання необхідно прийняти розподіл доходів і витрат за двома проектами самостійно, на власний погляд. Для спрощення розглядати показники без урахування фактору інфляції. Ставку дисконту прийняти 10%. Задача 9 Інвестор має можливість використати власні 2 млн. грн. двома альтернативними способами:а) помістити кошти до банку у вигляді депозитного вкладу на 3 роки під 80% річних;б) вкласти цю суму в інвестиційний проект, доходи від якого поступатимуть щорічно на протязі 3 років (в перший рік –600 тис. грн., в другий – 1200 тис. грн., в третій – 1200 тис. грн.). Реальна ставка дисконту становить 40%, очікуваний темп інфляції 1 року –30%, другого – 40%, третього 50%. Всі платежі проводять на початку року, а доход розраховується у кінці. Який вибір повинен зробити інвестор? Задача 10 Зробіть аналіз проекту за критерієм чистої теперішньої вартості (NPV), якщо він має наступні характеристики: стартові витрати 150 млн. грн., вигоди від проекту по роках становлять: 1 рік – 30; другий – 70; третій – 70; четвертий – 45 млн. грн. Встановити доцільність проекту за критерієм NPV: а) при ставці проценту на інвестиції в 12%; б) якщо ставка проценту буде змінюватись по роках: 12%; 13; 14%; 15%. Задача 11 Фірма – розробник вугільних родовищ проводить аналіз двох альтернативних проектів – придбання родовища А чи Б. Вугільне родовище А потребує інвестицій в розмірі 5 млн. грн., очікувані грошові потоки від його розробки – 1 млн. грн. щорічно з 5-го по 15-й роки розробки родовища і 2 млн. грн. щорічно з 16–го по 25–й роки. Первинні інвестиції в родовище Б – 6 млн. грн., очікувані грошові потоки – 750 тис. грн. на протязі 25 років. Вартість капіталу становить 10%. Визначте: а) який інвестиційний проект має бути реалізовано?

б) якщо ризик за проектом великий і до середньо ризикової вартості капіталу 10% додається премія за ризик 5%, то зміниться Ваше інвестиційне рішення про вибір родовища, чи ні? Задача 12 Яка сума має бути інвестована сьогодні, щоб отримати 400 тис. грн. через три роки при начисленні процентів по ставці 60% річних: а) в кінці кожного кварталу; б) в кінці кожного півріччя; в) в кінці кожного року. Задача 13 На розгляд представлено три альтернативні інвестиційні проекти (проект «А», «Б» і «В») з обсягами і ймовірностями очікуваних доходів, які наведено в таблиці. Найдіть суму очікуваних доходів по кожному з проектів, оцініть рівні дисперсії, середньоквадратичного відхилення та коефіцієнту варіації очікуваних доходів. Зробить вибір кращого варіанту проекту за рівнем ризику.

Вихідні дані:

Задача 14 Підприємство розглядає два альтернативні варіанти інвестиційних проектів (проект А і проект В). Для визначення ефективності проектів необхідно визначити очікувану суму чистого приведеного доходу, індекс доходності та період окупності по ним. Дані, що характеризують ці проекти наведені в таблиці 4. Для проекту А ставка відсотку прийнята в розмірі 10%, проекту В – 16%.

Задача 15 Підприємство виробляє один від продукції і планує в наступний місячний період отримати чистий операційний прибуток у розмірі 10000 грн. Сума постійних операційних витрат підприємства за планом становить 35000 грн., ставка податку на прибуток встановлена у розмірі 20% від чистого операційного прибутку, ціна реалізації одиниці продукції за планом становить 20 грн., а розмір змінних операційних витрат за планом становить 80% від ціни реалізації одиниці продукції. Необхідно знайти вартісний і натуральний обсяг реалізації продукції, який забезпечуватиме формування планової суми чистого прибутку. Рішення завдання покажіть графічно. Задача 16 Розглядається два альтернативних проекти А і Б, термін реалізації яких становить 3 роки. Обидва проекти характеризуються рівними розмірами інвестицій та ціною капіталу, яка дорівнює 8%. Вихідні дані:

Якому з варіантів слід надати перевагу виходячи з умов фактору ризику? Задача 17 На основі вивчення ринку продукції, яка виробляється на підприємстві, було встановлено можливість щодо зростання платоспроможного попиту на неї. В зв’язку з цим підприємство розглядає доцільність придбання нової технологічної лінії щоб збільшити виробництво продукції та досягти зростання обсягів продажів. Оцінка щодо збільшення обсягів продажу зроблена на підставі аналізу даних про потенційні можливості конкурентів. Вартість лінії (капітальні вкладення по проекту) становить $18530; строк експлуатації – 5 років; прибуток за мінусом податку на неї від реалізації основних засобів по закінченні терміну служби становитиме $926.5; грошові потоки прогнозуються по роках в наступних обсягах: $5406, $6006, $5706, $5506, $5406. Ставка дисконту для визначення чистої теперішньої вартості грошових потоків прийнята у розмірі 12% і 15%. Гранична ставка для оцінки розрахункового рівня внутрішньої ставки доходу встановлена в розмірі 16%. Найприємніший для підприємства період окупності капіталовкладень – 5 років. Доцільно чи ні прийняття даного проекту для підприємства? Задача 18 Підприємство розглядає чотири інвестиційних проекти, які потребують однакових стартових вкладень у розмірі 20 млн. грн. Фінансування проектів здійснюється за рахунок банківської суди з розрахунку 15% річних. Для визначення внутрішньої норми доходності проектів верхню границю процентної ставки прийняти у розмірі 30% річних. Необхідно провести економічну оцінку кожного з проектів і вибрати найбільш оптимістичний. Динаміка грошових потоків наведена в таблиці. Вихідні дані:

Задача 19 Розглядаються два взаємовиключних проекти з такими грошовими потоками (тис. грн.).:

Ставка дисконту 20%. Потрібно: 1. Розрахувати чисту теперішню вартість (NPV) та коефіцієнт вигоди–витрати (В/С) для проектів. 2. Визначити доцільність реалізації кожного проекту.

Задача 20 Розрахувати: – чисту теперішню вартість проекту; – внутрішню норму доходності; – термін окупності; – індекс рентабельності. Вихідні дані:

Задача 21 Розмір інвестицій по першому проекту становить 18 млн. грн., а по другому – 20 млн. грн. Межові доходи: по першому проекту: в перший рік –1,5 млн. грн., а в наступні – по 3,6 млн. грн. по другому проекту: в перший рік – 1,5 млн. грн., а в наступні роки – по 4 млн. грн. Розмір прибутку дорівнює 45% від середнього доходу. Надайте оцінку щодо доцільності прийняття проектів, якщо процентна ставка дорівнює 10% і 20%. Прийняти рішення користуючись методами оцінки інвестиційних проектів. Задача 22 Ринкова ціна простої акції компанії АБ становить 620000 дол., привілейованих акцій – 140000, загального позичкового капіталу – 340000. Вартість власного капіталу становить 14%, привілейованих акцій – 10%, а облігацій компанії – 9%. Необхідно визначити середнє зважену вартість капіталу компанії при ставці податку – 30%. Розрахунок привести в таблиці. Задача 23 Фірма розглядає можливість фінансування трьох проектів, грошові потоки по них наведено в таблиці. Вихідні дані:

Визначте: NPV, PI, IRR для цих проектів, якщо норма дисконту становить 15%. Якому з проектів Ви віддаєте перевагу і чому? Задача 24 Фірма розглядає два взаємовиключних проекти „В” і „С”,, які генерують наступні грошові потоки платежів. Вихідні дані:

Вартість капіталу для фірми становить 9%. Розрахуйте критерій IRR для кожного з проектів. Чи можна в даному випадку прийняти рішення, спираючись тільки на критерій IRR? Який з проектів Ви рекомендуєте прийняти, чому? Задача 25 Реалізація проекту передбачає витрати в розмірі 60000 грн. повинна дати чистий потік готівки, який має таку структуру: 10000, 15000, 20000, 15000, 10000, 5000. Визначте: а) NPV, PI, IRR для цього проекту, якщо норма дисконту становить 10% і 15%; б) NPV, PI, IRR за умов, що притоки готівки однакові і становлять 13 000 грн. Норми дисконту значення не змінювали (10% і 15%). ВАРІАНТИ ЗАВДАНЬ ДО САМОСТІЙНОЇ РОБОТИ ДЛЯ СТУДЕНТІВ ВСІХ ФОРМ НАВЧАННЯ Контрольна робота включає три теоретичних запитання і одне практичне завдання. Варіанти завдань наведені в таблиці 8. Теоретичне запитання представлено двома цифрами: перша – номер теми, друга – номер запитання даної теми. Практичне завдання зазначено літерою З. Наприклад, 1(5), З№21 – п’яте запитання першої теми та практичне завдання №21. Варіант завдання видає викладач згідно з порядковим номером в журналі. Таблиця 8 – Варіанти завдань

РЕКОМЕНДОВАНА ЛІТЕРАТУРА Нормативна література

1. Закон України “Про підприємництво” від 7.02.1991 № 698-ХІІ (з подальшими змінами і доповненнями). 2. Закон України “Про підприємства в Україні” від 27.03.1991 № 887-ХІІ (з подальшими змінами і доповненнями). 3. Закон України “Про порядок ліцензування окремих видів діяльності” від 1.06.2000 № 775-ІІІ (з подальшими змінами і доповненнями). 4. Постанова Кабінету Міністрів України від 10.10.2001р. №1317 “Про порядок підготовки та реалізації проектів економічного і соціального розвитку України, які підтримуються міжнародними фінансовими організаціями” зі змінами і доповненнями, внесеними постановою КМУ від 28.08.02 р. №1246. 5. Закон України “Про захист прав споживачів” від 12.05.91 р. 6. Порядок проведення торгів відповідно до Постанови Національної комісії регулювання електроенергетики України від 25.12.2002 р. №1455 “Про затвердження порядку придбання товарів, робіт і послуг ліцензіатами, ціни (тарифи) на відповідну діяльність яких встановлюється НКРЕ”. 7. “Положення про порядок створення та головні функції тендерних комітетів щодо організації та проведення процедур закупівель товарів, робіт і послуг за державні кошти”, затверджене Наказом Міністерства економіки України від 26. 12.2000 р. Спеціальна література

1. Батенко Л.П., Загородніх О.А., Ліщанська В.В. Управління проектами: Навч. посібник. – К.: КНЕУ, 2004. – 231 с. 2. Бардин Г.О. Проектний аналіз: Підручник. – 2-ге вид., стер. – К.: Знання, 2006. – 415 с. 3. Р. Баттрик. Техника принятия эффективных управленческих решений. 2-е изд. – СПб.: Питер, 2006. – 416 с. 4. Бланк И.А. Основы инвестиционного менеджмента. Т.1. – К.: МП "ИТЕМ", 2001. – 448 с. 14. Бланк И.А. Основы инвестиционного менеджмента. Т.2. – К.: Эльга-Н, Ника-центр, 2001. – 512 с. 5. Бузова И.А. Коммерческая оценка инвестиций: Учеб. для экономич. специал. – СПб.: Питер, 2003 – 432 с. 6. Верба В.А., Гребешкова О.М., Востряков О.В. Проектний аналіз: Навч.-метод. Посібник для самост. вивч. дисц. К.: КНЕУ, 2002. – 297 с. 7. Верба В.А., Загородніх О.А. Проектний аналіз: Підручник. – КНЕУ, 2000. – 322 с. 8. Герасименко Г.П., Маркарьян С. Э., Маркарьян Э.А., Шумилин Е.П. Управление, финансы и инвестиционный анализ: Практикум. – Ростов н/Д: Издательский центр «МарТ», 2002. – 160 с. – (Серия «Экономика и управление»). 9. Д.А. Ендовицкий, Л.С. Коробейников, Е.Ф. Сысоев. Практикум по инвестиционному анализу: Учебное пособие / Под ред. Д.А. Ендовицкого. – М.: Финансы и статистика, 2001. – 240 с.: ил. 10. Королев Д. Эффективное управление проектами. – М.: ОЛМА – ПРЕС Инвест.: Институт экономических стратегий, 2003 – 128 с. 11. Проектний аналіз: Навч. посібник / Москвіна С.О. та ін. – К.: Т –во «Лібра», 1998. – 366 с. 12. Щукин Б.М. Анализ инвестиционных проектов: Конспект лекцій. – К.: МАУП, 2002 – 128 с. 13.Швандар В.А., Базилевич А.И. Управление инвестиционными проектами: Учеб. пособие для вузов. – М.: ЮНИТИ – ДАНА, 2001. – 208 с.

|

|||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

|

Последнее изменение этой страницы: 2016-07-14; просмотров: 764; Нарушение авторского права страницы; Мы поможем в написании вашей работы! infopedia.su Все материалы представленные на сайте исключительно с целью ознакомления читателями и не преследуют коммерческих целей или нарушение авторских прав. Обратная связь - 18.119.116.43 (0.123 с.) |

, (6.1)

, (6.1) – кількість продукції в натуральному вимірі;

– кількість продукції в натуральному вимірі; – ціна за одиницю продукції;

– ціна за одиницю продукції; – змінні витрати на одиницю продукції;

– змінні витрати на одиницю продукції; – постійні витрати.

– постійні витрати. ):

): , (6.2)

, (6.2) , (6.3)

, (6.3) – питома вага змінних витрат в ціні товару.

– питома вага змінних витрат в ціні товару. (6.4)

(6.4) (6.5)

(6.5)

одиниць продукції

одиниць продукції

(7.1)

(7.1) – коефіцієнт інвестиційного ризику, %;

– коефіцієнт інвестиційного ризику, %; – обсяг інвестицій, які спрямовано до конкретного проекту.

– обсяг інвестицій, які спрямовано до конкретного проекту. (7.2)

(7.2) , (7.3)

, (7.3) – конкретне значення можливих варіантів очікуваного доходу по інвестиційній операції, яка розглядається;

– конкретне значення можливих варіантів очікуваного доходу по інвестиційній операції, яка розглядається; – середнє очікуване значення доходу по інвестиційній операції, яка розглядається;

– середнє очікуване значення доходу по інвестиційній операції, яка розглядається; – можлива частота (ймовірність) отримання окремих варіантів очікуваного доходу по інвестиційній операції;

– можлива частота (ймовірність) отримання окремих варіантів очікуваного доходу по інвестиційній операції; – кількість періодів (міс., років);

– кількість періодів (міс., років); – кількість спостережень.

– кількість спостережень. , (7.4)

, (7.4)

, (7.5)

, (7.5)